「FBSって評判どうなの?」と検索したものの、福岡放送やIT企業など複数のFBSがあって混乱していませんか?

高レバレッジ3000倍や豪華ボーナスが魅力的だけど、海外FX業者って出金拒否されないか不安ではありませんか?

XMやAXIORYと比べて本当に自分に合った業者なのか、口座開設前にしっかり確認したいと思いませんか?

SNSで見かける「ボーナスが豪華」という情報だけで判断すると、スプレッドの広さや約定力の問題で思わぬ損失を被る可能性もあるのです。

この記事では、2025年11月最新のFBS利用者のリアルな口コミ(X・5ch・海外レビューサイト)、出金トラブルの真相と金融ライセンスの実態、XM・AXIORY・Exnessなど主要4社との詳細比較表、そしてスキャルピング・デイトレなど取引スタイル別の相性診断まで、FBSの評判を多角的に徹底解説します。

良い評判だけでなく悪い評判も包み隠さずお伝えし、「使った方がいい人・やめておいた方がいい人」を明確に判定します。

口座開設前に必ずチェックすべき3つのポイントも解説しているので、後悔しない海外FX業者選びができるようになります。

\\最大レバレッジ3,000倍!//

運営歴15年以上で安心・安全

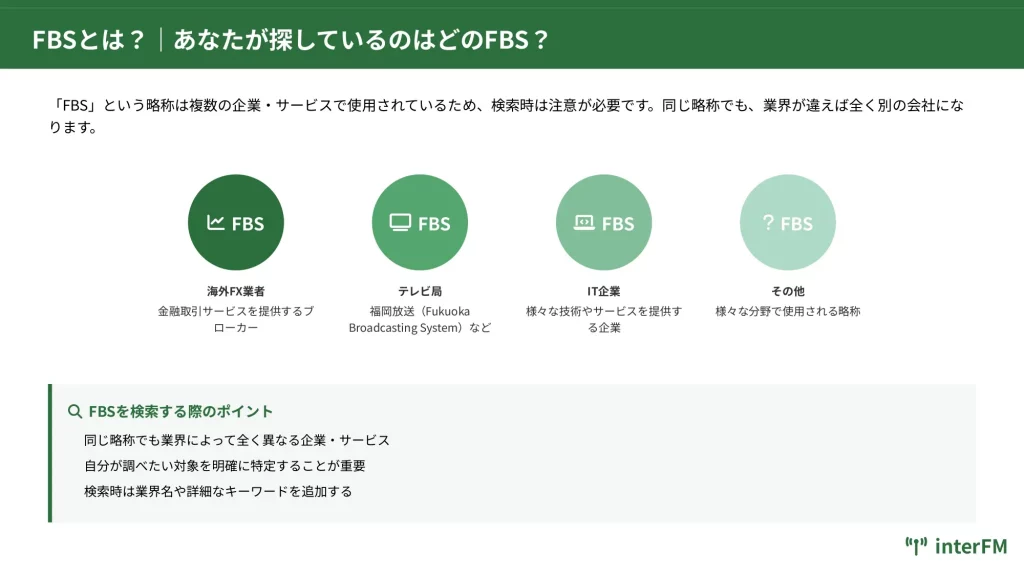

FBSとは?|あなたが探しているのはどのFBS?

「FBS」と検索すると、複数の異なる企業やサービスが検索結果に表示されます。

この略称は様々な業界で使われており、海外FX業者、テレビ局、IT企業など、まったく異なる分野の組織が同じ「FBS」という名称を使用しているためです。

同じ略称でも、業界が違えば全く別の会社になります。検索する際は注意が必要ですね。

あなたが探しているFBSがどれなのか、明確に理解することが重要です。

検索意図によって必要な情報が大きく異なるため、まず自分が調べたい対象を特定する必要があります。

以下では、代表的なFBSをそれぞれ解説し、この記事で扱う内容を明確にします。

- 同じ略称でも業界によって全く異なる企業・サービス

- 自分が調べたい対象を明確に特定することが重要

- 海外FX業者、テレビ局、IT企業など様々な分野で使用されている

海外FX業者のFBS(この記事で解説する内容)

この記事で解説するFBSは、2009年に設立された海外FX業者「FBS Markets Inc.」です。

最大レバレッジ3000倍という業界最高水準の取引条件と、豊富なボーナスキャンペーンで知られており、世界190カ国以上で2,300万人以上のトレーダーに利用されています。

- ベリーズのFSC(国際金融サービス委員会)

- キプロスのCySEC(キプロス証券取引委員会)

- オーストラリアのオーストラリア証券投資委員会(ASIC)

複数の国際的な金融ライセンスを保有している点は、海外FX業者を選ぶ上で重要な安全性の指標となります。

ゼロカットシステムを採用しているため追証リスクがなく、スキャルピングや自動売買も制限なく利用できる点が特徴です。

主な取引条件として、スタンダード口座、セント口座、ECN口座、ゼロスプレッド口座など複数の口座タイプを提供しており、取引スタイルに応じて選択できます。

日本語サポートも平日の日中に対応しており、初心者から上級者まで幅広く利用されています。

📝 この記事で解説する内容

- 海外FX業者としてのFBSの評判

- FBSのメリット・デメリット

- 他社との比較と安全性

- 実際の利用者の口コミ

FX取引やレバレッジ取引に興味がある方、海外FX業者を検討している方は、このまま読み進めてください。

その他のFBS(福岡放送・株式会社FBS・バイク買取など)

海外FX業者以外にも、「FBS」という略称を使用する企業やサービスが複数存在します。

検索結果に表示される代表的なものを確認し、自分の検索意図と合致するか判断してください。

「FBS」で検索すると、全く関係ない企業が出てくることがあるので注意しましょう!

📺 福岡放送(FBS福岡放送)

福岡放送(FBS福岡放送)は、福岡県を放送対象地域とする日本テレビ系列のテレビ局です。

正式名称は「株式会社福岡放送(Fukuoka Broadcasting System Corporation)」で、読売中京FSホールディングス(FYCS)の連結子会社です。

地元のニュースや番組情報、視聴率などを調べている方は、福岡放送の公式サイトを参照してください。

💻 株式会社FBS(IT企業)

株式会社FBS(IT企業)は、2011年4月1日に東証一部上場企業の株式会社システナから金融機関向けシステム開発事業の一部を買収して独立した日本のIT企業です。

ビッグデータ分析、ブロックチェーン、人工知能(AI)、RPA(Robotic Process Automation)などの技術サービスを提供しています。

企業研究や転職活動でこの会社を調べている方は、採用情報や事業内容については企業の公式サイトを確認してください。

この他にも、バイク買取サービスなど、様々な業種で「FBS」という略称が使われていることがあります。

略称が同じだと混乱しやすいですよね。目的に合った情報かどうか、しっかり確認しましょう。

以降の内容は、すべて海外FX業者のFBSについての評判、安全性、取引条件、他社比較などを扱っていきます。

FBSの評判まとめ|結論を先に知りたい人向け

FBSは最大レバレッジ3,000倍と豪華なボーナスキャンペーンを武器に、世界190カ国以上で2,400万人の利用者を抱える大手海外FX業者です。

2009年設立で15年以上の運営実績があり、ベリーズ金融サービス委員会(FSC)やキプロス証券取引委員会(CySEC)などの金融ライセンスを取得しています。

海外FX業者の多くは日本の金融庁に未登録で運営しているため、利用は自己責任になります。

- 高評価:少額資金でもハイレバレッジで大きく狙える、ボーナスが豪華で証拠金を増やせる

- 低評価:スプレッドが広めで取引コストが高い、約定力が低くスリッページが発生しやすい

実際の利用者からは「少額資金でもハイレバレッジで大きく狙える」「ボーナスが豪華で証拠金を増やせる」という高評価がある一方、「スプレッドが広めで取引コストが高い」「約定力が低くスリッページが発生しやすい」という不満の声も見られます。

海外FX業者のレビューサイトFPA(Forex Peace Army)での評価は5点満点中2.527点と平均的な水準にとどまっており、万人におすすめできる業者ではありません。

📝 FBSが向いている人・向いていない人

| 向いている人 | 向いていない人 |

|---|---|

| 資金効率を最大化したい中上級者 | スプレッドの狭さを重視するスキャルピングトレーダー |

| ボーナスを活用して戦略的にトレードしたい経験者 | 約定の安定性を重視するトレーダー |

| ハイレバレッジで積極的に取引したい人 | 海外業者の利用が初めての初心者 |

FBSは資金効率を最大化したい中上級者や、ボーナスを活用して戦略的にトレードしたい経験者に向いています。

一方、スプレッドの狭さや約定の安定性を重視するスキャルピングトレーダーや、海外業者の利用が初めての初心者には不向きな面が多いです。

自分の取引スタイルと経験レベルに照らして慎重に判断する必要があります。

特にFX初心者の方は、まず少額から始めて取引環境を確認することをおすすめします。

2025年11月時点の評価:ハイレバ特化型の中上級者向け業者

- 最大レバレッジ3,000倍という業界トップクラスの資金効率

- 運営歴15年超、世界190カ国以上で2,400万人以上のユーザー

- 入金ボーナス終了により全ユーザーが最大レバレッジ利用可能

- 中上級者向けのハイリスク・ハイリターン型業者

2025年11月現在、FBSは最大レバレッジ3,000倍という業界トップクラスの資金効率を提供するハイレバレッジ特化型の海外FX業者として位置づけられています。

主要競合のXM(最大1,000倍)、AXIORY(最大400倍)、TitanFX(最大500倍)と比較しても圧倒的に高いレバレッジ倍率を実現しており、少額資金で大きなポジションを持ちたいトレーダーから支持されています。

レバレッジ3,000倍は魅力的ですが、その分リスクも大きくなります。資金管理の徹底が必須です。

運営歴は15年を超え、世界190カ国以上で2,400万人以上のユーザーを抱える大手業者です。

ベリーズ金融サービス委員会(FSC)やキプロス証券取引委員会(CySEC)などの金融ライセンスを複数取得しており、一定の信頼性は確保されています。

📝 2025年11月の変更点

2025年11月時点では入金ボーナスキャンペーンが終了しており、全ユーザーが最大3,000倍のレバレッジで取引できる環境が整っています。

以前はボーナス受け取りとレバレッジ倍率がトレードオフの関係にありましたが、現在はこの制限が解消されています。

口座タイプは5種類(スタンダード、セント、ゼロスプレッド、ECN、クリプト)が用意され、取引スタイルに応じて選択可能です。

口座タイプが豊富なので、自分のトレードスタイルに合わせて選べるのは良いですね。

業界内での評価を見ると、FBSはハイリスク・ハイリターンを許容できる中上級者向けの業者と位置づけられています。

レバレッジの高さとボーナスの豪華さは魅力ですが、スプレッドの広さや約定力の不安定さから、取引コストやスリッページを許容できるトレーダーでないと満足度が低くなる傾向があります。

良い評判5つ|レバレッジとボーナスが最大の魅力

FBSの良い評判として最も多く挙げられるのは、業界最高水準のレバレッジとボーナスの豪華さです。

実際の利用者の声と具体的なメリットを5つの観点から解説します。

- 最大レバレッジ3,000倍で資金効率が圧倒的

- 豪華なボーナスキャンペーンで証拠金を増やせる

- 15年以上の運営実績と2,400万人のユーザー基盤

- 5種類の口座タイプで取引スタイルに合わせて選べる

- 入出金スピードが速く手続きが簡単

最大レバレッジ3,000倍で資金効率が圧倒的という点が最大の魅力です。

国内FX業者は金融庁の規制により最大25倍に制限されていますが、FBSでは3,000倍のレバレッジが利用可能です。

例えば1万円の証拠金で3,000万円分のポジションを持つことができ、少額資金でも大きな利益を狙えます。

経験豊富なトレーダーにとっては資金効率を最大化できる強力な武器となります。

編集部コメント:レバレッジ3,000倍は国内業者の120倍!少額資金でも大きなポジションを持てますが、損失リスクも同様に大きくなる点は忘れずに。

豪華なボーナスキャンペーンで証拠金を増やせる点も高評価を集めています。

FBSは過去に100%入金ボーナスや口座開設ボーナスなど多彩なプロモーションを展開してきました。

2025年10月現在は入金ボーナスキャンペーンが終了していますが、過去の実績から定期的に魅力的なボーナスが復活する可能性があります。

ボーナスを戦略的に活用すれば、自己資金を抑えながら取引量を増やすことが可能です。

15年以上の運営実績と2,400万人のユーザー基盤があり、突然サービス停止するような小規模業者とは異なる安心感があります。

2009年の設立以来、大きな経営破綻や倒産リスクは表面化しておらず、長期的に安定したサービスを提供してきた実績があります。

世界190カ国以上で展開し、多言語サポートや多様な入出金方法に対応している点も、グローバル展開している大手業者ならではの強みです。

編集部コメント:15年以上の運営実績は海外FX業界では信頼の証。2,400万人のユーザー基盤も安心材料の一つですね。

5種類の口座タイプで取引スタイルに合わせて選べる柔軟性も評価されています。

スタンダード口座は最大3,000倍のレバレッジで185銘柄の取引が可能、セント口座は10通貨という超少額から練習できる、ECN口座はスキャルピング向けに約定力を重視した設計など、目的に応じた使い分けができます。

初心者が少額で始めたい場合はセント口座、経験者がスキャルピングを行う場合はECN口座と、段階的にステップアップできる環境が整っています。

📝 口座タイプの選び方

- 初心者向け:セント口座(10通貨から始められる超少額取引)

- 中級者向け:スタンダード口座(最大レバレッジ3,000倍)

- 上級者向け:ECN口座(スキャルピング特化)

入出金スピードが速く手続きが簡単という実務面での評価も見られます。

クレジットカード、STICPAYなどの入出金方法に対応しています。

出金申請から着金までのスピードは業者の信頼性を測る重要な指標ですが、FBSは通常の出金であれば24時間以内に処理される実績があり、この点では問題なく機能していると評価できます。

編集部コメント:出金がスムーズかどうかは海外FX業者選びの最重要ポイント。FBSは24時間以内の出金処理が一般的で、この点は安心できますね。

\\最大レバレッジ3,000倍!//

運営歴15年以上で安心・安全

悪い評判3つ|スプレッドと約定力に不満の声も

FBSには魅力的な特徴がある一方で、実際の利用者からは明確なデメリットも指摘されています。

特にスプレッドと約定力に関する不満が目立ちます。

- スタンダード口座のドル円スプレッドは平均2.0pips前後

- 主要競合と比較して割高

- ECN口座も手数料込みで計算すると割高なケースあり

スプレッドが広めで取引コストが高いという不満が最も多く見られます。

FBSのスタンダード口座のドル円スプレッドは平均2.0pips前後と、主要競合のXM(1.6pips)やAXIORY(1.3pips)と比較しても広めです。

| FX業者 | ドル円スプレッド |

|---|---|

| FBS | 2.0pips前後 |

| XM | 1.6pips |

| AXIORY | 1.3pips |

スキャルピングのように短時間で何度も売買を繰り返す取引スタイルでは、スプレッドの広さが利益を圧迫する大きな要因となります。

ECN口座を選べばスプレッドは狭くなりますが、別途取引手数料が発生するため、総合的な取引コストを計算すると他社より割高になるケースがあります。

コスト重視のトレーダーにとっては大きなマイナス要素です。

スキャルピングメインのトレーダーには正直おすすめしにくいスプレッドですね。取引回数が多いほどコスト差が積み重なります。

- 相場急変動時にスリッページが発生しやすい

- 約定拒否が発生するケースも報告

- 高速取引を行うトレーダーには不向き

約定力が低くスリッページが起きやすいという声も複数報告されています。

スリッページとは注文価格と実際の約定価格にズレが生じる現象で、特に相場が急変動する時間帯や経済指標発表時に発生しやすくなります。

FBSでは約定が滑って不利な価格で約定したり、注文自体が通らない「約定拒否」が発生するケースが報告されています。

高速取引を行うスキャルピングトレーダーや、指標トレードで瞬時の約定を重視するトレーダーにとっては致命的な弱点となります。

約定力の高さで定評のあるAXIORYやTitanFXと比べると、明らかに見劣りする部分です。

- 対応スタッフによって知識レベルにムラがある

- 複雑な問題への対応が長引くケースあり

- 返信の遅さや説明の不明瞭さへの不満

日本語サポートの質にばらつきがある点も指摘されています。

FBSは24時間365日のサポート体制を謳っていますが、日本語対応スタッフの知識レベルや対応品質にムラがあるという口コミが見られます。

複雑な出金トラブルや技術的な問題が発生した際に、適切な解決策が提示されず対応が長引くケースがあります。

また問い合わせへの返信が遅い、説明が不明瞭で理解しにくいといった不満も散見されます。

日本市場での運営歴が長いXMなどと比べると、日本人ユーザーへの対応ノウハウが不足している印象です。

緊急時に迅速かつ的確なサポートを期待する場合、この点はリスク要因となります。

初心者の方は特に、サポート品質の安定性も重要な選択基準になります。緊急時の対応力も事前に確認しておきたいポイントですね。

FBSを使った方がいい人・やめておいた方がいい人

FBSの特徴と評判を総合すると、この業者が向いている人と向いていない人が明確に分かれます。

自分の状況に照らして判断する際の具体的な基準を提示します。

- 海外FXの経験があり他社での取引実績がある中上級者

- 複数の海外FX業者を使い分けてリスク分散したい人

- ボーナスキャンペーンを戦略的に活用したい人

- デイトレードやスイングトレードなど取引頻度が高くないスタイルの人

FBSを使った方がいい人は、まず海外FXの経験があり他社での取引実績がある中上級者です。

ハイレバレッジのリスクとリターンを理解し、資金管理を徹底できる知識と経験がある人であれば、FBSの最大3,000倍というレバレッジを武器に資金効率を最大化できます。

少額資金で短期的に大きく狙いたい攻めの姿勢を持つトレーダーにも適しています。

ハイレバレッジは魅力的ですが、リスク管理の経験が豊富な中上級者向けの特徴です。初心者がいきなり挑戦するのは危険です。

また複数の海外FX業者を使い分けてリスク分散したい人にも向いています。

メイン口座は約定力とスプレッドに優れたAXIORYやTitanFX、サブ口座としてボーナスやハイレバレッジを活用するFBSという使い分けが合理的です。

ボーナスキャンペーンを戦略的に活用し、自己資金を抑えながら証拠金を増やしたい人にとっても、FBSの豊富なプロモーションは魅力的な選択肢となります。

さらにデイトレードやスイングトレードなど、取引頻度が高くないスタイルの人には向いています。

1日数回程度のトレードであれば、スプレッドの広さやスリッページの影響は限定的です。

中長期的なトレンドに乗るスタイルであれば、取引コストよりもレバレッジの高さが有利に働きます。

- 海外FX未経験の初心者

- スキャルピングを主戦略とするトレーダー

- 取引コストを最小限に抑えたい人

- 約定の安定性を重視する人

- 日本の金融法規の保護を受けたい人

FBSをやめておいた方がいい人は、まず海外FX未経験の初心者です。

ハイレバレッジは魅力的に見えますが、リスク管理の知識がないと一瞬で資金を失う可能性が高いです。

初めて海外FXを利用する場合は、日本語サポートが充実し初心者向けの教育コンテンツが豊富なXMなどを選ぶべきです。

スキャルピングを主戦略とするトレーダーにも不向きです。

スプレッドの広さと約定力の不安定さは、短時間で何度も売買を繰り返すスキャルピングでは致命的なデメリットとなります。

1pips単位の利益を積み重ねるスタイルでは、取引コストの低さと約定の安定性が最優先です。

この条件ではAXIORYやTitanFXの方が圧倒的に適しています。

スキャルピング戦略では、わずかなスプレッドの差が積み重なって大きな損失につながります。FBSのスプレッドの広さは致命的です。

取引コストを最小限に抑えたい人、スプレッドの狭さを最重視する人もFBSは避けるべきです。

主要通貨ペアのスプレッドは競合他社より明らかに広く、長期的に見ると利益を圧迫します。

また約定の安定性を重視する人、スリッページを許容できない人にとっても、FBSの約定力は満足できるレベルではありません。

最後に、日本の金融法規の保護を受けたい人、海外業者のリスクを一切負いたくない人は、そもそも海外FX自体が不向きです。

日本国内の金融庁登録業者を選ぶべきであり、FBSを含む全ての海外FX業者は選択肢から外すのが賢明です。

\\最大レバレッジ3,000倍!//

運営歴15年以上で安心・安全

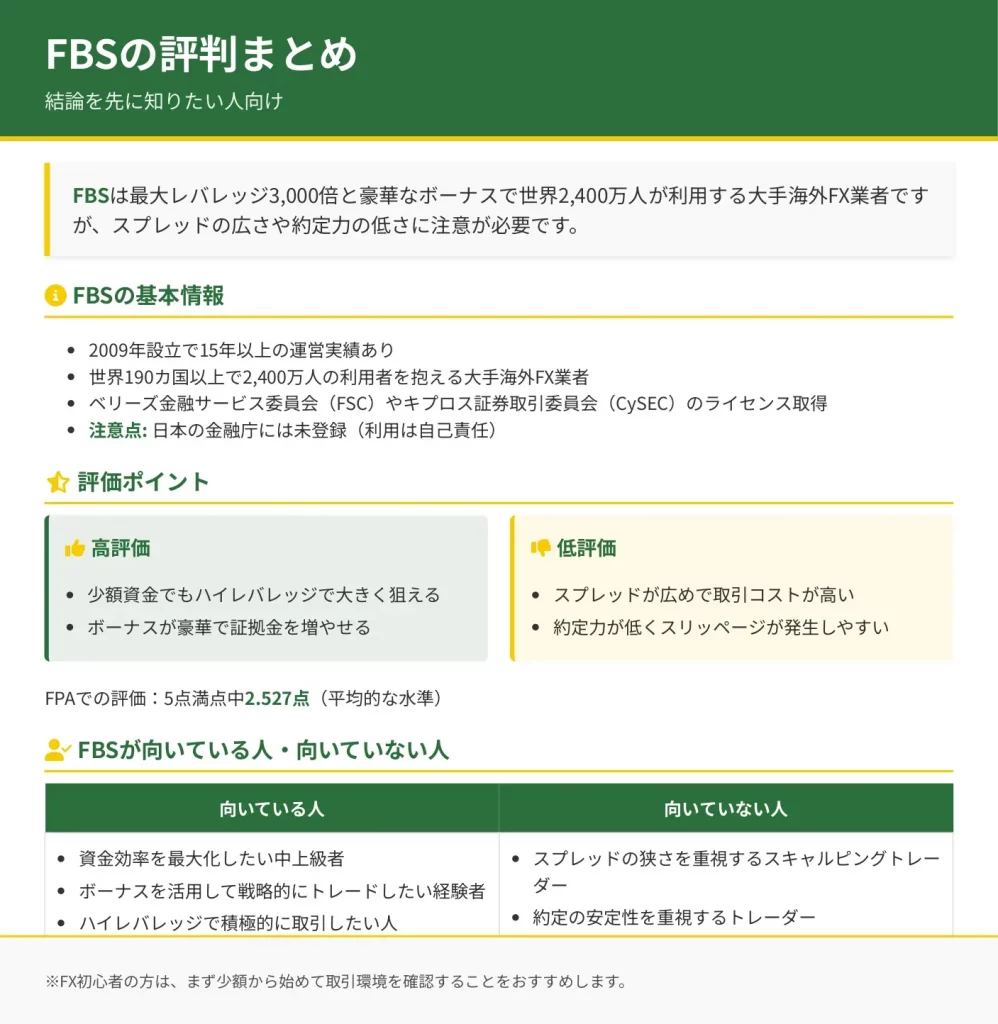

実際の利用者の口コミ【2025年最新】

FBSは2009年創業の海外FX業者で、最大レバレッジ3,000倍という圧倒的なスペックが特徴です。

公式サイトでは「世界190ヶ国、2,400万人以上のトレーダーが利用」と謳われていますが、実際の利用者はどう評価しているのでしょうか。

アフィリエイト目的のレビューサイトでは見えてこない、リアルな声を集めました。

編集部では、SNSや海外レビューサイトを含む複数の情報源から、実際の利用者の声を徹底調査しました。

📋 FBSのライセンス情報

また、FBSは複数の金融ライセンスを保有していますが、主にベリーズ国際金融サービス委員会(FSC)のライセンス(FSC/000102/460)で運営されています。

日本の金融庁には登録されていないため、国内FX業者とは異なる法的位置づけにあることを理解した上で利用する必要があります。

以下では、SNS・掲示板・海外レビューサイトという3つの異なる情報源から、実際の利用者の生の声を詳しく見ていきます。

これらを総合的に判断することで、FBSが自分に合った業者かどうかを見極めることができるでしょう。

- 出金スピードの速さと高レバレッジへの高評価

- 日本語サポートの質に関する課題

- スプレッドの変動に関する不満の声

- 2024年以降のボーナスキャンペーン減少

金融ライセンスの評価

金融ライセンスの観点からは、FBSはベリーズFSC(国際金融サービス委員会)(ライセンス番号:FSC/000102/460)を主に使用しています。

FSCはオフショアライセンスのため、イギリスFCA(金融行動監視機構)やオーストラリアASIC(証券投資委員会)といった一級ライセンスと比較すると規制の厳格さは劣ります。

しかし、完全な無登録業者ではないため、一定の法的枠組みの中で運営されている点は評価できます。

オフショアライセンスは規制が緩めですが、無登録業者よりは安心感があります。信頼性を重視するなら、FCAやASICライセンス保有業者を選ぶのも一つの手です。

総合評価と利用時の判断基準

特筆して優れている点も、致命的に悪い点も少ないというのが実態です。

高レバレッジという明確な強みはあるものの、スプレッド・約定力・サポート品質などの総合力では、XMやAXIORYといった日本人に人気の上位業者には及ばないというのが、多くのレビュアーの共通認識となっています。

- レビューサイトの評価を参考にする(最新レビューを重視)

- 自分の取引スタイルに合うか(高レバレッジ重視かスプレッド重視か)

- 運用する資金量を考慮(少額ハイリスクか安定運用か)

- 他の上位業者との比較検討も重要

利用を検討する際は、これらのレビューサイトの評価を参考にしつつ、自分の取引スタイル(高レバレッジ重視かスプレッド重視か)や資金量(少額でハイリスク運用か、ある程度まとまった資金での安定運用か)に合わせて判断することが重要です。

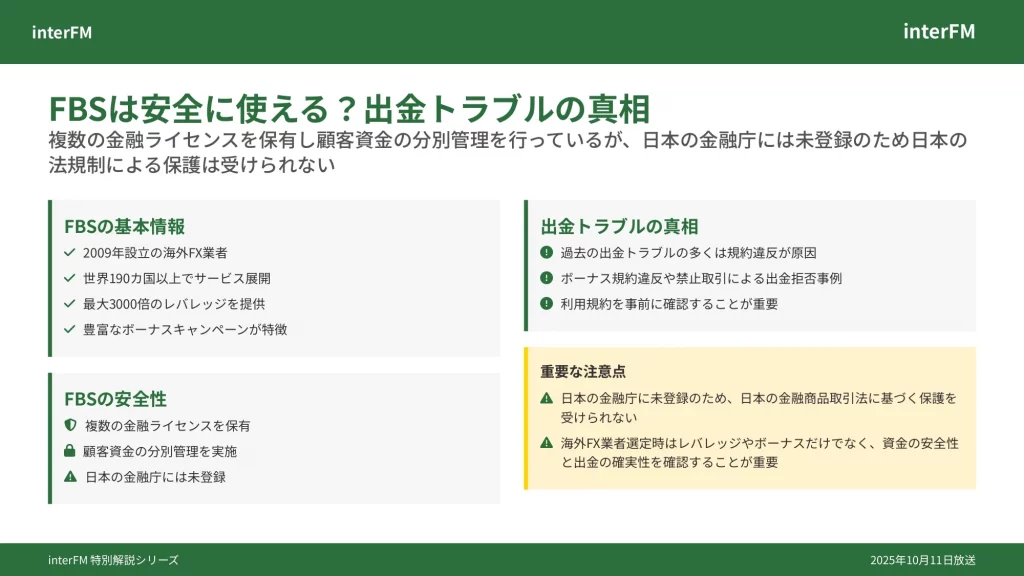

FBSは安全に使える?出金トラブルの真相

FBSは2009年に設立された海外FX業者で、世界190カ国以上にサービスを展開しています。

最大3000倍のレバレッジや豊富なボーナスキャンペーンで日本人トレーダーからの注目を集めていますが、海外業者を利用する際に最も気になるのは「自分の資金が安全に守られるか」「出金トラブルはないか」という点でしょう。

海外FX業者を選ぶ際は、レバレッジやボーナスだけでなく、資金の安全性や出金の確実性をしっかり確認することが大切です。

- 複数の金融ライセンスを保有している

- 顧客資金の分別管理を実施している

- 日本の金融庁には登録していない

- 過去の出金トラブルの多くは規約違反が原因

結論から言えば、FBSは複数の金融ライセンスを保有し、顧客資金の分別管理を行っている業者です。

過去には一部のトレーダーが出金拒否を経験したという報告もありますが、その多くはボーナス規約違反や禁止取引が原因とされています。

出金トラブルの大半は利用規約をよく読まずに取引してしまったことが原因なんですね。事前の確認が重要です。

📝 本記事で解説する内容

本記事では、FBSの金融ライセンスの実態、顧客資金の管理方法、過去の出金トラブルの事例と現状、そして出金拒否される可能性のあるケースについて、公式情報と信頼できる情報源をもとに詳しく解説します。

これからFBSで口座開設を検討している方は、自分の資金を預ける前に必ず確認しておきましょう。

金融ライセンスと規制状況

FBSは複数の国際的な金融規制当局からライセンスを取得して運営しています。

主なライセンスは、ベリーズ国際金融サービス委員会(FSC)(ライセンス番号FSC/000102/460)、キプロス証券取引委員会(CySEC)(ライセンス番号331/17)、オーストラリア証券投資委員会(ASIC) などです。

これらのライセンスの中でも、特にCySECライセンスはEU基準の厳格な規制があることで知られています

CySECライセンスの信頼性

これらのライセンスのうち、最も信頼性が高いとされるのはキプロスのCySECライセンスです。

CySECは欧州連合(EU)加盟国の規制機関であり、EUの金融商品市場指令(MiFID)に準拠した厳格な基準を設けています。

CySECライセンス保有業者は、顧客資金の分別管理、定期的な財務報告、最低資本金の維持など、複数の義務を課せられます。

FBSのヨーロッパ法人であるFBS Markets Inc.がこのライセンスを保有しています。

- 顧客資金の分別管理

- 定期的な財務報告

- 最低資本金の維持

- MiFID準拠の運営

ベリーズFSCライセンスの特徴

ベリーズのFSCライセンスは、オフショア金融センターのライセンスとして比較的取得しやすいとされますが、それでも顧客資金の分別管理や定期監査などの基本的な規制要件は存在します。

多くの海外FX業者が日本人顧客向けサービスでこのライセンスを使用しており、FBSも例外ではありません。

海外FX業者の多くが日本向けサービスでベリーズライセンスを活用しているのは、規制とのバランスが取りやすいためです

日本の金融庁登録について

ただし重要な点として、FBSは日本の金融庁には登録していません。

金融庁の公式サイトでは、登録を受けずに日本国内で金融商品取引業を行うことは違法であると明記されています。

海外FX業者は日本の法規制の適用外で営業しているため、金融商品取引法による投資者保護(金融ADR制度や投資者保護基金など)は受けられません。

この点は、FBSに限らずすべての海外FX業者に共通するリスクです。

📝 日本の投資者保護制度との違い

日本の金融庁登録業者であれば、業者が破綻した場合でも投資者保護基金により一定額まで補償されます。しかし、海外FX業者を利用する場合はこの保護は適用されないため、業者選びの際は各国のライセンスや運営実績を慎重に確認することが重要です。

顧客資金の管理方法(分別管理・信託保全)

FBSの分別管理の仕組み

FBSは顧客から預かった資金を自社の運営資金とは別に管理する「分別管理」を実施しています。

これは金融規制当局の要求に基づく措置で、顧客の証拠金と会社の事業資金を異なる銀行口座で管理することで、会社の経営状況が悪化しても顧客資金が会社の債務返済に使われないようにする仕組みです。

分別管理は基本的な資金管理手法として多くの海外FX業者が採用しています。

FBSの公式サイトによれば、顧客資金は欧州の大手銀行やその他の信頼性の高い金融機関に分別保管されています。

CySEC(キプロス証券取引委員会)ライセンスの規制下では、分別管理は法的義務であり、規制当局による定期的な監査の対象となります。

これにより、FBSが顧客資金を無断で流用するリスクは大幅に低減されています。

信託保全との違いに注意

信託保全とは、顧客資金を信託銀行に信託することで、万が一業者が破綻した場合でも顧客資金が完全に保護され、確実に返還される仕組みです。

日本国内のFX業者には金融商品取引法(e-Gov法令検索)により信託保全が法律で義務付けられていますが、海外FX業者の多くは分別管理のみで信託保全は実施していません。

- 分別管理:自社運営資金と顧客資金を別口座で管理(流用リスクは低減)

- 信託保全:信託銀行に預託し完全に保護(破綻時も確実に返還)

投資家補償基金(ICF)の適用範囲

FBSの場合、CySECの規制下では投資家補償基金(ICF)への加盟が義務付けられており、万が一の破綻時には一定額(最大2万ユーロ程度)までの補償を受けられる可能性があります。

日本人トレーダーの多くはベリーズライセンス口座を使用しているため、実際には投資家補償基金の対象外となるケースがほとんどです。

資金管理リスクの総合評価

📝 FBSの資金管理まとめ

FBSは国際的な基準に沿った分別管理を実施していますが、日本の信託保全のような完全な資金保護制度はありません。

大手業者ではあるものの、資金管理のリスクは国内FX業者と比較すると高いと言えるでしょう。

過去の出金トラブル事例と現状

FBSにおける過去の出金トラブル事例を調査すると、一部のトレーダーから「出金拒否された」「出金が遅い」という報告が散見されます。

ただし、これらの多くは業者側の不正ではなく、トレーダー側の規約違反やボーナス条件の未達成が原因であるケースが大半です。

- ボーナスの出金条件を満たしていない

- 本人確認書類の不備や追加書類の未提出

- 禁止取引行為に該当した

パターン①:ボーナスの出金条件未達成

FBSは口座開設ボーナスや入金ボーナスなど多彩なプロモーションを提供していますが、これらのボーナスには一定の取引量(ロット数)の達成が出金条件として設定されています。

必要な取引量を達成する前に出金申請をすると、ボーナスとボーナスを使って得た利益が没収されることがあります。

ボーナス利用時は必ず出金条件を確認しましょう。「あと何ロット取引すれば出金できるのか」を把握しておくことが重要です。

パターン②:本人確認書類の不備

マネーロンダリング防止の観点から、FBSは初回出金時や一定額以上の出金時に身分証明書や住所確認書類の提出を求めます。

これらの書類が不鮮明だったり有効期限切れだったりすると、出金処理が保留されることがあります。

パターン③:禁止取引行為への該当

後述しますが、FBSは以下のような取引行為を禁止しています。

- 裁定取引(アービトラージ)

- 複数口座を利用したボーナス悪用

- 経済指標発表時のみを狙ったハイレバレッジ取引

これらに該当すると判断された場合、利益の没収や出金拒否、最悪の場合は口座凍結に至ることがあります。

FBSの出金トラブルの現状

現状としては、正規の取引を行い規約を遵守しているトレーダーからの重大な出金トラブル報告は減少傾向にあります。

FBSは2009年の設立以来15年以上の運営実績があり、大規模な出金拒否や資金持ち逃げといった悪質な行為の報告はありません。

出金処理のスピードについても、通常は1~5営業日程度で完了しており、業界標準の範囲内です。

15年以上の運営実績があり、重大な不正報告がないという点は一定の安心材料になりますね。

⚠️ FBSの取引規約に関する注意点

他の海外FX業者と比較すると、FBSはボーナス利用規約や取引規約が厳しいという指摘があります。

特にボーナスを活用して取引する場合は、事前に利用規約を熟読し、禁止行為に該当しない取引スタイルを心がける必要があります。

出金拒否される可能性があるケース

FBSで出金拒否を受けないためには、どのような行為が禁止されているかを正確に理解しておく必要があります。

FBSの利用規約に基づき、出金拒否や口座凍結につながる可能性のある主なケースを解説します。

- ボーナス規約違反(複数アカウント作成、出金条件未達成)

- 裁定取引(アービトラージ)の実施

- 経済指標発表時のみを狙った異常取引

- 本人確認書類の不備や虚偽申告

- 接続遅延を悪用した不公正な取引

ボーナス規約違反

まず最も多いのが、ボーナス規約違反です。

FBSは口座開設ボーナス、入金ボーナス、キャッシュバックなど様々なプロモーションを提供していますが、それぞれに詳細な利用条件が設定されています。

例えば、100%入金ボーナスを受け取った場合、ボーナス額の一定倍数以上の取引量を達成しなければ、ボーナスおよびボーナスを証拠金として得た利益は出金できません。

また、同一人物が複数のアカウントを作成してボーナスを重複取得する行為は明確に禁止されており、発覚すれば全口座が凍結されます。

ボーナスは魅力的ですが、必ず出金条件を確認してから利用しましょう。条件を満たさない出金申請は拒否される可能性が高いです。

裁定取引(アービトラージ)の禁止

次に、裁定取引(アービトラージ)の禁止です。

FBSは、複数の口座や複数の業者間での価格差を利用した裁定取引を規約で禁止しています。

特に、FBSの複数口座間で両建てを行い、一方の口座で損失を出しながら他方で利益を確定させるような取引パターンは検知され、利益没収の対象となります。

経済指標発表時のみを狙った取引

第三に、経済指標発表時や市場の急変動時のみを狙った取引です。

雇用統計や中央銀行の政策発表など、高いボラティリティが発生する時間帯だけを狙って大きなレバレッジで取引し、短時間で利益を得るという手法は、FBSでは「異常取引」とみなされる可能性があります。

特にボーナスを証拠金として使用している場合、こうした取引スタイルは監視の対象となりやすいとされています。

経済指標トレード自体は禁止されていませんが、ボーナス利用時は特に注意が必要です。バランスの取れた取引スタイルを心がけましょう。

本人確認書類の不備や虚偽申告

第四に、本人確認書類の不備や虚偽申告です。

FBSは国際的な金融規制を受けているため、本人確認(KYC)とマネーロンダリング防止(AML)の手続きが厳格です。

提出した身分証明書の名義と口座名義が一致しない、住所確認書類が偽造されている、他人名義のクレジットカードで入金するなどの行為は、即座に出金拒否と口座凍結の対象となります。

自動売買(EA)やスキャルピングの注意点

第五に、自動売買(EA)やスキャルピング自体は禁止されていませんが、サーバーに過度な負荷をかける高頻度取引や、接続遅延を悪用した取引は制限される可能性があります。

特に、意図的にレイテンシー(遅延)を利用して不公正な利益を得ようとする行為は禁止されています。

📝 出金拒否を避けるための対策

出金拒否を避けるためには、これらの禁止事項を事前に理解し、規約に沿った正常な取引を心がけることが最も重要です。

ボーナスを利用する際は必ず利用規約の「出金条件」の項目を確認し、不明点があればサポートに事前に問い合わせることをお勧めします。

また、本人確認書類は口座開設後すぐに提出し、承認を得ておくことで、いざ出金したい時にスムーズに手続きを進めることができます。

FBSの基本情報|運営会社とサービス内容

FBSは2009年に設立された海外FX業者で、世界100か国以上で1,500万人を超えるトレーダーに利用されているグローバルブローカーです。

最大3,000倍という業界トップクラスのレバレッジや、豊富なボーナスキャンペーンを特徴としており、少額資金から取引を始めたいトレーダーや、資金効率を重視する中級者以上のユーザーに支持されています。

- 最大3,000倍の業界トップクラスのレバレッジ

- 世界100か国以上、1,500万人超のトレーダーが利用

- 豊富なボーナスキャンペーンを常時提供

- 複数の金融ライセンスを保有

FBSは複数の金融ライセンスを保有し、国際的な規制下で運営されている点が信頼性の根拠となっています。

日本市場においては金融庁への登録は行っていませんが、これは多くの海外FX業者に共通する状況であり、日本の投資家は自己責任のもとで取引を行う必要があります。

提供するサービスは外国為替証拠金取引(FX)を中心に、貴金属やエネルギー、株式指数、仮想通貨など多様な銘柄を取り扱い、トレーダーの多様なニーズに応えています。

FXだけでなく、金や原油、株価指数、ビットコイン(BTC)など幅広い商品に対応しているので、分散投資を考えているトレーダーにもおすすめです。

初心者から上級者まで幅広い層に対応するため、FBSは複数の口座タイプを用意し、取引スタイルや資金量に応じた選択肢を提供しています。

また、業界標準のMT4(メタトレーダー4)とMT5(メタトレーダー5)の両方に対応しており、自動売買(EA)やカスタムインジケーターを活用したい経験豊富なトレーダーにも適した環境を整えています。

📝 取引環境のポイント

MT4・MT5両対応で、自動売買やカスタムインジケーターの利用が可能。複数の口座タイプから自分の取引スタイルに合わせて選択できます。

運営会社と設立年・本社の場所

FBSを運営しているのは複数の法人で構成されるグループ体制となっており、主要な運営会社としてFBS Markets Inc.(ベリーズ)やMitsui Markets Ltd.(バヌアツ)、Tradestone Limited(キプロス)などが挙げられます。

日本のトレーダーが口座開設を行う際は、主にベリーズまたはバヌアツの法人との契約となるケースが一般的です。

複数の法人が運営していますが、どの法人と契約するかは口座開設時の選択によって決まります。契約内容に影響することもあるため、しっかり確認しましょう。

- 設立年:2009年(2025年時点で16年の運営実績)

- 本社所在地:2118, Guava Street, Belize Belama Phase 1, Belize

- 海外FX業界では10年以上の運営歴で信頼性が評価される傾向

設立年は2009年で、2025年時点で16年の運営実績を持つことになります。

海外FX業界では10年以上の運営歴があれば一定の信頼性があると評価される傾向にあり、FBSはこの基準を満たしています。

本社および主要拠点はベリーズに置かれており、具体的な所在地は「2118, Guava Street, Belize Belama Phase 1, Belize」です。

FBSが保有する金融ライセンス

FBSは複数の金融ライセンスを保有しており、ベリーズ国際金融サービス委員会(FSC)のライセンス番号FSC/000102/460や、バヌアツ金融サービス委員会(VFSC)の規制を受けています。

これらのライセンスは、欧州のCySEC(キプロス証券取引委員会)やFCA(英国金融行動監視機構)と比較すると規制の厳格さでは劣るものの、完全な無登録業者ではなく、一定の法的枠組みの中で運営されていることを示しています。

| 規制機関 | ライセンス番号 | 管轄地域 |

|---|---|---|

| ベリーズFSC | FSC/000102/460 | ベリーズ |

| バヌアツVFSC | 規制対象 | バヌアツ |

| キプロスCySEC | 参考比較対象 | 欧州 |

ベリーズやバヌアツのライセンスは、英国やキプロスほど厳格ではありませんが、きちんと規制下で運営されているという点で安心材料になります。

複数法人体制のメリットとデメリット

運営会社が複数存在する理由は、各国・地域の規制に対応し、より多くの市場でサービスを提供するためです。

このような多法人体制は大手海外FX業者では一般的であり、XMやExnessなども同様の構造を採用しています。

📝 複数法人体制の注意点

複数法人による運営は、出金やサポート対応において法人ごとに若干の違いが生じる可能性があるため、利用者は自分がどの法人と契約しているかを把握しておくことが重要です。

世界での展開規模と日本での位置づけ

FBSは世界100か国以上でサービスを展開しており、登録ユーザー数は1,500万人を超えるとされています。

これは海外FX業界の中でもトップクラスの規模であり、特にアジア、中東、東欧、アフリカなどの新興市場で強い存在感を示しています。

グローバルでの知名度は高く、国際的なFX関連の賞を複数受賞するなど、業界内での評価も確立されています。

登録ユーザー1,500万人超は、日本で人気のXMと肩を並べる規模です。グローバル市場では確かな実績を持つ業者と言えるでしょう。

世界的な展開規模という点では、XMやExness、FXTM(ForexTime)といった大手と並ぶポジションにあり、単なるニッチ業者ではなく、メジャープレイヤーとして認識されています。

特にアジア市場への注力が顕著で、多言語対応や現地通貨での入金サポート、地域ごとのプロモーションなど、グローバル展開を意識したサービス設計がなされています。

- 世界100か国以上でサービス展開

- 登録ユーザー数1,500万人超

- アジア・中東・東欧・アフリカで強い存在感

- 国際的なFX関連の賞を複数受賞

- 多言語対応・現地通貨での入金サポート

日本市場における位置づけ

日本市場における位置づけについては、XMやAXIORY、TitanFXといった日本人トレーダーに特に人気の高い業者と比較すると、やや知名度で劣る面があります。

日本語サポートは提供されているものの、日本市場専用の公式情報や日本人向けのコミュニティが他の主要業者ほど充実していないため、日本国内での口コミや情報共有は限定的です。

📊 日本での知名度比較

| 業者名 | 日本での知名度 |

|---|---|

| XM・AXIORY・TitanFX | 非常に高い |

| FBS | やや劣る(増加傾向) |

しかし、最大3,000倍という圧倒的なレバレッジや、100%入金ボーナスなどの魅力的なプロモーションにより、「ハイレバレッジで少額から一気に資金を増やしたい」と考える日本人トレーダーからの注目は高まっています。

特にXMのレバレッジ1,000倍では物足りないと感じる中級者以上のトレーダーや、ボーナスを戦略的に活用したいユーザーにとって、FBSは有力な選択肢となっています。

XMで物足りなくなった経験者が、さらなるハイレバレッジを求めてFBSに移行するケースが増えています。レバレッジ3,000倍は国内では絶対に体験できない魅力です。

日本での位置づけとしては、「メジャーではないが、特定のニーズ(超ハイレバレッジ、高額ボーナス)を持つトレーダーには強く支持される」という立ち位置と言えます。

利用者数は増加傾向にあるものの、日本語情報の少なさや、出金報告の件数が他社より少ないことから、初めて海外FXを利用する初心者よりも、複数の業者を使い分けられる経験者向けの業者という側面が強いです。

- レバレッジ3,000倍を活用したい経験者

- 高額ボーナスを戦略的に活用したいユーザー

- 複数の海外FX業者を使い分けられる中級者以上

- 少額から一気に資金を増やしたいトレーダー

口座タイプと取引ツール(MT4・MT5)

FBSは取引スタイルや資金量に応じて複数の口座タイプを提供しており、主要なものとしてスタンダード口座、セント口座、マイクロ口座、ゼロスプレッド口座、ECN口座などがあります。

それぞれの口座タイプには明確な特徴があり、自分の取引戦略に合わせた選択が可能です。

| 口座タイプ | 最低入金額 | 最大レバレッジ | 特徴 |

|---|---|---|---|

| スタンダード | 100ドル | 3,000倍 | 取引手数料無料、バランス型 |

| セント | 1ドル | 1,000倍 | 超少額から開始可能 |

| マイクロ | 1ドル | 3,000倍 | 少額×ハイレバレッジ |

| ゼロスプレッド | 500ドル | 3,000倍 | スプレッド0、取引手数料あり |

| ECN | 1,000ドル | – | インターバンク直結、狭スプレッド |

💼 スタンダード口座

FBSの中で最も標準的な口座タイプで、最大レバレッジ3,000倍、取引手数料無料(スプレッドのみ)、最低入金額100ドルという設定です。

初めてFBSを利用するトレーダーや、ハイレバレッジを活用したい中級者に適しており、バランスの取れたスペックが特徴です。

スプレッドは変動制で、主要通貨ペアで平均1~2pips程度となっています。

スタンダード口座は手数料無料でハイレバレッジが使えるので、初めてFBSを使う方にもおすすめです

💰 セント口座

最低入金額1ドルという超少額から取引を開始できる口座で、取引単位がセント(1/100ドル)表示となっています。

最大レバレッジは1,000倍で、初心者が実戦練習を行うための口座や、新しい手法を少額でテストしたい場合に最適です。

ただし、スプレッドはやや広めに設定されており、本格的な利益追求には向いていません。

📈 マイクロ口座

1ドルから取引可能で最大レバレッジ3,000倍という、少額資金でハイレバレッジ取引を試したいトレーダー向けの口座です。

セント口座と似ていますが、通貨単位が通常のドル表示である点が異なります。

⚡ ゼロスプレッド口座

名前の通りスプレッドが0pipsに固定されている口座タイプで、代わりに1ロットあたり片道20ドルの取引手数料が発生します。

最低入金額は500ドル、最大レバレッジは3,000倍です。

スキャルピングなど、スプレッドコストを最小化したい短期トレーダーに適していますが、取引回数が少ない場合は手数料負担が重くなる可能性があります。

ゼロスプレッド口座はスキャルピング向きですが、取引手数料がかかるので取引回数が少ない方は注意が必要です

🏦 ECN口座

インターバンク市場に直結した口座タイプで、透明性の高い約定環境と狭いスプレッドが特徴です。

最低入金額は1,000ドルとやや高めで、取引手数料が発生しますが、大口取引や本格的なトレーダーには最も適した環境と言えます。

MT4とMT5の違いと選び方

取引プラットフォームについては、業界標準であるMT4(メタトレーダー4)とMT5(メタトレーダー5)の両方に対応しています。

MT4は世界中で最も広く使われているFX取引ツールで、豊富なカスタムインジケーターやEA(自動売買プログラム)が利用可能です。

操作性がシンプルで動作も軽快なため、初心者から上級者まで幅広く支持されています。

MT4は世界中で使われているので、インジケーターやEAの種類が豊富なのが大きなメリットです

MT5はMT4の後継版として開発されたプラットフォームで、より多くの時間足(21種類)や高度な分析ツール、経済指標カレンダーの統合など、機能面でMT4を上回ります。

また、板情報(気配値)の表示や、複数銘柄の同時分析機能など、プロフェッショナルなトレーダー向けの機能が充実しています。

ただし、MT4用に開発されたEAやインジケーターはそのままでは使えないため、既存のツール資産を持つトレーダーはMT4を選択するケースが多いです。

- MT4:豊富なEA・インジケーター、シンプルな操作性、初心者向け

- MT5:21種類の時間足、高度な分析ツール、板情報表示、プロ向け

- 互換性:MT4用のEA・インジケーターはMT5では使用不可

FBSではどちらのプラットフォームも無料で利用でき、Windows版、Mac版、スマートフォンアプリ(iOS/Android)、Webトレーダー版など、複数のデバイスに対応しています。

自動売買を活用したいトレーダーには、24時間稼働可能なVPS(仮想専用サーバー)の提供も行っており、取引環境の充実度は高いと評価できます。

VPSを使えばPCの電源を切っても自動売買を継続できるので、EA運用を考えている方には便利なサービスです

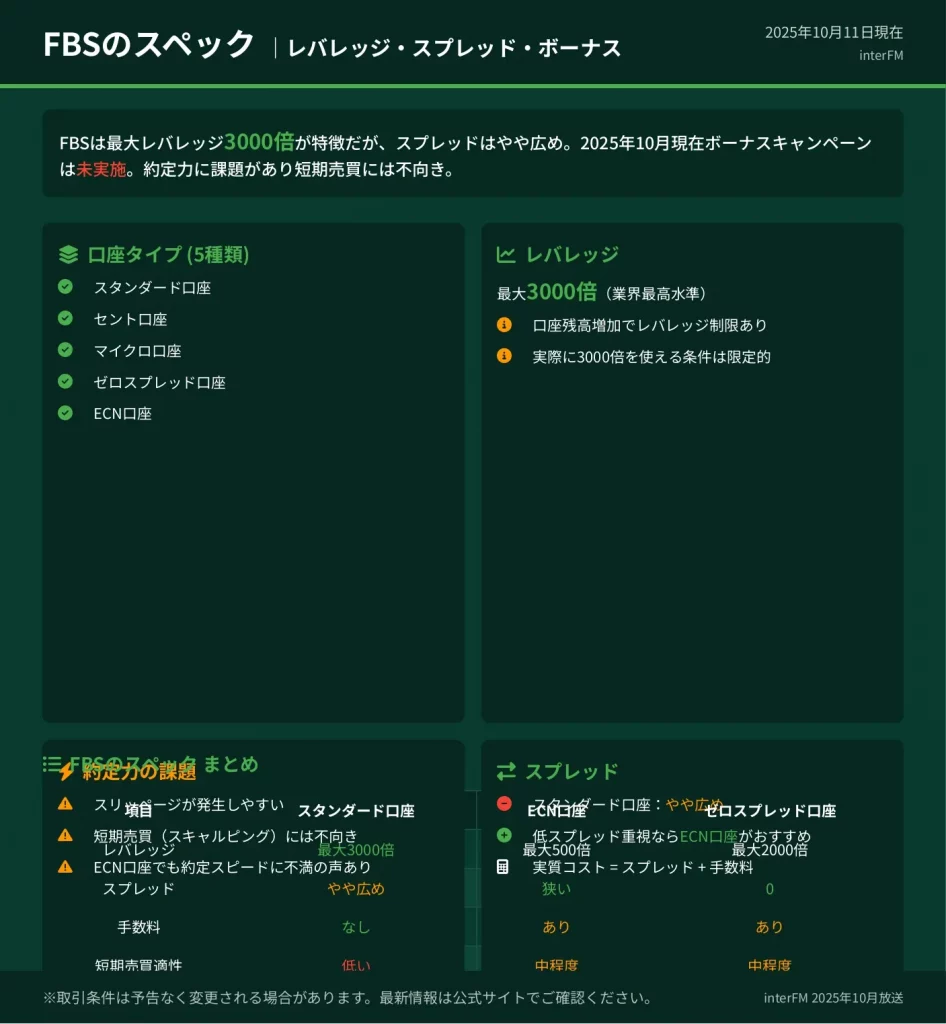

FBSのスペック|レバレッジ・スプレッド・ボーナス

FBSの取引条件は口座タイプによって大きく異なります。

主な口座タイプは以下の5種類です。

- スタンダード口座

- セント口座

- マイクロ口座

- ゼロスプレッド口座

- ECN口座

最大レバレッジ3000倍という数字は業界最高水準ですが、実際に3000倍を利用できる条件は限定的です。

レバレッジ3000倍は魅力的に見えますが、口座残高が増えるとレバレッジ制限がかかるため、実際に使える場面は少ないんです。

スプレッドについては、スタンダード口座は他社と比較してやや広めの設定となっており、低スプレッドを求めるトレーダーにはECN口座が適しています。

約定力については、スリッページが発生しやすいという口コミが多く、スキャルピングなど短期売買には不向きとされています。

スキャルピングメインの方は、ECN口座でも約定スピードに不満を感じる可能性があります。他社との比較検討をおすすめします。

💰 取引コストの計算方法

取引コストを正確に把握するには、スプレッドだけでなく取引手数料も含めた「実質コスト」を計算する必要があります。

口座タイプごとに最低入金額も異なるため、自分の資金量と取引スタイルに合わせた口座選びが重要です。

- 口座タイプは5種類で取引条件が大きく異なる

- 最大レバレッジ3000倍は条件付きで業界最高水準

- スタンダード口座のスプレッドはやや広め

- 低スプレッド重視ならECN口座が推奨

- 2025年11月現在、ボーナスキャンペーンは未実施

- 約定力に課題があり短期売買には不向き

- スプレッド+手数料の実質コストで比較が必要

最大レバレッジ3000倍の条件と注意点

FBSが提供する最大レバレッジ3000倍は、業界トップクラスの水準です。

しかし、この3000倍を実際に利用できるのは口座残高が200ドル以下の場合のみという厳しい制限があります。

口座残高が増えるにつれてレバレッジは段階的に制限され、実質的に高レバレッジを維持することは困難です。

資金が増えるほどレバレッジが下がる仕組みなので、大きな資金での超ハイレバレッジ取引は難しいんですね。

口座残高とレバレッジ制限の関係は以下の通りです。

| 口座残高 | 最大レバレッジ |

|---|---|

| 0〜200ドル | 最大3000倍 |

| 201〜2,000ドル | 最大2000倍 |

| 2,001〜5,000ドル | 最大1000倍 |

| 5,001〜30,000ドル | 最大500倍 |

| 30,001〜150,000ドル | 最大200倍 |

| 150,001ドル以上 | 最大100倍 |

この制限は、全ての口座タイプに適用されます。

つまり、少額資金でハイレバレッジ取引を行うことは可能ですが、資金を増やして口座残高が200ドルを超えると自動的にレバレッジが下がります。

利益が出て口座残高が増えた場合、こまめに出金して残高を200ドル以下に保つことで3000倍を維持できますが、頻繁な出金は手間がかかります。

3000倍を維持したいなら、利益をこまめに出金する必要がありますね。ただし、これは手間がかかるため現実的ではないかもしれません。

- 証拠金維持率の急激な変動

- わずかな逆行で瞬時にロスカット

- 経済指標発表時のスリッページ発生

- マイナー通貨ペアでの追加制限

レバレッジ3000倍を利用する際のリスクとして、証拠金維持率の急激な変動があります。

わずかな値動きで大きな利益を狙える反面、逆行した場合は瞬時にロスカットされる可能性が高まります。

特に経済指標発表時やニュースイベント時には、スリッページも発生しやすくなるため、注意が必要です。

また、通貨ペアによってもレバレッジ制限がかかる場合があります。

主要通貨ペア(USD/JPY、EUR/USDなど)では上記の倍率が適用されますが、マイナー通貨ペアやエキゾチック通貨ペアでは、さらに低いレバレッジ上限が設定されることがあります。

取引を始める前に、FBS公式サイトで取引したい通貨ペアのレバレッジ条件を確認することをお勧めします。

📝 ゼロカットシステムと資金管理

ゼロカットシステムは採用されているため、口座残高以上の損失を負うことはありません。

しかし、高レバレッジ取引では資金管理が何より重要です。

初心者が安易に3000倍を使うことは推奨されず、まずは低いレバレッジで取引に慣れることが賢明です。

\\最大レバレッジ3,000倍!//

運営歴15年以上で安心・安全

スプレッド一覧(口座タイプ別・通貨ペア別)

FBSのスプレッドは口座タイプによって大きく異なります。

取引コストを正確に把握するため、主要通貨ペアのスプレッドを口座タイプ別に見ていきましょう。

スタンダード口座のスプレッド(変動制)

スタンダード口座は最も一般的な口座タイプで、取引手数料は無料ですがスプレッドはやや広めです。

| 通貨ペア | スプレッド |

|---|---|

| USD/JPY(米ドル/円) | 約1.2〜2.0 pips |

| EUR/USD(ユーロ/米ドル) | 約0.8〜1.5 pips |

| GBP/USD(ポンド/米ドル) | 約1.5〜2.5 pips |

| EUR/JPY(ユーロ/円) | 約1.6〜2.5 pips |

| AUD/JPY(豪ドル/円) | 約2.0〜3.0 pips |

| GBP/JPY(ポンド/円) | 約2.5〜4.0 pips |

スタンダード口座は最低入金額が100ドルからと比較的低く、取引手数料もかからないため、初心者が最初に選ぶ口座として適しています。

ただし、スプレッドは他社の標準口座と比べてやや広めであり、頻繁に取引するトレーダーにはコスト負担が大きくなります。

スタンダード口座は取引手数料が無料なので計算がシンプル。初心者には分かりやすい口座タイプです。

セント口座・マイクロ口座のスプレッド

セント口座とマイクロ口座は少額取引向けの口座で、最低入金額が1ドルから可能です。

- スプレッドは1 pip〜(変動制)

- 最大レバレッジはセント口座が1000倍、マイクロ口座が3000倍

- 取引手数料は無料

これらの口座は、少額資金で練習したい初心者や、新しい戦略を試したいトレーダーに適しています。

ただし、スプレッドが広いため本格的な利益追求には向きません。

1ドルから始められるのは魅力的ですが、練習用と割り切った方が良いでしょう。本格的なトレードには他の口座タイプがおすすめです。

ECN口座のスプレッドと手数料

ECN口座は、スプレッドが狭い代わりに取引手数料が発生します。

- スプレッド:0.5 pips〜(変動制)

- 取引手数料:1ロットあたり片道3ドル(往復6ドル)

- 最低入金額:1000ドル

実質的な取引コストは「スプレッド+手数料」で計算します。

例えば、USD/JPYのスプレッドが0.5 pipsで取引手数料が往復6ドル(約0.6 pips相当)の場合、実質スプレッドは約1.1 pipsとなります。

スタンダード口座より狭いため、取引回数の多いデイトレーダーやスキャルパーに適しています。

ECN口座は一見複雑ですが、実質コストで計算すると取引回数が多い人ほどお得になります。

ゼロスプレッド口座の特徴

ゼロスプレッド口座は、その名の通りスプレッドが0 pips(固定)に設定されています。

- スプレッド:0 pips(固定)

- 取引手数料:1ロットあたり片道20ドル(往復40ドル)

- 最低入金額:500ドル

一見魅力的ですが、取引手数料が非常に高額です。

往復40ドルは約4.0 pips相当のコストとなるため、実質的には他の口座タイプよりも取引コストが高くなる場合が多く、一般的なトレーダーにはお勧めできません。

特殊な戦略を持つトレーダー以外は、ECN口座を選ぶ方が合理的です。

「ゼロスプレッド」という名前に惹かれるかもしれませんが、手数料を含めた実質コストで判断しましょう。

📊 他社との比較

他社との比較では、XMのスタンダード口座(USD/JPY 1.6 pips)やAXIORYのスタンダード口座(USD/JPY 1.3 pips)と比べて、FBSのスタンダード口座はやや広めです。

低スプレッドを重視するなら、FBSではECN口座を選ぶか、他社のスプレッドの狭い業者も検討する価値があります。

ボーナスキャンペーンの種類と受け取り方

FBSは過去に「100%入金ボーナス」や「レベルアップボーナス(トレードアップボーナス)」など、魅力的なボーナスキャンペーンを提供してきました。

過去に提供されていた主なボーナスの特徴を振り返り、今後キャンペーンが再開された場合に備えて理解を深めておきましょう。

100%入金ボーナス(過去実施)

100%入金ボーナスは、入金額と同額のボーナスが付与されるキャンペーンでした。

例えば、100ドル入金すると100ドルのボーナスが付与され、合計200ドルの証拠金で取引できます。

💡 証拠金が2倍になるので、少額資金から取引を始めたい方には魅力的なボーナスでしたね。

主な条件は以下の通りでした。

- 対象口座:スタンダード口座、セント口座、マイクロ口座(ECN口座は対象外)

- ボーナス上限:最大500ドル程度

- 出金条件:ボーナス自体は出金不可、ボーナスを使って得た利益のみ出金可能

- 消滅条件:出金するとボーナスが全額消滅

ボーナスはクッション機能を持つため、証拠金維持率の計算に含まれます。

ただし、出金するとボーナスが消えるため、資金管理には注意が必要でした。

レベルアップボーナス(トレードアップボーナス)

レベルアップボーナスは、入金不要で最大140ドルのボーナスを受け取れるキャンペーンでした。

取引量に応じてレベルが上がり、レベルごとにボーナスが付与される仕組みです。

- ボーナス額:最大140ドル(段階的に付与)

- 有効期限:40日間

- 出金条件:ボーナスを使って得た利益のみ出金可能(最大140ドルまで、1回のみ)

- 対象口座:専用のレベルアップボーナス口座

このボーナスは、自己資金を使わずにFBSの取引環境を試せる点で魅力的でしたが、出金制限が厳しく、実際に利益を引き出せたトレーダーは限られていました。

⚠️ 入金不要で受け取れるボーナスは魅力的ですが、出金条件が厳しい点には注意が必要です。

ボーナスを最大限活用する方法(過去の事例)

ボーナスキャンペーンが再開された場合に備え、活用のコツを押さえておきましょう。

📝 ボーナス活用の4つのポイント

1. 利用規約を熟読する

ボーナスには複雑な条件が付くため、受取前に必ず公式サイトで利用規約を確認してください。

2. 禁止取引を避ける

アービトラージ(裁定取引)やボーナスの悪用とみなされる取引は禁止されています。

違反すると利益没収や口座凍結の対象となります。

3. 出金タイミングを考える

ボーナスは出金すると消滅するため、ある程度利益が出てから出金する計画を立てましょう。

4. 複数口座を使い分ける

ボーナス口座と通常の自己資金口座を分けて運用することで、リスク管理がしやすくなります。

\\最大レバレッジ3,000倍!//

運営歴15年以上で安心・安全

約定力とスリッページの実態

FBSの約定力については、利用者からの評価が分かれています。

公式サイトでは高速約定をアピールしていますが、実際の利用者の口コミではスリッページ(約定価格のずれ)が発生しやすいという指摘が多く見られます。

約定力は、特にスキャルピングやデイトレードなど短期売買を行うトレーダーにとって重要な要素です。

注文価格と実際の約定価格にずれが生じると、想定外の損失につながる可能性があります。

スリッページの発生状況

口コミサイトやSNS上では、以下のような報告が見られます。

- 経済指標発表時や市場の急変動時にスリッページが頻発する

- 指値注文であっても若干のずれが生じることがある

- スキャルピングでは、数pipsのずれが利益を圧迫する

- 流動性の低い通貨ペアや時間帯では特に注意が必要

スリッページは特に経済指標発表時に発生しやすいため、その時間帯の取引は要注意です。

FBSの取引方式について公式には明確な記載がありませんが、スタンダード口座ではDD方式(ディーリングデスク方式)の要素が含まれている可能性があります。

DD方式では、業者が顧客の注文を市場に流さずに相対取引する場合があり、これが約定の遅延やスリッページの原因となることがあります。

一方、ECN口座はNDD方式(ノンディーリングデスク方式)を採用しているとされ、スタンダード口座よりも透明性の高い取引環境が期待できます。

約定力を重視するトレーダーは、ECN口座の利用を検討すべきでしょう。

約定スピードの実測データ

約定スピードについては、公式発表や第三者機関による客観的なデータが限られています。

一部のレビューサイトでは「平均約定速度は0.4秒程度」との記載がありますが、これは取引環境や時間帯によって大きく変動します。

実際の約定スピードは、以下の要因に影響されます。

📝 約定スピードに影響する要因

サーバーの物理的な距離

日本国内からの接続では、サーバーが海外にあるため若干の遅延が生じる可能性があります。

インターネット回線の品質

自宅の回線速度や安定性も約定に影響します。

取引時間帯

ロンドン市場やニューヨーク市場のオープン時など、流動性の高い時間帯は約定しやすくなります。

通貨ペアの流動性

主要通貨ペア(USD/JPY、EUR/USDなど)は約定しやすく、マイナー通貨ペアは約定が遅れる傾向があります。

スキャルピング・短期売買への影響

スキャルピングは、数秒から数分の間に何度も売買を繰り返す取引手法です。

この手法では、約定の正確性とスピードが利益に直結します。

FBSでのスキャルピングには以下のリスクがあります。

- スプレッドが広めであるため、利益を出すためには大きな値動きが必要

- スリッページが発生すると、狙った利幅を確保できない

- 約定拒否(リクオート)が発生する可能性がある

実際に短期売買を行うトレーダーからは「FBSはスキャルピングには向かない」という声が多く聞かれます。

実際に、短期売買を行うトレーダーからは「FBSはスキャルピングには向かない」という評価が多く見られます。

スキャルピングを主戦略とするなら、AXIORYやTitanFXなど、約定力とスプレッドで定評のある業者を検討する方が賢明です。

約定力を改善する対策

FBSで取引する際に約定力の問題を最小限に抑えるには、以下の対策が有効です。

スタンダード口座よりも透明性が高く、スリッページが少ない傾向があります。

米国雇用統計や政策金利発表など、相場が急変動する時間帯は取引を控えましょう。

成行注文よりも、あらかじめ価格を指定する注文方法の方がスリッページを抑えられます。

本番取引の前に、デモ口座で約定環境を確認することをお勧めします。

サーバーに近い場所で取引することで、物理的な遅延を減らせます。

FBSは高レバレッジや過去のボーナスキャンペーンで魅力的な部分もありますが、約定力については課題が残ります。

自分の取引スタイルと許容できるリスクを考慮し、デモ口座での検証を経てから本番取引に進むことを強く推奨します。

参考情報

本記事は、FBS公式サイトおよび第三者レビューサイトの情報をもとに作成しました。

取引条件やキャンペーン内容は変更される場合があるため、最新情報は必ずFBS公式サイトでご確認ください。

海外FX取引にはリスクが伴います。投資判断は自己責任で行ってください。

FBSと主要な海外FX業者を比較

FBSは最大レバレッジ3000倍という圧倒的な数値で注目を集める海外FX業者ですが、実際に他の主要業者と比較してどのような特徴があるのか、具体的なスペックで検証する必要があります。

海外FX市場ではXM Trading、AXIORY、Exness、TitanFXといった確立されたブランドが既に多くのトレーダーから支持を得ており、これらとの比較なしにFBSの実力を判断することはできません。

海外FX業者選びでは、スペックだけでなく実際の使い勝手や信頼性も重要です。主要業者との比較で見えてくる特徴を押さえましょう。

本セクションでは、各業者の公式サイトで公開されているスペック情報をもとに、レバレッジ・スプレッド・ボーナス・信頼性・約定力といった重要指標で多角的に比較します。

トレーダーの取引スタイルによって重視すべき要素は異なるため、スキャルピング志向ならスプレッドと約定力、少額資金からの拡大志向ならレバレッジとボーナス、長期保有志向なら信頼性と資金管理体制が判断軸となります。

- スキャルピング志向:スプレッドと約定力

- 少額資金からの拡大志向:レバレッジとボーナス

- 長期保有志向:信頼性と資金管理体制

各比較項目を読み進めることで、自分のトレードスタイルにFBSが最適な選択肢なのか、それとも他社のほうが有利なのかを明確に判断できるようになります。

XM Tradingと比較(レバレッジ・ボーナス・信頼性)

XM Tradingは日本人トレーダーの利用者数で最大級を誇り、海外FX業者の代名詞的存在です。

FBSと比較する際の最大の差は、レバレッジとボーナスの設計思想にあります。

レバレッジの比較

FBSは最大レバレッジ3000倍を提供する一方、XMは最大1000倍(従来は888倍から2022年に引き上げ)となっており、数値上はFBSが3倍の証拠金効率を実現できます。

| 業者 | 最大レバレッジ | レバレッジ制限条件 |

|---|---|---|

| FBS | 3000倍 | 口座残高が一定額を超えると段階的に制限 |

| XM Trading | 1000倍 | 口座残高200万円超で200倍に制限 |

ただし、FBSのレバレッジ3000倍はスタンダード口座やマイクロ口座などで利用でき、口座残高が一定額を超えるとレバレッジ制限が段階的にかかる仕組みです。

XMも同様に口座残高200万円を超えると200倍に制限されるため、両社とも大口資金でのハイレバ取引には向きません。

レバレッジの数値だけを見るとFBSが圧倒的ですが、実際には口座残高によって制限がかかるため、大きな資金で取引する場合はそこまで差がないことに注意しましょう。

ボーナスの比較

ボーナス面では、FBSは口座開設ボーナスと入金ボーナスを提供していますが、XMの口座開設ボーナス15000円(2025年現在の標準額)と最大10500ドルまでの段階式入金ボーナス(初回500ドルまで100%、以降4500ドルまで20%など)のほうが総額で充実しています。

XMのボーナスプログラムは長年にわたり安定して提供されており、キャンペーン終了のリスクが低い点も評価されます。

📊 XMのボーナスプログラム

- 口座開設ボーナス:15000円

- 入金ボーナス:最大15000ドル(初回500ドルまで100%、以降段階式)

- 長年安定して提供されており、急な終了リスクが低い

信頼性とライセンスの比較

信頼性の面では、XMはセーシェル金融庁(FSA)ライセンスで日本居住者向けサービスを提供しており、グループ全体ではキプロス証券取引委員会(CySEC)や英国金融行動監視機構(FCA)などのライセンスも保有しています。

FBSもキプロス(CySEC)やベリーズ国際金融サービス委員会(FSC)のライセンスを保有していますが、日本語サポートの充実度や運営実績ではXMに一日の長があります。

XMは2009年設立で10年以上の運営歴があり、日本語サポートデスクも充実しているため、初心者でも安心して問い合わせできる環境が整っています。

FBSは2009年設立と同等の歴史を持ちますが、日本市場での認知度とサポート体制ではXMがリードしています。

海外FXを初めて使う方には、日本語サポートの手厚さとトラブル対応の実績が豊富なXMの方が安心して利用できますよ。

どちらを選ぶべきか

総合的には、レバレッジの数値だけを重視するならFBSが有利ですが、ボーナスの安定性・充実度、日本語サポートの質、トラブル時の対応実績を含めた総合的な信頼性ではXMが優位です。

- XMがおすすめ:海外FX初心者、ボーナス重視、充実したサポートを求める方

- FBSがおすすめ:より高いレバレッジで攻めたい経験者、少額で大きなロットを扱いたい方

海外FX初心者や安定した取引環境を求めるトレーダーにはXMが推奨され、より高いレバレッジで攻めたい経験者にはFBSが選択肢となります。

\\最大レバレッジ3,000倍!//

運営歴15年以上で安心・安全

AXIORYと比較(スプレッド・取引環境)

AXIORYはスプレッドの狭さと透明性の高いECN方式で、取引コストを重視する中上級者から高い評価を得ている業者です。

FBSとの最大の違いは、取引コストの構造と約定方式にあります。

AXIORYのナノスプレッド口座やテラ口座では、ECN(電子取引ネットワーク)方式を採用しており、EUR/USDで平均0.2〜0.4pips程度の極狭スプレッドを実現しています。

別途往復6ドル/ロットの手数料が発生しますが、スプレッドと手数料を合算した実質コストは1.0pips未満に収まるケースが多く、スキャルピングやデイトレードで頻繁に売買を繰り返すトレーダーにとって大きなメリットです。

AXIORYはECN方式で約定の透明性が高く、スキャルピングに最適な環境が整っているのが特徴です

一方、FBSのスタンダード口座ではスプレッドが1.0pips前後から始まり、ゼロスプレッド口座では名目上スプレッドがゼロですが手数料が1ロットあたり片道10ドル(往復20ドル)発生します。

実質取引コストで比較すると、AXIORYのほうがコスト効率で優れている場合が多く、特にメジャー通貨ペアの短期売買ではその差が顕著です。

FBSのゼロスプレッド口座は手数料が高めに設定されているため、スプレッド重視のトレーダーにとってはAXIORYのほうが有利です。

取引環境の透明性では、AXIORYは完全NDD(ノンディーリングデスク)方式を明言しており、約定拒否やリクオートが少ない取引環境を提供しています。

さらに、顧客資金を信託保全に近い形で分別管理しており、万が一の破綻時にも一定の保護が期待できます。

FBSもNDD方式を採用しているとされますが、約定方式の詳細や資金管理の透明性ではAXIORYのほうが情報開示が進んでいます。

資金管理の透明性は海外FX業者を選ぶ上で非常に重要なポイントです

レバレッジ面では、AXIORYは最大400倍とFBSの3000倍に比べて大幅に低く、ハイレバ志向のトレーダーには物足りません。

ただし、スキャルピングやデイトレードでは過度なレバレッジよりも低コストのほうが収益に直結するため、取引回数が多いほどAXIORYの優位性が高まります。

一方、少額資金から高レバレッジで大きなポジションを持ちたいトレーダーや、ボーナスを活用した資金効率重視の取引にはFBSが向いています。

- 取引コスト:AXIORYが優位(実質1.0pips未満 vs FBS往復20ドル)

- 約定方式:AXIORYは完全NDD方式を明言、透明性が高い

- レバレッジ:FBSが圧勝(最大3000倍 vs 400倍)

- スキャルピング適性:AXIORYが有利(低コスト・高約定力)

- ハイレバ取引:FBSが有利(少額から大きなポジション)

\\最大レバレッジ3,000倍!//

運営歴15年以上で安心・安全

Exnessと比較(レバレッジ・取引条件)

Exnessは「レバレッジ無制限(実質21億倍)」という他に類を見ない条件を提供する海外FX業者で、ハイレバレッジ志向のトレーダーにとってFBSの直接的な競合です。

FBSの最大3000倍も十分に高水準ですが、Exnessの無制限レバレッジと比較すると数値上は大きく見劣りします。

ただし、Exnessの無制限レバレッジには利用条件があり、口座残高が1000ドル未満であること、一定の取引実績(10回以上の取引と累計5ロット以上)を満たすことが求められます。

条件を満たせば証拠金をほぼゼロに近い水準まで圧縮できるため、極限まで資金効率を高めた取引が可能です。

無制限レバレッジは魅力的ですが、利用条件があることを理解しておきましょう。取引実績の条件は初心者にとってはハードルになる場合もあります。

- FBS:最大3000倍を口座開設直後から利用可能、取引実績の条件なし

- Exness:無制限レバレッジは残高1000ドル未満+取引実績(10回以上、累計5ロット以上)が必要

- 両社とも口座残高が増えると段階的にレバレッジが制限される

FBSのレバレッジ3000倍は口座開設直後から利用でき、取引実績の条件はありませんが、口座残高が増えるにつれて段階的に制限されます。

例えば、残高が2万ドルを超えると最大レバレッジが500倍や200倍に引き下げられるため、大きく利益を伸ばした後は実質的なレバレッジ効率が低下します。

Exnessも同様に残高による制限がありますが、無制限レバレッジの適用範囲が広く、実用性ではExnessが一歩リードしています。

スプレッドと取引コストでは、Exnessのロースプレッド口座やゼロ口座は業界最狭水準を実現しており、EUR/USDで平均0.0〜0.1pips程度から取引できます。

別途手数料が発生しますが、FBSのゼロスプレッド口座の手数料(往復20ドル)よりもExnessのゼロ口座の手数料(往復7ドル程度)のほうが低コストです。

スプレッドとレバレッジの両面でExnessが優位に立つため、ハイレバレッジ×低コストを両立したいトレーダーにはExnessが有力な選択肢となります。

| 比較項目 | FBS | Exness |

|---|---|---|

| 最大レバレッジ | 3000倍(条件なし) | 無制限(条件あり) |

| ゼロ口座の手数料 | 往復20ドル | 往復7ドル程度 |

| EUR/USDスプレッド | 標準的 | 0.0〜0.1pips |

| ストップアウト水準 | 20%程度 | 0% |

取引コストを重視するスキャルパーや短期トレーダーには、Exnessの低手数料が大きなメリットになります。

取引条件の柔軟性では、Exnessはストップアウト水準0%という極めて寛容な設定を採用しており、ギリギリまでポジションを保有できます。

FBSのストップアウト水準は20%程度が標準で、Exnessほどの柔軟性はありません。

📝 ボーナスプログラムの違い

ボーナス面では、FBSは口座開設ボーナスや入金ボーナスを提供していますが、Exnessはボーナスプログラムをほとんど提供していません。

ボーナスを活用して証拠金を増やしたいトレーダーにはFBSが有利ですが、純粋な取引条件(レバレッジ・スプレッド・手数料)で比較するとExnessが総合的に優れています。

少額資金で取引を始める初心者には、FBSのボーナスが大きな助けになります。一方、既に資金がある経験者は取引条件重視でExnessを選ぶケースが多いですね。

- Exnessが最適:レバレッジの実用性と取引コストを最重視、ボーナスに依存しない取引スタイル

- FBSが最適:ボーナスを活用して少額資金から効率的に取引を始めたい初心者、シンプルな取引条件を好むトレーダー

結論として、レバレッジの実用性と取引コストを最重視し、ボーナスに依存しない取引スタイルならExnessが最適です。

一方、ボーナスを活用して少額資金から効率的に取引を始めたい初心者や、シンプルな取引条件を好むトレーダーにはFBSが向いています。

\\最大レバレッジ3,000倍!//

運営歴15年以上で安心・安全

TitanFXと比較(約定力・スプレッド)

TitanFXは「業界最狭水準のスプレッド」と「高速約定」を両立した取引環境で、スキャルピングやデイトレードに特化したトレーダーから支持される業者です。

FBSとの比較では、約定力とスプレッドの安定性が最大の差別化ポイントとなります。

TitanFXのZeroブレード口座は、ECN方式でEUR/USDの平均スプレッドが0.2pips前後、手数料は往復7ドル/ロットと非常に低コストです。

FBSのゼロスプレッド口座は手数料が往復20ドルと高めで、実質コストではTitanFXが大きく優位に立ちます。

- TitanFX Zeroブレード口座:EUR/USD 0.2pips、手数料往復7ドル/ロット

- FBS ゼロスプレッド口座:手数料往復20ドル/ロット

- 実質コスト:TitanFXが大幅に優位

約定力の面では、TitanFXはEquinix社のデータセンターにサーバーを設置し、大手金融機関とのダイレクト接続により平均約定速度を0.038秒(38ミリ秒)以下に抑えています。

スキャルピングでは1秒未満の約定遅延が収益に直結するため、この高速約定環境は大きなアドバンテージです。

FBSも約定スピードは速いとされますが、公式サイトでの具体的な数値開示はTitanFXほど詳細ではなく、透明性の面でTitanFXがリードしています。

約定速度38ミリ秒という数値は、スキャルピングトレーダーにとって非常に魅力的。1回の取引で数pipsを狙う手法では、この約定スピードが利益を左右します。

| 項目 | TitanFX | FBS |

|---|---|---|

| 最大レバレッジ | 500倍 | 3000倍 |

| EUR/USDスプレッド | 0.2pips~ | 変動制 |

| 取引手数料 | 往復7ドル/ロット | 往復20ドル/ロット |

| 平均約定速度 | 0.038秒(38ms) | 非開示 |

| ボーナス | 基本的になし | 豊富 |

レバレッジでは、TitanFXは最大500倍とFBSの3000倍に比べて大幅に低く、証拠金効率ではFBSが圧倒的に有利です。

ただし、スキャルピングやデイトレードでは高レバレッジよりも低スプレッドと高速約定のほうが重要であり、取引回数が増えるほどTitanFXのコストメリットが収益に貢献します。

例えば、1日10回取引するスキャルパーが1ロットずつ取引する場合、スプレッドと手数料の差が1pips(10ドル相当)あれば、月間で200回×10ドル=2000ドルのコスト差が生まれます。

ボーナスに関しては、TitanFXは基本的にボーナスプログラムを提供しておらず、その分を取引環境の改善に投資する方針です。

FBSはボーナスを積極的に提供しているため、ボーナス活用志向のトレーダーにはFBSが有利ですが、プロ志向のトレーダーはボーナスよりも取引コストと約定品質を重視する傾向があります。

「ボーナスなし=デメリット」とは限りません。TitanFXはボーナス予算を取引環境の改善に充てているため、結果的にプロトレーダーから高評価を得ています。

取引制限の面では、TitanFXはスキャルピング・自動売買(EA)・両建てなどの制限が一切なく、あらゆる取引手法に対応しています。

FBSも同様に制限は少ないとされますが、ゼロスプレッド口座などでは一部の取引手法に制約がある場合があるため、利用規約の確認が必要です。

📝 どちらを選ぶべきか?

結論として、スキャルピングやデイトレードで取引回数が多く、低コストと高速約定を最優先するトレーダーにはTitanFXが最適です。

一方、少額資金から高レバレッジで一発逆転を狙う取引スタイルや、ボーナスを活用した資金効率重視の戦略にはFBSが向いています。

- スキャルピング・デイトレードをメインにしている

- 取引回数が多く、1pipsでもスプレッドを抑えたい

- 約定スピードを最重視する

- ボーナスより取引環境を重視する

- 少額資金から高レバレッジで取引したい

- ボーナスを活用して資金効率を高めたい

- 長期保有やスイングトレードが中心

- 多様な口座タイプから選びたい

\\最大レバレッジ3,000倍!//

運営歴15年以上で安心・安全

比較まとめ|FBSが優れている点・劣っている点

まず、FBSが優れている点は以下の通りです。

- 最大レバレッジ3000倍の証拠金効率 – XM(1000倍)、AXIORY(400倍)、TitanFX(500倍)と比較して圧倒的に高く、少額資金から大きなポジションを持てる。Exnessの無制限レバレッジには劣るが、条件なしで即座に利用できる点で実用性が高い。

- ボーナスプログラムの充実 – 口座開設ボーナスや入金ボーナスを提供しており、AXIORYやTitanFXのようにボーナスなしの業者と比べて初期資金を増やしやすい。XMのボーナスには総額で劣るが、FBS独自のキャンペーンも定期的に実施される。

- 多様な口座タイプ – スタンダード、マイクロ、ゼロスプレッド、ECNなど取引スタイルに応じた選択肢が豊富で、初心者から上級者まで対応できる。

- 長期運営実績 – 2009年設立で10年以上の運営歴があり、金融ライセンスも複数保有しているため一定の信頼性がある。

ハイレバレッジとボーナスが魅力的ですが、取引スタイルによっては他社の方が向いている場合もあります。劣位点も確認しておきましょう。

- スプレッドと取引コストが高め – ゼロスプレッド口座の手数料が往復20ドルと、AXIORY(往復6ドル)、TitanFX(往復7ドル)、Exness(往復7ドル)と比較して割高。スキャルピングやデイトレードには不利。

- 約定力と透明性の情報開示が不足 – TitanFXやAXIORYのように約定速度やサーバー環境の具体的な数値開示が少なく、透明性の面で劣る。

- 日本語サポートと認知度 – XMと比較すると日本市場での認知度が低く、日本語サポートの充実度や対応スピードで差がある。トラブル時の情報も少ない。

- レバレッジ制限の厳しさ – 口座残高が増えるとレバレッジが段階的に制限され、大口資金での運用には向かない。Exnessのほうが制限が緩やかで実用性が高い。

- 取引条件の総合バランス – Exnessは無制限レバレッジ×低スプレッドを両立し、AXIORYやTitanFXは低コスト×高約定力を実現しているが、FBSはレバレッジ以外の要素で突出した強みがない。

📝 最終判断の指針

FBSを選ぶべき人:

少額資金(1万円〜10万円程度)からハイレバレッジで短期間に資金を増やしたい初心者・中級者。

ボーナスを活用して証拠金を増やしたいトレーダー。

スイングトレードなど取引回数が少なく、スプレッドの影響が小さいスタイルの人。

他社を選ぶべき人:

スキャルピングやデイトレードで取引コストを最小化したい人(AXIORY、TitanFX推奨)。

レバレッジと低コストを両立したい上級者(Exness推奨)。

日本語サポートと安定性を最重視する初心者(XM推奨)。

どの業者にも一長一短があるため、自分の取引スタイルに合わせて選ぶことが大切です。複数の業者で口座を開設して試してみるのもおすすめですよ。

結論として、FBSはハイレバレッジとボーナスという明確な強みを持つものの、取引コストや約定品質で他の主要業者に劣る面があります。

自分の取引スタイル・資金規模・重視する要素を明確にしたうえで、FBSの強みが自分のニーズと合致するかを判断することが重要です。

\\最大レバレッジ3,000倍!//

運営歴15年以上で安心・安全

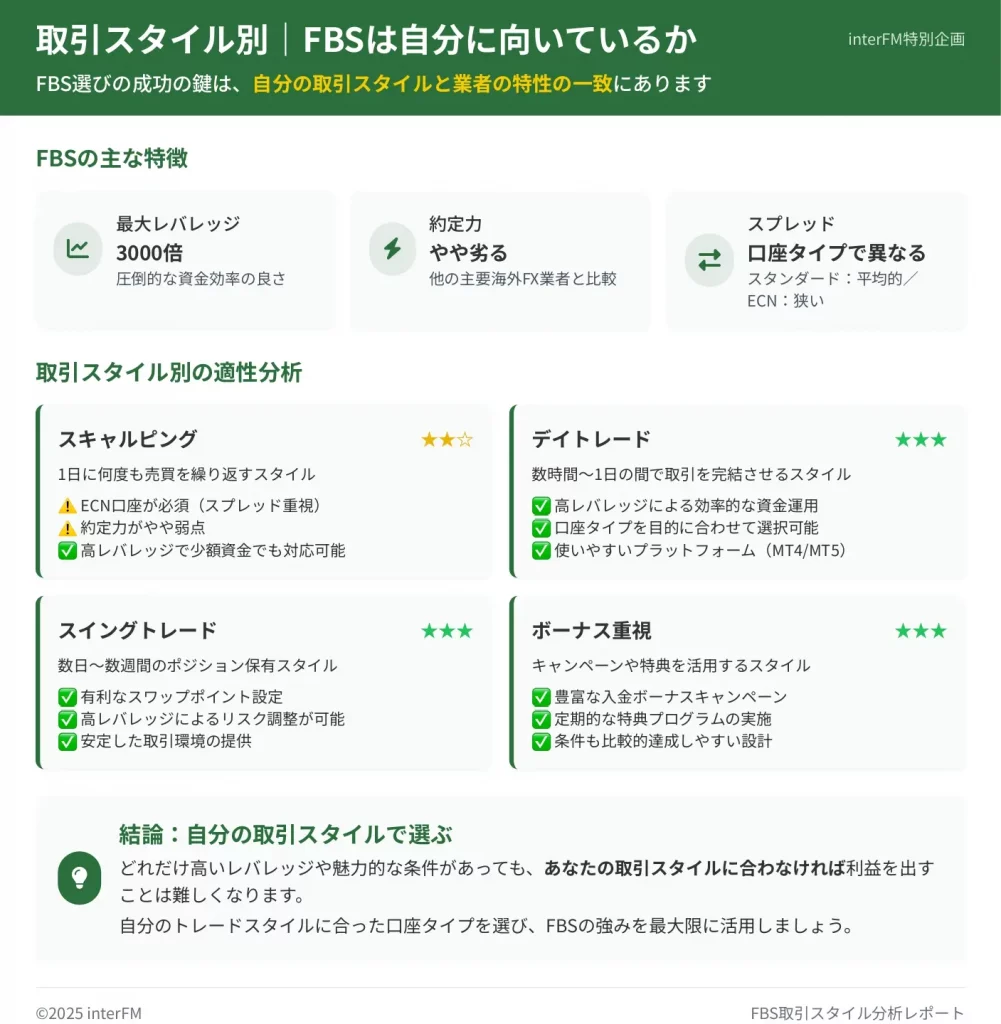

取引スタイル別|FBSは自分に向いているか

FBSを利用する際には、自分の取引スタイルと業者の特性が合致しているかを見極めることが成功の鍵となります。

どれだけ高いレバレッジや魅力的な条件があっても、あなたの取引スタイルに合わなければ利益を出すことは難しくなります。

- 最大レバレッジ3000倍という圧倒的な資金効率の良さ

- 約定力は他の主要海外FX業者と比較してやや劣る

- スプレッドは口座タイプによって大きく異なる(スタンダード口座:平均的、ECN口座:狭い)

これらの特性は、取引頻度や保有期間によって有利にも不利にも働くため、自分のトレードスタイルとの相性をしっかり確認しましょう。

取引スタイルによって重視すべきポイントは大きく異なります。

- スキャルピング:1日に何度も売買を繰り返すスタイルでは、スプレッドと約定力が収益に直結します

- デイトレード:取引コストと使い勝手のバランスが重要です

- スイングトレード:保有期間中のスワップポイントが損益に影響します

- ボーナス重視:キャンペーンの有無と条件が判断材料となります

あなた自身の取引スタイルに該当する項目を重点的に確認し、FBSが最適な選択肢かどうか判断してください。

スキャルピング派に向いているか

スキャルピングは数秒から数分単位で売買を繰り返し、小さな値動きから利益を積み重ねる取引スタイルです。

このスタイルではスプレッドの狭さと約定力の高さが極めて重要になります。

FBSでスキャルピングを行う場合、結論から言えば中級者以上で条件を理解した上で利用するなら可能ですが、初心者や約定の安定性を最重視する方には他社の方が適している可能性が高いです。

- 利用規約上、スキャルピングは禁止されていない

- 約定力の低さが最大の課題

- ECN口座の利用が推奨される

- 高レバレッジは諸刃の剣

スキャルピングの可否と利用規約

まず、FBSはスキャルピングを禁止していません。

利用規約上、短期売買は明確に認められており、この点は安心材料です。

しかし、実際の取引環境を見ると課題があります。

規約上は問題なくても、実際の取引環境が適しているかは別問題です。約定力や取引コストをしっかり確認する必要がありますね。

約定力の問題点

最も大きな問題は約定力の低さです。

実際の利用者からは「スリッページが頻繁に起きる」「狙った価格で約定しない」といった声が散見されます。

スキャルピングでは1pipsの差が収益を大きく左右するため、この約定力の不安定さは致命的になり得ます。

スプレッドと取引コスト

スプレッドについては、口座タイプによって評価が分かれます。

スタンダード口座のEUR/USDスプレッドは平均1.0pips程度で、これは海外FX業者としては標準的な水準です。

しかし、本格的にスキャルピングを行うならECN口座の利用が推奨されます。

ECN口座では変動スプレッドが0.1pipsからと非常に狭く設定されていますが、別途取引手数料が発生します(往復1ロットあたり約6ドル)。

トータルコストで考えると、XMのゼロ口座やAXIORYのナノスプレッド口座と同程度かやや高めになります。

| 口座タイプ | スプレッド | 取引手数料 | スキャルピング適性 |

|---|---|---|---|

| スタンダード口座 | 1.0pips程度 | なし | △ |

| ECN口座 | 0.1pips〜 | 往復6ドル/1ロット | ◯ |

ECN口座なら狭いスプレッドでスキャルピングできますが、取引手数料を含めたトータルコストで他社と比較することが大切です。

高レバレッジのメリットとデメリット

レバレッジ3000倍という高水準は、少額資金でもポジションサイズを確保できるため、スキャルピングにおいては一定のメリットがあります。

ただし、高レバレッジは損失も拡大させるため、スキャルピングの高頻度取引と組み合わせると資金管理が難しくなる側面もあります。

📝 高レバレッジ利用時の注意点

少額資金でポジションを持てる反面、損失の拡大速度も速くなります。スキャルピングで高頻度取引を行う場合は、ストップロスの設定と資金管理の徹底が不可欠です。

他社との比較と推奨事項

スキャルピングに特化するなら、約定力に定評のあるAXIORYやTitanFXを検討する価値があります。

これらの業者はスプレッドも狭く、約定の安定性でも高評価を得ています。

FBSでスキャルピングを行うなら、ECN口座を選択し、約定の滑りを想定したリスク管理を徹底することが必須です。

- ECN口座を選択する

- 約定の滑りを想定した損切り設定を行う

- トータルコスト(スプレッド+手数料)を事前に計算する

- 高レバレッジ利用時は資金管理を徹底する

デイトレード派に向いているか

デイトレードは1日に数回の取引を行い、その日のうちにポジションを決済する取引スタイルです。

スキャルピングほど約定力に神経質になる必要はない一方、取引コストと使い勝手のバランスが重要になります。

FBSはデイトレーダーにとって、条件次第では十分に選択肢となり得る業者です。

- レバレッジ3000倍で少額資金から本格トレード可能

- 1日数回の取引ならスプレッドコストは許容範囲

- MT4・MT5対応で分析環境は充実

- ECN口座なら低コストで本格運用も可能

高レバレッジによる資金効率の良さ

デイトレードにおけるFBSの最大のメリットは、レバレッジ3000倍による資金効率の良さです。

例えば、10万円の証拠金でも300万円相当のポジションを持つことができ、値動きの小さい通貨ペアでも十分な利益を狙えます。

| 業者名 | 最大レバレッジ |

|---|---|

| FBS | 3000倍 |

| XM | 1000倍 |

| AXIORY | 400倍 |

他の主要海外FX業者であるXMの最大レバレッジが1000倍、AXIORYが400倍であることを考えると、この点は大きなアドバンテージです。

特に資金が限られている初心者から中級者にとって、少額から本格的な取引ができる環境は魅力的です。

少額資金でも大きなポジションを持てるのは、デイトレードで効率的に利益を積み重ねたい方にとって大きなメリットですね。

スプレッドコストの評価

スプレッドについては、スタンダード口座を利用する場合、メジャー通貨ペアで平均1.0〜1.5pips程度です。

1日に数回程度の取引頻度であれば、このコストは許容範囲と言えます。

📝 スプレッドコストの計算例

EUR/USDで1ロット(10万通貨)のポジションを1日3回取引する場合、スプレッドコストは1.0pips×3回=3.0pips(約3000円)程度です。

デイトレードで20〜30pipsを狙うなら、このコストは収益に対して10〜15%程度の影響に収まります。

ECN口座ではスプレッドが0.1pipsから提供され、手数料を含めたトータルコストでもスタンダード口座より有利になるケースが多いです。

最低入金額が1000ドル必要という点はハードルですが、本格的にデイトレードに取り組むなら投資対効果は高いと言えます。

取引プラットフォームと環境

取引プラットフォームはMT4とMT5に対応しており、インジケーターやEAの利用も自由です。

動作の安定性についても大きな問題は報告されておらず、デイトレードに必要な分析環境は整っています。

スマホアプリも提供されているため、外出先でのポジション管理も可能です。

MT4・MT5の両方に対応しているので、使い慣れたプラットフォームで取引できるのは安心ですね。

FBSを選ぶべき人・避けるべき人

デイトレードでFBSを選ぶべき人は、以下の条件に当てはまる方です。

- 高レバレッジを活かして少額資金から効率的に取引したい方

- 1日の取引回数が3〜5回程度でスプレッドコストが過度な負担にならない方

逆に、1日に10回以上取引するアクティブなデイトレーダーや、約定の安定性を最優先する方は、AXIORYやTitanFXなど約定力に定評のある業者の方が適している可能性があります。

| トレードスタイル | FBSの適性 |

|---|---|

| 取引回数3〜5回/日 | ◎ 適している |

| 取引回数10回以上/日 | △ 他社の方が有利な可能性 |

| 少額資金での運用 | ◎ 高レバレッジで有利 |

| 約定力重視 | △ 他社の方が安心 |

スイングトレード派に向いているか

スイングトレードは数日から数週間ポジションを保有し、大きな値動きから利益を狙う取引スタイルです。

このスタイルでは、スプレッドよりもスワップポイント(保有コスト)やレバレッジの必要性が重要な判断材料となります。

- スプレッドコストの影響は小さく有利

- スワップポイントは通貨ペアごとに要確認

- 高レバレッジは複数ポジション保有時に有効

- 約定力は短期売買ほど重要ではない

スプレッドコストの影響が小さい

スイングトレードにおけるFBSの最大のメリットは、スプレッドコストの影響が小さい点です。

数日から数週間の保有を前提とすると、エントリー時のスプレッドは全体の収益に対して数%程度の影響に過ぎません。

例えば、EUR/USDでスプレッド1.0pipsを支払っても、100pips以上の値動きを狙うスイングトレードでは1%程度のコストで済みます。

この点では、スタンダード口座の標準的なスプレッドでも十分に戦えます。

短期売買と違って、スイングトレードなら狭いスプレッドにこだわる必要がないのは大きなメリットですね。

スワップポイントに要注意

一方で注意が必要なのは、スワップポイント(ロールオーバー金利)です。

FBSでは通貨ペアとポジション方向によってスワップポイントがプラスまたはマイナスになります。

マイナススワップの場合、保有期間が長くなるほど累積コストが増大します。

スイングトレードでFBSを利用する際は、事前に取引したい通貨ペアのスワップポイントを公式サイトで確認し、保有期間中のコストを計算しておくことが重要です。

スワップコストを計算せずにポジションを持ち続けると、せっかくの利益が減ってしまうことも。必ず事前確認しましょう。

レバレッジは過剰だが安心感につながる

レバレッジについては、スイングトレードではそれほど高い倍率は必要ありません。

長期保有を前提とするため、証拠金維持率に余裕を持たせる必要があり、実質的に利用するレバレッジは10〜50倍程度に抑えるのが一般的です。

この観点では、FBSの3000倍という最大レバレッジは過剰とも言えますが、急激な相場変動時にもロスカットされにくいという安心感にはつながります。

また、複数ポジションを同時に保有する戦略を取る場合、高レバレッジによって証拠金を効率的に使えるメリットもあります。

約定力は短期売買ほど重要ではない

約定力については、スイングトレードでは短期売買ほど重要ではありません。

エントリーとエグジットの回数が限られるため、多少のスリッページが発生しても全体の収益への影響は小さいです。

ただし、指値注文や逆指値注文が意図した価格で約定するかは重要なので、この点は実際に少額で試してみることをお勧めします。

スキャルピングやデイトレードと違って、数pipsのずれは大きな問題にならないのがスイングトレードの特徴です。

📝 FBSをスイングトレードで選ぶべき人・避けるべき人

選ぶべき人

- スワップポイントがプラスまたは小さなマイナスの通貨ペアを取引する方

- 複数ポジションを保有するため高レバレッジのメリットを活かせる方

避けるべき人

- マイナススワップが大きい通貨ペアでの長期保有を考えている方

- スワップポイント狙いのトレードをしたい方(他社の方が有利な条件を提供している可能性あり)

ボーナス重視派に向いているか

ボーナスを活用して証拠金を増やし、リスクを抑えながら取引規模を拡大したいトレーダーにとって、ボーナスの有無と条件は業者選びの重要な判断材料です。

FBSは過去に非常に豊富なボーナスキャンペーンを提供していた業者として知られていますが、2025年10月現在の状況を正確に理解しておく必要があります。

これは、ボーナス目当てでFBSを検討している方にとっては残念な状況です。

過去にFBSは「100%入金ボーナス」「口座開設で5000円ボーナス」といった魅力的なキャンペーンを頻繁に実施しており、多くのトレーダーを集めていました。

しかし、現在はこれらのボーナスが終了または停止されている状態です。

過去には非常に魅力的なボーナスが多かったFBSですが、現在は状況が変わっています。ボーナス重視の方は他社の検討も視野に入れましょう。

- 条件が非常に厳しかったという声が目立つ

- ボーナス出金には大量の取引ロット数が必要

- ボーナス自体は出金不可でクッション機能のみ

- 実際に現金化するハードルが高かった

このため、過去にボーナスが復活したとしても、条件の詳細を公式サイトで十分に確認し、自分の取引スタイルで達成可能かを慎重に判断する必要があります。

📊 ボーナス提供業者との比較

ボーナスを重視する方にとっては、現時点では他の海外FX業者の方が有利な選択肢となる可能性が高いです。

例えば、XMは常時「口座開設ボーナス13000円」と「入金ボーナス最大50万円」を提供しており、ボーナスがクッション機能として証拠金に加算されます。

GEMFOREXやIS6FXなども期間限定で高額ボーナスを実施することがあります。

これらの業者と比較すると、現在のFBSはボーナス面での魅力が薄いと言わざるを得ません。

現在ボーナスを活用したいなら、XMなどの常時ボーナスを提供している業者の方が確実性が高いですね。

ただし、FBSのボーナスキャンペーンは過去に何度も復活・再開されており、今後再びボーナスが提供される可能性はゼロではありません。

公式サイトやメールでのお知らせをこまめにチェックし、魅力的なキャンペーンが開始されたタイミングで口座開設を検討するのも一つの戦略です。

- ボーナスの出金条件

- クッション機能の有無

- 対象口座タイプ

- 有効期限

ボーナス重視でFBSを選ぶべき人は、現時点ではほとんどいないというのが正直なところです。

ボーナスを活用したい方は、XMやその他のボーナス提供業者を優先的に検討し、FBSは高レバレッジや取引条件そのもので判断するのが賢明です。

ただし、将来的にFBSが再び魅力的なボーナスを提供した場合は、過去の実績を考えると検討する価値は十分にあります。

その際は本記事で解説した取引スタイル別の適性も合わせて総合的に判断してください。

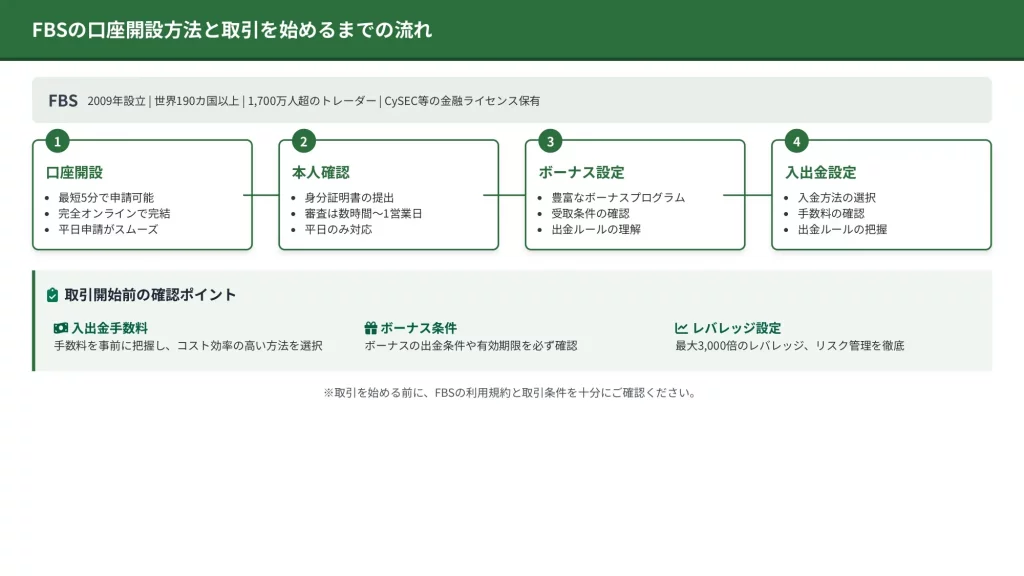

FBSの口座開設方法と取引を始めるまでの流れ

FBSで海外FX取引を始めるには、口座開設から入出金設定まで一連の手続きが必要です。

FBSは2009年に設立され、世界190カ国以上で1,700万人を超えるトレーダーに利用されている海外FX業者で、キプロス証券取引委員会(CySEC)をはじめとする複数の金融ライセンスを保有しています。

最大3,000倍のレバレッジと豊富なボーナスプログラムが特徴ですが、実際に取引を開始するまでには口座開設、本人確認、ボーナス受取設定、入出金方法の確認といったステップを正しく理解しておく必要があります。

FBSは複数の金融ライセンスを保有しているので、安心して取引を始められますね。ただし、事前準備をしっかりしておくことが大切です。

- 口座開設(最短5分で申請可能)

- 本人確認書類の提出

- ボーナス受取設定の確認

- 入出金方法の選択と設定

FBSの口座開設は完全オンラインで完結し、最短5分で申請が可能です。

ただし本人確認書類の審査には営業日で数時間から1営業日程度かかるため、週末を避けて平日に申請するとスムーズです。

口座開設後は、自分の取引スタイルに合った入金方法を選び、ボーナスの受け取り条件を確認してから取引を開始することで、資金効率を最大化できます。

出金時のルールや手数料も事前に把握しておくことで、利益確定時に慌てることなく対応できるでしょう。

ボーナスには受け取り条件や出金ルールがあるので、事前にしっかり確認してから受け取るようにしましょう。後でトラブルにならないよう注意が必要です。

📝 取引開始前の確認ポイント

取引を始める前に、入出金方法の手数料、ボーナスの出金条件、レバレッジの設定を必ず確認しておきましょう。これらを事前に把握しておくことで、スムーズに取引を開始でき、資金管理もしやすくなります。

口座開設の手順(所要時間・必要書類)

FBSの口座開設は、公式サイトから必要事項を入力し、本人確認書類を提出する流れで進みます。

所要時間は申請自体が約5分、本人確認の審査完了まで含めると数時間から1営業日程度です。

手続きはすべて日本語対応しており、スマートフォンからでも申請可能です。

FBS公式サイトのトップページから「口座開設」ボタンをクリックし、メールアドレスとパスワードを設定して個人情報入力フォームに進みます。

氏名、生年月日、住所、電話番号などの基本情報を入力します。

登録したメールアドレスに届く認証リンクをクリックしてメール認証を完了させます。

次に携帯電話番号のSMS認証を行い、本人確認書類のアップロード画面に進みます。

身分証明書と住所確認書類の2種類をアップロードします。

スマホからでも簡単に申請できるので、外出先でもサクッと手続きできますよ。

本人確認に必要な書類

本人確認に必要な書類は、身分証明書と住所確認書類の2種類です。

| 書類種類 | 利用可能な書類 | 注意事項 |

|---|---|---|

| 身分証明書 | パスポート、運転免許証、マイナンバーカードのいずれか | 顔写真と氏名、生年月日、有効期限が鮮明に写っている必要があります |

| 住所確認書類 | 住民票、公共料金の領収書(電気・ガス・水道)、携帯電話の請求書など | 発行日から3か月以内のものに限ります |

審査完了までの流れ

書類提出後、FBSの審査チームが内容を確認します。

審査は平日であれば数時間以内に完了することが多く、遅くとも1営業日以内に結果がメールで通知されます。

審査が通過すれば取引口座が有効化され、入金および取引が可能になります。

週末や祝日に申請すると審査開始が翌営業日になるので、急ぎの場合は平日に申請するのがおすすめです。

📝 追加口座の開設も可能

本人確認が完了すると、マイページから複数の口座タイプ(スタンダード口座、セント口座、マイクロ口座、ゼロスプレッド口座、ECN口座)を選択して追加口座を開設することもできます。

ボーナスの受け取り方と出金条件

FBSは業界でも特に豪華なボーナスプログラムを提供しており、主なものとして「Trade 100 Bonus(口座開設ボーナス)」「入金ボーナス(最大100%)」「キャッシュバックプログラム」があります。

これらのボーナスは取引資金として活用できますが、それぞれ受け取り方法と出金条件が異なるため、事前に理解しておく必要があります。

ボーナスは魅力的ですが、出金条件をしっかり理解しないと思わぬトラブルになることも。各ボーナスの特徴を詳しく見ていきましょう!

- 本人確認完了後、専用口座開設で自動付与

- 100ドル相当の取引資金が無料で獲得可能

- ボーナスで得た利益は出金可能

- 出金には一定の取引量条件が必要

Trade 100 Bonusは、本人確認完了後に専用口座を開設することで自動的に100ドル相当の取引資金が付与される口座開設ボーナスです。

受け取り方法は、マイページにログイン後、口座タイプの選択画面で「Trade 100 Bonus口座」を選択するだけです。

このボーナスは証拠金として利用でき、ボーナス自体は出金できませんが、ボーナスを使って得た利益は出金可能です。

ただし利益を出金するには一定の取引量条件をクリアする必要があり、具体的には出金希望額1ドルにつき一定ロット数の取引実績が必要です。

また、取引期間や利益額に上限が設定されている場合もあるため、ボーナス受け取り時に表示される規約を必ず確認してください。

- 初回入金時や特定キャンペーン期間中に利用可能

- 最大100%のボーナスが追加付与

- 出金額や期限の制限が比較的緩やか

- 必要取引量達成で出金可能

入金ボーナスは、初回入金時や特定のキャンペーン期間中に、入金額に対して一定割合(最大100%)のボーナスが追加される仕組みです。

受け取り方法は、入金手続き時にボーナス受け取りを「有効」に設定するだけで、入金完了後に自動的に口座へ反映されます。

FBSの入金ボーナスの特徴は、出金額や期限などの制限が比較的緩やかで、トレーダーのタイミングで出金可能な点です。

ただし、定められた必要取引量をクリアしなければボーナス分は出金できず、場合によってはボーナスが消滅することもあります。

必要取引量は入金額やボーナス額によって異なるため、入金前にマイページで確認するか、FBSサポートに問い合わせて正確な条件を把握しておきましょう。

入金ボーナスは魅力的ですが、取引量条件を満たさないと出金できないので注意が必要です。事前に条件をしっかり確認しましょう!

⚠️ ボーナス活用時の重要な注意点

- 複数のボーナスを同時に利用できない場合がある

- ボーナス付与後に一定期間内に取引しないとボーナスが失効する可能性がある

- 出金申請時に未達成の取引量条件があるとボーナスおよびボーナスで得た利益が没収される場合がある

最大限にボーナスを活用するには、取引開始前にマイページの「ボーナス利用規約」セクションで最新の条件を確認し、計画的に取引量を満たすことが重要です。

入金方法と手数料・反映時間

FBSでは多様な入金方法が用意されており、日本国内から利用しやすいのは主にクレジットカード・デビットカード(JCBカード)、オンラインウォレット(STICPAY)です。

それぞれの方法で手数料や反映時間が異なるため、自分の取引スタイルや入金額に合わせて最適な方法を選ぶことが大切です。

| 入金方法 | 手数料 | 反映時間 |

|---|---|---|

| クレジットカード(JCB) | 無料(FBS負担) | 即時~数分 |

| STICPAY | 無料 | 約20分 |

💳 クレジットカード入金

クレジットカード入金は、JCBブランドのカードに対応しており、FBSでは入金手数料を完全無料としています。

実際にはカード決済会社側で3.2% + 0.25ユーロの手数料が発生しますが、FBSがこの手数料を負担してくれるため、利用者の実質負担はゼロです。

反映時間は即時から数分程度で、最も迅速に入金できる方法の一つです。

最低入金額は口座タイプによって異なりますが、スタンダード口座では1ドルから入金可能です。

クレジットカード入金は手数料無料で即時反映されるので、急いで取引を始めたい方に最適です!

🌐 その他のオンライン決済システム

その他のオンライン決済システムとして、STICPAYが利用可能です。

これらは決済システムEZEEBILLを中継する形になり、入金手数料として入金額の2%が発生し、反映時間は20分程度です。

- 手数料の総額を確認する

- 反映速度が自分の取引スタイルに合っているか

- 出金時の利便性も考慮する

- ボーナスキャンペーンの対象となる入金方法か確認する

入金方法を選ぶ際のポイントは、手数料の総額、反映速度、出金時の利便性を総合的に判断することです。

また、ボーナスキャンペーンによっては特定の入金方法のみが対象となる場合もあるため、入金前にキャンペーン条件を確認することをおすすめします。

入金前にはボーナスキャンペーンの条件も忘れずにチェックしましょう!

出金方法と処理時間・手数料

FBSからの出金は、入金時に使用した方法と同じ経路で行うのが基本ルールです。

これは犯罪による収益の移転防止に関する法律(e-Gov法令検索)などマネーロンダリング防止の国際規制に基づくもので、クレジットカードで入金した場合は入金額までは同じカードへ返金、それを超える利益分は他の方法で出金する流れになります。

出金申請から着金までの処理時間と手数料は方法によって異なるため、事前に把握しておくことでスムーズに利益を確定できます。

| 出金方法 | FBS手数料 | 処理時間 |

|---|---|---|

| STICPAY | 無料 | 約5分 |

| クレジットカード | 無料(カード会社側で1ユーロ) | 最長1営業日~2週間 |

💡 出金方法によって手数料や処理時間が大きく異なります。

💳 クレジットカード出金の詳細

クレジットカード出金は、入金額と同額までの返金という形で処理されます。

FBS側の手数料は無料ですが、カード会社側の処理手数料として1ユーロが発生する場合があります。

処理時間は最長で1営業日程度ですが、カード会社の処理時間を含めると実際に口座へ反映されるまでに数営業日から最大2週間程度かかることがあります。

クレジットカード出金は入金額までしか戻せないので、利益分は別の方法で出金する必要がある点に注意しましょう。

FBSでは出金拒否を防ぐために以下のルールが設けられています。

- 本人確認(KYC)が完了していない口座からは出金できません

- ボーナス利用時は必要取引量条件を満たす必要があります – 条件未達成の状態で出金するとボーナスおよびボーナスで得た利益が没収されます

- 複数口座間での資金移動を悪用した取引(アービトラージや両建て)が発覚した場合、出金が保留されることがあります

- 初回出金時には追加の本人確認書類提出を求められる場合があるため、余裕を持って申請することをおすすめします

初回出金時は特に時間がかかる場合があるので、余裕を持って申請するのがポイントです。

- 入金時から出金方法を意識して選択すること

- ボーナス利用時は取引量条件を常に確認すること

- 出金申請前に必要書類がすべて承認済みか確認すること

- 高額出金の場合は事前にサポートへ連絡して手続きを確認すること

FBSの公式サイトやマイページには最新の出金ルールが記載されているため、定期的に確認する習慣をつけると安心です。

計画的な資金管理と正しい手続きを守ることで、FBSでの取引利益を確実に手元に引き出すことができます。

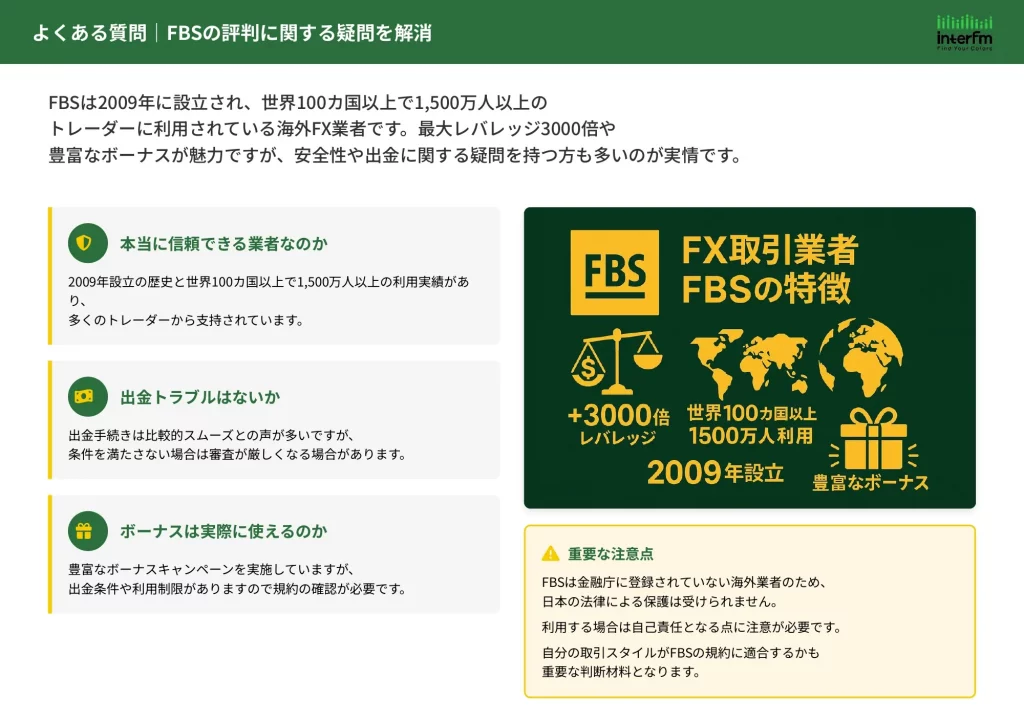

よくある質問|FBSの評判に関する疑問を解消

FBSは2009年に設立され、世界100カ国以上で1,500万人以上のトレーダーに利用されている海外FX業者です。

最大レバレッジ3000倍や豊富なボーナスキャンペーンで注目を集めていますが、海外業者ゆえに安全性や出金に関する不安を抱く方も少なくありません。

ここではFBSの評判に関してよく寄せられる質問に対し、公式情報や実際の利用者の声をもとに詳しく回答していきます。

口座開設の前に、信頼性や出金トラブル、ボーナスの実用性など、気になるポイントをしっかり確認しておきましょう!

📝 多くの方が気にするポイント

- 本当に信頼できる業者なのか

- 出金トラブルはないか

- ボーナスは実際に使えるのか

また日本の金融庁に登録されていないことへの法的リスクや、自分の取引スタイルがFBSの規約に適合するかも重要な判断材料となります。

これらの疑問を一つずつ解消し、FBSが自分に合った業者かどうかを見極めるための情報を提供します。

- FBSは本当に安全に使えますか?

-

FBSは複数の金融ライセンスを保有しており、一定の信頼性を備えた海外FX業者と評価できます。

具体的にはキプロス証券取引委員会(CySEC)とベリーズ国際金融サービス委員会(FSC、ライセンス番号:FSC/000102/460)のライセンスを取得しており、これらの規制当局の監督下で運営されています。

CySECはEU圏内で認知度の高い金融監督機関であり、欧州の厳格な規制基準に準拠していることを示しています。

FBSの保有ライセンス- キプロス証券取引委員会(CySEC):EU圏内で認知度が高い

- ベリーズ国際金融サービス委員会(FSC):ライセンス番号FSC/000102/460

2009年の設立以来、15年以上の運営実績があり、世界中で1,500万人を超えるユーザーを抱えるまでに成長しました。

この長期にわたる安定した運営歴は、一定の信頼性を裏付ける要素といえます。

また海外FX業者のレビューサイト「FPA(Forex Peace Army)」では5点満点中2.5点前後の評価を得ており、賛否両論はあるものの詐欺業者として分類されているわけではありません。

15年以上の運営実績と1,500万人超のユーザー数は、海外FX業者としては一定の信頼性を示す指標と言えますね。

万が一FBSが破綻した場合、預けた資金が全額保護される保証はないことを理解しておく必要があります。

資金を預ける際は、少額から始める、生活に支障のない余剰資金のみを使うなど、リスク管理を徹底することが重要です。

📝 安全に利用するためのポイント

- 少額から始める

- 生活に支障のない余剰資金のみを使う

- リスク管理を徹底する

海外FX業者全般に言えることですが、「絶対に安全」と断言できる業者は存在しないため、自己責任での利用が前提となります。

- 出金拒否されることはありますか?

FBSで出金拒否されるケースは規約違反が主な原因です。ルールを守って取引すれば基本的に問題ありません。

FBSで出金拒否が発生する可能性はゼロではありませんが、規約を守って取引していれば基本的に正常に出金できます。

FBS公式サイトの利用規約には、出金拒否につながる禁止行為が明確に記載されており、これらに該当しない限り出金トラブルが起こることは稀です。

⚠️ 出金拒否につながる主な禁止事項- 複数口座間での両建てを利用した裁定取引

- ボーナスの不正利用(複数アカウントでの二重取得など)

- アービトラージ(価格差を利用した無リスク取引)

- 接続遅延を悪用した取引

実際の利用者の口コミを見ると、「入出金スピードが速い」「問題なく出金できた」という肯定的な声がある一方で、「出金が遅れた」「理由が不明確なまま出金を拒否された」といったネガティブな報告も一部存在します。

出金拒否のリスクを最小限にするためには、以下の点に注意してください。

✅ 出金拒否を避けるための3つのポイント

1. 本人確認書類の確実な提出

口座開設時に本人確認書類(身分証明書、住所確認書類)を確実に提出すること。2. ボーナス利用規約の確認

ボーナスを受け取る際は利用規約を必ず確認し、出金条件(取引量の要件など)を理解してから使うこと。3. 禁止取引の回避

複数口座を持つ場合は両建て取引を避け、通常の裁量取引に徹すること。もし出金が拒否された場合は、冷静に対処しましょう。まずはサポートに理由を確認することが大切です。

もし出金が拒否された場合は、カスタマーサポートに理由を問い合わせ、規約違反の指摘があれば具体的な取引内容を確認することが重要です。

- ボーナスは本当に出金できますか?

-

FBSのボーナスには複数の種類があり、それぞれ出金条件が異なります。

代表的なのが「100%入金ボーナス」で、これはボーナス自体も条件達成後に出金可能な珍しいタイプです。

FBS公式サイトによれば、受け取ったボーナス額が累計1万ドル(約150万円相当)に達するまで、何度でも受け取ることができ、規定の取引量をクリアすればボーナス本体も出金できると明記されています。

FBS 100%入金ボーナスの特徴- ボーナス本体も条件達成後に出金可能

- 累計1万ドル(約150万円相当)まで受け取り可能

- 規定の取引量をクリアする必要あり

ボーナスで得た利益の出金については、一般的な海外FX業者と同様、一定の取引量(ロット数)を満たす必要があります。

これはボーナスの不正利用を防ぐための業界標準的な措置です。

具体的な条件はボーナスの種類によって異なるため、受け取る前に公式サイトの規約ページで詳細を確認することが不可欠です。

たとえば「入金額の〇〇倍の取引量が必要」といった条件が設定されているケースが多く、これを満たさないまま出金申請すると、ボーナスが取り消されたり出金が制限されたりする可能性があります。

ボーナスを受け取る前に必ず利用規約を確認しましょう。特に「必要な取引量」と「出金条件」は重要なポイントです!

実際にボーナスを活用して利益を出金できたという報告は複数のレビューサイトやSNSで確認できますが、一方で「条件が複雑でわかりにくい」「思ったより取引量のハードルが高い」といった声も存在します。

ボーナスを効果的に活用するには、受け取り前に利用規約を熟読し、必要な取引量や出金までの流れを正確に理解しておくことが重要です。

また不明点があればサポートに問い合わせて明確にしておくことで、後々のトラブルを避けられます。

ボーナスは証拠金を増やす有効な手段ですが、出金条件を満たせなければ意味がないため、自分の取引スタイルや資金量に合ったボーナスを選ぶことが成功の鍵となります。

📝 ボーナス活用のポイント

- 受け取り前に利用規約を熟読する

- 必要な取引量や出金条件を正確に把握する

- 不明点はサポートに問い合わせて明確にする

- 自分の取引スタイルに合ったボーナスを選ぶ

- 金融庁未登録ですが問題ないですか?

-

FBSは日本の金融庁に登録されていない海外FX業者ですが、日本居住者が利用すること自体は違法ではありません。

金融庁が警告を出しているのは「無登録で日本国内で金融商品取引法に基づく金融商品取引業を行う業者」に対してであり、これは業者側が規制対象となるものです。

利用者個人が海外の業者と直接契約して取引を行う行為は、現行法上は禁止されていません。

実際、多くの日本人トレーダーがXMやAXIORYなどの海外FX業者を利用しており、利用者が処罰された事例は報告されていません。

海外FX業者の利用自体は違法ではありませんが、国内業者とは異なるリスクがあることを理解しておく必要があります。

国内FX業者の場合、顧客の資金は信託銀行に分別管理され、業者が破綻しても資金が保護される仕組みがありますが、海外業者にはこの保護がありません。

FBSが経営破綻した場合、預けた資金が戻ってこない可能性があることを理解しておく必要があります。

出金拒否や不当な口座凍結などの問題が起きた場合、基本的には自分でFBSと交渉するか、FBSが登録されている国の金融監督機関(CySECやFSC)に申し立てる必要があります。

言語の壁や手続きの複雑さから、現実的には泣き寝入りとなるケースも想定されます。

トラブルが起きても日本の公的機関のサポートは受けられないため、自己責任での利用が大前提となります。

金融庁未登録業者を利用する際の重要ポイント- 「金融庁未登録=違法」ではない

- 「金融庁未登録=保護なし」であることを認識

- 信託保全がないため資金保護は業者次第

- 公的機関の救済は期待できない

これらのリスクを踏まえた上で利用するのであれば問題ありませんが、リスクを最小限にするための対策は必須です。

生活資金や全財産を預けるのではなく、失っても生活に支障のない余剰資金の範囲内で利用すること、複数の業者に分散してリスクヘッジすることが賢明な判断といえます。

- スキャルピングや自動売買は禁止されていますか?

-

FBSではスキャルピング取引も自動売買(EA)も明確に許可されており、特別な制限は設けられていません。

公式サイトおよび利用規約において、これらの取引手法を禁止する記載はなく、多くのトレーダーが実際にスキャルピングやEAを活用して取引を行っています。

海外FX業者の中にはスキャルピングを制限する業者も存在しますが、FBSは短期売買を歓迎する姿勢を示しており、数秒から数分の超短期取引も問題なく実行できます。

スキャルピングもEAも制限なく使えるのは嬉しいポイントですね。ただし、いくつか注意すべき禁止事項があるので確認しておきましょう。

たとえば、レート配信の遅延を利用して不当な利益を得る行為や、価格が正常に表示されていない瞬間を狙って注文を入れる行為などは規約違反とみなされ、利益の取り消しや口座凍結の対象となる可能性があります。

通常のスキャルピングやEAによる自動売買であれば全く問題ありませんが、システムの脆弱性を突くような取引は厳格に禁止されていることを理解しておきましょう。

FBSでは同一口座内での両建ては許可されていますが、A口座で買いポジション、B口座で売りポジションを同時に保有し、ゼロカットやボーナスを悪用して利益を狙う行為は明確に規約違反となります。

スキャルピングやEA自体は合法ですが、複数口座を使った裁定取引と組み合わせると規約違反になるため、複数口座を運用する場合は両建てにならないよう十分注意してください。

FBSで禁止されている取引行為- 接続遅延やサーバーエラーを意図的に悪用した取引

- レート配信の遅延を利用した不当な利益獲得

- 価格が正常に表示されていない瞬間を狙った注文

- 複数口座間での両建て取引

- ゼロカットやボーナスを悪用した裁定取引

FBSは取引の透明性を重視しており、健全な取引環境を維持するために禁止行為を明確に定めています。

スキャルピングや自動売買を行う際は、通常の裁量取引やプログラム通りの自動売買に徹し、規約違反となる行為を避けることで、安心して取引を続けることができます。

不明点があれば事前にカスタマーサポートに確認することをおすすめします。

通常の取引をしている分には全く問題ありません。健全なトレードを心がけることが大切ですね。

- レバレッジ3000倍は初心者でも使えますか?

-

FBSの最大レバレッジ3000倍は業界トップクラスの水準ですが、初心者がいきなり3000倍で取引することは推奨できません。

レバレッジは証拠金に対する取引額の倍率を示すもので、3000倍であれば1万円の証拠金で3000万円分の取引が可能になります。

少額資金で大きな利益を狙える反面、相場が逆方向に動いた場合の損失も3000倍に拡大するため、資金管理を誤るとあっという間に証拠金を失うリスクがあります。

レバレッジが高いと少しの値動きで大きな損益が発生します。初めての方は焦らず、まずは相場に慣れることを優先しましょう!

初心者がFXを始める際は、まず10倍から100倍程度の低いレバレッジで取引を始め、為替の値動きやFXの仕組みに慣れることが重要です。

レバレッジが低ければ証拠金に対する損益の変動幅が小さくなり、精神的な負担も軽減されます。

相場の急変動時でも冷静に判断できるようになってから、徐々にレバレッジを引き上げていくのが安全な進め方です。

初心者が始めるべきレバレッジの目安- 初心者:10倍~100倍で取引に慣れる

- 中級者:100倍~500倍で徐々にリスクを上げる

- 上級者:500倍以上で効率的な資金運用

FBSでは口座開設後もマイページからレバレッジを自由に変更できるため、最初は低めに設定し、経験を積んだ段階で必要に応じて引き上げることが可能です。

また取引ロット数を調整することで、実質的なレバレッジをコントロールすることもできます。

たとえば3000倍のレバレッジ設定でも、0.01ロット(1000通貨)など小さな取引量で始めれば、実際のリスクは大幅に抑えられます。

レバレッジ設定が高くても、取引量を小さくすればリスクを調整できます。設定だけでなく、実際の取引量も意識しましょう!

高レバレッジを活用する際は、必ず損切り(ストップロス)を設定し、1回の取引で許容できる損失額を事前に決めておくことが不可欠です。

一般的には証拠金の2%以内を1トレードあたりのリスクとする資金管理ルールが推奨されています。

レバレッジ3000倍は上級者が効率的に資金を運用するための選択肢であり、初心者は焦らず低レバレッジから始め、確実にスキルを積み上げていくことが長期的な成功につながります。

📝 高レバレッジ取引の必須ルール

- 損切り(ストップロス)を必ず設定する

- 1トレードのリスクは証拠金の2%以内に抑える

- 小さなロット数から始めて徐々に拡大する

- レバレッジは後から変更できることを覚えておく

- 税金の申告はどうすればいいですか?

-

海外FXの税金申告のポイント

- 所得区分は「雑所得」で総合課税の対象

- 累進税率(所得税5%~45%+住民税10%)が適用

- 給与所得者は副業所得年間20万円超で申告義務

- 申告期限は毎年2月16日~3月15日

- 損失の繰越控除は不可(同年内の雑所得との損益通算は可能)

海外FXで利益が出た場合、所得税法(e-Gov法令検索)に基づき確定申告が必要となり、所得区分は「雑所得」として総合課税の対象となります。

国内FX業者の場合は申告分離課税が適用され、所得税15%・住民税5%(復興特別所得税を含めると合計約20%)の一律税率ですが、海外FX業者の場合は他の所得と合算した総所得金額に応じて累進税率(所得税5%~45%+住民税10%)が適用されます。

編集部より:海外FXは累進税率なので、利益額によっては国内FXより税率が低くなることもあれば、高くなることもあります。ご自身の所得状況に応じて判断することが大切です。

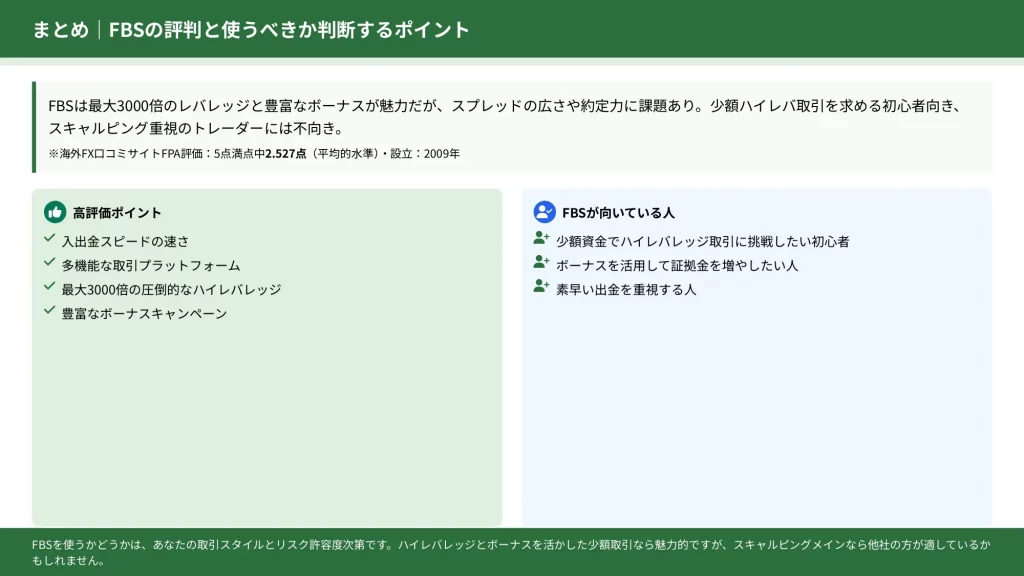

まとめ|FBSの評判と使うべきか判断するポイント

FBSは最大レバレッジ3000倍と豊富なボーナスキャンペーンが魅力の海外FX業者ですが、評判は賛否両論です。

「FBS」という名称は海外FX業者以外にも、福岡放送(FBS福岡)、IT企業の株式会社FBSなど複数の企業・サービスで使われています。

本記事では海外FX業者のFBSに焦点を当て、実際の利用者の口コミや他社比較を踏まえて、口座開設すべきかどうかの判断材料を提供します。

FBSはハイレバレッジが特徴的ですが、取引スタイルによって向き不向きがはっきりしている業者です。自分に合っているか、しっかり見極めましょう!

海外FX口コミサイトFPA(Forex Peace Army)でのFBSの評価は5点満点中2.527点と平均的な水準です。

| 評価項目 | 内容 |

|---|---|

| 高評価ポイント | 入出金スピードの速さ、多機能な取引プラットフォーム、最大3000倍の圧倒的なハイレバレッジ |

| 低評価ポイント | スプレッドが広め、約定力に課題がありスリッページが発生しやすい、スキャルピングには不向き |

FBSは2009年設立で運営歴10年以上、ベリーズのFBS Markets Inc.を中心に複数の金融ライセンスを保有しています。

- 少額資金でハイレバレッジ取引に挑戦したい初心者

- ボーナスを活用して証拠金を増やしたい人

- 素早い出金を重視する人

- スキャルピング中心の取引スタイル

- 低スプレッド・高約定力を最優先する人

- 日本の金融庁登録業者のみを利用したい人

FBSを使うかどうかは、あなたの取引スタイルとリスク許容度次第です。

ハイレバレッジとボーナスを活かした少額取引なら魅力的ですが、スキャルピングメインなら他社の方が適しているかもしれません。

評判まとめ:ハイレバとボーナスが強みだが万人向けではない

- 最大の強み:最大レバレッジ3000倍と100%入金ボーナス

- 弱み:スプレッドの広さと約定力の課題

- 向いている人:少額から始める初心者

- 向いていない人:取引コストを重視する中上級者

FBSの最大の強みは「最大レバレッジ3000倍」と「100%入金ボーナス」です。

国内FX業者は金融庁規制により最大25倍までしかレバレッジをかけられませんが、FBSでは少額資金でも大きなポジションを持つことが可能です。

例えば10万円の証拠金があれば、理論上は3億円分のポジションを保有できます。

これは資金効率を重視するトレーダーにとって大きな魅力です。

少額資金でも大きく勝負できるのは魅力的ですが、ハイレバレッジは損失リスクも大きくなるため、適切なリスク管理が必須ですね!

💰 100%入金ボーナスの詳細

入金ボーナスに関しては、スタンダード口座などで100%入金ボーナスを受け取ることができます。

つまり10万円入金すれば、さらに10万円分のボーナスクレジットが付与され、合計20万円の証拠金として取引できます。

ただしECN口座はボーナス対象外であり、ボーナス利用時は最大レバレッジが500倍に制限される点には注意が必要です。

またボーナスは出金できず、取引の証拠金としてのみ使用できます。

⚠️ FBSの弱み

一方で弱みとしては、スプレッドの広さと約定力の課題が挙げられます。

スタンダード口座のスプレッドは他社と比較して広めであり、特に短期売買を繰り返すスキャルピングでは取引コストが積み重なります。

また約定力が低くスリッページが起きやすいという口コミも複数見られ、狙った価格で約定しづらい場面があることが報告されています。

スキャルピングなど短期売買メインの方は、スプレッドの広さが収益に直結するため注意が必要です。他社との併用も検討しましょう。

FBSの評判を総合すると「ハイレバレッジとボーナスという尖った強みを持つが、スプレッドや約定力では他社に劣る」という特徴があります。

万人向けではなく、自分の取引スタイルと照らし合わせて使うべき業者と言えるでしょう。

初心者がボーナスを元手に少額から始める用途には適していますが、取引コストを抑えたい中上級者には他社との併用や使い分けが推奨されます。

| 項目 | 評価 | 特徴 |

|---|---|---|

| レバレッジ | ⭐⭐⭐⭐⭐ | 最大3000倍で資金効率が抜群 |

| ボーナス | ⭐⭐⭐⭐⭐ | 100%入金ボーナスで証拠金2倍 |

| スプレッド | ⭐⭐ | 他社より広め、コストがかさむ |

| 約定力 | ⭐⭐ | スリッページが発生しやすい |

| 初心者向け | ⭐⭐⭐⭐ | ボーナスで少額から始めやすい |

口座開設前に必ずチェックした方がいい3つのポイント

1. 禁止行為と出金拒否リスクの確認

FBSには利用規約で定められた禁止行為があり、これに抵触すると利益没収や出金拒否、最悪の場合は口座凍結に発展します。

主な禁止行為としては、複数口座間や他社との間でのアービトラージ(価格差を利用した裁定取引)、ボーナスの不正利用などが該当します。

アービトラージは一見お得に見えますが、FBSでは明確に禁止されています。知らなかったでは済まされないので注意が必要です。

また入出金方法のルールを守らないと、正当な利益でも出金拒否される可能性があります。

FBSは基本的に「入金と同じ方法で出金」というルールがあり、間違った入出金方法で手続きすると出金が拒否されるケースがあります。

2. 口座タイプと取引スタイルの相性確認

FBSには複数の口座タイプがあり、それぞれ特徴が異なります。

| 口座タイプ | 特徴 |

|---|---|

| スタンダード口座 | 最大3000倍のレバレッジで185銘柄の取引が可能。スプレッドは広め |

| セント口座 | 10通貨という少額から取引可能。初心者の練習に最適 |

| ECN口座 | ECN方式を採用。スプレッドが狭くスキャルピングに適しているが、ボーナスは受け取れず、最大レバレッジは500倍に制限 |

あなたの取引スタイル(スキャルピング、デイトレード、スイング)や資金規模に合わせて最適な口座タイプを選ぶことが重要です。

口座開設後の変更は新規口座開設が必要になるため、最初の選択が肝心です。慎重に検討しましょう。

3. レバレッジ制限と口座残高の関係

最大3000倍のレバレッジは魅力的ですが、実際には口座残高に応じたレバレッジ制限が設けられています。

口座残高が一定額を超えると自動的にレバレッジが引き下げられる仕組みです。

📝 レバレッジ制限が適用される主なケース

- 口座残高が一定額を超えた場合

- 入金ボーナス利用時(最大レバレッジ500倍に制限)

- CFD銘柄の取引時

特にボーナスを受け取る予定がある場合は、レバレッジが制限されることを前提に資金計画を立てる必要があります。

- 禁止行為と入出金ルールの確認

- 取引スタイルに合った口座タイプの選択

- レバレッジ制限条件の事前確認

これら3つのポイントを事前に確認することで、口座開設後のトラブルや後悔を大幅に減らすことができます。

他社と併用する場合のおすすめの使い分け方

FBSは単独で使うよりも、他社と併用して使い分ける戦略が賢明です。

それぞれの業者の強みを活かし、弱みを補完し合うことで、トータルでの取引環境を最適化できます。

- ボーナスを活用した少額チャレンジ口座として最適

- 100%入金ボーナスで証拠金が2倍に

- ハイリスク・ハイリターン専用口座として活用

- 出金処理が迅速で資金移動に便利

FBSは「ボーナスを活用した少額チャレンジ口座」として使うのが最適です。

100%入金ボーナスを受け取れば証拠金が2倍になるため、5万円や10万円といった少額資金でハイレバレッジ取引に挑戦する用途に向いています。

リスクを限定しながら大きなリターンを狙う「ハイリスク・ハイリターン専用口座」として位置づけると良いでしょう。

また入出金スピードの速さを活かし、急いで資金を移動させたい場合にも利用価値があります。

FBSは出金処理が比較的迅速という評判があり、この点は他社と比較した際の強みです。

ボーナスの証拠金2倍効果は、少額から始めたい初心者にとって大きなメリット。ただし、あくまでチャレンジ用の口座として割り切った使い方がおすすめです。

- スキャルピング・デイトレードなど取引回数が多い場合

- スプレッドが狭く約定力の高い業者を選択

- ECN方式の口座で取引コストを削減

スキャルピングやデイトレードなど取引回数が多いスタイルでは、スプレッドが狭く約定力の高い業者を使うべきです。

例えばXMのゼロ口座やAXIORYのナノスプレッド口座、TitanFXのブレード口座などが候補になります。

FBSと比較するとECN方式を採用しているこれらの口座はスプレッドが大幅に狭く、取引コストを抑えられます。

実測値で比較すると、FBSのスタンダード口座よりもこれらの業者のECN口座の方がドル円やユーロドルのスプレッドは狭い傾向にあります。

📝 具体的な使い分け例

実践的な使い分けとしては、以下のような3口座体制が考えられます。

| 業者 | 用途 |

|---|---|

| FBS | ボーナス活用の少額ハイレバ口座(証拠金10万円以下) |

| XMまたはAXIORY | メイン取引口座(スキャルピング・デイトレード用) |

| ExnessまたはTitanFX | 無制限レバレッジやスワップフリーを活かした長期保有口座 |

用途に応じて口座を使い分けることで、各業者の「いいとこ取り」ができます。それぞれの強みを最大限に活用しましょう。

またリスク分散の観点からも複数業者の併用は有効です。

万が一1社で出金トラブルや口座凍結が発生しても、他社に資金が分散されていれば全資金を失うリスクを回避できます。

FBSは金融庁未登録であり、海外FX業者特有のリスクがある点を考慮すると、資金の全額を1社に集中させるのは避けるべきです。

使い分けはあくまで「取引スタイルに応じた最適な業者選択」であり、禁止行為に抵触しない範囲で行いましょう。

\\最大レバレッジ3,000倍!//

運営歴15年以上で安心・安全