TradeViewでボーナスキャンペーンを探しているけれど、公式サイトを見ても口座開設ボーナスや入金特典の情報が見つからず、本当に実施していないのか判断に迷っていませんか?

実はTradeViewにはボーナス制度が一切ありませんが、それでも上級トレーダーや資金効率を重視する層から根強い支持を集めています。一方でボーナス重視派には、条件や安全性の面で他社のほうが適している場合もあります。

この記事では、TradeViewにボーナスがない理由と、それを補う実質的なメリットを整理した上で、あなたがボーナスの有無をどう判断すべきかが明確になる情報をまとめました。

TradeViewのボーナス提供状況【結論】

TradeViewは口座開設ボーナスや入金ボーナスを一切提供していない業者です。

過去にも定期的なボーナスキャンペーンの実績はなく、ボーナスを前提とした取引環境を求める場合は他社との比較が必要になります。

このセクションでは、TradeViewにおける各種ボーナスの提供状況と過去実績を明確に整理します。

口座開設ボーナスの有無

TradeViewは新規口座開設時のボーナスを提供していません。

口座を開設しても証拠金として使える特典は付与されず、取引を開始するには必ず自己資金の入金が必要になります。

口座開設ボーナスを活用してリスクゼロで取引を試したい場合は、XMTradingやGEMFOREXなど他社の利用が選択肢となります。

入金ボーナス・キャンペーンの有無

入金額に応じた証拠金ボーナスや、期間限定のキャンペーンも実施されていません。

入金した金額がそのまま取引可能な証拠金となり、ボーナスによる証拠金の上乗せは発生しない仕組みです。

TradeViewは低スプレッドや透明性の高い取引環境を提供する代わりに、ボーナスによる顧客獲得を行わない方針を採用しています。

一方、ボーナスを提供する他社では、初回入金額の20%〜100%相当のボーナスが付与される代わりに、スプレッドが0.5pips〜1.0pips程度広く設定される傾向があります。

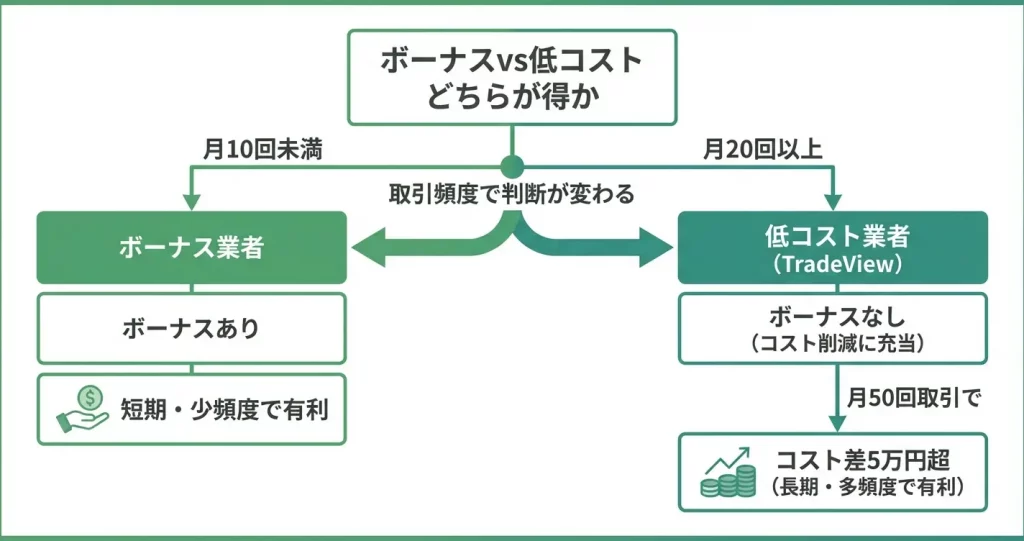

資金効率を高めたい場合は、ボーナス額と取引コストの差を取引量・取引頻度に応じて比較することが判断の軸となります。

過去のボーナス提供実績

TradeViewは設立以来、恒常的なボーナスプログラムを実施した記録がありません。

他社では一般的な初回入金ボーナスや友達紹介キャンペーンなども確認されておらず、ボーナスを提供しないことが同社の一貫した運営方針となっています。

この方針は、ボーナス原資をスプレッドや手数料に転嫁せず、取引コストそのものを抑える戦略に基づいています。

TradeViewにボーナスがないことは明確ですが、それでも多くのトレーダーに選ばれている理由があります。

ボーナスと取引コストのどちらを重視すべきかは、取引スタイルや資金量によって異なるため、次のセクションでは具体的な比較軸とともに、ボーナスを提供しない代わりにTradeViewが実現している取引環境の特徴を解説します。

TradeViewがボーナスを提供しない理由

TradeViewは口座開設ボーナスや入金ボーナスを含め、プロモーション特典を一切提供していません。過去にもボーナスキャンペーンを実施した実績はなく、今後も提供する予定は公表されていません。

これは顧客獲得の機会を放棄しているのではなく、ボーナスに充てるコストを取引環境の整備に振り向けるという明確な方針に基づいています。

もしボーナス重視で業者を選びたい場合は、XMTradingの口座開設ボーナス(13,000円程度)や入金ボーナス(最大50万円相当)、FXGTの初回入金100%ボーナスといった特典制度が充実している業者との比較検討が有効です。

一方で、月間100ロット以上取引する場合や、50万円以上の資金で中長期運用を行う場合は、ボーナスがなくても低スプレッド・低手数料によるコスト削減効果が上回るケースがあります。

ここではTradeViewがボーナスを提供しない背景にある3つの戦略的理由を解説します。

ECN方式による低スプレッド戦略

TradeViewはECN口座を主力とし、スプレッドの狭さで競争優位を築く戦略をとっています。

ECN方式では、顧客の注文を直接インターバンク市場に流すため、ブローカー側が価格に上乗せする余地が限られます。この仕組みを維持するには、高い流動性を確保できるLPとの契約や技術インフラへの継続的な投資が不可欠です。

ボーナス原資をこうしたコストに充当することで、EUR/USDやUSD/JPYといった主要通貨ペアでは0.0〜0.2 pips程度のスプレッドを実現しています。

透明性重視の運営方針

TradeViewはケイマン諸島金融庁のライセンスを保有し、顧客資金の分別管理や第三者監査の受け入れといった透明性の高い運営体制を敷いています。

ボーナスを提供する場合、出金条件やロット数による制限といった複雑な規約が生じやすく、トラブルの原因となるケースも少なくありません。

TradeViewはこうした条件を一切設けないことで、利用規約をシンプルに保ち、顧客との信頼関係を重視する姿勢を示しています。

ボーナスコストを取引条件に還元する設計

ボーナスキャンペーンを実施するブローカーは、その原資を広告費として計上し、スプレッドや手数料に転嫁する構造が一般的です。

TradeViewはこの原資を取引コストの低減に充てることで、月間50ロット以上など一定規模の取引を継続するトレーダーにとって実質的なメリットを提供する設計を選択しています。

例えばILC口座では取引手数料が往復5ドルに設定されているのに対し、ボーナスを提供する他社の同等口座では往復7〜10ドル程度となるケースが多く見られます。

この差額は取引回数が増えるほど累積していくため、短期的なボーナス特典よりも継続的な取引環境の改善を優先する考え方を反映しています。

ボーナスの有無だけでなく、自分の取引スタイルに合ったコスト構造を選ぶことが重要です

ボーナスがない理由を理解したところで、次に気になるのは「ボーナス以外でTradeViewを選ぶ具体的なメリットは何か」という点です。

次のセクションでは、低コスト・透明性・約定力といった実質的な強みを詳しく見ていきます。TradeViewの詳細な取引条件は公式サイトで確認できるほか、ボーナス重視の場合は前述の他社条件と比較してから判断することをおすすめします。

ボーナスがなくてもTradeViewが選ばれる3つの理由

TradeViewはボーナス制度を提供しておらず、過去にも期間限定を含めたボーナスキャンペーンの実施実績はありません。

同社は創業以来、ボーナスによる顧客獲得ではなく取引環境の質を重視する方針を一貫して採用しています。実際の取引コストや安全性の面で優位性を持つことから、取引経験が半年以上あり月間10回以上の取引を行うトレーダーを中心に支持されています。

ボーナスによる一時的な資金増加よりも、継続的な取引環境の質を重視する層にとっては、TradeViewの特徴が実質的なメリットとして評価されています。

ボーナスを提供する業者では、入金額100%ボーナスで最大5万円相当や、口座開設ボーナス1万円といった特典が一般的です。TradeViewを選ぶということは、これらの初期資金増加を放棄する代わりに、1回あたりの取引コストを抑える選択になります。

月間20回以上の取引を行い、かつ6か月以上の継続利用を想定している場合は、ボーナスなしでもスプレッド差によるコスト削減効果が上回る可能性があります。

一方で、月間取引回数が10回未満の場合や、初期資金が10万円未満の少額運用では、ボーナスのある業者のほうが資金効率は高くなる傾向があります。

ここでは、ボーナスがなくても選ばれる背景となる3つの理由を解説します。

業界最狭水準のスプレッドと取引コスト

TradeViewは特にILC口座において、主要通貨ペアのスプレッドが0.0pipsからという業界最狭水準の取引環境を提供しています。

ボーナスを提供する業者の多くはスプレッドを広めに設定することでコストを回収していますが、TradeViewはボーナスコストを取引条件に上乗せしない方針を採用しています。このため、取引回数が月間20回以上となるトレーダーにとっては、ボーナスで得られる資金よりもスプレッド差による累積コスト削減のほうが実質的なメリットになるケースが多く見られます。

頻繁に取引を行うスキャルピングやデイトレードのスタイルでは、1回あたりのスプレッド差がわずかであっても、月単位・年単位で見ると無視できない金額差になります。

公式に公開されている取引条件を比較すると、ボーナス提供業者との間には主要通貨ペアで0.5〜1.0pips程度のスプレッド差が恒常的に確認できます。

たとえば1.0pipsの差がある場合、1ロット取引では往復で約1,000円のコスト差となり、月間20回取引すれば2万円、年間では24万円の差になる計算です。入金ボーナス5万円を受け取れる業者であっても、この累積コスト差を考慮すると、半年程度の継続利用でTradeViewのほうが実質的な手残りが多くなる可能性があります。

短期売買を繰り返すほど、スプレッドの狭さが実質的な利益に直結します

約定力の高さとスリッページの少なさ

TradeViewは機関投資家向けのリクイディティプロバイダーと直接接続する仕組みを採用しており、注文の約定力が高く、意図した価格での執行が行われやすい環境を構築しています。

約定拒否やスリッページの発生頻度が低いことは、特に相場変動時において、計画通りの取引戦略を実行する上で重要な要素となります。

ボーナスを提供する業者の中には、顧客との利益相反構造を持つDD方式を採用しているケースがあり、その場合は約定の透明性に課題が生じる可能性があります。

一方でTradeViewはNDD方式を採用しており、顧客の注文がカバー先に直接流れる構造のため、業者側の恣意的な介入が入りにくい仕組みになっています。この透明性の高さが、継続的な取引を前提とするトレーダーから評価される理由の一つです。

信頼性の高いライセンスと資金管理体制

TradeViewはケイマン諸島金融庁の認可を受けて運営されており、顧客資金は分別管理されています。

さらに一定額までの信託保全も提供されているため、万が一業者が経営破綻した場合でも、顧客資金が保護される仕組みが整備されています。

ボーナスを大々的に提供する業者の中には、ライセンス取得国が限定的であったり、資金管理体制の詳細が不明瞭なケースも見られます。

TradeViewは長期にわたる運営実績と、透明性の高い資金管理体制を維持していることから、まとまった資金を預けて運用する層にとっては、ボーナスの有無よりも安全性が優先される判断材料になっています。

実際に100万円以上の資金で運用する場合、数万円のボーナスよりも資金保護の確実性が重視される傾向があります。50万円未満の資金で短期的な取引を想定している場合は、資金保全よりもボーナスによる証拠金増加を優先する選択肢も合理的です。

ここまでで、TradeViewがボーナスなしでも支持される理由が明確になりました。

ただし、やはりボーナスによる資金増加を重視したいという方もいるでしょう。次のセクションでは、ボーナス重視派が検討すべき他の海外FX業者について比較していきます。

TradeViewでの実質的な資金効率の高め方

TradeViewではボーナスキャンペーンは提供されていません。これは同社がボーナス原資をコスト削減に充てるという企業方針を採用しているためです。

ただし、取引コストの削減と口座選択の工夫によって資金効率を高めることは可能です。

キャッシュバックサイトの利用、口座タイプの適切な選択、少額資金での運用計画の3つの観点から、実質的なコスト削減と運用効率の向上を図る方法を整理します。

キャッシュバックサイト(TariTali等)の活用

TradeViewは多くのキャッシュバックサイト(IB)と提携しており、これらを経由して口座開設を行うことで、取引量に応じた現金還元を受け取ることができます。

キャッシュバックは取引ごとに発生するため、取引頻度が高いトレーダーほど累積的なメリットが大きくなる仕組みです。代表的なキャッシュバックサイトとしてはTariTaliやRoyalCashBackなどがあり、これらはTradeViewの各口座タイプに対応しています。

キャッシュバック率は口座タイプによって異なる場合があり、スタンダード口座とILC口座では還元額が異なるケースもあるため、事前に各サイトの条件を確認しておく必要があります。

キャッシュバックの受け取り方法や最低出金額についても、利用するサイトごとに規定が異なるため、登録前に利用規約を確認することが推奨されます。

なお、キャッシュバックサイト経由で口座開設した場合、ブローカーの公式サポートではなくキャッシュバックサイトを通じた問い合わせが必要になるケースがあります。

また、ボーナス制度を提供している他社では、キャッシュバックとボーナスの併用ができない場合が多い点も留意しておく必要があります。

低スプレッド口座タイプの選び方

TradeViewでは複数の口座タイプが用意されており、取引スタイルや資金規模に応じた最適な口座選択で、実質的な取引コストを抑えることができます。

特にILC口座やcTrader口座は、スプレッドが狭く設定されている代わりに取引手数料が発生する形式であり、取引回数が多い場合や大口取引では総コストが低くなる傾向があります。

一方、スタンダード口座は手数料が無料でスプレッドに含まれる形式のため、取引頻度が低い場合や初心者には分かりやすい選択肢となります。

| 項目 | ILC口座・cTrader口座 | スタンダード口座 |

|---|---|---|

| 最低入金額 | 10万円 | 1万円 |

| スプレッド | 0.0pips〜(USD/JPY 0.2pips前後) | 1.0pips前後 |

| 取引手数料 | 往復5ドル/ロット | 無料(スプレッドに含む) |

| 実質コスト | 0.6〜0.7pips相当 | 1.0pips前後 |

| 推奨トレーダー | 短期売買・高頻度取引 | 少額開始・低頻度取引 |

ILC口座の取引手数料は1ロットあたり往復5ドルとなっています。例えばUSD/JPYの平均スプレッドは0.2pips前後、EUR/USDは0.1pips前後とされており、手数料を含めた実質コストは0.6〜0.7pips相当となります。

この形式は、スキャルピングやデイトレードなど短期売買を頻繁に行うトレーダーにとって、スプレッドコストを大幅に削減できる構造です。

少額資金から始める場合の最低入金額と推奨ロット

TradeViewで少額資金から取引を始める場合、口座タイプごとの最低入金額と、資金管理の観点から適切なロットサイズを把握しておく必要があります。

スタンダード口座は最低入金額が1万円で、ILC口座やcTrader口座は10万円が目安となっており、資金規模に応じた口座選択が資金効率の出発点となります。

少額資金での運用では、1回の取引リスクを口座残高の1〜2%に抑えることが資金管理の基本です

少額資金で運用する場合、1回の取引におけるリスク許容度を口座残高の1〜2%に抑えることが一般的な資金管理の考え方です。

例えば、10万円の資金で運用する場合、1回の損失許容額を1,000〜2,000円に設定し、それに応じたロットサイズと損切り幅を設定する方法があります。

TradeViewでは0.01ロット(1,000通貨)から取引が可能なため、少額資金でもリスクを抑えた運用が実現できます。

少額資金での運用では、取引回数を抑えて明確な根拠がある場面に絞ることや、損切りと利確の目安を明確にしておくことが、資金効率の維持につながります。

また、証拠金維持率に余裕を持たせることで、相場の一時的な変動に対応しやすくなり、強制ロスカットのリスクを低減できます。

ここまでの内容で、TradeViewにおける実質的なコスト削減と資金効率の高め方を整理しました。次のセクションでは、ボーナスを重視するトレーダーが検討すべき他社業者との比較を行い、ボーナス提供業者との使い分けの判断材料を提示します。

ボーナス重視なら検討すべき海外FX業者

TradeViewにはボーナスが存在しないため、キャンペーン特典を重視するトレーダーは他社を検討する必要があります。海外FX市場には口座開設ボーナスや入金ボーナスを提供する業者が複数存在しており、それぞれ条件や対象口座が異なります。

TradeViewがボーナスを提供しない背景には、プロモーション費用を取引環境の改善に充てる運営方針があります。

ボーナス原資を顧客還元ではなくスプレッド縮小や約定力向上に投資することで、取引コストそのものを抑える構造を採用しています。このため、ボーナス提供業者と比較すると初回特典はありませんが、継続的な取引では実質コストが低くなる傾向があります。

ボーナス重視で業者を選ぶ際は、単にボーナス額だけでなく取引条件や出金ルールとのバランスを考慮することが重要です。

特に、ボーナス付与後のスプレッド水準や取引制限の有無を確認し、短期的な特典と長期的なコストのどちらを優先するかを整理しておく必要があります。

口座開設ボーナスが充実している業者(XM・FXGT等)

口座開設ボーナスは入金不要で取引を開始できる特典であり、初期資金を抑えたいトレーダーに適しています。

XMは13,000円前後の口座開設ボーナスを常時提供しており、キャンペーン期間中には増額されることもあります。FXGTも同様に口座開設後の本人確認完了で15,000円程度のボーナスを付与しており、仮想通貨FXにも対応している点が特徴です。

これらの業者では、ボーナスのみで得た利益は出金条件を満たせば引き出せる仕組みになっています。

ただし、口座開設ボーナス対象口座はスタンダード口座に限定されることが多く、XMのスタンダード口座では平均スプレッドがドル円で1.6pips前後となります。

TradeViewのILC口座ではドル円スプレッドが0.2pips前後に手数料往復5ドルを加えた水準となるため、取引回数が増えるほどコスト差が蓄積される点に注意が必要です。

入金ボーナスの条件比較(ICMarkets・FxPro・Vtmarkets等)

入金ボーナスは初回または追加入金時に一定割合が付与される仕組みですが、業者ごとに対象口座や上限額が大きく異なります。

ICMarketsやFxProは一部の地域や口座タイプで入金ボーナスを提供していますが、常時開催ではなく期間限定のプロモーションとして実施されるケースが多い傾向にあります。

Vtmarketsは入金額の50%前後を上限付きで付与する入金ボーナスと、取引量に応じたキャッシュバックプログラムを組み合わせた特典を展開しており、取引量に応じて実質的なコスト還元が受けられる設計です。

いずれも出金やボーナス消滅の条件が設定されているため、利用規約の確認が必須となります。

ボーナスと取引条件のバランスで選ぶ基準

ボーナスの充実度と取引環境の質は必ずしも両立しないため、自身の取引スタイルに応じた優先順位の整理が求められます。

ボーナス提供業者の中には、ボーナス対象口座でスプレッドがTradeViewより1.0〜1.5pips程度広く設定されているケースや、レバレッジ制限がある口座も存在します。

- 月間10回未満の少額取引:口座開設ボーナスで元手なしで試せる業者が適している

- 週数回のデイトレード:入金ボーナスよりもスプレッドや手数料の実質コストを重視する判断が合理的

- 月間100ロット以上の高頻度取引:ボーナスなしでも取引コストが低い業者の方が最終的な収益効率が高い

また、ボーナスを使い切った後の取引条件が自分に合っているかも併せて確認しておくことで、長期的に納得できる業者選定が可能になります。

ボーナスの有無や種類が整理できたところで、次は実際にTradeViewを利用する際の口座開設手順について確認していきます。

TradeViewと他社のコスト比較シミュレーション

TradeViewは入金ボーナスや口座開設ボーナスといったキャンペーンを一切提供していません。これは低スプレッドと狭い取引手数料を実現するために、ボーナス原資をコスト削減に充てているためです。

ボーナスがない分、取引ごとに発生するコストを抑えることで、取引回数が多いトレーダーほど有利になる構造を採用しています。

ボーナスを受け取っても取引コストが高ければ、結果的に利益が削られるためです。ここでは同じ資金・同じ取引量で、ボーナスありの他社と低スプレッドのTradeViewでどちらが有利になるかを、具体的な数値で比較します。

10万円運用時のコスト比較(ボーナスあり vs 低スプレッド)

ボーナス付与によって証拠金が増えても、取引ごとに発生するスプレッドやスワップが高ければ、実質的な利益は低スプレッド業者を下回る場合があります。

ここでは入金10万円で1ロット取引を月間20回行う想定で、100%入金ボーナスを提供する代表的な業者(XMやGEMFOREXなど)とTradeViewを比較します。

TradeViewのILC口座でドル円を取引する場合、スプレッドは0.1〜0.2pips程度、往復手数料は0.5pips相当です。1ロット取引の往復コストは約600〜700円となり、月間20回であれば1万2,000〜1万4,000円のコスト負担となります。

一方、100%入金ボーナスを提供する他社A社では、証拠金が20万円相当になる代わりに、スプレッドが1.5〜2.0pipsで推移します。1ロット取引の往復コストは約1,500〜2,000円となり、月間20回では3万〜4万円のコストが発生します。

証拠金が2倍になっても、取引コストの差は月間で約2万円に達するため、ボーナスで得た証拠金増加分のメリットを高コストが相殺する計算です。

取引回数別の損益シミュレーション

取引回数が少ないうちはボーナスによる証拠金増加の恩恵が大きく見えますが、回数が増えるほど低スプレッド業者の優位性が顕著になります。

月間10回未満の取引であればボーナス提供業者が有利、月間20回以上ではTradeViewが有利になるのが一般的な分岐点です。自分の取引頻度に応じて判断してください。

- 月間5回:TradeView約3,000〜3,500円 vs 他社約7,500〜1万円

- 月間20回:TradeView約1万2,000〜1万4,000円 vs 他社約3万〜4万円

- 月間50回以上:TradeView約3万〜3万5,000円 vs 他社約7万5,000〜10万円

月間5回程度のスイングトレードの場合、この段階ではボーナスで得た証拠金の増加分が、コスト差を上回る可能性があります。

月間20回のデイトレードでは、コスト差は約2万円に拡大します。月間50回以上のスキャルピングになると、コスト差は5万円を超えます。

この段階では、ボーナスで得た証拠金増加分を大きく上回るコスト負担が発生する計算です。

中長期トレーダーとボーナス活用の相性

ポジションを数日から数週間保有するトレーダーにとっては、スプレッドよりもスワップポイントや約定力の影響が大きくなります。この場合、ボーナスの有無だけでなく、保有コスト全体を含めた比較が必要です。

中長期保有では取引回数が月間数回程度に限られるため、スプレッドの総額負担は相対的に小さくなります。一方で、マイナススワップが大きい業者では、保有日数に応じてコストが膨らみ続けます。

TradeViewはスワップ水準が他社と比較して中立的であるため、長期保有でも余分なコストが発生しにくい構造です。

ボーナスを活用してポジションサイズを拡大する戦略は、短期間で利益を確定できる場面では有効です。しかし含み損を抱えたまま長期保有する場合にはリスクが高まります。

ここまでの比較で、ボーナスの有無よりも取引スタイルとコスト構造の相性が重要であることが分かりました。

月間の取引回数、1回あたりの取引量、保有期間の長さを基準に、自分に合った業者を選んでください。次のセクションでは、TradeViewを実際に活用する際の口座開設手順と、利用開始までの具体的な流れを解説します。

TradeViewを選ぶべき人・避けるべき人

TradeViewは万能型のブローカーではなく、明確に適性が分かれる業者です。

自分の取引スタイルや資金状況、何を優先するかによって、選ぶべきかどうかの判断は大きく変わります。

なお、TradeViewは2024年現在、口座開設ボーナス・入金ボーナスともに一切提供していません。ボーナスを前提とした資金戦略を取る場合は、他社を優先すべきです。

一方で、取引コストの透明性と約定環境を重視し、ボーナスに依存しない運用が可能なトレーダーにとっては、明確なメリットを持つ選択肢となります。

ここでは、TradeViewが向いているトレーダーの特徴と、逆に避けるべき理由、さらに他社との併用戦略まで整理し、最終的な判断材料を提供します。

TradeViewが向いているトレーダーの特徴

TradeViewは、取引コストの透明性と約定環境を重視し、ある程度まとまった資金で計画的に取引できるトレーダーに適しています。

ボーナスや派手なキャンペーンよりも、実質的なコスト削減と信頼性のある取引環境を優先できる層にとって、明確なメリットを持つ選択肢となります。

ボーナスがない代わりに資金効率を確保するには、取引コストの削減による利益の積み上げが基本になります。

取引回数が多いほどスプレッドやコミッションの差が累積するため、月に20回以上取引する場合や、1回あたりの取引量が1ロット以上になる場合は、ボーナスよりもコスト優位性が実質的な資金効率に貢献する傾向があります。

取引コストを重視する中・上級者の場合

ILC口座やcTrader口座を使い、スプレッドとコストを最小化したい中級者以上のトレーダーに向いています。

取引回数が多いほど、狭いスプレッドと低い手数料体系が収益に直結するため、短期売買や頻繁にポジションを持つスタイルでは、ボーナスがなくても実質的なコスト優位性が得られます。

たとえば、月に30回程度の取引を行い、1回あたり1ロット以上を運用するトレーダーの場合、スプレッドが0.1pips狭いだけでも月間で数千円から1万円前後のコスト差が生まれることがあります。

この場合、入金ボーナスで一時的に証拠金が増えるよりも、継続的なコスト削減の方が長期的な資金効率に寄与します。

透明性と運営体制を重視する場合

金融ライセンスの取得状況や運営実績、資金管理体制の透明性を優先する層にも適しています。

TradeViewはケイマン諸島金融庁(CIMA)をはじめとする複数の金融当局からライセンスを取得しており、顧客資金は分別管理されている点が公式に示されています。

ボーナスを提供しない代わりに、運営コストを安定性や信頼性の維持に充てる方針を取っているため、長期的に資金を預けて取引する前提であれば、選択肢として合理的です。

一定以上の資金を運用できる場合

最低入金額が1万円から10万円程度に設定されている口座タイプが中心であり、少額から試したい初心者よりも、ある程度まとまった資金で本格的に取引を始められるトレーダーに向いています。

実際に効率的なリスク管理と取引戦略を実行するには、最低でも30万円程度の運用資金を用意できることが望ましいとされています。

資金管理が計画的にできる層であれば、ボーナスに依存せず、自己資金のみで安定したリスク管理を行うことが可能です。

ボーナス重視派には向かない理由

TradeViewは現在、口座開設ボーナスや入金ボーナスを一切提供していないため、ボーナスを活用して証拠金を増やしたい層には明確に不向きです。

初回資金が少なく、ボーナスを元手に取引量を増やす戦略を取りたい場合や、リスクを抑えつつ実質的な取引可能額を増やしたい初心者にとっては、他社の方が有利になります。

ボーナスを重視する場合の代表的な選択肢としては、XMTradingやGEMFOREX、FXGTなどが挙げられます。

これらの業者は口座開設ボーナスや入金ボーナス、取引量に応じたキャッシュバックプログラムなどを提供しており、初期資金が限られている場合や、ボーナスを活用した資金効率の向上を重視する場合には適しています。

他社との併用戦略

TradeViewと他社を併用することで、それぞれのメリットを使い分ける運用が可能です。

たとえば、ボーナスを提供している業者で初期資金を増やしつつ、本格的な取引や大口の運用はTradeViewで行うといった使い分けが考えられます。

- 初期段階:XMTradingなどのボーナス提供業者で口座開設ボーナスや入金ボーナスを活用し、リスクを抑えながら取引経験を積む

- 本格運用段階:ボーナス付与業者で取引条件をクリアし出金可能になった利益を、TradeViewに移して低コスト環境で運用する

- 注意点:両社で同時にポジションを持つ場合は、資金管理とリスク配分を明確にし、それぞれの口座の証拠金維持率を常に確認する

複数口座を持つことで、ボーナスのメリットと取引環境の質の両方を確保できるため、資金に余裕がある場合は併用を検討する価値があります。

TradeViewが自分に合うかどうかは、何を優先するかで明確に判断できます。

取引コストと透明性を重視するなら有力な選択肢となり、ボーナスを前提とした資金戦略を取るなら他社を優先すべきです。

自分の取引スタイルと資金状況を整理した上で、最終的な口座開設の判断を行うことが重要です。

よくある質問

海外FX業者を選ぶ際には、入金額や安全性、ボーナスの有無など、判断に迷うポイントが数多くあります。

ここでは、TradeViewをはじめとした海外FX業者に関してよく寄せられる疑問について、実用的な観点からお答えします。

業者選びや口座開設前の不安を解消し、自分に合った取引環境を見つける参考にしてください。

TradeViewの最低入金額はいくらですか?

TradeViewの最低入金額は口座タイプによって異なります。

ILC口座は10万円、X Leverage口座は1万円が最低入金額として設定されています。

TradeViewはボーナスやキャンペーンを提供していないため、取引を始めるには最低入金額以上の初期資金を自己資金で用意する必要があります。

口座開設前に、利用したい口座タイプの最低入金額を確認しておくことが大切です。

TradeViewは安全な業者ですか?

TradeViewはケイマン諸島CIMAのライセンスを取得しており、一定の規制下で運営されています。

顧客資金は分別管理され、運営実績も10年以上と安定しています。

ボーナスを提供しない運営方針は、過度な集客に頼らず堅実な経営を優先している姿勢の表れとも言えます。

ただし、日本の金融庁の認可は受けていないため、利用は自己責任となる点は認識しておく必要があります。

TradeViewのデメリットは何ですか?

TradeViewはボーナスやキャンペーンを一切提供していないため、特典重視のトレーダーには不向きです。

また最低入金額が10万円程度と高めに設定されており、少額から始めたい初心者には敷居が高い面があります。

日本語サポートは対応時間が限られており、深夜や早朝の問い合わせには即座に対応できないケースもあります。

一方でこうしたデメリットを受け入れられる方、特に取引コストの低さと約定力を最優先する中上級者にとっては、依然として選択価値の高いブローカーといえます。

XMの口座開設ボーナスは出金できますか?

XMの口座開設ボーナスはボーナス自体の出金はできませんが、そのボーナスを証拠金として取引した結果得られた利益については制限なく出金できます。

ボーナスはあくまで取引資金として口座内で活用する仕組みです。

一方、TradeViewは口座開設ボーナスや入金ボーナスといった制度を一切提供していませんが、その代わりにスプレッドや取引手数料などの取引条件が優れている点が特徴となっています。

TariTaliなどのキャッシュバックサイトは安全ですか?

TariTaliは取引量に応じた報酬の一部を利用者に還元するキャッシュバックサイトで、一定の運営実績があります。

仕組み自体は透明性があり、対応するブローカーを経由した取引であればキャッシュバックが発生します。

TradeViewのようにボーナスを提供していない業者でも、TariTaliを併用することで実質的なコスト削減が可能になります。

利用前には運営会社の情報や出金実績、対応ブローカーとの関係性を確認しておくと安心です。

ICMarketsやFxProにはボーナスがありますか?

ICMarketsは低スプレッド重視のブローカーで、ボーナスキャンペーンは実施していません。

FxProも同様にボーナス提供を行わず、取引コストの低さを優先する方針です。

TradeViewを含むこれらの業者は、ボーナスではなく狭いスプレッドや低い手数料で顧客に還元する運営スタイルを取っています。

一方でXMやFXGTなど別のブローカーでは入金ボーナスを提供しているため、重視するポイントによって業者選びの方向性が分かれます。