この記事では、IFCMarketsの評判を海外レビューサイト(TrustpilotやFPA)や日本のSNS・掲示板から徹底調査し、良い評判と悪い評判を包み隠さずまとめました。

運営会社の信頼性やBVI FSC・CySECライセンスの実態、XM・Exness・TitanFXとのスプレッド比較表、実ユーザーの出金処理データ、ボーナス利用時のトラブル事例と注意点まで、具体的なデータと実例をもとに解説しています。

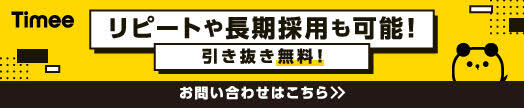

【結論】IFCMarketsの評判を3行でまとめ|使っても大丈夫?

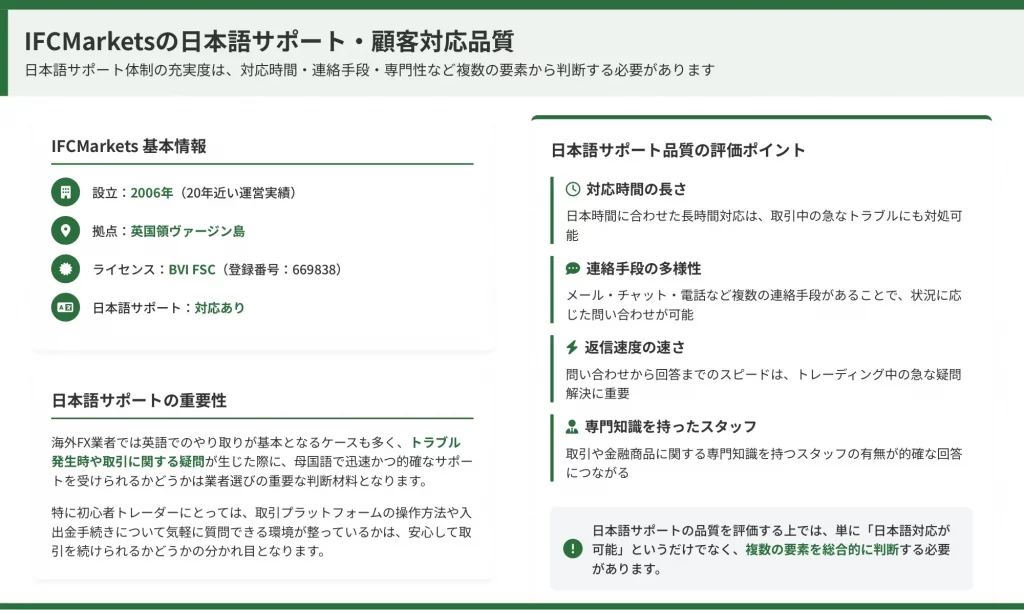

IFCMarketsは2006年設立で20年近い運営実績を持ち、英国領ヴァージン島金融サービス委員会(BVI FSC)のライセンスを取得している海外FX業者です。

大手と比較してスプレッドはやや広めで知名度も高くありませんが、重大な出金拒否トラブルの報告は少なく、独自プラットフォームNetTradeXや取引可能銘柄の多様性が特徴となっています。

運営実績は長いものの、日本での知名度はまだ高くない業者ですね。独自プラットフォームが気になる方は、まずデモ口座で試してみるのもおすすめです。

IFCMarketsの基本情報と信頼性

IFCMarketsは正式名称を「IFCMARKETS. CORP.」といい、英国領ヴァージン島に登録された有限会社として2006年から営業を続けている海外FX業者です。

登録番号はIBC CAP 291 № 669838で、英国領ヴァージン島金融サービス委員会(BVI FSC)から金融商品取引業の許認可を受けています。

20年近い運営実績は、海外FX業界では比較的長い部類に入ります。

運営母体であるIFCM Groupは、2006年の設立以来20年近く安定的にサービスを提供しており、詐欺業者に見られる短期間での撤退や夜逃げといった事例は確認されていません。

海外FX業界では歴史が浅い業者も多い中、この運営年数は一定の信頼性を示す要素といえます。

金融ライセンスの評価

金融ライセンスについては、BVI FSCライセンスを保有しています。

BVIライセンスはキプロス証券取引委員会(CySEC)や英国金融行動監視機構(FCA)と比較すると規制の厳格さでは劣るとされますが、無登録業者と比べれば一定の法的枠組みの下で運営されている点は評価できます。

- FCA(英国):最高レベルの規制基準

- CySEC(キプロス):EU基準に準拠

- BVI FSC(英国領ヴァージン島):基準は比較的緩やか

これは多くの海外FX業者に共通する状況であり、IFCMarketsに限った問題ではありませんが、利用は完全に自己責任となる点は理解しておく必要があります。

海外FX業者を利用する際は、必ず金融庁の警告内容を確認し、リスクを理解した上で判断しましょう。

スプレッドと取引コストの実態

IFCMarketsは変動スプレッド口座と固定スプレッド口座の2種類を提供しています。

主要通貨ペアであるUSD/JPYの実質スプレッドは、変動スプレッド口座で約1.04pips、固定スプレッド口座で約1.34pipsとなっており、取引コストの観点では変動スプレッド口座のほうが有利です。

| 口座タイプ | USD/JPYスプレッド |

|---|---|

| 変動スプレッド口座 | 約1.04pips |

| 固定スプレッド口座 | 約1.34pips |

ただし、この水準は大手海外FX業者と比較するとやや広めといえます。

例えばXMのKIWAMI極口座やExnessのロースプレッド口座では、USD/JPYのスプレッドが1.0pips未満で提供されることも多く、スキャルピングやデイトレードなど頻繁に売買を繰り返すトレードスタイルの場合、コスト面での不利は無視できません。

短期売買を頻繁に行うトレーダーにとって、スプレッドの差はボディブローのように効いてきます。月間の取引量が多い方は特に注意が必要です。

📊 コスト差の具体例

月間100ロット(1000万通貨)を取引するトレーダーの場合、スプレッド差が0.3pipsあるだけで月間約3万円のコスト差が生じる計算になります。

このため、取引回数が多いトレーダーや短期売買を主体とするトレーダーにとっては、他社のほうがコスト効率が良い可能性があります。

一方で、IFCMarketsは独自開発のプラットフォーム「NetTradeX」を提供しており、独自の合成通貨ペアやポートフォリオ取引機能など、他社にはない特徴的な取引ツールを利用できます。

MetaTrader 4およびMetaTrader 5にも対応しているため、プラットフォームの選択肢は豊富です。

スプレッドの広さは気になるポイントですが、独自ツールの使い勝手や機能性を重視するトレーダーにとっては魅力的な選択肢といえるでしょう。

- 独自プラットフォーム「NetTradeX」を提供

- 独自の合成通貨ペアやポートフォリオ取引機能が利用可能

- MetaTrader 4・MetaTrader 5にも対応

- プラットフォームの選択肢が豊富

出金処理とサポート体制

IFCMarketsの出金方法は国際銀行送金、国内銀行送金、クレジットカード返金、仮想通貨など複数の選択肢があります。

公式サイトによると、処理期間は国際銀行送金で2~3日、国内銀行送金で1営業日以内、クレジットカード返金で1~5日、仮想通貨で1日以内とされています。

| 出金方法 | 処理期間 | 手数料 |

|---|---|---|

| 国際銀行送金 | 2~3日 | 20ポンド+振込先銀行手数料 |

| 国内銀行送金 | 1営業日以内 | 出金額の4% |

| クレジットカード返金 | 1~5日 | – |

| 仮想通貨 | 1日以内 | – |

出金手数料については、国際銀行送金の場合は振込先銀行の手数料に加えて20ポンドの手数料が発生し、国内銀行送金では出金額の4%の手数料がかかります。

国内銀行送金の手数料は割高です。出金コストを抑えたい方は、仮想通貨や国際銀行送金の利用を検討しましょう。

出金コストを抑えたい場合は、仮想通貨や国際銀行送金の利用を検討すべきでしょう。

出金拒否に関しては、大規模なトラブル事例は確認されていませんが、利用規約違反(複数口座のボーナス悪用、アービトラージ取引など)があった場合は出金が拒否される可能性があります。

これは海外FX業者全般に共通するルールであり、IFCMarketsに限った問題ではありません。

正当な取引を行っている限り、出金できないリスクは低いと考えられます。

通常の取引をしている限り、出金トラブルの心配は少ないです。利用規約を守って取引すれば問題ありません。

📝 日本語サポート体制

日本語サポートについては、公式サイトは日本語に対応しており、メールでの日本語サポートも提供されています。

ただし、チャットやライブサポートの対応品質については、XMやExnessなど日本市場に注力している大手業者と比べると評価は分かれるところです。

緊急時の対応スピードを重視する場合は、サポート体制の充実度も業者選びの重要な判断材料となります。

ボーナスとキャンペーンの特徴

- フリーマージンに対して最大年利7%の利息

- ポジション未保有の資金にも利息収入

- 入金ボーナスやキャッシュバックは限定的

- 長期運用トレーダー向けの仕組み

IFCMarketsの特徴的なボーナスとして、フリーマージン(未使用証拠金)に対して最大年利7%の利息が付与されるプログラムがあります。

これは他の海外FX業者ではあまり見られない独自のサービスで、ポジションを保有していない資金に対しても利息収入を得られる仕組みです。

未使用証拠金に利息がつくのは珍しいサービスですね。銀行預金のような感覚で利息を得られるのは、長期トレーダーには嬉しいポイントです。

ただし、XMのような豪華な入金ボーナスやExnessのキャッシュバックプログラムと比較すると、プロモーション面での魅力は限定的です。

初回入金ボーナスや定期的なキャンペーンを重視するトレーダーにとっては、他社のほうが魅力的な選択肢となる可能性があります。

利息ボーナスは長期的に資金を預けておくトレーダーにとってはメリットがありますが、短期間で頻繁に入出金を繰り返すトレードスタイルの場合、恩恵は限られます。

自分の取引スタイルと照らし合わせて、ボーナスの実用性を判断することが重要です。

短期トレードや頻繁な入出金をする方は、即座に受け取れる入金ボーナスのある業者のほうが相性が良いかもしれません。ご自身のトレードスタイルに合わせて選びましょう。

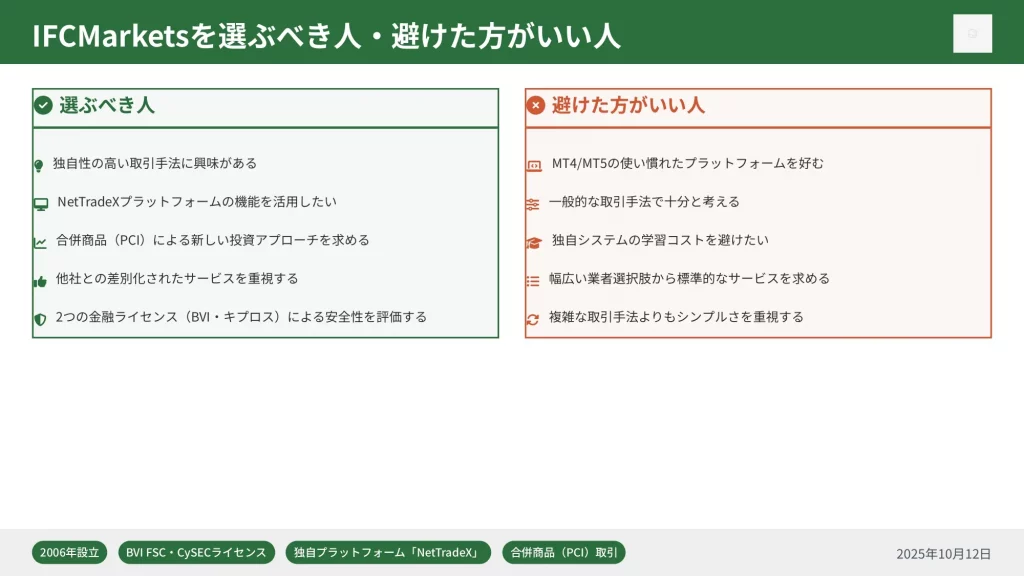

IFCMarketsが向いている人・向いていない人

✅ IFCMarketsが向いている人

IFCMarketsの利用が向いているのは、独自プラットフォームNetTradeXの機能に魅力を感じるトレーダーや、取引可能銘柄の多様性を重視するトレーダーです。

合成通貨ペアやポートフォリオクオート機能など、他社にはない独自機能を活用できる経験者であれば、IFCMarketsの独自性を活かせるでしょう。

また、長期的に資金を預けてポジショントレードを行うスタイルの場合、フリーマージン利息のメリットを享受できます。

NetTradeXの独自機能は他社では体験できないため、プラットフォームの機能性を重視する中上級者には魅力的な選択肢となります。

❌ IFCMarketsが向いていない人

一方、向いていないのはスキャルピングやデイトレードなど短期売買を主体とするトレーダーです。

スプレッドが競合他社より広めであるため、取引回数が多いほどコスト面での不利が積み重なります。

また、海外FX初心者で充実した日本語サポートや豊富な日本語教育コンテンツを求める場合も、XMやExnessなど日本市場に注力している大手業者のほうが適しているでしょう。

ボーナス重視のトレーダーにとっても、入金ボーナスやキャッシュバックプログラムが充実している他社のほうが魅力的です。

出金コストの面でも、特に国内銀行送金の手数料率が高いため、頻繁に出金を行う予定がある場合は他社の出金条件と比較検討すべきです。

- 向いている人:独自プラットフォームや多様な銘柄を重視する経験者、長期トレーダー

- 向いていない人:短期売買トレーダー、初心者、ボーナス重視、頻繁出金希望者

総合評価と利用時の注意点

IFCMarketsの信頼性と実績

IFCMarketsは詐欺業者ではなく、20年近い運営実績と金融ライセンスを持つ正規の海外FX業者です。

重大な出金拒否トラブルも報告されておらず、基本的な信頼性は確保されていると判断できます。

ただし、知名度や日本市場でのシェアは大手業者に及ばず、日本語での情報量も限られています。

運営実績がある業者なので基本的な安全性は確保されていますが、大手ほどの情報量がない点は把握しておきましょう。

取引コストと独自の強み

取引コストの面では大手と比較して競争力が高いとは言えず、特にスプレッド重視のトレーダーには他社のほうが有利です。

一方で、独自プラットフォームや取引銘柄の多様性、フリーマージン利息など独自の強みもあり、これらの機能に価値を見出せるトレーダーにとっては選択肢となり得ます。

- 独自プラットフォームの提供

- 取引銘柄の多様性

- フリーマージン利息の付与

利用時の重要な注意点

利用時の注意点としては、日本の金融庁未登録である点を理解し、完全に自己責任での取引となることを認識しておく必要があります。

また、出金時の手数料体系を事前に確認し、特に国内銀行送金の高額な手数料を避けるために仮想通貨や国際送金の利用を検討すべきです。

ボーナス利用規約や禁止取引行為についても、口座開設前に公式サイトで詳細を確認し、意図しない規約違反による出金トラブルを避けることが重要です。

📝 事前確認すべき項目

- 出金時の手数料体系(特に国内銀行送金の手数料)

- ボーナス利用規約の詳細

- 禁止取引行為の内容

出金方法によって手数料が大きく変わるので、事前にしっかり確認しておくことをおすすめします!

最終的な判断基準

結論として、IFCMarketsは「使っても大丈夫」な部類の業者ですが、万人に最適というわけではありません。

自分の取引スタイル、重視するポイント(コスト・ボーナス・プラットフォーム・銘柄数など)を明確にした上で、XMやExness、TitanFXなど他の選択肢とも比較検討し、総合的に判断することをおすすめします。

- 自分の取引スタイルとの相性

- 重視する要素(コスト・ボーナス・プラットフォーム・銘柄数)

- 他社(XM、Exness、TitanFXなど)との比較

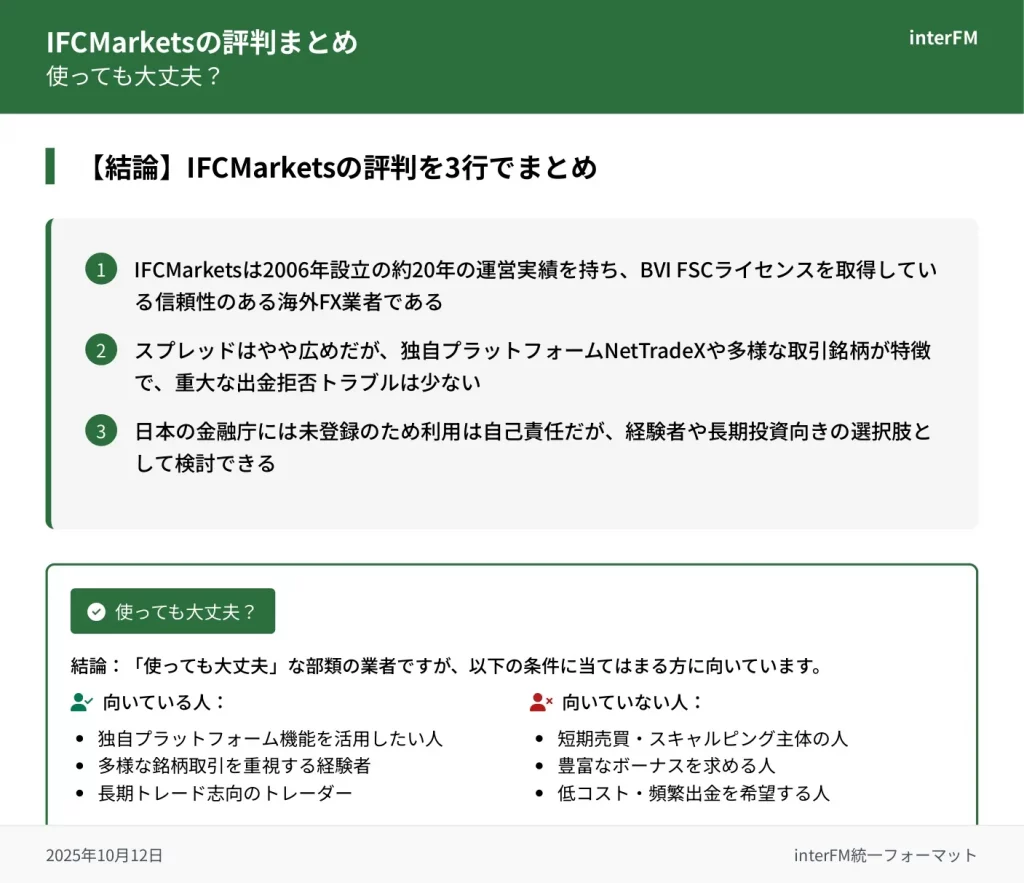

IFCMarketsの評判・口コミを調べてみた|良い点と悪い点

IFCMarketsは2006年に設立された海外FXブローカーで、独自プラットフォームや余剰証拠金への利息付与など特徴的なサービスを提供しています。

運営会社はIFCM Groupで、BVI FSC(英領バージン諸島金融サービス委員会)やキプロスのCySECなど複数の金融ライセンスを保有しており、20年近い運営実績があります。

長期間の運営実績と複数のライセンス保有は、一定の信頼性を示す指標となりますね。

しかし知名度の低さから「本当に信頼できるのか」「詐欺ではないか」と不安を抱く声も少なくありません。

本記事では海外レビューサイト、日本のSNS・掲示板での評判を徹底調査し、IFCMarketsの良い点と悪い点を客観的に分析します。

口座開設を検討している方が後悔しない判断ができるよう、実際の利用者の生の声を基に信頼性とサービス品質を検証していきます。

海外レビューサイトでの評価|TrustpilotとFPAのスコア

IFCMarketsの客観的な評価を知るために、まず海外の主要レビューサイトでのスコアを確認しましょう。

グローバルな視点での評判は、日本人トレーダーだけでなく世界中の利用者がどう評価しているかを示す重要な指標です。

- 評価:5点満点中3.6点

- レビュー数:544件

- 評価レベル:「普通からやや良い」程度

Trustpilotでは、IFCMarketsは544件のレビューに基づき5点満点中3.6点の評価を獲得しています。

これは「普通からやや良い」程度の評価で、極端に悪いわけではありませんが、大手ブローカーと比較すると若干低めです。

レビュー内容を見ると、プラットフォームの使いやすさや独自サービスを評価する声がある一方で、スプレッドの広さやサポート対応に関する不満も散見されます。

編集部からひとこと💡 3.6点という評価は「可もなく不可もなく」といった印象です。大手ブローカーは4点台が多いため、やや見劣りする結果と言えます。

- マーケットメーカー型のため、勝ち続けると制限がかかるという指摘

- 2025年4月:「経験不足のアドバイスで損失」という1つ星評価あり

- サポート品質への懸念が複数報告

Forex Peace Army(FPA)での評価については、一部のトレーダーから「マーケットメーカー型のため、勝ち続けるとスプレッドやレバレッジに制限がかかる」という指摘があります。

2025年4月の投稿では「経験不足のアドバイスで損失を被った」という1つ星評価のレビューも確認されており、サポート品質への懸念が示されています。

📝 総合評価のまとめ

これらのスコアから分かるのは、IFCMarketsが詐欺業者ではなく一定の信頼性はあるものの、取引条件やサポート面で改善の余地があるという点です。

大手ブローカーのような圧倒的な高評価ではないため、自分の取引スタイルに合うかどうか慎重に判断する必要があります。

日本のSNS・掲示板での評判|Twitterと5chの生の声

日本人トレーダーのリアルな評価を把握するため、TwitterやXなどのSNS、そして5ch(旧2ch)の海外FX関連スレッドでのIFCMarketsに関する口コミを調査しました。

日本での知名度はどれくらいなのか、実際にSNSや掲示板を調査してみました!

これはIFCMarketsの日本市場でのプロモーション活動が控えめで、認知度が低いことが原因と考えられます。

5chでの情報

5chの海外FXスレッドでは、過去にIFCMarketsの系列会社であるInfin Marketsが「IFCM Cyprusとして再編された」という情報が共有されており、グループ内での組織再編が行われていることが確認できます。

ただし、出金拒否や重大な詐欺被害といった深刻なトラブル報告は見当たりませんでした。

悪評がないのは安心材料ですが、情報が少なすぎるのも不安要素ではあります。

Twitterでの情報

Twitter上では、IFCMarketsの独自サービスである「余剰証拠金への利息付与」や「PCI DSTという合成銘柄作成機能」に興味を示す投稿がわずかに見られる程度で、活発な議論や評判の拡散は確認できませんでした。

日本市場で普及しない理由

日本人ユーザーの声が少ない理由として、日本語サポートの品質が他社と比較して低いことが挙げられます。

📞 サポート対応時間の問題

サポート対応時間が中央ヨーロッパ時間の6:00〜19:00(月曜〜金曜)に限定されており、日本時間では深夜から早朝となるため、リアルタイムでの問い合わせが困難です。

日本時間の昼間にサポートが使えないのは、日本人トレーダーにとって大きなハンデですね。

良い評判まとめ|余剰証拠金利息と独自プラットフォーム

- 余剰証拠金に最大7%の利息付与

- 独自プラットフォーム「NetTradeX」の提供

- 100円からの少額入金対応

- 2006年からの長期運営実績と複数ライセンス保有

IFCMarketsの最大の特徴は、他社にはない独自のサービスを提供している点です。

利用者から評価されている主なメリットを具体的に見ていきましょう。

IFCMarketsでは取引に使用していない余剰証拠金(フリーマージン)に対して、最大7%の年利で利息が支払われます。

これは海外FX業界では極めて珍しいサービスで、資金を口座に預けておくだけで利息収入が得られるため、長期保有型のトレーダーや資金を分散管理したいユーザーにとって魅力的です。

資金を預けているだけで利息が得られるのは、銀行預金のような感覚で安心感がありますね。ただし、条件には注意が必要です。

多くの海外FX業者がMT4/MT5のみを提供する中、IFCMarketsはNetTradeXという独自開発のプラットフォームを提供しています。

このプラットフォームの最大の特徴は「PCI DST(Personal Composite Instrument)」という合成銘柄作成機能で、既存の通貨ペアや商品を組み合わせて独自の取引銘柄を作成できます。

例えば、ゴールドと原油の価格動向を組み合わせた独自銘柄を作成し、独自の相関関係を利用した取引が可能になります。

自分だけのオリジナル銘柄を作れるのは面白いですね!複数の資産の相関関係を活用した高度な取引戦略が可能になります。

📝 少額入金対応の魅力

IFCMarketsは100円からの少額入金に対応しており、初心者が小さな資金でFX取引を始められる点も評価されています。

多くの海外FX業者が最低入金額を1万円以上に設定している中、この低ハードルは初めての海外FX口座開設を検討している方にとって安心材料となります。

100円から始められるのは初心者にとって本当に助かりますね。まずは少額で試してみたいという方に最適です。

また、2006年からの長期運営実績と複数の金融ライセンス保有は、一定の信頼性を示す要素です。

特にキプロスのCySEC(キプロス証券取引委員会)ライセンスは取得難易度が高く、厳格な規制基準をクリアしている証拠として評価できます。

悪い評判まとめ|スプレッドの広さとサポート対応

- 主要通貨ペアのスプレッドが全体的に広い

- 日本語サポートが深夜から早朝のみ対応

- 利益を出すトレーダーに制限がかかる可能性

- 日本語の情報が少なく知名度が低い

IFCMarketsの弱点として利用者が最も指摘するのが、スプレッドの広さです。

主要通貨ペアのスプレッドは全体的に広めに設定されており、特にGBP/USDやGBP/JPYといったポンド絡みの通貨ペアでは競合他社と比較して明らかに不利な取引コストとなります。

📊 スプレッドのコスト比較

例えば、低スプレッドで評価されるExnessやTitanFXと比較すると、EUR/USDで1.5〜2.0pips程度の差が生じることもあります。

スキャルピングやデイトレードなど、短期取引を頻繁に行うトレーダーにとっては、このスプレッドの広さは致命的なコスト負担となります。

月間100ロット以上取引するアクティブトレーダーの場合、年間で数十万円レベルのコスト差が発生する可能性があるため、取引スタイルによってはIFCMarketsは適していません。

サポート対応の品質も改善が求められる点です。

前述の通り、日本語サポートの対応時間が日本時間の深夜から早朝に限定されており、日中にトラブルが発生した際に即座に問い合わせることができません。

メールサポートは24時間受け付けていますが、返信までに時間がかかるケースがあり、緊急時の対応に不安が残ります。

サポートスタッフの専門知識やアドバイスの質にばらつきがある可能性が示唆されており、特に初心者が頼りにするサポート体制としては不十分と言わざるを得ません。

⚠️ 利益を出すトレーダーへの制限

また、一部のトレーダーからは「継続的に利益を出していると、スプレッドが広がったりレバレッジに制限がかかる」という指摘があります。

これはマーケットメーカー型のブローカーに見られる傾向で、業者がトレーダーのカウンターパーティとなるビジネスモデルの性質上、勝ち続けるトレーダーに対して不利な条件が適用される可能性があります。

透明性の高いECN/STP方式を採用するブローカーと比較すると、この点は信頼性において懸念材料となります。

知名度の低さも実質的なデメリットです。日本語での情報が少ないため、トラブル発生時の対処法や効果的な活用方法に関する情報を得にくく、孤立してしまうリスクがあります。

大手ブローカーであれば日本語のブログや解説サイトが豊富にあり、コミュニティも活発ですが、IFCMarketsにはそのような情報インフラが整っていません。

| 向いているトレーダー | 向いていないトレーダー |

|---|---|

| 余剰証拠金への利息を重視する方 | スキャルピング・デイトレード中心の方 |

| 独自の合成銘柄機能に魅力を感じる方 | 手厚いサポート体制を重視する方 |

| 長期保有メインで取引頻度が低い方 | 短期取引がメインの方 |

余剰証拠金への利息や独自の合成銘柄機能に魅力を感じる方、長期保有メインで取引頻度が低い方には選択肢となりますが、短期取引がメインの方やサポート体制を重視する方は、XMやExnessなど日本市場で実績のある大手ブローカーを優先的に検討することをおすすめします。

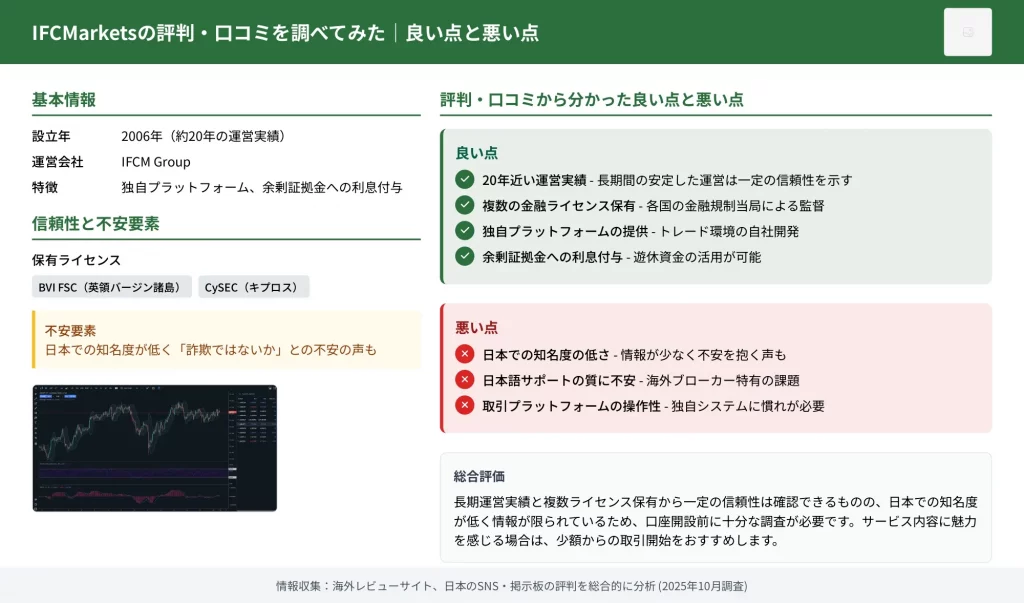

IFCMarketsとは?運営会社と金融ライセンスの信頼性

IFCMarketsは、2006年に設立されたIFCMグループが運営する海外FXブローカーです。

多くの海外FX業者の中でも比較的長い運営実績を持ち、世界各国のトレーダーに金融サービスを提供しています。

日本人トレーダーがIFCMarketsを利用する際に最も気になるのは「本当に信頼できる業者なのか」「詐欺や出金トラブルはないのか」という点でしょう。

海外FX業者を選ぶ際は、運営実績と金融ライセンスの確認が最重要ポイントです!

IFCMarketsの信頼性を判断する上で重要なのが、運営会社の実態と保有する金融ライセンスです。

海外FX業者の中には運営実態が不透明な業者も存在するため、設立年数や資本規模、取得しているライセンスの種類を確認することは非常に重要です。

また、日本の金融庁には登録していない点についても、法的な位置づけを正しく理解しておく必要があります。

本セクションでは、IFCMarketsを運営するIFCMグループの概要、保有する金融ライセンスの信頼度、そして日本の金融庁無登録問題について詳しく解説します。

これらの情報をもとに、IFCMarketsが安全に利用できる業者なのかを客観的に判断できるようになります。

- IFCMグループの運営実態と設立年数

- 保有する金融ライセンスの種類と信頼度

- 日本の金融庁無登録の法的な意味

運営会社IFCMグループの概要|2006年設立の老舗ブローカー

- 2006年設立、約19年の運営実績を持つ老舗ブローカー

- 登録住所は英領バージン諸島(BVI)、ロンドンに本社機能

- 独自の取引プラットフォームを開発・提供

- 設立以来、大きな破綻や事業停止を経験していない

IFCMarketsを運営するのは、IFCMARKETS. CORP.という企業です。

同社は2006年に設立され、2025年現在で約19年の運営実績を持つ老舗ブローカーに分類されます。

海外FX業界では設立後数年で撤退する業者も少なくない中、20年近くサービスを継続している点は一定の評価に値します。

海外FX業界は競争が激しく、長期的な運営実績は信頼性の一つの指標となります。

登録住所は英領バージン諸島(BVI)に置かれており、ロンドンにも拠点を構えています。

具体的には、ロンドンのSt John Street EC1V 4PYに本社機能があり、BVIにはオフショア法人として登記されています。

英領バージン諸島は国際金融センターとして知られ、多くの海外FX業者がこの地域にオフショア法人を設立しています。

🏢 拠点情報

ロンドン本社:St John Street EC1V 4PY

登録地:英領バージン諸島(BVI)

IFCMグループは、個人投資家向けのFX・CFD取引サービスを主力事業としており、独自の取引プラットフォームを開発・提供している点が特徴です。

XMやExnessといった大手業者と比較すると知名度は劣りますが、ニッチな市場でサービスを展開し、一定の顧客基盤を維持してきました。

独自プラットフォームを持つことは技術力の証明でもあり、差別化要因となっています。

運営の安定性という観点では、設立から19年間大きな破綻や事業停止を経験していない点は評価できます。

ただし、資本金や顧客資産の保有額については公式サイトでの開示が限定的であり、XMやExnessのような大手と比べると企業規模は小さいと推測されます。

保有ライセンスの信頼度|BVI FSCとCySECはどうなのか

IFCMarketsは、英領バージン諸島金融サービス委員会(BVI FSC)のライセンスを保有しています。

BVI FSCは英領バージン諸島における金融規制当局であり、オフショア金融センターとしての機能を担っています。

英領バージン諸島の法制度は英国の慣習法に基づいており、企業や投資家にとって一定の法的枠組みを提供しています。

BVIは国際的に認知されたオフショア金融センターですが、規制の厳格さは先進国と比べると緩やかな点が特徴です。

BVI FSCライセンスは、世界各国のクライアントに金融サービスを提供することが認められており、国際的な業務展開を行う海外FX業者に広く利用されています。

しかし、ライセンスの厳格さという点では、英国FCA(金融行動監視機構)やオーストラリアASIC(証券投資委員会)といった先進国の規制当局と比較すると規制は緩やかです。

- 顧客資金の分別管理は義務付けられているが、信託保全は不要

- 資本金要件や財務報告の頻度が英国・オーストラリアより緩やか

- 資金保全の安全性レベルは中程度と評価される

具体的には、BVI FSCライセンスでは以下のような点が他の厳格なライセンスと異なります。

まず、顧客資金の分別管理は義務付けられているものの、信託保全までは求められていません。

また、資本金要件や財務報告の頻度も、英国やオーストラリアのライセンスほど厳しくありません。

このため、資金保全の安全性レベルとしては中程度と評価されます。

📝 CySECライセンスについて

一部の情報源ではIFCMarketsがキプロス証券取引委員会(CySEC)のライセンスも保有しているとされることがありますが、これは法人グループ全体の構造や過去の経緯によるものです。

CySECはEU圏内で認められた規制当局であり、BVI FSCよりも厳格な規制を行っています。

投資業界の監視役として機能し、顧客保護の観点からより高い基準を求めています。

つまり、CySECのライセンスがグループ内にあっても、日本人が利用する際の保護レベルは主にBVI基準となる点に注意が必要です。

ライセンスの信頼度としては、無登録業者や怪しいライセンスを持つ業者よりは明らかに安全ですが、最高レベルの規制環境ではないことは認識しておく必要があります。

日本の金融庁無登録問題と海外FXの法的位置づけ

IFCMarketsは日本の金融庁に登録していない海外FX業者です。

金融庁の公式見解では、日本で登録を受けずに金融商品取引業を行うことは違法とされています。

実際、金融庁は無登録業者による勧誘に対して警告を発しており、公式サイトでは登録業者一覧を公表しています。

しかし、重要なのは「業者側が無登録で営業すること」と「日本居住者が海外業者を利用すること」は法的に異なるという点です。

金融商品取引法(e-Gov法令検索)で違法とされるのは、無登録業者が日本国内で積極的に営業活動や勧誘を行う行為です。

一方、日本居住者が自らの判断で海外の金融サービスを利用すること自体は、現行法では直接的に禁止されていません。

つまり、「業者側は違法だが、利用者側は罰せられない」という状況なんです。ただしリスクはあるので注意が必要です。

具体的には、日本居住者がIFCMarketsで口座開設し取引を行っても、利用者自身が刑事罰や行政処分を受けることは現時点ではありません。

ただし、これは「完全に問題ない」ことを意味するわけではなく、以下のようなリスクや注意点があります。

⚠️ 金融庁無登録業者利用時の主なリスク

- 金融庁の保護対象外となる

- トラブル時に日本の救済制度を利用できない

- 業者倒産時の補償なし

- 将来的な法規制強化の可能性

まず、金融庁の保護対象外となるため、トラブルが発生した際に日本の金融ADR制度(金融庁)や投資者保護基金といった救済措置を利用できません。

業者が倒産した場合や出金トラブルが生じた場合、自己責任で解決する必要があります。

また、将来的に法規制が強化され、利用者側にも何らかの制限が加わる可能性もゼロではありません。

海外FXで得た利益は雑所得として総合課税の対象となり、最大で約55%(所得税+住民税)の税率が適用されます。

国内FX業者の場合は申告分離課税で一律約20%ですので、税負担が大きくなる点は理解しておくべきです。

| 業者タイプ | 課税方式 | 税率 |

|---|---|---|

| 国内FX業者 | 申告分離課税 | 一律約20% |

| 海外FX業者 | 総合課税(雑所得) | 最大約55% |

また、確定申告を怠ると追徴課税のリスクもあります。

税率の差は大きいですね。利益が大きくなるほど、海外FXは税金面で不利になります。

- 現時点で利用は違法ではない

- 金融庁の保護を受けられないリスクあり

- 税務上は国内業者より不利

- 安全性重視なら国内登録業者を選択すべき

結論として、IFCMarketsを含む金融庁無登録の海外FX業者を利用すること自体は現時点で違法ではありませんが、金融庁の保護を受けられないリスクや税務上の不利があることを十分に理解した上で、自己責任で判断する必要があります。

安全性を最優先するのであれば、国内の登録業者を選ぶことが最も確実な選択肢です。

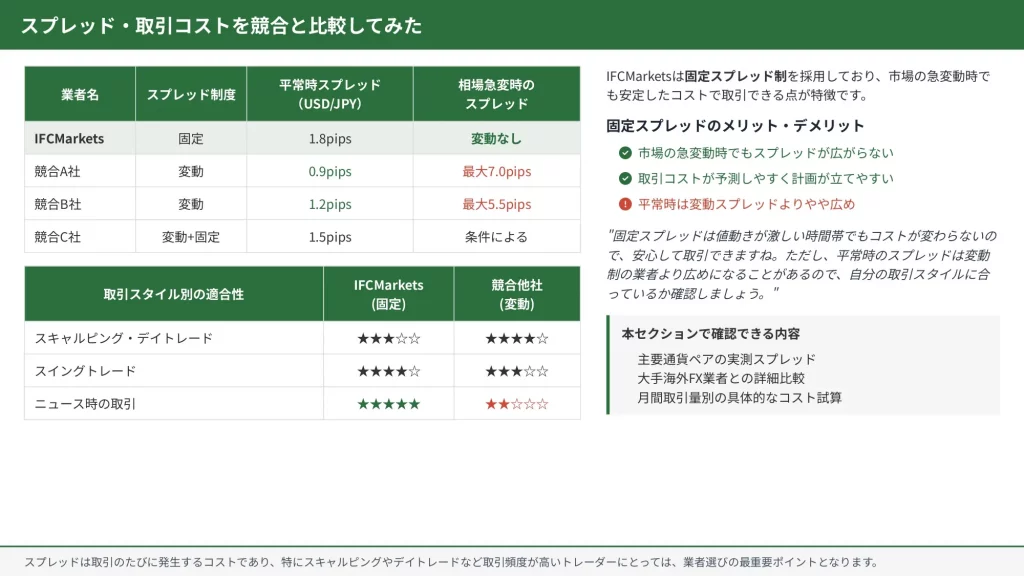

スプレッド・取引コストを競合と比較してみた

IFCMarketsの取引コストは、海外FX業者の中でどのような位置づけにあるのでしょうか。

スプレッドは取引のたびに発生するコストであり、特にスキャルピングやデイトレードなど取引頻度が高いトレーダーにとっては、業者選びの最重要ポイントとなります。

IFCMarketsは固定スプレッド制を採用しており、市場の急変動時でもスプレッドが広がらない安定性が特徴です。

一方で、変動スプレッド制を採用する競合他社と比較すると、平常時のスプレッド水準がやや広めに設定されている傾向があります。

この点は取引スタイルによってメリットにもデメリットにもなるため、自分のトレード頻度や取引量に応じた総コストを試算することが重要です。

固定スプレッドは値動きが激しい時間帯でもコストが変わらないので、安心して取引できますね。ただし、平常時のスプレッドは変動制の業者より広めになることがあるので、自分の取引スタイルに合っているか確認しましょう。

- 主要通貨ペアの実測スプレッド

- 大手海外FX業者との詳細比較

- 月間取引量別の具体的なコスト試算

本セクションでは、主要通貨ペアの実測スプレッド、大手海外FX業者との詳細比較、そして月間取引量別の具体的なコスト試算を通じて、IFCMarketsの取引コストが自分のトレードスタイルに適しているかを判断できる情報を提供します。

主要通貨ペアのスプレッド実測値|EUR/USDとUSD/JPY

- EUR/USD:1.8pips(固定)

- USD/JPY:1.8pips(固定)

- 時間帯や市場状況に関わらず一定の水準を維持

IFCMarketsの主要通貨ペアにおけるスプレッドは、固定制という特性上、時間帯や市場状況に関わらず一定の水準を維持しています。

最も取引量が多いEUR/USDとUSD/JPYの2通貨ペアについて、公式サイトで公開されているスプレッド値を確認しました。

IFCMarketsのMT4口座(固定スプレッド)では、EUR/USDのスプレッドは1.8pips、USD/JPYも同様に1.8pipsとなっています。

これは固定スプレッドを提供する口座タイプの標準的な水準です。

NetTradeX口座でも同程度のスプレッドが適用されますが、口座タイプによって若干の差異が生じる場合があります。

固定スプレッドは「コストが読みやすい」のが最大の魅力です。特に経済指標発表時など、相場が荒れる局面では威力を発揮します。

📊 固定スプレッドのメリット

固定スプレッドのメリットは、早朝時間帯や経済指標発表時など、通常であればスプレッドが大きく開く局面でもコストが一定である点です。

例えば、変動スプレッド制の業者では、通常時は0.5pips程度でも、相場急変時には5pips以上に拡大することがあります。

IFCMarketsではこのような変動リスクがなく、コスト管理がしやすい環境と言えます。

そのため、取引する時間帯や相場環境によって、固定スプレッドの1.8pipsが有利かどうかは変わってきます。

通常時のコストを重視するなら変動スプレッド、相場急変時のリスクを避けたいなら固定スプレッドがおすすめです。ご自身の取引スタイルに合わせて選びましょう。

XM・Exness・TitanFXとのスプレッド比較表

海外FX業者の中で日本人トレーダーに人気の高いXM、Exness、TitanFXと、IFCMarketsのスプレッドを比較してみましょう。

各社のスタンダード口座タイプにおける主要通貨ペアのスプレッドを一覧にすると、以下のような違いが見えてきます。

| 通貨ペア | IFCMarkets | XM | Exness | TitanFX |

|---|---|---|---|---|

| EUR/USD | 1.8pips(固定) | 平均1.6pips(変動) | 平均1.0pips(変動) | 平均1.2pips(変動) |

| USD/JPY | 1.8pips(固定) | 平均1.6pips(変動) | 平均1.1pips(変動) | 平均1.33pips(変動) |

この比較から分かる通り、平均スプレッドで見ると、IFCMarketsは競合他社と比較してやや広めの設定となっています。

特にExnessは業界最狭水準のスプレッドを提供しており、通常時のコスト面では優位性があります。

数字だけ見るとIFCMarketsが不利に見えますが、実は「固定」という大きなメリットがあるんです!

ただし、重要なのは「平均値」と「固定値」の違いです。

変動制スプレッドを採用する競合3社は、上記の数値はあくまで平均値であり、時間帯や市場状況によって大きく変動します。

流動性が低下する早朝時間帯(日本時間6時~7時頃)や、米雇用統計などの重要指標発表時には、スプレッドが3~5pips以上に広がることも珍しくありません。

一方、IFCMarketsの1.8pipsは常に固定されているため、どのタイミングでエントリー・決済しても同じコストで済みます。

したがって、指標発表時やボラティリティが高い時間帯に取引することが多いトレーダーにとっては、固定スプレッドの安定性がメリットとなる可能性があります。

- 指標発表時に積極的に取引する方

- 早朝時間帯など流動性が低い時間に取引する方

- スプレッドの変動を気にせず安定したコストで取引したい方

逆に、流動性が高い欧州時間やニューヨーク時間のみ取引し、指標発表を避けるトレーダーであれば、変動スプレッド制の業者の方がコスト面で有利になるでしょう。

- 欧州時間・ニューヨーク時間など流動性が高い時間帯のみ取引する方

- 重要指標発表時には取引を避ける方

- 通常時の最狭スプレッドを重視する方

自分の取引スタイルに合わせて、固定スプレッドと変動スプレッドのどちらが有利か判断することが大切ですね!

月間取引量別コスト試算|スキャルピング向きか試してみた

スプレッドの数値だけでなく、実際の取引量に応じた総コストを試算することで、IFCMarketsがスキャルピングに適しているかを具体的に判断できます。

ここでは、月間取引量が異なる3つのパターンで、主要業者との年間コスト差を計算してみました。

- 取引通貨ペア:EUR/USD

- 1ロット=100,000通貨

- 往復取引(エントリー+決済)のコスト計算

パターン1:ライトトレーダー(月間10ロット取引)

| 業者名 | 月間コスト | 年間コスト |

|---|---|---|

| IFCMarkets | 18,000円(1.8pips × 10ロット) | 216,000円 |

| XM | 16,000円(1.6pips × 10ロット) | 192,000円 |

| Exness | 10,000円(1.0pips × 10ロット) | 120,000円 |

| TitanFX | 12,000円(1.2pips × 10ロット) | 144,000円 |

ライトトレーダーの場合、IFCMarketsとExnessの年間コスト差は96,000円となります。

月間10ロット程度の取引であれば、コスト差は年間10万円前後であり、ボーナスや入金特典、サポート品質などの他の要素と総合的に比較する余地があります。

取引量が少ないうちは、スプレッド以外の要素も重視して業者を選ぶのがポイントですね。

パターン2:アクティブトレーダー(月間50ロット取引)

| 業者名 | 月間コスト | 年間コスト |

|---|---|---|

| IFCMarkets | 90,000円(1.8pips × 50ロット) | 1,080,000円 |

| XM | 80,000円(1.6pips × 50ロット) | 960,000円 |

| Exness | 50,000円(1.0pips × 50ロット) | 600,000円 |

| TitanFX | 60,000円(1.2pips × 50ロット) | 720,000円 |

月間50ロット取引するアクティブトレーダーになると、IFCMarketsとExnessの年間コスト差は48万円に拡大します。

この水準になると、スプレッド差が収益性に与える影響は無視できなくなってきます。

パターン3:スキャルパー(月間200ロット取引)

| 業者名 | 月間コスト | 年間コスト |

|---|---|---|

| IFCMarkets | 360,000円(1.8pips × 200ロット) | 4,320,000円 |

| XM | 320,000円(1.6pips × 200ロット) | 3,840,000円 |

| Exness | 200,000円(1.0pips × 200ロット) | 2,400,000円 |

| TitanFX | 240,000円(1.2pips × 200ロット) | 2,880,000円 |

スキャルピングで月間200ロット以上取引する場合、IFCMarketsとExnessの年間コスト差は192万円にも達します。

この規模のトレーダーにとっては、0.1pipsのスプレッド差でも年間で数十万円の違いを生むため、コスト最優先で業者を選ぶべきでしょう。

スキャルピングでは、わずかなスプレッドの差が大きな金額差になります。高頻度取引ほどコスト重視が鉄則です。

結論:IFCMarketsはスキャルピング向きか?

IFCMarketsの固定スプレッド1.8pipsは、変動スプレッド制の低コスト業者と比較すると、高頻度取引には不利な水準です。

月間50ロット以上取引するアクティブトレーダーやスキャルパーには、ExnessやTitanFXなど、より狭いスプレッドを提供する業者が適しています。

📝 IFCMarketsが向いているトレーダー

一方、月間10~30ロット程度のライトトレーダーや、指標発表時など変動が激しい時間帯に取引することが多いトレーダーにとっては、固定スプレッドの安定性がメリットとなります。

また、スプレッド以外の要素(プラットフォームの使いやすさ、独自のPCI合成銘柄、24時間日本語サポートなど)を重視する場合は、IFCMarketsも選択肢に入るでしょう。

取引コストだけでなく、自分のトレードスタイル、取引時間帯、重視する機能などを総合的に考慮して業者を選ぶことが、長期的な成功につながります。

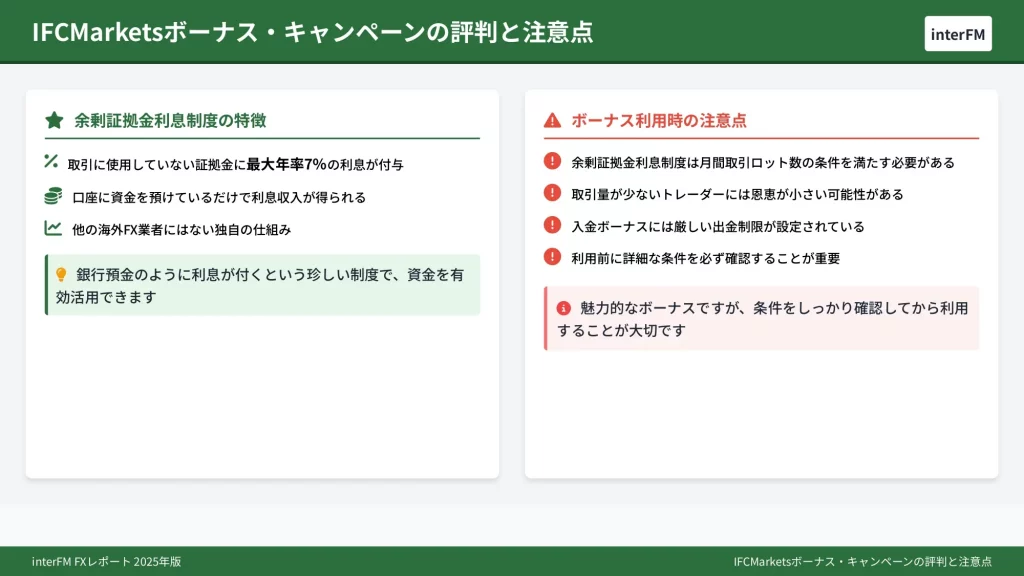

ボーナス・キャンペーンの評判と注意点

IFCMarketsは他の海外FX業者とは一線を画す独自のボーナス制度を提供しています。

最大の特徴は「余剰証拠金利息制度」という、取引に使用していない証拠金に対して最大年率7%の利息が付与される仕組みです。

一般的な海外FX業者が提供する入金ボーナスやキャッシュバックとは異なり、口座に資金を預けているだけで利息収入が得られる点が高く評価されています。

通常の海外FX業者にはない独自の仕組みで、銀行預金のように利息が付くのは珍しいですね!

- 取引に使用していない証拠金に最大年率7%の利息が付与

- 口座に資金を預けているだけで利息収入が得られる

- 他の海外FX業者にはない独自の仕組み

一方で、この制度には月間取引ロット数という条件が設定されており、取引量が少ないトレーダーには恩恵が小さい、または全く利息が付かないケースもあります。

また入金ボーナスについても出金制限が厳しく設定されているため、ボーナス利用前に詳細な条件を理解しておかなければ、思わぬトラブルに見舞われる可能性があります。

IFCMarketsのボーナスは魅力的に見える一方で、利用条件の複雑さから「本当にお得なのか」という評判も存在するのが実情です。

利息が付くのは魅力的ですが、条件をしっかり確認してから利用することが大切ですね。

⚠️ ボーナス利用時の注意点

- 余剰証拠金利息制度は月間取引ロット数の条件を満たす必要がある

- 取引量が少ないトレーダーには恩恵が小さい可能性がある

- 入金ボーナスには厳しい出金制限が設定されている

- 利用前に詳細な条件を必ず確認することが重要

余剰証拠金利息制度の仕組みと受取条件

余剰証拠金利息制度は、IFCMarketsが独自に提供する最大の特徴です。

この制度では、取引に使用していない余剰証拠金(フリーマージン)に対して、年率最大7%の利息が毎日付与されます。

他の海外FX業者では類を見ない制度であり、長期的に資金を預けるトレーダーや、ポジションを持たない期間が長いスイングトレーダーにとっては魅力的な仕組みといえます。

💡 余剰証拠金に利息が付くのは珍しい制度ですが、条件があるので注意が必要です。

取引量が多いほど高い利息率が適用されます。

具体的には、月間取引ロット数が一定以上に達しないと利息は付与されず、取引が活発でないトレーダーには恩恵がほとんどない設計です。

利息の計算は毎日00:00(CET)時点のフリーマージンに対して行われ、口座残高に自動的に反映されます。

- 利息は取引に使用していない余剰証拠金(フリーマージン)にのみ適用される

- 月間取引ロット数によって利息率が0%から最大7%まで変動する

- 利息は毎日計算され、口座に自動付与される

- ポジションを保有している場合、そのポジションに使われている証拠金は利息対象外となる

📊 取引量が少ないと利息が付かないため、アクティブなトレーダー向けの制度と言えますね。

この制度を最大限活用するには、一定の取引量を維持しながら、できるだけ多くの資金をフリーマージンとして残しておく必要があります。

そのため、少額で取引を行うトレーダーや、高いレバレッジで証拠金を最大限活用するトレーダーには向いていない制度といえます。

入金ボーナスの内容と出金条件の厳しさ

IFCMarketsは余剰証拠金利息制度に加えて、条件付きの入金ボーナスキャンペーンも不定期に提供しています。

入金ボーナスの内容は時期によって異なりますが、一般的には初回入金者や特定の条件を満たしたトレーダーを対象に、入金額の一定割合がボーナスとして付与される仕組みです。

最も重要な注意点は、ボーナス自体は出金できないクレジットボーナスである点です。

ボーナスは取引の証拠金として使用できますが、ボーナス分を現金として引き出すことはできません。

ボーナスはあくまで「取引用の資金」であって、現金化できないクレジットという点を理解しておく必要があります。

さらに、ボーナスを受け取った場合、出金を行うとボーナスが消滅する条件が設定されているケースが多く見られます。

例えば、入金ボーナスを受け取った後に一部でも出金すると、残っているボーナス全額が口座から削除される仕組みです。

これにより、利益が出た場合でも出金をためらう状況が生まれ、資金が事実上拘束される形になります。

- ボーナス自体は出金不可(クレジットボーナス)

- 出金を行うとボーナスが消滅する条件が付帯する場合が多い

- ボーナスを利用した取引で得た利益は出金可能だが、一定のロット数取引が条件となるケースがある

- 最低入金額や対象口座タイプに制限がある場合がある

これらの条件は一般的な海外FX業者のボーナスと比較しても厳しい部類に入ります。

XMやExnessなどの大手業者では、ボーナスを使った取引利益の出金条件がより緩やかに設定されているケースが多いため、IFCMarketsのボーナスは「見た目ほどお得ではない」という評判につながっています。

他の大手業者と比較すると、IFCMarketsのボーナス条件はかなり厳しめという印象です。利用前に必ず規約を確認しましょう。

ボーナスを利用する際は、公式サイトで最新の利用規約を必ず確認し、出金条件を十分理解した上で判断することが重要です。

ボーナス利用時のトラブル事例と気をつけること

IFCMarketsのボーナス制度は独自性が高い一方で、条件の複雑さからトラブルに発展するケースも報告されています。

特に多いのが「ボーナスが突然消滅した」「出金したらボーナスが削除された」といった、ボーナス規約の理解不足に起因するトラブルです。

ボーナスは魅力的ですが、条件をしっかり理解しておかないと、思わぬトラブルにつながることがあるんです。

典型的なトラブル事例

典型的なトラブル事例としては、余剰証拠金利息の受取条件を誤解していたケースが挙げられます。

利息は月間取引ロット数に応じて変動するため、取引量が少ない月には利息がゼロになることがあります。

これを「約束された利息が付与されない」と誤解し、トラブルに感じるトレーダーが存在します。

実際には規約通りの運用であり、業者側の不正ではありませんが、事前の理解不足が原因となっています。

また、入金ボーナスを受け取った後に出金を行い、ボーナスが消滅したことでクレームにつながるケースも多く見られます。

多くのボーナスキャンペーンでは「出金時にボーナス消滅」という条件が明記されていますが、細かい規約を読まずにボーナスを受け取り、後で条件を知って不満を抱くパターンです。

出金するとボーナスが消える、という条件は多くの業者で共通していますが、見落としがちなポイントなので注意が必要です。

さらに注意が必要なのは、規約違反と見なされる取引手法を行った場合です。

IFCMarketsに限らず、海外FX業者の多くはボーナスを悪用した取引(他業者との両建て、裁定取引など)を禁止しており、これに該当すると判断されるとボーナス没収や出金拒否につながる可能性があります。

ボーナス利用時に気をつけるべきポイント

ボーナス利用時に気をつけるべきポイントは以下の通りです。

- ボーナスの利用規約を受け取り前に必ず確認し、出金条件や消滅条件を理解する

- 余剰証拠金利息制度は月間取引ロット数が条件であることを認識し、自分の取引スタイルに合っているか判断する

- 出金を行うとボーナスが消滅する場合があるため、出金タイミングを慎重に計画する

- 複数口座間での両建てや他業者との両建てなど、規約で禁止されている取引手法を行わない

- ボーナスに関する疑問点は事前にサポートに問い合わせて明確にしておく

IFCMarketsのボーナスは独自性が高く魅力的な側面もありますが、条件の複雑さから「知らなかった」では済まされないトラブルが発生しやすい構造になっています。

ボーナスを利用する場合は、公式サイトの最新規約を必ず確認し、自分の取引スタイルや資金管理方針に合致しているかを慎重に判断することが不可欠です。

安易にボーナス金額だけを見て判断せず、実質的なメリットとリスクを総合的に評価する姿勢が求められます。

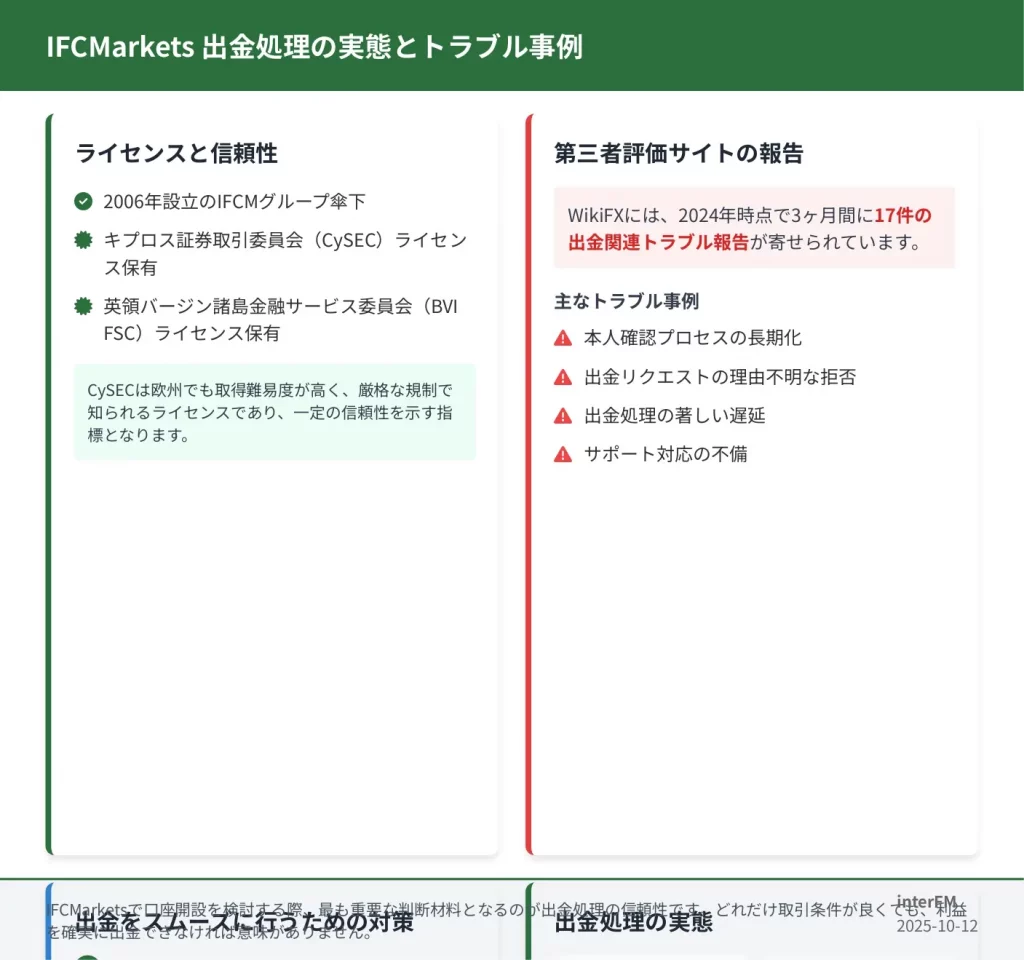

出金処理の実態とトラブル事例

IFCMarketsで口座開設を検討する際、最も重要な判断材料となるのが出金処理の信頼性です。

どれだけ取引条件が良くても、利益を確実に出金できなければ意味がありません。

出金トラブルは海外FX業者選びで最も避けたいリスクですね。IFCMarketsの実態を詳しく見ていきましょう。

IFCMarketsは2006年に設立されたIFCMグループ傘下の海外FX業者で、キプロス証券取引委員会(CySEC)や英領バージン諸島金融サービス委員会(BVI FSC)のライセンスを保有しています。

CySECは欧州でも取得難易度が高く、厳格な規制で知られるライセンスであり、一定の信頼性を示す指標となります。

📝 保有ライセンスの信頼性

- キプロス証券取引委員会(CySEC):欧州の厳格な規制機関

- 英領バージン諸島金融サービス委員会(BVI FSC):オフショア金融センターの規制機関

- 2006年設立の実績あるIFCMグループ傘下

この矛盾した情報を正しく理解するには、実際の出金処理の流れ、トラブルの具体的な原因、そして回避策を詳細に把握する必要があります。

ライセンスを持っているからといって100%安全とは限りません。トラブル報告の内容を具体的に確認することが重要です。

- IFCMarketsの出金処理に関する実データ

- 報告されているトラブル事例の詳細

- スムーズな出金を実現するための具体的な対策

本セクションでは、IFCMarketsの出金処理に関する実データ、報告されているトラブル事例の詳細、そしてスムーズな出金を実現するための具体的な対策を、公式情報と利用者の実体験に基づいて解説します。

出金処理の平均日数と手数料|実ユーザーデータ

IFCMarketsの出金処理日数と手数料は、選択する出金方法によって大きく異なります。

公式サイトに記載されている各出金方法の詳細を以下にまとめます。

| 出金方法 | 処理時間 | 手数料 | 最低出金額 |

|---|---|---|---|

| 国内銀行送金 | 日中(当日~翌営業日) | 出金額の4% | 10,000円 |

| 国際銀行送金 | 2~3日間 | £20+振込先銀行手数料 | 50ドルまたは50ユーロ |

| クレジットカード返金 | 1~5日間 | 不定 | – |

| 仮想通貨 | 1日以下 | ネットワークに依存 | – |

国内銀行送金

国内銀行送金は、処理時間が「日中」と最も早く、同日または翌営業日に着金するケースが多い出金方法です。

ただし手数料は出金額の4%と割高に設定されており、最低出金額は10,000円、上限はありません。

例えば50,000円を出金する場合、2,000円の手数料が差し引かれるため、少額出金では非効率です。

💡 国内銀行送金は処理スピードは最速ですが、4%の手数料は要注意。少額出金の場合は手数料負担が大きくなります。

国際銀行送金

国際銀行送金は、処理時間が2~3日間と中程度で、手数料は振込先銀行の手数料に加えて£20(約3,500円)が発生します。

最低出金額は50ドルまたは50ユーロです。

この方法は中・大額の出金に向いており、例えば10万円以上の出金であれば、国内銀行送金の4%手数料よりも割安になる可能性があります。

クレジットカードへの返金

クレジットカードへの返金は、処理時間が1~5日間で、手数料は「不定」とされています。

カード会社の処理状況によっては着金まで数週間かかる報告もあります。

⚠️ クレジットカード返金は、カード会社の処理に左右されるため、着金までの時間が読めない点に注意が必要です。

仮想通貨

仮想通貨は、処理時間が1日以下と最速で、手数料は「指摘のネットワークに依存」と記載されています。

ビットコインやイーサリアムなどで出金する場合、ブロックチェーンの混雑状況によって手数料と処理時間が変動しますが、通常は数時間以内に着金します。

📊 実ユーザーの出金体験データ

実ユーザーの報告では、本人確認(KYC)を完了している口座からの国内銀行送金が最もスムーズで、申請翌日に着金したという事例が多く見られます。

一方、初回出金時に本人確認書類の提出を求められ、承認まで数日かかったという報告もあります。

✅ スムーズな出金のためには、事前に本人確認(KYC)を完了させておくことが重要です。初回出金前に必ず済ませておきましょう。

出金拒否・出金遅延の報告事例と原因

IFCMarketsに関する出金トラブルの報告は、主に第三者評価サイトWikiFXに集中しています。

同サイトには3ヶ月間で17件の被害報告が寄せられており、その多くが出金拒否や出金遅延に関するものです。

ただし、これらの報告内容を詳細に分析すると、業者側の一方的な不当行為というよりも、特定のパターンに起因するトラブルが多いことが分かります。

出金トラブルの多くは、規約違反や手続き不備が原因です。事前に規約を確認し、適切な手続きを踏むことで回避できるケースがほとんどですよ。

- 本人確認(KYC)の未完了または不備

- ボーナス利用規約の違反

- 入金方法と異なる出金申請

- 禁止取引の疑い(アービトラージ等)

本人確認(KYC)の未完了・不備

最も多い原因は本人確認(KYC)の未完了または不備です。

IFCMarketsは欧州のCySEC(キプロス証券取引委員会)ライセンスを保有しているため、マネーロンダリング防止規制により、初回出金前に厳格な本人確認を求められます。

身分証明書(パスポート、運転免許証など)と住所証明書(公共料金請求書、銀行明細など)の提出が必須であり、これらの書類が不鮮明だったり、有効期限が切れていたりすると、出金処理が保留されます。

ボーナス利用規約の違反

ボーナス利用に関する規約違反も出金トラブルの大きな原因です。

IFCMarketsは入金ボーナスやキャッシュバックキャンペーンを提供していますが、公式規約には「出金時点で、顧客の同意なしにボーナス金額とゼロリセットの金額をすべての口座残高から引き出す権利を有する」と明記されています。

ボーナスを受け取った後、出金条件(取引ロット数など)を満たさずに出金申請すると、ボーナス分だけでなく、ボーナスを使って得た利益も没収される可能性があります。

ボーナスには必ず出金条件が付いています。受け取る前に条件を確認し、満たせる自信がない場合はボーナスを辞退する選択肢も検討しましょう。

入金方法と異なる出金申請

入金方法と異なる方法での出金申請も遅延の原因となります。

マネーロンダリング防止の観点から、IFCMarketsでは「入金方法と同じ手段での出金」が原則です。

例えばクレジットカードで入金した場合、まずその金額まではカードへの返金が優先され、利益分のみ銀行送金などの他の方法で出金できます。

この原則を無視して出金申請すると、サポートから修正を求められ、処理が遅れます。

禁止取引の疑い

複数口座間での不自然な資金移動やアービトラージ取引など、禁止取引に該当する行為が疑われた場合も、出金が保留され調査対象となります。

特に短期間に大きな利益を上げた場合、取引履歴の詳細な調査が入ることがあります。

📝 WikiFXの報告について

WikiFXの報告には具体的な経緯が不明なものも多く、業者側の正当な規約執行をトラブルとして報告しているケースも含まれている可能性があります。

重要なのは、これらのトラブルの多くが事前の規約確認と適切な手続きで回避可能である点です。

出金トラブルを防ぐには、事前に規約を熟読し、KYCを早めに完了させ、ボーナス条件を理解することが大切です。不明点があればサポートに問い合わせましょう。

スムーズに出金するためにやった方がいいこと5つ

IFCMarketsから確実かつ迅速に出金するためには、以下の5つの対策を実践することが重要です。

これらは実際のトラブル事例から導き出された、具体的で実効性の高い方法です。

- 口座開設と同時に本人確認(KYC)を完了させる

- 入金方法と同じ方法で出金する原則を守る

- ボーナス規約を完全に理解してから受け取る

- 出金方法ごとの手数料と処理時間を比較する

- 禁止取引行為を避け、通常の裁量取引を心がける

1. 口座開設と同時に本人確認(KYC)を完了させる

出金申請してから慌てて本人確認書類を提出すると、承認まで数日かかり、その間出金は保留されます。

口座開設直後、取引を始める前に本人確認を完了させておくことで、出金時の遅延を完全に防げます。

提出する書類は鮮明なカラー画像で、四隅がすべて写っているものを用意してください。

住所証明書は発行から3ヶ月以内のものが求められるため、最新の公共料金請求書や銀行明細を用意しましょう。

出金時に「書類が不足しています」と言われて慌てるケースが非常に多いです。最初に済ませておけばストレスフリーですよ。

2. 入金方法と同じ方法で出金する原則を守る

マネーロンダリング防止規制(金融庁)により、入金方法と同じ方法での出金が原則です。

複数の方法で入金した場合は、それぞれの入金額までは同じ方法で出金し、利益分のみ別の方法を選択できます。

この原則を理解していれば、出金申請がスムーズに承認されます。

入出金方法の不一致は、出金トラブルの原因No.1です。この原則を知っているだけで多くの問題を回避できます。

3. ボーナス規約を完全に理解してから受け取る

IFCMarketsのボーナスには厳格な出金条件が設定されており、規約を読まずに受け取ると出金時にトラブルの原因となります。

ボーナスを使わずに自己資金のみで取引したい場合は、最初からボーナスを受け取らない選択も検討しましょう。

ボーナスを受け取る場合は、必要な取引ロット数などの出金条件を事前に確認し、条件を満たしてから出金申請してください。

4. 出金方法ごとの手数料と処理時間を比較して最適な方法を選ぶ

少額出金(5万円以下)では国内銀行送金の4%手数料が割高になるため、可能であれば仮想通貨での出金を検討しましょう。

中・大額出金(10万円以上)では国際銀行送金の方が手数料が割安になる可能性があります。

💡 出金方法選択のポイント

急いで出金したい場合は国内銀行送金か仮想通貨、手数料を最小化したい場合は金額に応じて最適な方法を選択することで、無駄なコストと時間を削減できます。

5. 禁止取引行為を避け、通常の裁量取引を心がける

複数口座間でのアービトラージ取引、ボーナスを悪用した両建て、接続遅延を利用した取引など、規約で禁止されている行為は出金拒否の正当な理由となります。

これらの禁止事項は利用規約に明記されているため、口座開設前に必ず確認してください。

通常の裁量取引であれば問題なく出金できるため、グレーゾーンの取引手法は避け、正攻法でトレードすることが最も確実な出金への道です。

「このくらいなら大丈夫だろう」という考えが一番危険です。規約違反は出金拒否の正当な理由になるため、常に規約を意識した取引を心がけましょう。

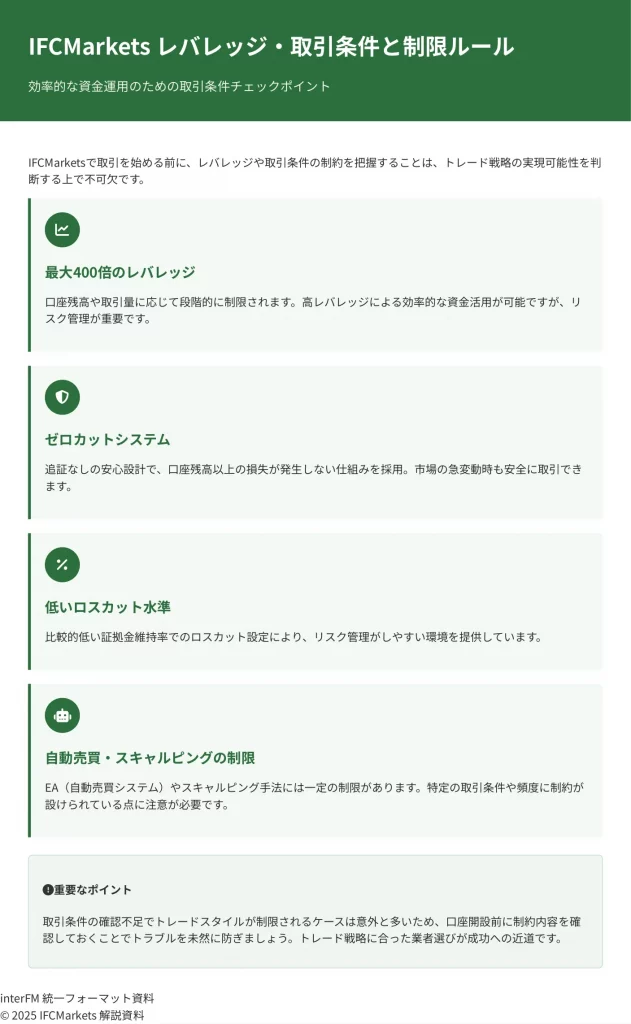

レバレッジ・取引条件と制限ルール

IFCMarketsで取引を始める際、レバレッジや取引条件の詳細を把握することは、自身のトレード戦略が実現可能かを判断する上で不可欠です。

特に海外FX業者の中では、レバレッジ制限やリスク管理ルールが業者によって大きく異なるため、口座開設前に制約内容を確認しておくことでトラブルを未然に防ぐことができます。

取引条件の確認不足でトレードスタイルが制限されるケースは意外と多いため、事前チェックが重要です

- 最大400倍のレバレッジを提供(口座残高や取引量に応じた段階的制限あり)

- ゼロカットシステムによる追証なしの安心設計

- 比較的低いロスカット水準でリスク管理がしやすい

- EA(自動売買)やスキャルピングには一定の制限あり

自分のトレードスタイルが制約なく実行できるかを事前に確認し、効率的な資金運用を実現するための判断材料としてください。

最大レバレッジ400倍と残高による制限

IFCMarketsでは、最大レバレッジ400倍が提供されていますが、口座残高や取引量に応じて段階的に制限されるルールが設けられています。

この制限は、トレーダーの資金規模が大きくなるほどリスク管理の観点から自動的に適用される仕組みです。

公式サイトによると、取引量が20,000,000米ドルを上回る場合、最大レバレッジが20倍(立てたポジションの5%)に制限されます。

この制限は、大口取引におけるリスクを抑制し、市場の急変動時における過度な損失を防ぐための安全措置として機能しています。

少額資金でトレードを始める分には400倍のレバレッジを活用できますが、資金が増えるとレバレッジが制限される点は事前に知っておくべきですね。

少額資金でトレードを開始する場合は、400倍のレバレッジを最大限活用できますが、資金が増えて取引規模が拡大するにつれてレバレッジが段階的に制限される点には注意が必要です。

口座残高によるレバレッジ制限の具体的な内容としては、以下のような特徴があります。

- 少額口座(残高が少ない段階)では最大400倍のレバレッジを適用可能

- 取引量が累計で2,000万米ドルを超えると自動的にレバレッジが20倍に制限

- 制限は口座単位で適用され、リアルタイムで管理される

この制限ルールは、他の海外FX業者と比較すると比較的厳しい部類に入ります。

例えば、XMやExnessでは口座残高に応じた段階的な制限はありますが、取引量ベースでの厳格な制限は一般的ではありません。

したがって、大口取引を頻繁に行うトレーダーや、機関投資家レベルの資金運用を考えている場合は、IFCMarketsのレバレッジ制限が自身の戦略に適合するかを慎重に検討する必要があります。

大口取引を予定している方は、事前にレバレッジ制限のルールをしっかり確認しておくことをおすすめします。

ゼロカットシステムとロスカット水準

IFCMarketsは、トレーダーの資金を保護するためにゼロカットシステムを採用しており、急激な相場変動によって口座残高がマイナスになった場合でも追証が発生しない仕組みになっています。

これは海外FX業者の大きなメリットの一つであり、国内FX業者では提供されていない重要な安全装置です。

国内FXでは追証が発生するリスクがありますが、海外FXのゼロカットシステムなら入金額以上の損失を心配する必要がありません。

ゼロカットシステムにより、トレーダーは入金した金額以上の損失を負うリスクがありません。

例えば、週末をまたいで保有したポジションが月曜早朝に窓を開けて大きく逆行した場合でも、口座残高がマイナスになった分は業者側が負担し、トレーダーへの請求は行われません。

これにより、リスク管理が明確化され、最大損失額を入金額に限定した運用が可能になります。

📊 ロスカット水準の設定

ロスカット水準については、IFCMarketsでは証拠金維持率が10%に達した時点で強制決済が執行されます。

この水準は海外FX業者の中でも比較的低く設定されており、トレーダーにとって有利な条件といえます。

- ポジションが強制決済される前に相場が反転する可能性が高まる

- 証拠金に余裕を持たせた取引が可能になり、短期的な変動に対する耐性が向上する

- 複数ポジションを同時保有する戦略において、より柔軟な資金管理が実現できる

なお、マージンコールは証拠金維持率が50%を下回った時点で発動されます。

この通知は、トレーダーに対してポジションのリスクが高まっていることを警告し、追加入金やポジション整理の判断を促すための重要なシグナルです。

マージンコールの段階で適切な対応を取ることで、ロスカットによる強制決済を回避できる可能性が高まります。

マージンコールが発動したら、すぐに追加入金するか、ポジションを一部決済してリスクを下げることが大切です。

ゼロカットシステムとロスカット水準10%の組み合わせは、リスク管理と取引の柔軟性のバランスが取れた設計といえます。

EA利用・スキャルピングの可否と制限

IFCMarketsでは、EA(エキスパートアドバイザー)を使った自動売買やスキャルピング取引は基本的に禁止されていませんが、サーバーに大きな負担をかける取引については推奨されていないという公式見解があります。

この点は、取引手法を重視するトレーダーにとって重要な確認事項です。

自動売買やスキャルピングをメインに考えている方は、事前に取引環境をしっかり確認しておくことが大切です。

🤖 EA(自動売買)の利用について

EAによる自動売買については、MetaTrader 4およびMetaTrader 5の両方のプラットフォームで利用可能です。

市販のEAや自作のプログラムを制限なく稼働させることができるため、システムトレードを行いたいトレーダーにとっては一定の利便性があります。

⚡ スキャルピング取引について

スキャルピングに関しても、明確に禁止されているわけではありませんが、IFCMarketsはスキャルピング向きの業者とは言えない側面があります。

その理由として、以下の点が挙げられます。

- スプレッドが他の大手海外FX業者と比較してやや広めに設定されている

- 約定速度やスリッページの発生頻度について、スキャルピング特化業者ほどの最適化がなされていない

- サーバー負荷を考慮した公式の推奨方針として、短期売買よりも中長期のトレードが想定されている

スキャルピングを主戦略とする場合、数pipsの利益を積み重ねる取引スタイルでは、スプレッドコストが収益に大きく影響します。

IFCMarketsのスプレッドは固定制と変動制が選択できますが、いずれの場合もスキャルピング専門業者と比較すると取引コストが高くなる傾向があります。

スキャルピングメインの方は、スプレッドの狭さを重視した他の業者も検討した方が良いかもしれません。

- デイトレードやスイングトレードなど、ポジション保有時間が数時間から数日単位の中期取引

- 長期的なトレンドフォローを目的としたポジショントレード

- 低頻度でシグナルが発生するEAを使った自動売買

EAやスキャルピングを検討している場合は、まずデモ口座で実際の取引環境を確認し、約定速度やスプレッドの実態を把握した上で本番運用を開始することが推奨されます。

特に、高頻度取引を前提とした戦略を採用する場合は、事前にサポートへ問い合わせて利用可能な範囲を確認しておくと安心です。

日本語サポート・顧客対応の品質はどうなのか

IFCMarketsを利用する際、多くの日本人トレーダーが最も重視するのが日本語サポートの品質です。

海外FX業者では英語でのやり取りが基本となるケースも多く、トラブル発生時や取引に関する疑問が生じた際に、母国語で迅速かつ的確なサポートを受けられるかどうかは業者選びの重要な判断材料となります。

海外FXを利用する上で、日本語で問い合わせできるかどうかは非常に重要なポイントです。特にトラブル時には母国語でのサポートが安心感につながります。

IFCMarketsは英国領ヴァージン島に拠点を置く海外FX業者として、2006年の設立以来20年近い運営実績を持ちます。

同社は英国領ヴァージン島金融サービス委員会(BVI FSC)のライセンス(登録番号:669838)を取得しており、一定の信頼性を備えた業者です。

日本市場に対しても積極的にサービスを展開しており、日本語による顧客サポート体制を整備しています。

- 設立:2006年(20年近い運営実績)

- 拠点:英国領ヴァージン島

- ライセンス:BVI FSC(登録番号:669838)

- 日本語サポート:対応あり

日本語サポートの品質を評価する上では、単に「日本語対応が可能」というだけでなく、対応時間の長さ、連絡手段の多様性、返信速度、そして専門知識を持ったスタッフによる的確な回答が得られるかといった複数の要素を総合的に判断する必要があります。

特に初心者トレーダーにとっては、取引プラットフォームの操作方法や入出金手続きについて気軽に質問できる環境が整っているかは、安心して取引を続けられるかどうかの分かれ目となります。

📋 日本語サポート品質の評価ポイント

- 対応時間の長さ

- 連絡手段の多様性(メール・チャット・電話など)

- 返信速度の速さ

- 専門知識を持ったスタッフによる的確な回答

サポート対応時間と連絡手段|メール・チャットの実態

- メール:jpn@ifcmarkets.com(24時間受付、返信は営業時間内)

- ライブチャット:月~金 13:00~21:30(日本時間)

- 電話:0120-963-965(14:00~24:00)

IFCMarketsが提供する日本語サポートの連絡手段は、主にメール、ライブチャット、電話の3種類です。

公式サイトによると、日本語サポートの対応時間は月曜日から金曜日の13:00~21:30(日本時間)となっており、この時間帯であれば日本語での問い合わせが可能です。

| 連絡手段 | 対応時間 | 特徴 |

|---|---|---|

| メール | 24時間受付 (返信は営業時間内) | 対応時間外でも送信可能 営業時間内は数時間で返信 |

| ライブチャット | 月~金 13:00~21:30 | リアルタイムでやり取り可能 簡単な質問に最適 |

| 電話 | 14:00~24:00 | 口頭での説明が必要な場合に有効 フリーダイヤル対応 |

メールサポートの詳細

メールサポートは専用アドレス(jpn@ifcmarkets.com)が用意されており、対応時間外でも問い合わせを送信することができます。

ただし返信は営業時間内となるため、深夜や早朝に送信した場合は翌営業日以降の対応となる点に注意が必要です。

実際の返信速度については、営業時間内であれば数時間以内に初回返信が得られるケースが多いものの、問い合わせ内容の複雑さや混雑状況によっては1営業日程度かかることもあります。

緊急性の低い質問や、詳細な説明が必要な場合はメールが便利です。時間外でも送信できるため、自分のタイミングで問い合わせできます。

ライブチャットの活用法

ライブチャットは、対応時間内であれば公式サイト上から直接日本語スタッフとリアルタイムでやり取りができる便利な手段です。

簡単な質問や緊急性の高い問い合わせに対しては、メールよりも迅速な解決が期待できます。

ただし、複雑な技術的問題やアカウントに関する詳細な確認が必要な案件については、メールでの対応を案内されることもあります。

電話サポートの利用

電話サポートについては、日本向けのフリーダイヤル(0120-963-965)が提供されており、14:00~24:00の時間帯で利用可能です。

口頭での説明が必要な場合や、文章では伝えにくい質問がある際には有効な手段となります。

⚠️ 他社との比較と注意点

XMやExnessといった大手海外FX業者の多くが平日24時間体制の日本語サポート、あるいは週末も一部対応しているのと比較すると、IFCMarketsのサポート時間は限定的です。

特に早朝や深夜に取引することが多いトレーダーや、週末に口座開設手続きを進めたいユーザーにとっては、サポート時間の制約が不便に感じられる可能性があります。

また、緊急時に即座に対応を求めたい場合、対応時間外であればサポートを受けられないというリスクも考慮しておく必要があります。

24時間サポートが必要な方は、他の大手業者も検討する価値があります。ただし、IFCMarketsの対応時間内であれば、日本語での丁寧なサポートが受けられる点は評価できます。

日本語対応の質と返信速度|XMとの比較

サポートの質を測る上で重要なのは、単に日本語で返信が来るというだけでなく、的確な専門知識に基づいた回答が得られるか、そして翻訳ツールを使った不自然な日本語ではなく、自然で理解しやすい表現で対応してもらえるかという点です。

IFCMarketsの日本語サポートは、基本的な取引に関する質問や入出金手続きについては問題なく対応できる水準にあります。

ただし、スタッフによって専門知識のレベルにばらつきがあるとの指摘も見られ、高度な技術的質問や複雑な取引条件に関する問い合わせについては、回答に時間がかかったり、英語部門への確認が必要になったりするケースもあるようです。

基本的な質問であれば問題ありませんが、複雑な内容は時間がかかる可能性がある点は覚えておきましょう。

返信速度については、営業時間内のライブチャットであれば比較的迅速な対応が期待できますが、メールの場合は前述の通り数時間から1営業日程度が標準的です。

緊急性の高い問題については、ライブチャットや電話を優先的に利用することが推奨されます。

- 基本的な取引・入出金手続きは問題なく対応可能

- スタッフによって専門知識にばらつきあり

- 高度な質問は回答に時間がかかる場合がある

- メール返信は数時間~1営業日が標準

一方、日本人トレーダーから高い評価を得ているXMTrading(以下XM)と比較すると、いくつかの明確な違いが見えてきます。

XMの日本語サポートは平日24時間体制で、ライブチャットとメールの両方に対応しています。

さらに週末も限定的ながらサポート対応を行っており(土日9:00~13:00)、IFCMarketsよりも圧倒的に対応時間が長いという利点があります。

XMは平日24時間対応なので、深夜や早朝にトラブルがあっても安心ですね。

サポート品質の面でも、XMは日本市場での運営歴が長く、日本人スタッフまたは日本語に精通したスタッフが多数在籍しているため、専門的な質問に対しても的確かつスピーディーな回答が得られる傾向にあります。

メールの返信速度も平均して数時間以内、ライブチャットであればほぼリアルタイムでの対応が可能です。

また、XMは日本語によるウェビナーや教育コンテンツも充実しており、サポート体制全体として日本人ユーザーに最適化されています。

| 比較項目 | IFCMarkets | XM |

|---|---|---|

| 対応時間 | 平日15:00~24:00(日本時間) | 平日24時間+土日9:00~13:00 |

| メール返信速度 | 数時間~1営業日 | 平均数時間以内 |

| ライブチャット | 営業時間内は迅速 | ほぼリアルタイム |

| 専門性 | スタッフによりばらつき | 高度な質問にも的確に対応 |

| 教育コンテンツ | 限定的 | ウェビナー・教材が充実 |

こうした比較から、日本語サポートの総合的な品質という観点では、XMがIFCMarketsを上回っていると言わざるを得ません。

特に海外FX初心者や、頻繁にサポートを利用する可能性があるトレーダーにとっては、XMのような手厚いサポート体制は大きな安心材料となります。

📝 IFCMarketsの独自の強み

ただし、IFCMarketsにも独自の強みがあります。

同社が提供する独自開発の取引プラットフォームや、ポートフォリオクオート方式による独自商品は他社にはない特徴であり、これらの独自サービスを利用したいトレーダーにとっては、サポート時間の制約があっても選択する価値があります。

また、対応時間内であれば基本的な問い合わせには十分対応できる水準にあるため、日中から夜間にかけて取引を行うトレーダーであれば、実用上大きな問題はないでしょう。

独自プラットフォームや特殊な商品に魅力を感じるなら、サポート時間が限られていても十分に価値がありますね。

- XMを選ぶべき人:海外FX初心者、24時間サポートが必要、手厚いサポートを重視

- IFCMarketsを選ぶべき人:独自プラットフォームに魅力、日中~夜間の取引がメイン、営業時間内対応で十分

結論として、IFCMarketsの日本語サポートは必要最低限のサービスは提供できているものの、対応時間の長さや専門性の高さという点では、XMなど大手業者には及ばないのが実情です。

サポート品質を最優先する場合や、海外FXが初めてで手厚いサポートを求める場合は、XMなどの選択肢も視野に入れた比較検討が推奨されます。

一方で、IFCMarketsの独自サービスに魅力を感じており、営業時間内での対応で十分と考えるトレーダーであれば、日本語サポートの質は実用レベルにあると評価できます。

競合ブローカーとの総合比較|IFCMarketsの立ち位置

IFCMarkets(アイエフシーマーケッツ)は、2006年に設立され、BVI金融サービス委員会(BVI FSC、ライセンス番号:SIBA/L/14/1073)の認可を受けて運営している海外FXブローカーです。

XM TradingやExnessといった日本で高い知名度を誇る大手業者と比較すると、日本市場での認知度はやや控えめですが、約20年近い運営実績と独自の技術的特徴を持つ中堅ブローカーとして位置づけられます。

- 独自開発プラットフォーム「NetTradeX」を提供

- PCI(Personal Composite Instruments)で独自銘柄の作成が可能

- BVI金融サービス委員会の認可取得済み

- CFD商品を幅広く取り扱い

IFCMarketsの最大の特徴は、独自開発の取引プラットフォーム「NetTradeX」と、トレーダー自身がオリジナル銘柄を作成できる「PCI(Personal Composite Instruments)」という合成商品システムです。

これは既存の複数資産を組み合わせてポートフォリオ型の独自銘柄を生成できる仕組みで、他の海外FX業者にはない差別化要素となっています。

PCI機能は他社にない独自システムですが、使いこなすには一定の知識と経験が必要です。初心者よりも中級者以上のトレーダー向けの機能と言えるでしょう。

一方で、主要通貨ペアのスプレッドは平均的で、例えばEUR/USDは約1.04〜1.34pipsと、XMの標準口座(約1.6pips)よりはやや狭いものの、Exnessのスタンダード口座(約1.0pips前後)と比較すると特別有利とは言えない水準です。

| ブローカー | EUR/USDスプレッド | 最大レバレッジ | 入金ボーナス |

|---|---|---|---|

| IFCMarkets | 1.04〜1.34pips | 最大400倍 | 15%(条件付き) |

| XM Trading | 約1.6pips | 最大1,000倍 | 最大10,500ドル |

| Exness | 約1.0pips前後 | 実質無制限 | なし |

レバレッジについては、IFCMarketsは最大400倍(口座タイプにより200〜400倍)と、XMの最大1,000倍やExnessの実質無制限レバレッジ(条件付きで最大21億倍)と比較すると控えめな設定になっています。

ボーナスキャンペーンについては、トレーディングアカデミー受講者向けの15%入金ボーナスやバースデーボーナスなど限定的な内容にとどまり、XMの口座開設ボーナス15,000円や最大10,500ドルの入金ボーナスと比較すると見劣りします。

📊 総合評価

総合的に見ると、IFCMarketsは「独自のツールや合成銘柄機能を使いこなせる中級者以上」や「CFD商品を幅広く取引したいトレーダー」に適したブローカーと言えます。

一方、初心者にとってはボーナスや日本語サポート体制、教育コンテンツの充実度でXMの方が有利であり、スプレッド重視のスキャルピングトレーダーにはExnessの方が適しています。

IFCMarketsは「万人向け」ではありませんが、独自機能を活用できるトレーダーにとっては魅力的な選択肢です。自分のトレードスタイルや経験レベルに合わせて選びましょう。

XM Tradingとの比較|初心者向けならどちらか

初めて海外FX口座を開設する初心者の視点で比較した場合、XM Tradingの方が総合的に優位性があります。

その最大の理由は、充実したボーナスプログラムと手厚いサポート体制にあります。

初心者の方にとって、リスクを抑えながら実戦経験を積めるかどうかは大きなポイントです。

🎁 ボーナスプログラムの比較

XMは口座開設時に15,000円分の取引ボーナスを提供しており、入金不要で実際の取引を体験できるため、リスクを抑えて海外FXを始めたい初心者にとって大きなメリットです。

さらに、最大10,500ドル(約150万円相当)の入金ボーナスも段階的に提供されるため、資金効率を高めて取引を継続できます。

一方、IFCMarketsのボーナスは、トレーディングアカデミーという教育プログラムを受講した場合の15%入金ボーナスなど、条件が限定的で金額も控えめです。

初心者が気軽に利用できる口座開設ボーナスは提供されていないため、初期資金のハードルはXMより高くなります。

最低入金額については、XMが5ドル相当、IFCMarketsも少額から可能ですが、実際の取引を考慮すると両者とも数万円程度の入金が推奨されます。

📊 レバレッジとスプレッドの比較

レバレッジ面では、XMが最大1,000倍に対し、IFCMarketsは最大400倍と差があります。

初心者にとって高レバレッジは諸刃の剣ですが、少額資金で大きなロットを扱いたい場合や、証拠金維持率に余裕を持たせたい場合にはXMの方が柔軟性があります。

スプレッドについては、XMのスタンダード口座でEUR/USDが約1.6pips、IFCMarketsが約1.04〜1.34pipsと、IFCMarketsの方がやや狭い傾向にありますが、実際の取引コストを考えるとXMはKIWAMI極口座(平均1.2pips前後)を選択することで競争力のあるスプレッドを実現できます。

スプレッドだけでなく、ボーナスや使いやすさも含めた総合的な判断が大切です。

💬 日本語サポートの質と対応時間

日本語サポートの質と対応時間も重要なポイントです。

XMは日本市場での運営歴が長く、24時間体制の日本語サポート(平日)を提供しており、ライブチャット、メール、電話での対応が可能です。

IFCMarketsも日本語サポートを提供していますが、対応時間が6:00〜19:00 CET(日本時間で14:00〜翌3:00)と限定的で、深夜帯の取引中にトラブルが発生した際の対応力ではXMに劣ります。

🖥️ プラットフォームの使いやすさ

プラットフォームについては、XMはMT4/MT5という世界標準のツールを採用しており、日本語の解説記事やYouTube動画、インジケーターの種類も豊富で初心者でも情報収集しやすい環境が整っています。

IFCMarketsは独自開発のNetTradeXとMT4の両方を提供していますが、NetTradeXは情報が少なく、初心者が使いこなすまでに時間がかかる可能性があります。

困ったときに検索すればすぐに解決策が見つかる、というのは初心者にとって大きな安心材料です。

結論として、初心者が最初に選ぶべきブローカーは、ボーナスの充実度、日本語サポートの手厚さ、情報の入手しやすさ、コミュニティの規模などを総合的に考慮するとXM Tradingに軍配が上がります。

IFCMarketsは、ある程度の取引経験を積んだ後、独自のツールや銘柄作成機能に興味を持った段階で検討する方が賢明でしょう。

Exnessとの比較|スプレッド重視派の選択

スキャルピングやデイトレードなど、短期売買を中心に取引コストを最重視するトレーダーにとって、ExnessとIFCMarketsのどちらが有利かは明確です。

結論から言えば、Exnessの方が圧倒的に低コストでの取引が可能です。

取引コストの差は、年間で数十万円の利益差に直結します。スプレッド比較は必見です!

スプレッド実測値の比較

スプレッドの実測値を比較すると、IFCMarketsのEUR/USDは約1.04〜1.34pipsであるのに対し、Exnessのスタンダード口座では約1.0pips前後、さらにロースプレッド口座では最小0.0pips〜という極めて狭いスプレッドを実現しています。

| ブローカー・口座タイプ | EUR/USDスプレッド | 手数料(往復) | 実質コスト |

|---|---|---|---|

| IFCMarkets | 1.04〜1.34pips | なし | 1.04〜1.34pips |

| Exnessスタンダード | 約1.0pips | なし | 約1.0pips |

| Exnessロースプレッド | 最小0.0pips〜 | 往復7ドル(約0.7pips相当) | 約0.7pips〜 |

ロースプレッド口座では1ロット片道最大3.5ドルの取引手数料が発生しますが、往復で7ドル(約0.7pips相当)を加算してもトータルコストはIFCMarketsを大きく下回ります。

USD/JPYやその他のメジャー通貨ペアでも同様の傾向があり、取引回数が多くなるほどコスト差は累積していきます。

月間100ロット取引時のコスト比較

例えば、月間100ロット(1,000万通貨)をEUR/USDで取引する場合、IFCMarketsでスプレッド1.2pipsとすると約12万円のコストがかかるのに対し、Exnessのロースプレッド口座でスプレッド0.3pips+往復手数料0.7pipsの合計1.0pipsとすると約10万円となり、月間2万円の差が生まれます。

💰 年間コスト削減額

月間2万円の差額 × 12ヶ月 = 年間24万円の削減

スキャルピングやデイトレードを主戦略とするトレーダーにとってExnessの優位性は明白です。

年間24万円の差は大きいですね。取引回数が多いほど、この差はさらに広がります。

レバレッジの比較

レバレッジ面でもExnessは圧倒的です。

IFCMarketsが最大400倍であるのに対し、Exnessは条件付きながら実質無制限レバレッジ(最大21億倍)を提供しています。

この条件をクリアすれば、極めて少額の証拠金で大きなポジションを持つことが可能になり、資金効率は飛躍的に向上します。

- 有効証拠金が5,000ドル未満

- 合計10回以上の取引実績

- 累計5ロット以上の取引量

ボーナスキャンペーンの有無

ボーナスについては、Exnessは一切のボーナスキャンペーンを実施していません。

これは取引環境のコスト削減に経営資源を集中する方針によるもので、「ボーナスよりも低スプレッドと高い約定力を重視する」という明確なコンセプトの表れです。

一方、IFCMarketsは限定的ながら15%入金ボーナスなどを提供しているため、少額から取引を始めたい初心者にとってはIFCMarketsの方が取っ付きやすいとも言えます。

ボーナスが欲しいか、低スプレッドが欲しいか。トレードスタイルに合わせて選びましょう。

約定力とサポート体制

約定力と取引の透明性については、Exnessは約定スピードの速さと高い透明性で定評があり、スリッページも最小限に抑えられています。

IFCMarketsもインスタント約定方式を採用していますが、取引量や市場状況によってはExnessの方が安定した約定が期待できます。

サポート体制については、Exnessは日本語対応が充実しており、ライブチャットでの迅速な対応が評価されています。

IFCMarketsも日本語サポートがありますが、対応時間帯が限定的です。

| 比較項目 | Exness | IFCMarkets |

|---|---|---|

| 約定スピード | 高速・安定 | 安定的 |

| スリッページ | 最小限 | 標準的 |

| 日本語サポート | 充実(ライブチャット対応) | あり(対応時間限定) |

結論:トレーダータイプ別の最適な選択

- スプレッド重視でコストを徹底的に削減したい

- スキャルピングや高頻度取引を行う中上級者

- 高レバレッジで資金効率を最大化したい

- 約定力と透明性を重視する

IFCMarketsは、スプレッドは平均的ですが、後述する独自の銘柄作成機能やCFD商品の豊富さなど、別の価値を提供するブローカーとして位置づけるべきでしょう。

IFCMarketsの差別化ポイントと強み

IFCMarketsは、XMやExnessのような知名度やボーナス、超低スプレッドでは劣る部分がありますが、他社にはない独自の強みと差別化要素を持っています。

その最大の特徴が、「PCI(Personal Composite Instruments)」と呼ばれる合成商品作成システムです。

- トレーダー自身が複数の金融商品を組み合わせて独自のポートフォリオ型銘柄を作成可能

- 2銘柄から数百銘柄までの幅広い組み合わせに対応

- 単一銘柄では実現できないリスク分散を実現

- 独自の投資戦略を一つのチャートで管理・執行

PCIは、トレーダー自身が複数の金融商品を組み合わせて独自のポートフォリオ型銘柄を作成できる仕組みです。

例えば、EUR/USDとGOLD(金)を組み合わせた独自銘柄や、複数の株価指数を組み合わせた分散ポートフォリオなど、2銘柄から数百銘柄までの幅広い組み合わせが可能です。

これにより、単一銘柄の取引では実現できないリスク分散や、独自の投資戦略を一つのチャートで管理・執行できるという大きなメリットがあります。

特に、相関性の高い銘柄を組み合わせたペアトレードや、セクター全体の値動きを一つの銘柄として取引したい中上級者にとっては、非常に強力なツールですね。

📊 NetTradeXプラットフォーム

このPCI機能を実現しているのが、IFCMarkets独自開発の取引プラットフォーム「NetTradeX」です。

NetTradeXは、MT4/MT5とは異なる独自設計のプラットフォームで、PCI作成機能のほか、GeWorkoメソッドと呼ばれるポートフォリオ分析手法を実装しています。

プロのファンドマネージャーや機関投資家が使うようなポートフォリオ管理機能を個人トレーダーでも利用できる点は、他のリテール向けFX業者では見られない特徴です。

もちろん、IFCMarketsは標準的なMT4プラットフォームも提供しているため、従来の取引スタイルを維持することも可能です。

CFD商品の取扱数も、IFCMarketsの強みの一つです。

公式サイトによれば、取扱銘柄数は非常に豊富で、通貨ペア、貴金属、エネルギー、株価指数、個別株CFD、仮想通貨CFDなど幅広い資産クラスをカバーしています。

特に個別株CFDやコモディティCFDの種類が充実しており、FX以外の市場にも分散投資したいトレーダーにとっては魅力的な選択肢となります。

XMやExnessも豊富な銘柄を提供していますが、PCIで独自に組み合わせられる点がIFCMarketsの差別化要素ですね。

安全性と信頼性については、IFCMarketsは2006年設立と約20年近い運営実績を持ち、BVI金融サービス委員会の正式ライセンスを保有しています。

BVI FSCはタックスヘイブンとしての側面が強く、英国FCAやキプロスCySECと比較すると規制の厳格さでは劣りますが、きちんとした金融ライセンスであり、過去に重大な出金拒否や詐欺行為の報告は見当たりません。

海外FXレビューサイト「FPA(Forex Peace Army)」での評価は2.293点とやや低めですが、これは主にプラットフォームの使いにくさやスプレッドの広さに対する不満であり、出金トラブルや詐欺といった致命的な問題ではありません。

出金処理は通常1時間程度、最大48時間以内と公式に明記されており、実際のユーザー報告でも大きな遅延は報告されていません。

- 独自のポートフォリオ戦略やペアトレードを行いたい中上級者

- CFD商品を幅広く取引し、複数の資産クラスに分散投資したいトレーダー

- 固定スプレッド口座でコストを予測しやすくしたいトレーダー

IFCMarketsが向いているのは、以下のようなトレーダーです。

第一に、独自のポートフォリオ戦略やペアトレードを行いたい中上級者です。

PCIを活用することで、他のトレーダーとは異なる独自の優位性を構築できる可能性があります。

第二に、CFD商品を幅広く取引し、複数の資産クラスに分散投資したいトレーダーです。

FX以外の市場にも関心がある場合、IFCMarketsの豊富な銘柄ラインナップは大きな武器になります。

第三に、固定スプレッド口座でコストを予測しやすくしたいトレーダーです。

IFCMarketsは固定スプレッドを採用しているため、相場の急変時でもスプレッドが拡大しにくく、計画的な取引が可能です。

| 向いているケース | 向いていないケース |

|---|---|

| 中上級者でポートフォリオ戦略を実践 | 初心者でボーナスや手厚いサポート重視 |

| 複数の資産クラスに分散投資 | スキャルピングで極限までコスト削減 |

| 固定スプレッドで計画的な取引 | 高レバレッジで少額資金から勝負 |

逆に、IFCMarketsが向いていないのは、初心者でボーナスや手厚いサポートを重視する場合、スキャルピングで極限までコストを削減したい場合、高レバレッジを活用して少額資金で大きく勝負したい場合などです。

これらのニーズにはXMやExnessの方が適しています。

総合的に見て、IFCMarketsは「標準的な取引環境にプラスアルファの独自機能を求める中級者以上」に適したブローカーと言えます。

IFCMarketsを選ぶべき人・避けた方がいい人

- 2006年設立、英国領ヴァージン諸島とキプロスのライセンス保有

- 独自プラットフォーム「NetTradeX」を提供

- 合併商品(PCI)という独特の取引手法を採用

- すべてのトレーダーに適しているわけではない

IFCMarketsは2006年に設立され、英国領ヴァージン島(BVI FSC)とキプロス(CySEC)の金融ライセンスを保有する海外FX業者です。

独自プラットフォーム「NetTradeX」を提供し、合併商品(PCI)という独特の取引手法を採用していますが、すべてのトレーダーに適しているわけではありません。

IFCMarketsは独自性の高い業者です。一般的なMT4/MT5とは異なるプラットフォームや取引手法を採用しているため、自分のスタイルに合うかどうかの見極めが重要ですね。

自分の取引スタイルや優先事項によって、IFCMarketsが最適な選択肢になるか否かは大きく変わります。

口座開設前に、自分がどのタイプのトレーダーに該当するのかを明確にすることで、後悔のない業者選びが可能になります。

おすすめできるトレーダーの特徴3パターン

独自の取引戦略を構築したい中級者以上のトレーダー

- 複数の通貨ペアや商品を組み合わせて独自商品を作成可能

- 相関性を活用したヘッジ戦略や分散投資に最適

- 中級者以上の知識と経験が必要

IFCMarketsの最大の特徴は、複数の通貨ペアや商品を組み合わせて独自の合併商品(PCI:Personal Composite Instruments)を作成できる点にあります。

例えば、ユーロと円、原油を組み合わせたオリジナルの指標を作り、その値動きに対してポジションを持つことができます。

一般的なFX業者にはない独自機能ですね。複数の資産を組み合わせることで、より柔軟な投資戦略が実現できます。

この機能は、相関性を活用したヘッジ戦略や分散投資を重視するトレーダーにとって大きなメリットとなります。

一般的なFX業者では単一の通貨ペアやCFD商品しか取引できませんが、IFCMarketsでは自分だけの投資商品を設計できるため、戦略の幅が大きく広がります。

長期的な視点で安定した取引環境を求めるスイングトレーダー

- 2006年からの運営実績

- BVI FSCとCySECの2つの金融ライセンス保有

- 出金処理は1時間〜最大48時間以内

IFCMarketsは2006年からの運営実績があり、BVI FSC(英領バージン諸島金融サービス委員会)とCySEC(キプロス証券取引委員会)という2つの金融ライセンスを保有しています。

特にCySECは欧州の厳格な金融規制機関であり、顧客資金の分別管理や投資家補償基金への加入が義務付けられています。

最大レバレッジは口座タイプによって200倍から400倍と、他の海外FX業者と比較すると控えめな設定です。

ハイレバレッジを求める方には物足りないかもしれませんが、リスク管理を重視する投資家には適切な設定といえます。

ハイレバレッジを求めるスキャルパーには物足りないかもしれませんが、スイングトレードや中長期投資を行うトレーダーにとっては、むしろ適切なリスク管理がしやすいレバレッジといえます。

出金処理は営業時間内であれば通常1時間程度、最大でも48時間以内に処理されるという明確な基準が設けられています。

スピード面では他社に劣る場合もありますが、透明性が高く予測可能な運営姿勢は、長期的に信頼できる取引環境を重視するトレーダーに適しています。

EA(自動売買)を活用し独自のプラットフォームに興味があるトレーダー

- MT4・MT5に加え独自の「NetTradeX」を提供

- スキャルピングやEAに制限なし

- 平日9時〜18時まで日本語サポート対応

IFCMarketsはMT4・MT5だけでなく、独自開発の「NetTradeX」プラットフォームも提供しています。

NetTradeXは高性能なインジケーターや描画ツールを多数搭載しており、前述の合併商品作成機能もこのプラットフォームで利用できます。

また、スキャルピングや自動売買(EA)に対する制限が設けられておらず、取引手法の自由度が高い点も魅力です。

一部の海外FX業者ではスキャルピングやEA利用に制限があるケースもありますが、IFCMarketsではそうした制約がありません。

一部の海外FX業者ではスキャルピングやEA利用に制限を設けているケースがありますが、IFCMarketsではこうした制約がないため、システムトレードを中心に取引したいトレーダーにとって使いやすい環境といえます。

平日は午前9時から午後6時まで日本語サポートが提供されており、独自プラットフォームの使い方で困ったときにも相談できる体制が整っています。

スプレッドの狭さを最重視するスキャルピングトレーダー

スキャルピング主体のトレーダーにとって、スプレッドの広さは致命的なデメリットになります

IFCMarketsの最大の弱点は、主要通貨ペアのスプレッドが他の大手海外FX業者と比較して広めに設定されている点です。

スプレッドは取引コストに直結するため、1日に何度も取引を繰り返すスキャルピングトレーダーにとっては大きなデメリットとなります。

例えば、XMやExness、TitanFXといった人気業者は、主要通貨ペアで0.0pips~や1.0pips前後のスプレッドを提供していますが、IFCMarketsではこれらの業者よりも広いスプレッドが設定されている傾向があります。

短期売買で利益を積み重ねるスタイルの場合、このスプレッド差が月間の収益に大きく影響するため、スキャルピング中心のトレーダーには他社の方が適しています。

- 一部の取引商品ではスプレッドがさらに広い場合がある

- 取引前に実際のスプレッドを確認する必要がある

- 取引コストを最小限に抑えることを最優先するなら他社を検討すべき

取引コストを最小限に抑えることを最優先するトレーダーは、より競争力のあるスプレッドを提供する業者を選ぶべきでしょう。

豊富なボーナスキャンペーンを重視するトレーダー

ボーナスを活用して資金効率を高めたいトレーダーには、他社の方が有利です

IFCMarketsは、他の大手海外FX業者と比較してボーナスキャンペーンが限定的または控えめな内容となっています。

XMの口座開設ボーナスや入金ボーナス、FXGTの常時開催される各種ボーナスなど、他社では魅力的なプロモーションが充実していますが、IFCMarketsではこうした大規模なボーナス施策が少ない傾向にあります。

特に口座開設ボーナス(入金不要ボーナス)がある業者では、自己資金ゼロから取引を体験できるため、リスクを抑えて海外FXを試すことができます。

💰 ボーナス活用のメリット

- 資金効率を高められる

- ボーナスで取引の練習ができる

- 自己資金ゼロから取引体験が可能

ボーナスを活用して資金効率を高めたい、あるいはボーナスで取引の練習をしたいと考えるトレーダーには、IFCMarketsよりもボーナスキャンペーンが充実している他社の方が適しています。

日本国内での信頼性や金融庁登録を重視するトレーダー

金融庁の保護を重視するトレーダーには、国内FX業者の利用をおすすめします

IFCMarketsは海外の金融ライセンス(BVI FSC・CySEC)を保有していますが、日本の金融庁には登録していません。

これは多くの海外FX業者に共通する状況であり、日本の金融ライセンスを取得すると最大レバレッジが25倍に制限されるなどの規制が適用されるため、あえて金融庁登録をしない運営方針を取っています。

法的には日本居住者が海外業者を利用すること自体は違法ではありませんが、金融庁の保護対象外となるため、トラブル時の救済手段が限られます。

- 金融庁の保護対象外となる

- トラブル時の救済手段が限られる

- 第三者レビューサイトに出金拒否などの被害報告があるケースも

また、WikiFXなどの第三者レビューサイトには出金拒否などの被害報告が寄せられているケースもあり、一定のリスクが存在します。

金融庁登録業者のような国内の保護を重視する、あるいは絶対的な安心感を求めるトレーダーには、IFCMarketsを含む海外FX業者全般が向いていません。

国内FX業者の利用を検討すべきでしょう。

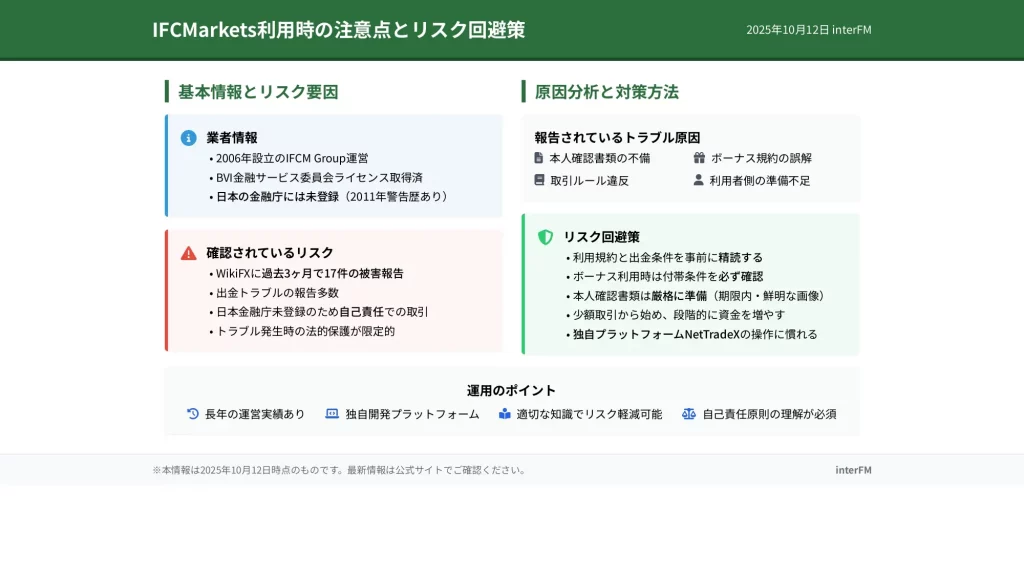

利用時の注意点とリスク回避策

IFCMarketsで取引を始める前に、安全性とリスク管理の観点から知っておくべき重要なポイントが複数存在します。

IFCMarketsは2006年設立のIFCM Groupが運営する海外FX業者で、英国領ヴァージン諸島(BVI)の金融サービス委員会(FSC)からライセンスを取得しています。

しかし、日本の金融庁には登録されておらず、2011年に無登録営業に対する警告を受けた経緯があります。

これは多くの海外FX業者に共通する状況ですが、利用者は自己責任での取引となる点を理解する必要があります。

被害報告の内容を確認すると、多くは利用者側の準備不足や規約の誤解に起因しているようです。事前の確認が大切ですね。

これらの報告内容を分析すると、多くは本人確認書類の不備、ボーナス規約の誤解、取引ルール違反などに起因するものです。

一方で、IFCMarketsは独自の取引プラットフォームNetTradeXを開発し、長年の運営実績を持つ業者でもあるため、適切な知識と準備をもって利用すればリスクを大幅に軽減できます。

📝 トラブル回避のために

本セクションでは、口座開設前に必ず確認すべき具体的なチェックポイントと、実際の取引開始後にトラブルを回避するための実践的な対策方法を詳しく解説します。

これらの情報を事前に把握することで、後悔のない業者選択と安全な取引環境の構築が可能になります。

口座開設前にチェックすべき5つのポイント

IFCMarketsで口座を開設する前に、以下の5つのポイントを必ず確認することで、開設後のトラブルや期待とのギャップを防ぐことができます。

- 金融ライセンスと規制の実態

- レバレッジと口座残高による制限

- ボーナスキャンペーンの有無と条件

- 出金方法と手数料体系

- 日本語サポートの対応時間と品質

IFCMarketsはIFCMARKETS. CORP.として英国領ヴァージン諸島に登録(登録番号669838)され、BVI FSC(英国領ヴァージン諸島金融サービス委員会)のライセンスを保有しています。

BVIライセンスは取得難易度が比較的低く、顧客資金の分別管理義務や投資家補償制度の面で、キプロス証券取引委員会(CySEC)や英国金融行動監視機構(FCA)といった厳格なライセンスと比較すると保護水準が低い点に注意が必要です。

海外FX業者を選ぶ際は、どの国の金融ライセンスを保有しているかが重要なポイントです。BVIライセンスは規制が緩やかなため、より厳格な規制下にある業者と比較して慎重に判断する必要があります。

IFCMarketsは最大400倍のレバレッジを提供していますが、口座残高が増えるにつれて段階的にレバレッジが制限される仕組みを採用しています。

スキャルピングやデイトレードで高レバレッジを活用する戦略を考えている場合は、自分の想定取引量と口座残高でどの程度のレバレッジが適用されるのかを事前に確認しましょう。

高レバレッジが魅力で口座を開設しても、資金が増えた途端に制限がかかってしまうと取引戦略が崩れてしまいます。事前に条件を確認しておくことが大切です。

IFCMarketsは常時開催の口座開設ボーナスや入金ボーナスを提供していないケースが多く、ボーナスを重視するトレーダーにとっては他社(XMやFXGTなど)の方が魅力的な選択肢となる可能性があります。

仮にボーナスキャンペーンが実施されている場合でも、出金条件や取引量条件を詳細に確認し、出金時にボーナス額がすべて消滅する規約内容を理解しておく必要があります。

IFCMarketsの出金方法には国際銀行送金(処理期間2-3日、手数料は振込先銀行手数料に加えて20ポンド)、国内銀行送金(処理期間は日中、手数料4%)、クレジットカード返金(1-5日)、仮想通貨(1日以内)などがあります。

出金手数料は業者によって大きく異なるため、自分が利用予定の出金方法のコストを他社と比較することが重要です。

📊 主な出金方法と特徴

- 国際銀行送金:2-3日、20ポンド+銀行手数料

- 国内銀行送金:日中、手数料4%

- クレジットカード返金:1-5日

- 仮想通貨:1日以内

出金手数料は意外と見落としがちなポイントです。特に国内銀行送金の4%という手数料は、他社と比較するとかなり高めの設定と言えます。

IFCMarketsは日本語サポートを提供していますが、対応時間帯や返信速度は業者によって差があります。

緊急時に迅速なサポートが必要になる可能性を考慮し、事前に問い合わせフォームやライブチャットの使い勝手を確認しておくことをお勧めします。

実際に口座開設前に簡単な質問をして、レスポンスの速さと説明の丁寧さをテストするのも有効な方法です。

サポートの質は、トラブルが発生した時に初めて重要性を実感します。事前に対応を確認しておくことで、安心して取引を始められますよ。

トラブルを避けるために具体的にやること

口座開設後に実際の取引を開始する際、以下の具体的な行動を実践することで、出金拒否やアカウント凍結などのトラブルを効果的に回避できます。

- 本人確認手続きを最優先で完了させる

- 取引規約と禁止事項を徹底的に読み込む

- 少額からテスト取引と出金を行う

- 取引記録とやり取りの証拠を保存する

- 出金申請前に口座状況を確認する

- 定期的な情報収集と業者の動向監視

本人確認手続きを最優先で完了させることが最も重要です。

多くの出金トラブルは、KYC(本人確認)手続きが不完全なまま取引を開始し、出金申請時に書類不備が発覚することで発生します。

口座開設直後に、運転免許証やパスポートなどの顔写真付き身分証明書と、公共料金の請求書や住民票などの住所確認書類を鮮明に撮影してアップロードしましょう。

📝 本人確認書類提出時のチェックポイント

- 書類の四隅がすべて写っていること

- 文字が鮮明に読み取れること

- 有効期限内であること

本人確認は面倒に感じるかもしれませんが、スムーズな出金のために最優先で完了させることをおすすめします。

取引規約と禁止事項を徹底的に読み込むことも不可欠です。

特に以下の項目は多くの業者で規約違反とされ、利益没収や口座凍結の原因となります。

第一に、複数口座や複数業者間でのアービトラージ取引(価格差を利用した裁定取引)は禁止されているケースが多く、発覚すると厳しいペナルティが課されます。

第二に、ボーナスを悪用した取引(極端に低リスクな両建てなど)も規約違反とみなされます。

第三に、自動売買ツール(EA)の使用制限がある場合もあるため、EAを利用予定の方は事前に確認が必要です。

⚠️ 主な規約違反行為

- 複数口座・複数業者間でのアービトラージ取引

- ボーナスを悪用した取引(極端に低リスクな両建てなど)

- 自動売買ツール(EA)の無許可使用

少額からテスト取引と出金を行うことで、業者の実態を確認しましょう。

最初から大きな資金を入金するのではなく、まずは少額(例:5万円程度)を入金して実際の取引環境を体験し、その後少額の出金申請を行って処理がスムーズに完了するかを確認します。

この段階で出金処理に問題がなければ、本格的な取引資金を投入するという段階的なアプローチがリスク管理として有効です。

少額で一度出金できることを確認すると安心ですね。いきなり大金を入金するのはリスクが高いです。

取引記録とやり取りの証拠を保存する習慣をつけましょう。

万が一トラブルが発生した場合、自分の正当性を証明するための証拠が必要になります。

💾 保存すべき証拠

- 入出金の取引明細スクリーンショット

- サポートとのメールやチャットのやり取り

- 取引履歴のダウンロードデータ

クラウドストレージに自動バックアップする仕組みを作っておくと安心です。

出金申請前に口座内の未決済ポジションとボーナス状況を確認することも重要です。

IFCMarketsを含む多くの業者では、出金時に顧客の同意なしにボーナス金額を口座残高から差し引く権利を規約で定めています。

ボーナスを受け取っている場合、出金によってボーナス額が消滅し、必要証拠金が不足して強制決済が発生する可能性があります。

出金前には必ず、ボーナス消滅後も十分な証拠金が残るかを計算し、必要に応じてポジションを縮小してから出金申請を行いましょう。

ボーナスがある状態での出金は特に注意が必要です。出金前に必ず証拠金維持率を確認しましょう。

定期的な情報収集と業者の動向監視も怠らないでください。

海外FX業者の経営状況やサービス内容は変化する可能性があります。

第三者評価サイト(WikiFXなど)での評価スコアの変化や、SNS・掲示板での最新の口コミ情報を定期的にチェックすることで、業者の信頼性低下の兆候を早期に察知できます。

複数の情報源からバランス良く情報を収集し、一つの情報源だけに依存しない姿勢が重要です。

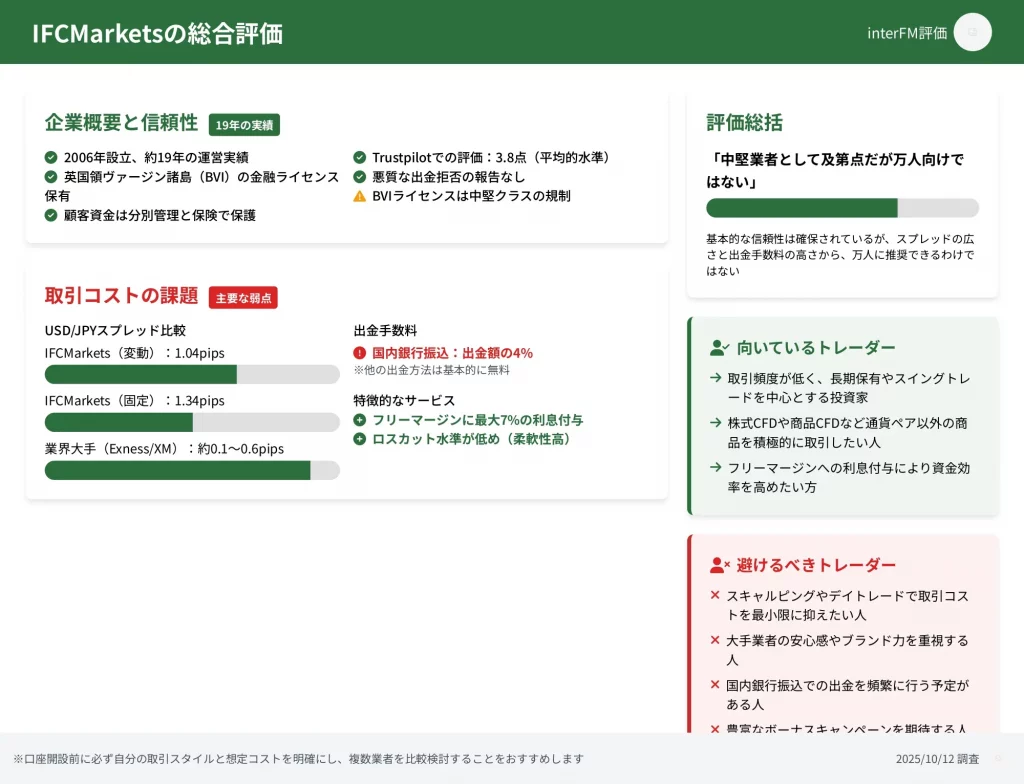

まとめ|IFCMarketsは中堅業者として及第点だが万人向けではない

IFCMarketsは2006年設立で約19年の運営実績を持つ海外FX業者です。

英国領ヴァージン諸島(BVI)の金融ライセンス(BVI FSC)を取得しており、基本的な信頼性は確保されています。

顧客資金は分別管理と保険加入によって保護されており、過去に悪質な出金拒否の報告も見られません。

第三者レビューサイトTrustpilotでの評価は3.8点と平均的な水準で、運営会社IFCMARKETS. CORP.は登録番号669838で正式に登録された法人として活動しています。

19年の運営実績があるのは安心材料ですが、BVIライセンスは中堅クラスの規制なので、絶対的な安全性を保証するものではありません。

しかし、IFCMarketsの最大の弱点は取引コストの高さです。

USD/JPYのスプレッドは変動スプレッド口座で約1.04pips、固定スプレッド口座で約1.34pipsと、業界大手のExnessやXMと比較すると明確に広い水準です。

スキャルピングや短期トレードを主体とするトレーダーにとって、このスプレッドの広さは長期的な収益に大きく影響します。

さらに国内銀行振込での出金時には出金額の4%という高額な手数料が発生する点も見逃せません。

他の出金方法では基本的に手数料は無料ですが、選択肢が限られる日本人トレーダーにとっては実質的なコスト増となります。

一方で、IFCMarketsには独自の強みもあります。

フリーマージン(未使用証拠金)に対して最大7%の利息が付与されるという独特なサービスは、長期保有やスイングトレードを行うトレーダーにとって魅力的です。

また、ロスカット水準が低めに設定されているため、ポジション管理の柔軟性が高く、急激な相場変動にも対応しやすい環境が整っています。

取引プラットフォームはMT4に加えて独自開発のNetTradeXも提供されており、選択肢の幅があります。

日本語サポートは平日午前9時から午後6時まで対応しており、基本的なコミュニケーションに支障はありません。

フリーマージンへの利息付与は他社にはない独自サービスですね。長期保有するなら大きなメリットになります。

取引ツールの面では、Windows PC用ターミナル、iOS・Android用アプリ、ウェブターミナルが用意されており、スキャルピングや自動売買(EA)も禁止されていません。

ただし、サーバー負荷の観点から推奨されていない点には注意が必要です。

最大レバレッジは通常400倍程度ですが、取引量が20,000,000米ドルを超えると20倍に制限される仕組みになっています。

- 取引頻度が低く、長期保有やスイングトレードを中心とする投資家

- 株式CFDや商品CFDなど通貨ペア以外の商品を積極的に取引したい人

- BVIライセンスの業者を許容でき、中堅業者のサービスに満足できる方

- フリーマージンへの利息付与により資金効率を高めたい方

IFCMarketsが向いているのは、以下のような特徴を持つトレーダーです。

第一に、取引頻度が低く、長期保有やスイングトレードを中心とする投資家です。

フリーマージンへの利息付与により、資金効率を高められる可能性があります。

第二に、株式CFDや商品CFDなど通貨ペア以外の商品を積極的に取引したい人です。

IFCMarketsは多様な金融商品を取り扱っており、ポートフォリオの分散に適しています。

第三に、BVIライセンスの業者を許容でき、中堅業者のサービスに満足できる方です。

- スキャルピングやデイトレードで取引コストを最小限に抑えたい人

- 大手業者の安心感やブランド力を重視する人

- 国内銀行振込での出金を頻繁に行う予定がある人

- 豊富なボーナスキャンペーンを期待する人

逆に、IFCMarketsを避けるべきなのは次のようなトレーダーです。

まず、スキャルピングやデイトレードで取引コストを最小限に抑えたい人には、ExnessやTitanFXなどの低スプレッド業者が適しています。

次に、大手業者の安心感やブランド力を重視する人には、XMやExnessといった知名度の高い業者の方が心理的な安心感を得られるでしょう。

また、国内銀行振込での出金を頻繁に行う予定がある人にとって、4%の出金手数料は大きな負担となります。

さらに、豊富なボーナスキャンペーンを期待する人には期待外れとなる可能性が高く、XMの口座開設ボーナスや入金ボーナスの方が魅力的です。

初心者の方なら、まずはXMやExnessなど日本人サポートが充実した大手業者から始める方が安心ですよ。

総合的に見て、IFCMarketsは「詐欺業者ではなく、一定の信頼性はあるが、積極的に推奨できるほどの優位性はない」という位置づけです。

19年の運営実績とBVIライセンス、分別管理と保険による資金保護という基盤は評価できますが、スプレッドの広さと出金手数料の高さが大きなマイナス要素となっています。

FPA(ForexPeaceArmy)などの海外レビューサイトでも特筆すべき高評価は見られず、Trustpilotの3.8点という評価も「可もなく不可もなく」という印象を裏付けています。

初心者トレーダーが最初の口座として選ぶには、より知名度が高く日本人ユーザーのサポート体制が充実した業者(XMやExnessなど)の方が安心感があります。

一方で、複数業者を使い分ける経験豊富なトレーダーが、特定の商品や取引スタイルに特化したサブ口座として活用するのであれば、IFCMarketsの独自サービス(フリーマージン利息など)を活かせる可能性があります。

📝 最終的な判断

IFCMarketsは及第点レベルの中堅業者であり、特定のニーズに合致すれば選択肢となり得ますが、万人に推奨できる業者ではありません。

最終的な判断として、IFCMarketsは及第点レベルの中堅業者であり、特定のニーズに合致すれば選択肢となり得ますが、万人に推奨できる業者ではありません。

口座開設を検討する際は、自分の取引スタイル(取引頻度・保有期間・主要な取引商品)と出金方法を明確にした上で、取引コストを具体的に試算することが重要です。

スキャルピング中心なら確実に他社を選ぶべきですし、長期保有で利息メリットを活かせるなら検討の余地があるという結論になります。