2025年6月6日、資金決済法の改正法が成立。改正により、海外FX業者への送金に対しての規制が強化されています。

特に、日本国内の銀行口座への直接的な入出金が極めて困難になったため、

- 為替差損益の計算が複雑化

- 出金遅延のリスク増大

- 銀行口座の凍結リスク

といった影響が発生。

なお、資金決済法の改正後も海外FXの税制自体に変更はなく、

「他の所得と合算して計算する総合課税の対象・住民税を含めて最大55%の税率が適用される」

という従来通りの仕組みが継続されています。

海外FX業者は高レバレッジ取引やスキャルピング、自動売買を公認している取引所も多く、一見すると国内FX業者より自由度が高いことが魅力です。

海外FX業者が日本金融庁に無登録なのは、最大レバレッジ数百倍~数千倍といった国内の規制では実現できない取引環境や多彩なボーナス制度を提供するため。

国内FX業者や他の投資商品にはない魅力が海外FX業者の人気を支えています。

ただし、金融庁の監督下にないサービスを利用する場合、日本の投資家保護制度やトラブル時の救済手続きが適用されないことに注意が必要です。

万が一問題が生じた場合でも、そのリスクと結果はすべて自己責任になることを十分理解しておきましょう。

この記事では、海外FXをおすすめしない理由をはじめ、海外FXの税金、よくあるトラブル、安全にFX取引を行うためのポイントまで詳しく解説します。

\\ おすすめの業者を知りたい方はこちらもチェック!//

海外FXをおすすめしない理由

海外FXをおすすめしない理由は、

- 信託保全なしで資金が消えるリスクがある

- 最大55%の税率が適用される

- 出金拒否で利益が引き出せない

の3点です。

海外FX業者の多くは、顧客資金の保護制度が存在しない、もしくは極めて限定的であるため、一瞬にして全資産を失うリスクがあります。

- 信託保全:AXIORY、Tradeviewなどで採用

- 分別管理:XMTrading、Exness、FXGT、HFM、Titan FX、MYFX Marketsなどで採用

- 金融ライセンスによる規制:XMTrading、Exness、FXGT、AXIORY、TitanFXなどで採用

また、海外FXで得た利益は「雑所得」として総合課税の対象となり、課税所得金額に応じた税率(超過累進税率)で課税されます。

投資商品別の課税方式・最大税率を確認する

| 投資商品 | 課税方式 | 最大税率 | 特徴 |

|---|---|---|---|

| 海外FX | 総合課税(累進課税) | 約55% | 所得が高いほど税率が上昇 給与等と合算して課税 |

| 国内FX | 深刻分離課税 | 20.315% | 所得によらず一定税率 他の所得と分離して計算 |

| 仮想通貨 | 総合課税(累進課税) | 約55% | 海外FXと同様の高税率 雑所得として課税 |

| 不動産投資 | 総合課税(不動産所得) | 約55% | 減価償却で節税可能 経費計上のメリット |

| 株式・投信 | 申告分離税 | 20.315% | 配当金・譲渡益に一律課税 損益通算可能 |

| NISA | 非課税 | 0% | 投資枠内は非課税 期間・金額に制限あり |

所得税の最高税率は45%、これに住民税10%が加わるため、海外FXの利益には最大55%もの税金が課されることもあります。

さらに、海外FX業者による出金拒否のリスクがある点も見過ごせません。

- SNSの投資グループで勧誘され700万円を投資

- 出金時に「海外取引税160万円」を要求される

- 追加で「認証手数料」等を次々と請求

ここでは、海外FXをおすすめしない3つの理由を、金融庁の警告、実際の被害事例、そして法的な観点から詳しく解説します。

理由1:信託保全なしで資金が消えるリスク

海外FX業者の多くは、セーシェル(FSA)、ベリーズ(FSC)など、日本金融庁と比較すると規制の緩い地域に登録しており、実質的な資金保護がありません。

仮に英国FCA規制下の業者であっても、補償額は最大8万5000ポンド(約1600万円)まで、キプロスCySEC規制下では2万ユーロ(約320万円)までと、国内FX業者に比べると限定的です。

- 500億円の横領と100億円の未払いが発生

- 個人投資家で2億円以上が回収不能のケースも

- 2023年の破綻から2年以上経過も資金凍結継続

信託保全がない環境では、業者の経営状態や内部不正により、一瞬にして全資産を失うリスクが常に存在します。

一方、国内FX業者では2010年から完全信託保全が法的に義務化。

顧客の資金は信託銀行で会社の資産とは完全に分別管理されており、万が一FX業者が破綻しても顧客資金は原則100%返還されます。

\\ 海外FX業者の安全性を最重視する方はこちらもチェック!//

理由2:税金が最大55%と高すぎる現実

海外FXで得た利益は「雑所得」として総合課税の対象となり、他の所得と合算して税率が決定されるため、最終的に手元に残る金額は所得水準によって大きく変動します。

| ケース | 海外FX利益 | 税金額 | 実際の手取り | 手取り率 |

|---|---|---|---|---|

| 年収500万円 +FX利益500万円 | 500万円 | 約165万円 | 約335万円 | 67% |

| 年収500万円 +FX利益1000万円 | 1000万円 | 約430万円 | 約570万円 | 57% |

| 年収1000万円 +FX利益1000万円 | 1000万円 | 約480万円 | 約520万円 | 52% |

高額利益を得ても、最大で利益の45%程度しか手元に残らないケースも。

国内FXなら3年間の損失繰越が可能で、翌年以降の利益と相殺できます。しかし、海外FXではその年の雑所得内でしか損益通算できない点を理解しておきましょう。

理由3:出金拒否で利益が引き出せない事例あり

海外FX業者で利益の出金を拒否される場合は、

- 複数口座間や他業者間での両建て取引

- 窓埋めや指標発表時のみを狙った極端な取引

- ボーナスの不正利用とみなされる裁定取引

など、トレーダーが意図せず規約に反した取引行為を行ってしまったことが原因の場合がほとんど。

ただし、中には詐欺行為をはたらく悪徳業者が存在するのも事実。そのため、事前に業者の評判や安全性について詳しく調べておきましょう。

海外FXで出金拒否などのトラブルに巻き込まれた場合は、日本の法律では保護されないため、規約違反に当たる取引をしないように注意することも大切です。

\\ 安全性を最重視する方におすすめの海外FX業者を徹底解説!//

\\ 海外FX始め方ガイドはこちら!//

海外FXの税金は高い?主要な投資商品との比較

海外FXの利益は「雑所得」として総合課税の対象となり、国税庁の定める累進課税が適用されます。

📝 主要な投資商品の税率比較

- 海外FX:最大55%(総合課税・累進税率)

- 国内FX:一律20.315%(申告分離課税)

- 株式投資(上場株式):一律20.315%(申告分離課税)

- 不動産投資(長期譲渡):一律20.315%(申告分離課税)

- 不動産投資(短期譲渡):39.63%(申告分離課税)

- 仮想通貨:最大55%(総合課税・累進税率)

海外FXは表面的な利益に目を奪われがちですが、実際には最大55%の累進税率により手取り額が大幅に減少します。

特に高額利益者にとっては、約20%の分離課税が適用される他の投資商品と比べて極めて不利な税制の仕組みです。

| 年収+投資利益 | 海外FX・仮想通貨 (総合課税) | 国内FX・株式など (分離課税20.315%) | 手取りの差額 |

|---|---|---|---|

| 年収400万円 +利益100万円 | 約77万円 | 約80万円 | ▲3万円 |

| 年収700万円 +利益100万円 | 約67万円 | 約80万円 | ▲13万円 |

| 年収1000万円 +利益100万円 | 約57万円 | 約80万円 | ▲23万円 |

「海外FXは高レバレッジで魅力的!」と思っていたら、税金でごっそり持っていかれた…という声をよく聞きます。国内FXや株式投資なら一律20.315%で済むのに、海外FXは累進課税が適用されるという点は必ず理解しておきましょう。

ここでは具体的な数字を用いて、海外FXの税制の仕組みを詳しく解説します。

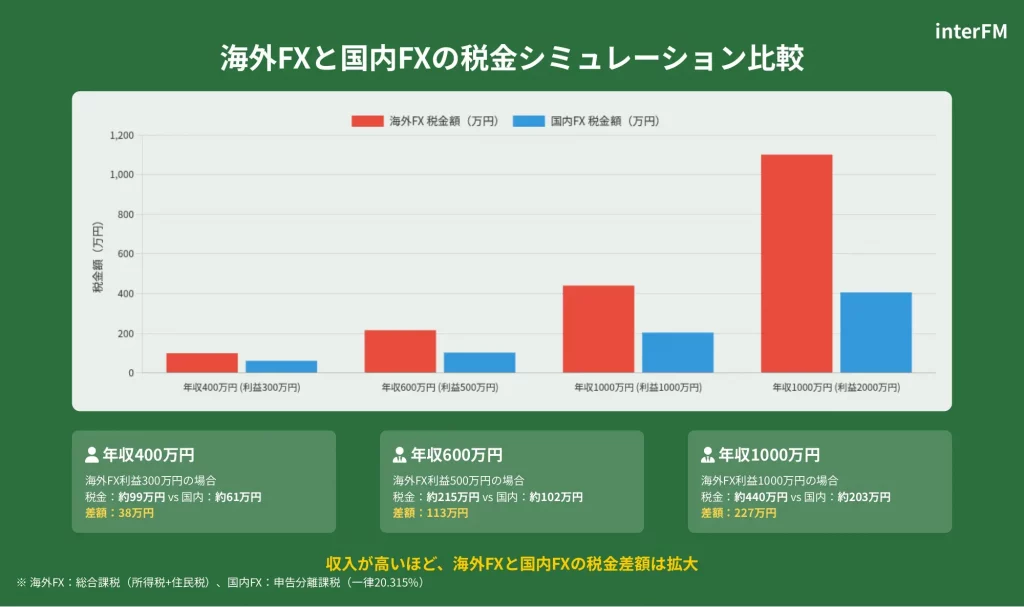

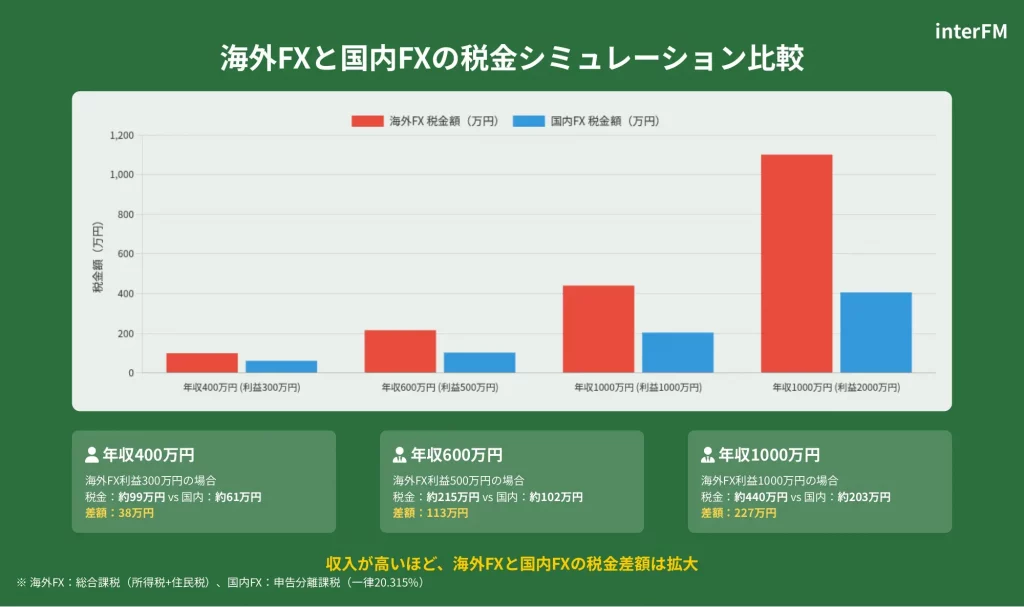

年収別・利益額別の税金シミュレーション

- 海外FXの利益

- 仮想通貨(暗号資産)の売却益

- アフィリエイト収入(副業の場合)

- オンラインカジノの利益

- 原稿料・講演料(本業以外)

海外FXの税金を正確に理解するため、年収別・利益額別の詳細なシミュレーションを行いました。

📝 年収400万円の会社員のケース

海外FXで300万円の利益を得た場合、合計所得は700万円となります。

この場合の所得税率は23%、住民税10%を合わせて、FX利益300万円に対して約99万円の税金が発生します。

手取りは201万円です。

同じ利益を国内FXで得た場合、税金は約61万円(20.315%)で、手取りは239万円。

その差は38万円にもなります。

📝 年収600万円の会社員のケース

海外FXで500万円の利益を得ると、合計所得は1100万円。

所得税率は33%まで跳ね上がり、FX利益に対して約215万円の税金が課されます。

国内FXなら約102万円で済むため、113万円もの差が生じます。

1000万円の利益なら、海外FXでは約430万円の税金に対し、国内FXは約203万円。

実に227万円もの差額です。

📝 年収1000万円の高所得者のケース

このクラスになると、海外FXの不利さは決定的です。

500万円の利益に対して約220万円(44%)、1000万円の利益なら約440万円の税金となります。

2000万円の利益を得た場合、税率は最高の45%に達し、住民税と合わせて1100万円もの税金を支払うことになります。

国内FXなら406万円で済むため、約700万円もの差が生じます。

さらに重要なのは、海外FXでは利益が少額でも不利になることです。

年収300万円の人が海外FXで50万円の利益を得た場合でも、税率は20%となり、国内FXとほぼ同じ。

しかし、損失の繰越控除ができないことを考慮すると、長期的には圧倒的に不利となります。

国内FXなら一律20.315%で済む理由

累進課税が適用される海外FXでは、利益が増えるほど税率が上がり最大55%にもなります。

一方、国内FXは利益額に関係なく税率が変化しないため、大きな利益を狙うトレーダーにとって圧倒的に有利です。

- 利益額に関係なく税率は一律20.315%

- 他の所得と分離して課税される

- 損失を3年間繰り越せる

100万円の利益でも1億円の利益でも、税率は同じ20.315%。

また、他の所得と分離して課税されるため、本業の収入が高い人でも、FXの利益に対する税率は変わりません。

国内FXのもう一つの大きなメリットは、損失を3年間繰り越せることです。

例えば、1年目に300万円の損失、2年目に200万円の利益が出た場合、2年目の課税所得は0円(200万円-前年の損失300万円のうち200万円)となり、税金は発生しません。

残りの100万円の損失は3年目に繰り越せます。

5年間のトータルで同じ利益でも、税金の差で手取りが100万円以上変わることも珍しくありません。

| 年度 | 国内FX(繰越控除あり) | 海外FX(繰越控除なし) |

|---|---|---|

| 1年目 | 損失300万円(税金0円) | 損失300万円(税金0円) |

| 2年目 | 利益500万円-繰越損失300万円=課税所得200万円(税金約40万円) | 利益500万円(税金約185万円)※税率約37% |

| 税金の差額 | 約145万円も国内FXの方がお得! | |

損失の繰越控除を使うと、負けた年の損失を無駄にせず、翌年以降の税金を大幅に減らすことができます。これは海外FXにはない大きなメリットです!

確定申告で失敗しないための必須知識

給与所得者で給与所得および退職所得以外の所得の金額の合計額が20万円を超える人は確定申告が必要となります。

一方、専業主婦や無職の方など非給与所得者の場合は、年間所得が48万円以上の場合に確定申告が必要 です。

- 年間取引報告書(Annual Statement)

- 入出金記録(海外送金控え、カード明細等)

- 為替レートの証明書類

年間取引報告書には、全ての取引履歴、損益、手数料などが英語で記載されているため、税務署への提出時には、主要部分の日本語訳を添付する必要があります。

また、海外送金の控え、クレジットカード明細、電子決済の履歴など、すべての資金移動を証明できる書類を保管しておく必要があります。

特に、為替レートの証明は見落としがちですが、取引時と入出金時のレートが異なる場合、為替差損益も申告対象となります。

| ペナルティの種類 | 税率・割合 |

|---|---|

| 無申告加算税 | 50万円以下:15% 50万円超:20% 300万円超:30% |

| 延滞税 | 年8.7%(2025年現在) |

| 重加算税 | 40%(悪質な場合) |

例えば、500万円の利益を申告せず3年後に税務調査で発覚した場合、本税・無申告加算税・延滞税を合わせて合計約292万円の追徴課税となります。

給与所得者は20万円超、非給与所得者は48万円超の利益を得ている場合は、必ず確定申告を行いましょう。

海外FXでよくある危険なトラブル

海外FX業者は、国内FX業者にはない豪華なボーナスやハイレバレッジが魅力。

一方で、日本の金融庁の認可を受けていないため、予期せぬトラブルが発生してもすべて自己責任となります。

ここでは、海外FX業者との取引で起こりうる7つのトラブルを詳しく解説します。

「高レバレッジで簡単に稼げる」という広告を見て始めた方の多くが、想定外のトラブルに巻き込まれているのが現状です。実際の被害事例を見ていきましょう。

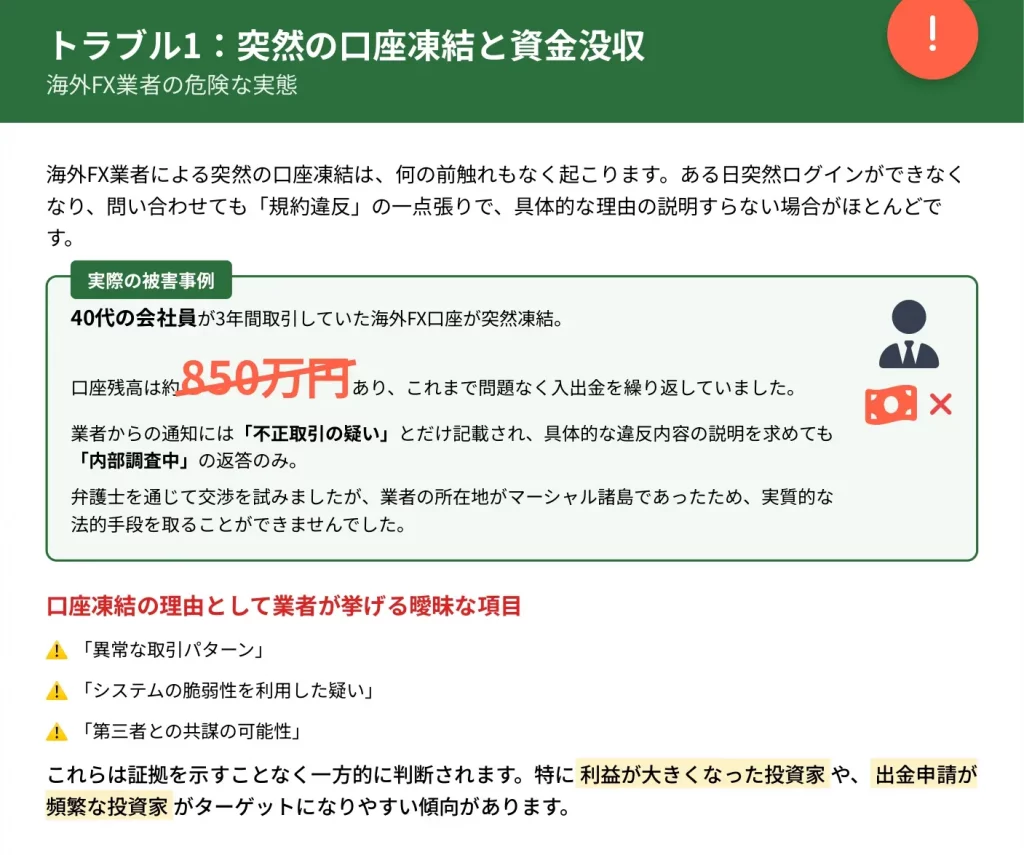

トラブル1:突然の口座凍結と資金没収

海外FX業者による突然の口座凍結は、何の前触れもなく起こります。

ある日突然ログインができなくなり、問い合わせても「規約違反」の一点張りで、具体的な理由の説明すらない場合がほとんどです。

📝 実際の被害事例

40代の会社員が3年間取引していた海外FX口座が突然凍結されました。

口座残高は約850万円あり、これまで問題なく入出金を繰り返していました。

業者からの通知には「不正取引の疑い」とだけ記載され、具体的な違反内容の説明を求めても「内部調査中」の返答のみ。

弁護士を通じて交渉を試みましたが、業者の所在地がマーシャル諸島であったため、実質的な法的手段を取ることができませんでした。

口座凍結の理由として業者が挙げる項目は実に曖昧です。

- 「異常な取引パターン」

- 「システムの脆弱性を利用した疑い」

- 「第三者との共謀の可能性」

これらは証拠を示すことなく一方的に判断されます。

国内FX業者では金融庁の厳格な監督下にあるため、このような恣意的な口座凍結は起こり得ません。

トラブル2:ボーナスの出金制限という罠

海外FX業者が提供する高額ボーナスは、一見すると魅力的に見えますが、実際には巧妙に仕組まれた罠です。

- 入金100%ボーナス

- 500%特別ボーナス

- 口座開設ボーナス10万円

これらの裏には厳しい出金条件が隠されています。

📝 実際の被害例(2025年1月)

ある投資家は「入金額の200%ボーナス」という条件に惹かれ、100万円を入金しました。

口座には300万円が反映され、取引を開始しました。

1か月後、50万円の利益を上げて出金しようとしたところ、「ボーナス額の40倍の取引量を達成していない」という理由で出金を拒否されました。

計算すると、200万円×40倍=8000万円分の取引が必要で、スプレッドを考慮すると実質的に達成不可能な条件でした。

さらに悪質なケースでは、当初「ボーナス額の20倍」という条件だったものが、利益が出た段階で「規約改定により40倍に変更」と通知され、遡って適用されるという事例もあります。

国内FX業者では、このような複雑で達成困難な条件付きボーナスは金融庁により禁止されています。

トラブル3:スプレッドの異常拡大による損失

海外FX業者のスプレッドは、重要な経済指標発表時や市場のボラティリティが高い時に異常に拡大し、投資家に予期せぬ大損失をもたらすことがあります。

| タイミング | 通常スプレッド | 異常拡大時 |

|---|---|---|

| 平常時 | 0.3pips | – |

| 雇用統計発表時 | 0.3pips(宣伝値) | 50pips以上 |

| 深夜・早朝 | 0.3pips(宣伝値) | 20-30pips |

スプレッド拡大の問題は、業者の意図的な操作の可能性も指摘されています。

特に日本時間の深夜や早朝、流動性が低い時間帯を狙って異常なスプレッド拡大を行い、強制ロスカットを誘発させる手口が報告されています。

📝 2024年の被害事例

米国雇用統計発表時、ある海外FX業者ではUSD/JPYのスプレッドが通常の0.3pipsから一時的に50pips以上に拡大。

この瞬間にポジションを持っていた投資家は、相場がほとんど動いていないにも関わらず、スプレッド拡大だけで100万円のポジションに対して5万円以上の損失を被りました。

さらに、ストップロス注文も正常に機能せず、想定を大幅に超える損失が確定しました。

トラブル4:日本語サポートの限界

通常の問い合わせには日本語で対応しても、出金トラブルや口座凍結などの重要な問題になると、突然「英語でのみ対応」と通告されるケースが頻発しています。

📝 2023年の事例

50代の女性投資家が300万円の出金申請後、2か月経っても着金しないため日本語サポートに問い合わせました。

最初は「処理中です」という返答でしたが、繰り返し問い合わせると「この件は本社対応となるため、英文でメールを送ってください」と言われました。

翻訳ソフトを使って英文メールを送っても、返信は法律用語を多用した複雑な英文で、実質的に内容を理解することができませんでした。

- 外部委託のコールセンタースタッフがほとんど

- 基本的な質問への回答しかできない

- 重要な決定権限は海外の本社にある

口座の凍結解除、大口出金の承認、取引履歴の詳細確認など、重要な決定権限は海外の本社にあり、日本語での直接交渉は不可能です。

時差の問題もあり、緊急時の対応は期待できません。

トラブル5:二重課税で手取りが激減

海外FXの利益に対する二重課税問題は、多くの投資家が事前に認識していない深刻なリスクです。

海外の一部の国では、FX利益に対して現地での源泉徴収が行われ、さらに日本でも課税されるため、実質的な税負担が想定を大幅に超えることがあります。

📝 具体的な被害例(2024年)

ある投資家がキプロスに拠点を置く海外FX業者で取引し、1000万円の利益を上げました。

出金時に自動的に差し引かれ、手元には850万円が振り込まれました。

日本での確定申告では、1000万円全額が課税対象となり、総合課税で約400万円の税金が発生。

外国税額控除を申請しても、控除額には上限があり、結果的に550万円以上を税金として支払うことになりました。

さらに複雑なのは、各国との租税条約の違いです。

業者の登録国によって源泉徴収率が異なり、租税条約がない国では外国税額控除も受けられません。

トラブル6:違法性グレーゾーンの取引リスク

金融庁に無登録の海外FX業者との取引は、法的にグレーゾーンに位置しており、投資家自身が違法行為に加担するリスクがあります。

- 改正資金決済法の施行により銀行の監視が厳格化

- 海外FX関連と判断された口座の凍結事例が200件以上

- 給与振込用の口座まで凍結される可能性

金融商品取引法(e-Gov法令検索)では、無登録業者が日本居住者に対して勧誘を行うことは明確に違法とされていますが、投資家側の責任についても無視できません。

無登録業者との取引が発覚した場合の社会的影響も無視できません。金融機関勤務者や公務員の場合、就業規則違反として処分の対象となる可能性があります。

トラブル7:業者破綻時の資金回収が不可能

信託保全制度がない、または不完全な海外FX業者では、破綻時に顧客資金を回収することはほぼ不可能です。

2023年から2025年にかけて、複数の海外FX業者が突然サービスを停止し、多くの日本人投資家が被害を受けています。

📝 GEMFOREXの実質的な破綻(2023年5月)

決済代行会社による500億円の横領と100億円の未払いが発覚し、すべての出金が停止されました。

被害者の中には、2億円以上の資金が凍結されたまま2年以上が経過しているケースもあります。

業者は「再建計画」を発表していますが、具体的な返済スケジュールは示されず、実質的に資金は失われたも同然の状態です。

さらに、2024年にはFXDDが突然の出金停止を発表し、現在も解決の見通しが立っていません。

- 破綻の兆候が事前に見られない

- 出金遅延が始まり、やがて完全停止

- その時点では既に手遅れ

海外の裁判所で争うには莫大な費用(最低でも500万円以上)と時間(2-3年以上)がかかり、勝訴しても資金回収の保証はありません。

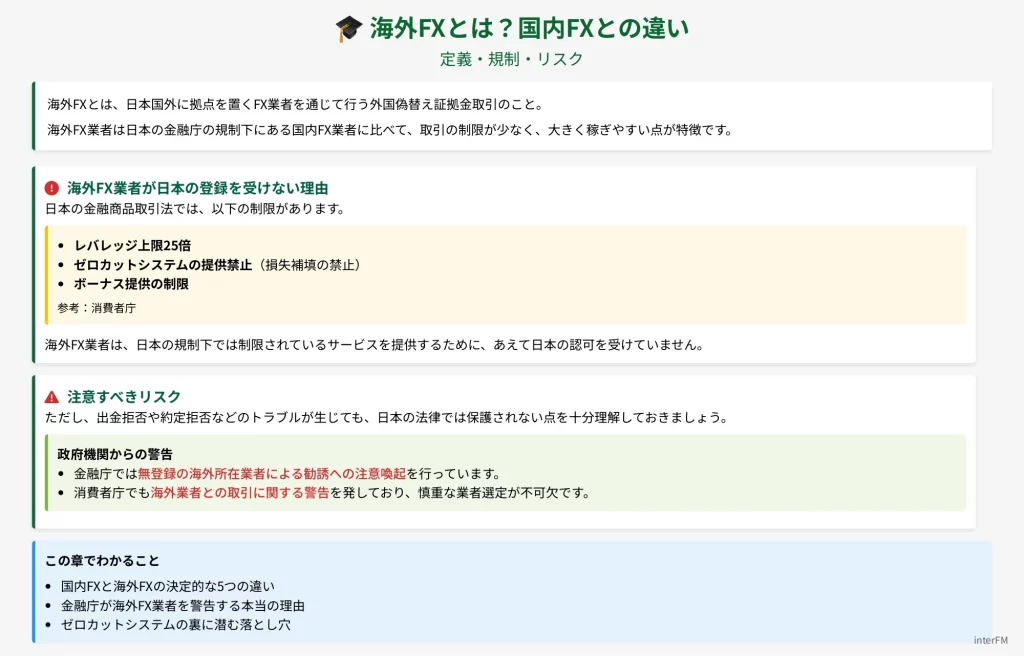

海外FXとは?国内FXとの違い

海外FXとは、日本国外に拠点を置くFX業者を通じて行う外国偽替え証拠金取引のこと。

海外FX業者は日本の金融庁の規制下にある国内FX業者に比べて、取引の制限が少なく、大きく稼ぎやすい点が特徴です。

ただし、出金拒否や約定拒否などのトラブルが生じても、日本の法律では保護されない点を十分理解しておきましょう。

金融庁では無登録の海外所在業者による勧誘への注意喚起を行っています。また、消費者庁でも海外業者との取引に関する警告を発しており、慎重な業者選定が不可欠です。

国内FXと海外FXの決定的な5つの違い

海外FXと国内FXの違いは、単なるサービスの差ではなく、投資家保護の観点から見て決定的な差があります。

| 比較項目 | 国内FX | 海外FX |

|---|---|---|

| 最大レバレッジ | 25倍 | 100~1000倍以上 |

| 追証(借金リスク) | あり | なし(ゼロカット) |

| 金融庁登録 | あり | なし(無登録) |

| 税制 | 申告分離課税(一律20.315%) | 総合課税(15~55%) |

| 信託保全 | 義務化 | 業者による |

- 国内FX:最大25倍に規制

- 海外FX:1000倍~5000倍も可能

国内FXのレバレッジは最大25倍に規制されています。

これは2010年の規制導入により、投資家を過度なリスクから保護するために設定されました。

一方、海外FXは1000倍、3000倍、中には5000倍という非現実的なレバレッジを提供しています。

- 国内FX:申告分離課税で一律20.315%

- 海外FX:総合課税で最大55%

- 損失繰越:国内は3年間可能、海外は不可

国内FXは申告分離課税で一律20.315%、損失の3年間繰越控除が可能です。

対して海外FXは総合課税で最大55%、損失繰越は不可。

この差は、政府が国内FXを正当な投資として認め、海外FXを望ましくない取引として扱っていることの表れです。

📝 税金の具体例

年間500万円の利益を5年間継続した場合:

- 国内FX:税引き後の手取り約1,990万円

- 海外FX:税引き後の手取り約1,375万円(年収600万円の場合)

615万円もの差が生じます

- 国内FX:法律により完全信託保全が義務化

- 海外FX:分別管理すら不完全な場合が多い

国内FXは法律により完全信託保全が義務化されています。

顧客資金は信託銀行(三井住友信託銀行、みずほ信託銀行等)で分別管理され、FX業者が破綻しても100%返還されます。

信託保全の仕組みは、日次で顧客の証拠金を計算し、必要額を信託口座に移管するという厳格なものです。

- 国内FX:全業者が金融庁登録済み

- 海外FX:無登録で違法営業

国内FX業者はすべて金融庁に登録され、厳格な監督を受けています。

自己資本規制比率の維持、区分管理の徹底、適合性原則の遵守など、多くの規制をクリアして初めて営業が許可されます。

違反があれば、業務改善命令や登録取消などの厳しい処分が下されます。

- 国内FX:24時間365日の完全日本語サポート

- 海外FX:重要な問題は英語対応が必要

国内FX業者は24時間365日の日本語サポートを提供し、すべての問題を日本語で解決できます。

契約書類、取引画面、報告書もすべて日本語で、税務申告用の年間報告書も自動発行されます。

トラブル時は金融ADR制度により、中立的な第三者機関での解決も可能です。

海外FX業者の日本語サポートは表面的で、重要な問題は英語対応となることが多いです。

契約条項は英語が正本で、日本語訳に誤りがあっても英語版が優先されます。

金融庁が海外FX業者を警告する本当の理由

金融庁が海外FX業者に対して継続的に警告を発している背景には、投資家保護という明確な目的があります。

📝 組織的な違法勧誘の実態

警告対象となった業者の多くは、日本人向けの専用サイトを開設し、日本語でのプロモーションを展開しています。

YouTube、Instagram、X(旧Twitter)などのSNSで、「月収100万円」「自由な生活」といった誇大広告を流し、情報商材やオンラインサロンと連携して組織的に勧誘を行っています。

- 年間数百億円規模の被害額(表面化分のみ)

- 2023年GEMFOREX破綻:日本人数千人が被害

- 個人の最大被害額:2億円超

金融庁が把握している被害額は、表面化しているものだけで年間数百億円規模に達しています。

2023年のGEMFOREXの破綻では、日本人投資家だけで数千人が被害を受け、個人の最大被害額は2億円を超えています。

📝 国際的な包囲網の形成

金融庁は、海外当局との連携も強化しています。

2024年から2025年にかけて、キプロス、マルタ、セーシェルなどの規制当局と情報交換協定を結び、悪質業者の情報を共有しています。

また、国際証券監督者機構(IOSCO)を通じて、グローバルな規制強化を推進しています。

さらに、国内では改正資金決済法により、銀行に対して海外FX業者への送金を厳格に監視するよう指導しています。

実際、主要銀行では海外FX業者への送金を拒否するケースが増えており、クレジットカード会社も加盟店契約を解除する動きが広がっています。

ゼロカットシステムの裏に潜む落とし穴

ゼロカットシステムは、海外FX業者が最も強調するセールスポイントの一つです。

- 2015年スイスフランショック

- 20分でフランが40%急騰

- 多くの業者がゼロカット適用を拒否

2015年1月15日のスイスフランショックは、ゼロカットシステムの限界を露呈しました。

スイス国立銀行がユーロに対する上限を突然撤廃し、わずか20分でフランは40%も急騰しました。

多くの海外FX業者は「ゼロカット保証」を謳っていましたが、実際には以下のような対応を取りました。

- ある大手海外FX業者は「異常な市場環境」を理由にゼロカットの適用を拒否

- 顧客にマイナス残高の支払いを要求

- 別の業者は「システムエラー」を理由に過去の取引を遡って取り消し

📝 ゼロカットと引き換えの高コスト

ゼロカットシステムを提供する代償として、海外FX業者は様々な形でコストを投資家に転嫁しています。

| 項目 | 国内FX | 海外FX |

|---|---|---|

| USD/JPYスプレッド | 0.2-0.3pips | 1.5-2.0pips |

| 1000万円取引時の差 | – | 1,500円以上/回 |

| 年間取引コスト | 基準 | 3-5倍 |

スリッページ(注文価格と約定価格の差)も頻繁に発生します。特に、重要指標発表時とかには10pips以上のズレも珍しくありません。

- 両建て取引の禁止

- 複数口座での反対売買の禁止

- ボーナス残高がある場合の適用除外

- 規約違反と判断された取引の除外

ゼロカットシステムには、多くの隠れた適用条件があります。

業者が一方的に判断できる条件が無数に存在します。

実際の事例では、ある投資家が複数の海外FX業者で取引していたところ、偶然にも一方で買い、他方で売りのポジションを持っていました。

これを「アービトラージ取引」と判断され、ゼロカットは適用されず、さらに利益も没収されました。

国内FXでは、追証制度により一時的に証拠金がマイナスになっても、適切なリスク管理をしていれば問題ありません。

海外FX業者とトラブルになった時にやるべきこと

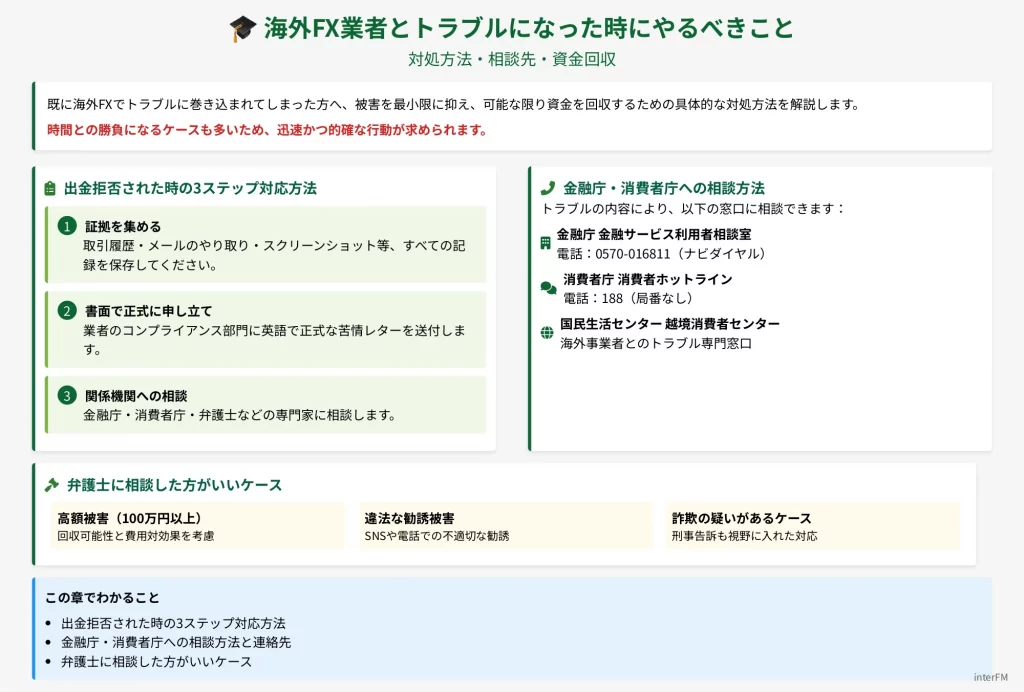

既に海外FXでトラブルに巻き込まれてしまった方へ、被害を最小限に抑え、可能な限り資金を回収するための具体的な対処方法を解説します。

時間との勝負になるケースも多いため、迅速かつ的確な行動が求められます。

出金拒否された時の3ステップ対応方法

出金拒否は海外FXで最も頻繁に発生するトラブルです。

パニックにならず、以下の3つのステップを順番に実行することで、資金回収の可能性を高めることができます。

慌てて行動すると証拠を失う可能性があります。まずは落ち着いて、証拠保全から始めましょう。

出金拒否が発生したら、まず行うべきは証拠の保全です。

すべての画面をスクリーンショットで保存し、特に以下の情報は必ず記録してください。

- 取引履歴の全画面

- 口座残高の表示画面

- 出金申請の詳細(申請番号、日時、金額)

- 業者とのやり取りのメール全文

- チャットサポートの会話履歴

これらは後の交渉や法的手続きで重要な証拠となります。

PDFでの保存も併せて行い、改ざんできない形で保管することが重要です。

証拠保全が完了したら、業者への正式な督促を開始します。

まず、サポート部門ではなく、コンプライアンス部門や法務部門に直接連絡を取ります。

多くの場合、これらの部門のメールアドレスは、利用規約や会社概要ページに記載されています。

📝 督促メールに含める要素

- 顧客ID、口座番号

- 出金申請の詳細

- これまでの経緯の要約

- 具体的な要求(出金処理または明確な理由の説明)

- 回答期限(通常7-10営業日)

必要に応じて、「規制当局への報告を検討している」という一文を加えることも効果的です。

英国FCA、キプロスCySEC、オーストラリアASICなど、業者が登録している国の金融規制当局にも同時に報告することをお勧めします。

業者が対応しない場合は、国民生活センターの越境消費者センター(CCJ)に相談しましょう。

海外事業者とのトラブル専門の部署で、英語での交渉サポートも提供しています。相談は無料で、オンラインでも可能です。

最終手段として、SNSやレビューサイトでの情報発信も検討できます。

TrustpilotやForex Peace Armyなどの大手レビューサイトに詳細な被害報告を投稿することで、業者の評判に影響を与え、対応を促すことができる場合があります。

ただし、誹謗中傷にならないよう、事実のみを記載することが重要です。

金融庁・消費者庁への相談方法と連絡先

公的機関への相談は、被害の拡大防止と他の投資家の保護にもつながる重要な行動です。

📝 金融庁への通報と相談

金融庁の「金融サービス利用者相談室」は、海外FX業者に関する相談を受け付けています。

| 連絡方法 | 詳細 |

|---|---|

| 電話 | 0570-016811(平日10:00-17:00) |

| FAX | 03-3506-6699 |

| ウェブサイト | 金融庁HP内の「ご意見・情報提供」フォーム |

相談時には、業者名、被害金額、取引期間、出金拒否の経緯などを具体的に伝えましょう。

金融庁は個別の仲介はしませんが、情報は蓄積され、警告リストの更新や規制強化の根拠となります。

- 消費者ホットライン:188(局番なし)

- 国民生活センター:03-3446-1623(平日11:00-13:00)

- 越境消費者センター(CCJ):ウェブフォームから24時間受付

海外事業者とのトラブルは越境消費者センター(CCJ)が専門です。

英語での交渉代行、海外機関との連携、トラブル解決のアドバイスなど、実践的なサポートを無料で提供しています。

2024年の実績では、相談の約30%で何らかの解決や進展があったと報告されています。諦めずに相談してみましょう。

📝 警察への被害届提出

詐欺の疑いがある場合は、警察への被害届も検討すべきです。

最寄りの警察署の生活安全課または、都道府県警察のサイバー犯罪相談窓口が担当です。

- 被害金額が分かる資料(入金履歴、口座残高のスクリーンショット)

- 業者とのやり取りの記録

- 送金記録(銀行明細、クレジットカード明細)

- 業者の情報(会社名、所在地、連絡先)

被害届が受理されれば、捜査が開始され、国際刑事警察機構(ICPO)を通じた国際協力も可能です。

弁護士に相談した方がいいケース

すべてのケースで弁護士への相談が必要なわけではありませんが、以下の状況では専門家の助けを借りることを強く推奨します。

- 被害額が500万円を超える場合

- 業者が日本国内に資産を保有している場合

- 集団訴訟の可能性がある場合

被害額が500万円を超える場合は、弁護士への相談を検討すべきです。特に1000万円を超える被害では、国際弁護士と連携した本格的な法的措置も視野に入れましょう。

2024年には、ある海外FX業者に対して日本人投資家50名が集団訴訟を起こし、和解により一部資金の回収に成功した事例もあります。

| 項目 | 費用の目安 |

|---|---|

| 初回相談 | 30分5,000円〜1万円程度 |

| 着手金 | 被害額の10〜20% |

| 成功報酬 | 回収額の20〜30% |

| 法テラス利用 | 収入により無料相談可能 |

弁護士選びのポイントは、国際金融取引の経験があることです。

海外FXトラブルは特殊な分野のため、経験のない弁護士では適切な対応が期待できません。

日本弁護士連合会の「ひまわりサーチ」で、「国際取引」「金融商品」を専門とする弁護士を検索できます。

📝 費用対効果の現実的な判断

残念ながら、被害額が100万円未満の場合、弁護士費用が回収額を上回る可能性が高いです。

この場合は、前述の公的機関への相談や、自力での交渉を優先すべきでしょう。

ただし、同じ業者の被害者を探し、共同で対応することで、コストを抑えられる可能性もあります。

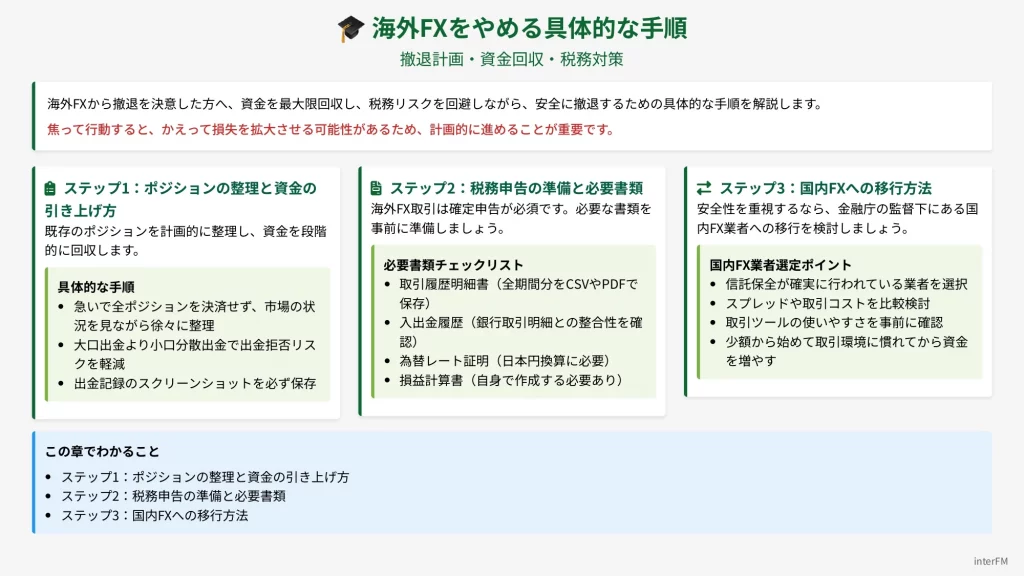

海外FXをやめる具体的な手順

海外FXから撤退を決意した方へ、資金を最大限回収し、税務リスクを回避しながら、安全に撤退するための具体的な手順を解説します。

焦って行動すると、かえって損失を拡大させる可能性があるため、計画的に進めることが重要です。

ステップ1:ポジションの整理と資金の引き上げ方

海外FXからの撤退は、慎重かつ戦略的に行う必要があります。

急いで全ポジションを決済すると、不必要な損失を被る可能性があります。

保有ポジションの段階的整理

まず、現在保有しているポジションを分析し、優先順位を付けます。

含み益のあるポジションから順次決済し、確実に利益を確定させることが大切ですね。

含み損のポジションについては、相場の回復を待つか損切りするか、冷静に判断します。

📝 ポジション整理の重要ポイント

重要なのは、感情的にならないことです。

「もう少し待てば回復する」という希望的観測は禁物です。

テクニカル分析やファンダメンタル分析に基づき、回復の可能性が低いと判断したら、潔く損切りします。

経験則として、1か月以内に回復の見込みがないポジションは、早期に処分すべきです。

ポジションサイズが大きい場合は、一度に全量を決済せず、分割して決済することでスリッページを回避できます。

- 100万通貨なら20万通貨ずつ5回に分けて決済

- 市場が薄い時間帯(日本時間の早朝など)は避ける

- 流動性の高い時間帯を選んで実行

分割出金による確実な資金回収

一度に全額を出金しようとすると、「大口出金の審査」などを理由に処理を遅延される可能性があります。

まず、10-50万円程度でテスト出金を行います。

問題なく処理されたら、50万円→100万円→200万円と徐々に増やします。

各出金の間隔は1週間程度空け、業者に警戒されないようにします。

出金方法も重要です。複数の出金方法が利用可能な場合、最も信頼性の高い方法を選びましょう。

| 出金方法 | 特徴と注意点 |

|---|---|

| 銀行送金 | 最も確実だが手数料が高い場合がある |

| クレジットカード返金 | 入金額までしか対応されないことが多い |

| 電子ウォレット | 処理は早いが国内送金で問題が生じる可能性あり |

出金拒否リスクへの対策

出金申請前に、必ず利用規約を再確認します。

📝 確認すべき重要項目

- ボーナスを受け取っている場合の出金条件

- 最低取引量の要件

- 本人確認書類の有効期限

これらの条件を満たしていない場合、出金拒否の口実にされる可能性があります。

- 申請番号、日時、金額、予定着金日をスクリーンショット保存

- PDFでもバックアップを取る

- メールでの確認通知もすべて保管

これらは、万が一トラブルが発生した際の重要な証拠となります。

ステップ2:税務申告の準備と必要書類

海外FXの取引履歴を正確に申告することは、法的義務であり、後々のトラブルを避けるためにも極めて重要です。

撤退時こそ、これまでの取引をクリーンに整理する絶好の機会です。

年間取引報告書の取得と保管

まず、業者から年間取引報告書(Annual Statement)を取得します。

多くの業者では、マイページから過去数年分をダウンロードできます。

報告書は英語で作成されていることが多いので、主要項目の日本語訳を準備してください。

- Beginning Balance(期首残高)

- Deposits(入金)

- Withdrawals(出金)

- Profit/Loss(損益)

- Commissions(手数料)

- Ending Balance(期末残高)

税理士に依頼する場合も、この程度の翻訳は自分で行っておくと、費用を節約できます。

📝 MT4/MT5での取引履歴エクスポート

MT4/MT5を使用している場合は、取引履歴を詳細にエクスポートできます。

「口座履歴」タブから期間を指定し、「レポートの保存」で詳細なHTML形式のレポートを作成できます。

このレポートには、すべての取引の詳細が記録されており、税務申告の根拠資料として最適です。

入出金記録の完全な整理

入出金の記録は、資金の流れを証明する重要な書類です。

以下の書類をすべて整理し、時系列で管理します。

- 銀行の海外送金控え

- クレジットカード明細(入金・返金の両方)

- 電子ウォレットの取引履歴

- 仮想通貨での入出金がある場合はその取引履歴

特に注意すべきは、為替レートの記録です。入金時と出金時でレートが異なる場合、為替差損益も申告対象となります。

各取引時の為替レート(TTMレート)を記録し、計算根拠を明確にしておきます。

国税庁のホームページで過去の為替レートを確認できます。

確定申告書類の作成準備

海外FXの利益は「雑所得」として申告します。

必要な書類と手順は以下の通りです。

📝 確定申告に必要な書類

確定申告書B(第一表、第二表)に加え、「先物取引に係る雑所得等の金額の計算明細書」は不要ですが、自作の計算明細書を添付することを推奨します。

この明細書には、各業者ごとの年間損益、手数料、為替差損益などを記載します。

- 利益が20万円を超える場合は必ず申告が必要

- 損失の場合も他の雑所得との損益通算のため申告推奨

- 住民税の申告も忘れずに行う

所得税の確定申告をすれば自動的に住民税も申告されますが、所得税が非課税でも住民税は課税される場合があります。

ステップ3:国内FXへの移行方法

海外FXから国内FXへの移行は、単なる口座の切り替えではありません。

取引スタイル、リスク管理、資金管理すべてを見直す良い機会です。

国内FX業者の選定基準

国内FX業者を選ぶ際は、以下の基準を重視します。

まず、金融庁の登録を確認します。

次に、信託保全の詳細を確認します。

どの信託銀行で、どのような仕組みで保全されているかを理解します。

取引条件では、スプレッドの狭さだけでなく、約定力も重要です。スリッページが少なく、注文が確実に通る業者を選びましょう。

| 主要国内FX業者 | 特徴 |

|---|---|

| DMM FX | 優れた約定力と安定した取引環境 |

| GMOクリック証券 | 低スプレッドと高い約定力 |

| SBI FXトレード | 1通貨単位から取引可能で初心者向け |

📝 サポート体制の確認ポイント

- 24時間の電話サポート

- LINEでの問い合わせ対応

- 初心者向けセミナーの充実度

取引ツールの使いやすさも重要です。

多くの業者がデモ口座を提供しているので、実際に試してから決定することをお勧めします。

移行タイミングの最適化

海外FXから国内FXへの移行は、タイミングが重要です。

並行して取引すると、資金管理が複雑になり、ミスのリスクが高まります。

- 年をまたがないように注意

- 12月に海外FXで利益確定、翌年1月から国内FX開始が理想

- 損失がある場合は同年内に他の雑所得と相殺

相場環境も考慮しましょう。ボラティリティが高い時期は避け、比較的落ち着いた相場で移行することで、不要な損失を避けられます。

重要指標の発表前後、年末年始、大型連休前後などは、移行に適さない時期です。

取引スタイルの再構築

国内FXでは、最大レバレッジが25倍に制限されているため、海外FXとは異なる取引スタイルが必要です。

海外FXで100倍以上のレバレッジに慣れている場合、最初は物足りなく感じるかもしれません。

証拠金の2-3%程度のリスクに抑えることで、一回の取引で致命的な損失を避けられます。

海外FXではスキャルピングが主流ですが、国内FXではデイトレードやスイングトレードの方が効率的です。

スプレッドが狭いため、少ない値幅でも利益を出せます。

国内FXの最大の利点は、税率が一律20.315%であることです。

年間100万円の利益なら、手取りは約80万円。これを複利で運用すれば、5年で資金を2倍以上に増やすことも現実的です。

例えば、証拠金100万円なら、1回の損失を2-3万円に限定します。

1日数回の取引で、着実に利益を積み重ねるスタイルを確立しましょう。

海外FXのようなギャンブル的な取引ではなく、投資としてFXと向き合うことが成功への近道です。

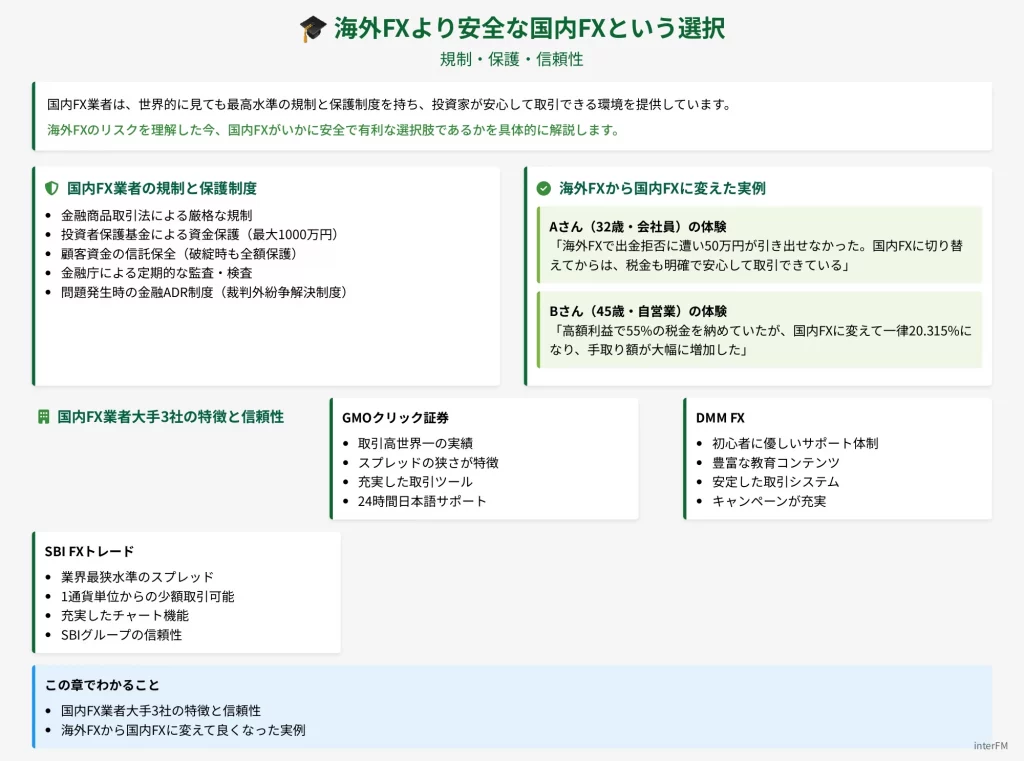

海外FXより安全な国内FXという選択

国内FX業者は、世界的に見ても最高水準の規制と保護制度を持ち、投資家が安心して取引できる環境を提供しています。

海外FXのリスクを理解した今、国内FXがいかに安全で有利な選択肢であるかを具体的に解説します。

国内FX業者大手3社の特徴と信頼性

日本のFX市場は世界最大級の規模を誇り、その中でも特に信頼性の高い大手3社を詳しく見ていきましょう。

これらの業者は、取引量、資本力、サービス品質すべてにおいて世界トップクラスです。

📝 DMM FX – 世界取引高No.1の実績

DMM FXは、2023年から2024年にかけて世界第1位の取引高を記録しました。

月間取引高は1.5兆ドルを超え、口座数は90万を突破しています。

この圧倒的な規模が、安定したサービス提供の基盤となっています。

- 3社での完全信託保全(日証金信託銀行、SMBC信託銀行、FXクリアリング信託)

- 自己資本規制比率1000%超(金融庁要求水準120%を大幅超過)

- 顧客資産の日次計算・完全分別管理

| 項目 | 詳細 |

|---|---|

| USD/JPYスプレッド | 0.2pips(原則固定) |

| 取引手数料 | 無料 |

| 約定力 | 99.9%以上 |

| サポート体制 | 24時間電話・LINE対応 |

📝 GMOクリック証券 – 7年連続世界第1位の安定感

GMOクリック証券は、2012年から2018年まで7年連続でFX取引高世界第1位を獲得した実績があります。

GMOインターネットグループの一員として、強固な財務基盤と最先端のIT技術を持っています。

- PC版「はっちゅう君FXプラス」:38種類のテクニカル指標、最大16分割チャート

- スマホアプリ「GMOクリック FXneo」:2023年グッドデザイン賞受賞

- 自己資本規制比率500%以上を常時維持

財務の健全性も抜群です。

信託保全は三井住友銀行、みずほ信託銀行、三井住友信託銀行、日証金信託銀行の4行で実施。

年間の営業収益は200億円を超え、安定した経営基盤を持っています。

📝 SBI FXトレード – 1通貨から取引可能な革新性

SBI FXトレードの最大の特徴は、1通貨単位から取引できることです。

これにより、数百円の少額からFX取引を始められ、初心者のリスク管理に最適です。

| 取引単位 | USD/JPYスプレッド |

|---|---|

| 1〜1万通貨 | 0.18pips |

| 積立FX | ドルコスト平均法での外貨積立可能 |

海外FXから国内FXに変えて良くなった実例

実際に海外FXから国内FXに移行した投資家の声を集めると、その満足度の高さに驚かされます。

以下、具体的な改善事例を紹介します。

海外FXで年間500万円の利益を上げていましたが、税金で約200万円も取られていました。

国内FXに移行してからは、同じ500万円の利益でも税金は約102万円に激減。

手取りが100万円近く増えました。

Aさんは、レバレッジが25倍になったことで、最初は物足りなさを感じたそうです。

しかし、ポジションサイズを調整し、勝率を重視する取引スタイルに変更。

結果的に、年間収益率は海外FX時代とほぼ同じながら、安定性は格段に向上したとのことです。

海外FXでは、300万円の出金が2か月も遅れ、精神的ストレスは計り知れませんでした。

国内FXに変えてからは、出金は即日〜翌営業日。

この安心感は、金額では表せない価値があります。

「国内FXの信託保全は完璧。たとえ業者が破綻しても、資金は100%戻ってくる。この差は決定的です」

現在はGMOクリック証券をメインに、複数の国内業者で分散投資。

リスク管理を徹底し、年20%の安定収益を実現しています。

海外FXでは、トラブルのたびに英語でやり取りする必要があり、本当にストレスでした。

国内FXは、電話一本ですぐに解決。

LINEでも質問でき、画面共有しながら操作方法を教えてもらえます。

SBI FXトレードの1通貨取引なら、失敗しても数百円の損失で済むから安心して練習できます。

現在は、月10万円程度の安定収益を上げ、「海外FXの高レバレッジより、国内FXの安定性の方が、結果的に利益につながる」と実感しているそうです。

📝 データが示す移行後の改善

2024年に実施された調査では、海外FXから国内FXに移行した投資家の87%が「満足」または「非常に満足」と回答しています。

| 改善点 | 回答率 |

|---|---|

| 税金の軽減 | 78% |

| 出金の確実性 | 71% |

| 精神的安定 | 65% |

| 収益性の向上 | 45% |

レバレッジが下がったにも関わらず収益が向上した理由として、「冷静な判断ができるようになった」「資金管理が改善した」「取引コストが減った」などが挙げられています。

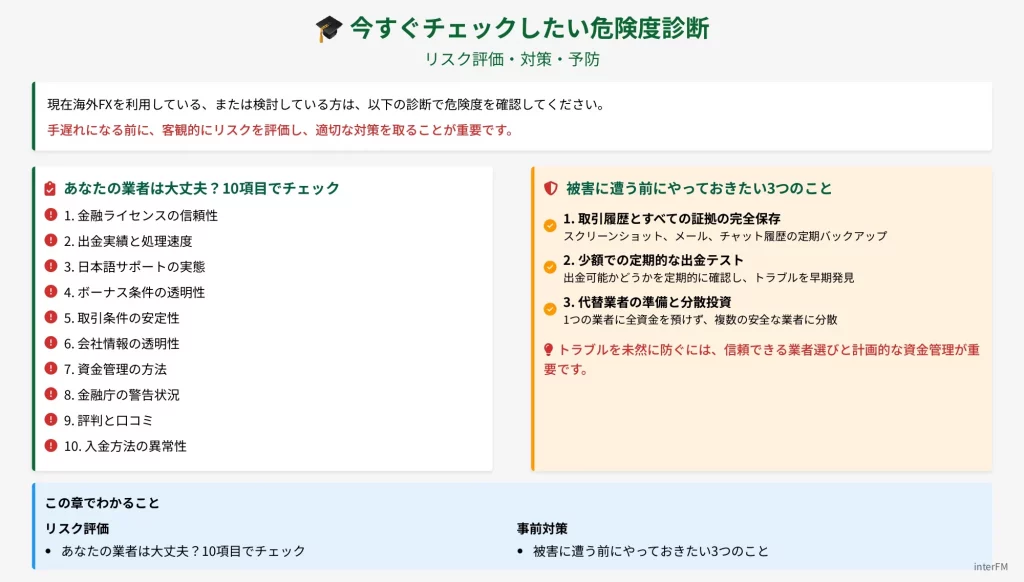

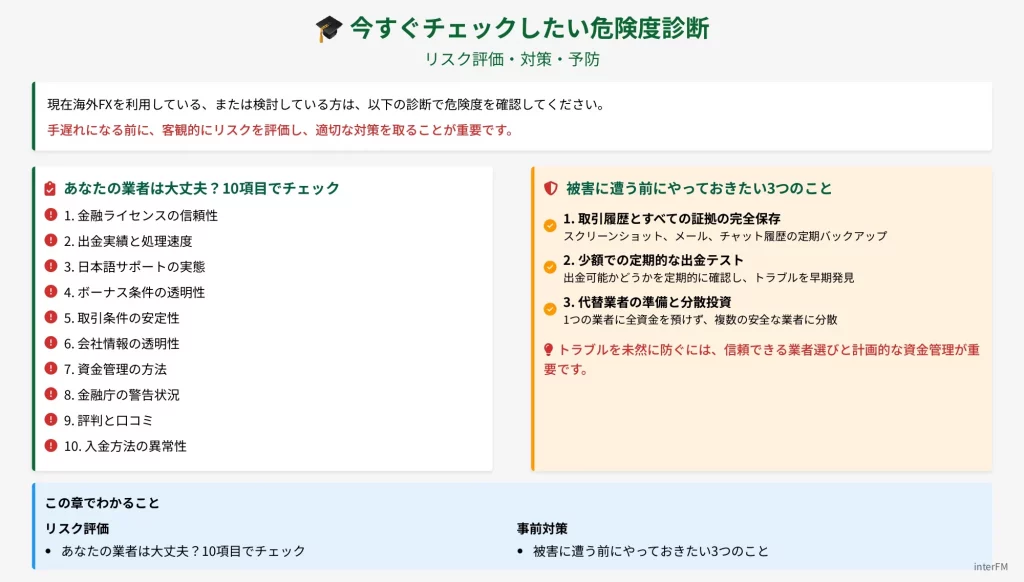

今すぐチェックしたい危険度診断

現在海外FXを利用している、または検討している方は、以下の診断で危険度を確認してください。

手遅れになる前に、客観的にリスクを評価し、適切な対策を取ることが重要です。

あなたの業者は大丈夫?10項目でチェック

以下の10項目をチェックし、該当する数が多いほど危険度が高くなります。

📝 1. 金融ライセンスの信頼性

- 業者の登録国がセーシェル、ベリーズ、マーシャル諸島、セントビンセントなどのオフショア地域である

- 金融ライセンス番号が公開されていない、または確認できない

- 複数のライセンスを謳っているが、実際に確認できるのは規制の緩い国のみ

📝 2. 出金実績と処理速度

- 出金申請から着金まで1週間以上かかる

- 出金手数料が異常に高い(5%以上)

- 過去3か月以内に出金遅延のトラブル報告がネット上にある

- 出金方法が限定的で、特定の電子ウォレットのみ対応

📝 3. 日本語サポートの実態

- 重要な問い合わせは英語対応のみ

- 日本語サポートの対応時間が限定的(平日の数時間のみなど)

- 利用規約の日本語版が存在しない、または機械翻訳レベル

- サポートへの問い合わせに対する返答が24時間以上かかる

📝 4. ボーナス条件の透明性

- ボーナスの出金条件が入金後に初めて明らかになる

- ボーナス額の20倍以上の取引量が出金条件になっている

- ボーナス規約が頻繁に変更される

- ボーナスを受け取ると、元本の出金まで制限される

📝 5. 取引条件の安定性

- 重要指標発表時にスプレッドが10pips以上に拡大する

- 約定拒否やリクオートが頻繁に発生する

- ストップロスが指定レートから大きくずれて約定する

- 早朝や深夜にスプレッドが異常に拡大する

📝 6. 会社情報の透明性

- 会社の所在地が私書箱やバーチャルオフィス

- 代表者名や役員情報が公開されていない

- 財務情報が一切公開されていない

- 設立年数が3年未満

📝 7. 資金管理の方法

- 信託保全について具体的な説明がない

- 分別管理を謳っているが、監査報告書がない

- 補償制度について明確な記載がない

- 破綻時の資金返還手順が不明確

📝 9. 評判と口コミ

- Forex Peace Army、Trustpilotなどで評価が2.0以下

- 「詐欺」「出金拒否」というキーワードと共に検索される

- SNSで被害報告が複数確認できる

- 肯定的な口コミが不自然に多く、内容が似通っている

📝 10. 入金方法の異常性

- 仮想通貨での入金を強く推奨される

- 個人名義の銀行口座への振込を要求される

- 入金ボーナスのために即座の入金を迫られる

- クレジットカード情報の提供に不安を感じるサイト構造

私も海外FX業者を調査していて感じますが、これらの項目に複数該当する業者は本当に危険です。特に出金拒否の報告がある業者は注意しましょう。

| 該当項目数 | 危険度レベル | 推奨される対応 |

|---|---|---|

| 0-2項目 | 比較的低リスク | ただし海外FX自体のリスクは残る |

| 3-4項目 | 中リスク | 資金の段階的引き上げを検討 |

| 5-7項目 | 高リスク | 即座に出金手続きを開始すべき |

| 8項目以上 | 極めて危険 | 今すぐ全額出金を試み、出金拒否なら専門家に相談 |

被害に遭う前にやっておきたい3つのこと

海外FXを続ける場合でも、最悪の事態に備えて以下の3つの対策を必ず実施してください。

まず最優先で行うべきは、すべての取引記録と通信記録の保存です。

以下の方法で、改ざんできない形で証拠を保全します。

- 定期的に(最低でも月1回)エクスポート

- PDFとHTMLの両形式で保存

- ターミナル画面から「口座履歴」→「期間指定」→「全履歴」を選択

- 右クリックで「詳細レポートの保存」を実行

業者とのメールは、Gmailなどのクラウドメールに転送し、さらにPDF化して保存します。

チャットサポートの会話は、すべてスクリーンショットを撮り、日付順にフォルダ管理。

スクリーンショットは、Windowsなら「Windowsキー + Shift + S」、Macなら「Command + Shift + 4」で簡単に撮影できます。

ただし、画像は改ざんの可能性があるため、必ず複数の方法で保存。

クラウドストレージ(Google Drive、Dropbox)、外付けHDD、USBメモリーの3か所に保管することを推奨します。

業者の健全性を確認する最も確実な方法は、定期的な出金テストです。

以下の方法で、業者の状態を常にモニタリングします。

- 毎月1回、必ず出金テストを実施

- 金額は5-10万円程度で十分

- 出金申請から着金までの日数を記録

- 出金方法も定期的に変更してテスト

銀行送金、クレジットカード返金、電子ウォレットなど、利用可能な方法をローテーションで試します。

特定の方法だけ遅延や拒否が発生する場合、業者の資金繰りに問題がある可能性があります。

出金テストの結果はエクセルで管理するのがおすすめです。「申請日」「申請方法」「申請金額」「承認日」「着金日」「手数料」「備考」の項目で記録しておくと、トラブル時の重要な証拠になります。

すべての資金を一つの海外FX業者に集中させることは、極めて危険です。

以下の方法で、リスクを分散し、緊急時の代替手段を確保します。

- メイン口座:50%

- サブ口座:30%

- 国内FX口座:20%

まず、国内FX口座を最低1つは開設しておきます。

実際に取引しなくても、口座があれば緊急時にすぐ資金を移動できます。

DMM FX、GMOクリック証券、SBI FXトレードなど、大手業者の口座開設は最短即日で完了します。

本人確認書類(運転免許証、マイナンバーカード)を準備しておけば、オンラインで手続き可能です。

海外FXについてよくある質問

海外FXに関する疑問や不安について、金融庁の見解、法律専門家の意見、実際の被害事例に基づいてお答えします。

- 海外FXは本当に違法なの?

-

日本居住者が海外FX業者を利用すること自体は違法ではありません。ただし、海外FX業者が無登録で勧誘を行うことは、明確に違法です。

金融商品取引法(e-Gov法令検索)では、日本居住者に対して金融商品取引業を行うには、金融庁への登録が必要と定められています。

日本の法律における位置づけ- 金融商品取引法では金融庁への登録が必須

- 無登録業者の勧誘は明確に違法

- 個人の取引自体は明確に禁止されていない

実金融庁は継続的に警告を発し、悪質な業者に対しては刑事告発も行っていますが、個人が取引しことで処罰された事例は報告されていません。

- すでに海外FX口座に資金がある場合はどうする?

-

以下の手順で計画的に対処することが重要です。

即座に行うべき3つのアクション- 口座状況の正確な把握とスクリーンショット記録

- 利用規約と出金条件の完全理解

- 小額テスト出金(5-10万円)の実施

業者の現状を把握するため、必ずテスト出金を実施しましょう。

海外FX口座から資金を引き上げる際、その年の損益は必ず確定申告する必要があります。

- ゼロカットは魅力的に見えるけど実際どう?

-

ゼロカットシステムは一見魅力的ですが、実際には非常に高額なコストを支払う必要があります。

項目 国内FX 海外FX USD/JPYスプレッド 0.2pips 1.5-2.0pips 100万通貨取引コスト 約2,000円 15,000-20,000円 年間コスト差額 基準 +100万円以上 さらに、取引手数料、スワップポイントの不利な設定、頻繁なスリッページなど、見えないコストが積み重なります。

- 海外FXの税金を払わないとどうなる?

-

脱税額が大きい場合や意図的な申告逃れは、10年以下の懲役または1000万円以下の罰金、または両方の刑事罰の対象となります。

項目 税率・金額 本税 最大55% 無申告加算税 15-30% 延滞税 年8.7%(日割り計算) 重加算税(悪質な場合) 40% 100万円以上の海外送金は、すべて金融機関から国税庁に報告されます。

さらに、CRS(共通報告基準)により、約100か国の金融機関から、日本居住者の口座情報が自動的に国税庁に提供されています。

国税庁の監視体制の実態- 100万円以上の海外送金は全て報告

- CRSで約100か国から情報自動提供

- マイナンバーで全取引が紐づけ

- 国内FXのレバレッジ25倍では物足りない場合は?

-

高レバレッジに慣れた投資家にとって、25倍は物足りなく感じるかもしれません。

しかし、適切な戦略により、国内FXでも十分な収益を上げることが可能です。

レバレッジ25倍でも十分な理由- 100万円で2500万円分の取引が可能

- プロトレーダーは5-10倍で運用

- 長期安定収益には十分な水準

まず、レバレッジ25倍という数字を正しく理解しましょう。

100万円の証拠金で2500万円分の取引ができるということは、ドル円1円の変動で25万円の損益が発生します。

📝 複利効果を活用した資産形成

国内FXの最大の利点は、税率が一律20.315%であることです。

期間 国内FX(税引後) 海外FX(税引後) 1年後 143万円 98万円 3年後 458万円 262万円 5年後 1,467万円 1,010万円 初期資金100万円、月利5%(現実的な目標)で運用した場合、5年後の差は457万円になります。

効率的な資金運用テクニック- 分割エントリー戦略

- 通貨ペアの分散投資

- 時間軸の使い分け

- 自動売買の活用

これらの戦略により、レバレッジ25倍でも年率50-100%のリターンは十分に狙えます。

まとめ:海外FXをおすすめしない理由と安全な投資方法

投資家として最も重要なのは、目先の利益ではなく、長期的な資産形成と資金の安全性です。

本記事で提示したデータと事実は、すべて公的機関の発表、実際の被害事例、法的根拠に基づいています。

金融庁が警告を発し続ける理由、多くの被害者が声を上げる理由、専門家が国内FXを推奨する理由。

すべては、あなたの大切な資産を守るためです。

- 投資に「絶対」はありませんが、「より安全な選択」は確実に存在

- 金融庁登録の国内FX業者での取引が最も安全

- 完全な信託保全、優遇税制、日本語サポート、法的保護がある