海外FXで自動売買を始めたいけれど、「どのEAを選べば本当に稼げるのか分からない」「詐欺EAに騙されないか不安」「設定方法が難しそうで一歩を踏み出せない」といった悩みを抱えていませんか?

裁量トレードで思うような成果が出ず、24時間自動で取引してくれるEAに期待する一方で、月利50%などの誇大広告や高額ツールの勧誘を目にして、何を信じればいいのか分からなくなっている方も多いでしょう。

正しい知識なしにEAを導入すれば、想定外の損失や口座凍結のリスクに直面する可能性もあるのです。

無料・有料EA比較表や目的別ランキング、海外FX業者別の相性情報、さらに詐欺EAを見抜く具体的チェックリストも掲載しているので、あなたに最適なEAが必ず見つかります。

この記事を読めば、信頼できるEAを自分で見極める力が身につき、今日から安心してEA運用をスタートできるようになります。

高レバレッジとボーナスを活用した少額からの資金効率的な運用方法や、複数EAでリスク分散するポートフォリオ構築術も習得でき、裁量トレードの時間的負担から解放されながら、安定した収益を目指せる、勝てる自動売買システムを構築、設定できるでしょう。

海外FX EAとは?自動売買の基礎知識

海外FX EAとは、海外FX業者が提供する取引プラットフォーム(主にMT4・MT5)で利用できる自動売買プログラムのことです。

EAは「Expert Advisor(エキスパートアドバイザー)」の略称で、あらかじめ設定されたルールに従って自動的に売買を実行するシステムを指します。

裁量トレードだと、チャートに張り付いて監視し続ける必要がありますが、EAなら自動で取引してくれるので、忙しい方でも効率的に運用できます。

裁量トレードでは、トレーダー自身がチャートを監視し、エントリーや決済のタイミングを判断する必要がありますが、EAを導入すれば24時間365日休むことなく取引チャンスを捉えることが可能です。

感情に左右されず、機械的にルールを守って取引できる点が最大の特徴といえるでしょう。

📊 海外FXでEA運用が人気の理由

特に海外FXでは国内FXと比べてレバレッジや運用環境の自由度が高く、EA運用との相性が非常に良いため、多くのトレーダーが海外FX口座でEAを活用しています。

- 設定されたルールに従って自動的に売買を実行

- 24時間365日、取引チャンスを逃さず運用可能

- 感情に左右されない機械的な取引が実現

- 海外FXの高レバレッジ環境と好相性

EA(エキスパートアドバイザー)の仕組みと動き方

EAは、MQL4またはMQL5というプログラミング言語で作成された自動売買プログラムです。

トレーダーがMT4またはMT5にEAファイル(拡張子.ex4や.ex5)をインストールし、チャート上で稼働させると、プログラムが市場のレート情報を常時監視し、設定された条件に合致したタイミングで自動的に注文を発注します。

- MQL4/MQL5で作成されたプログラムファイル(.ex4/.ex5)

- MT4/MT5のチャート上で稼働

- 市場のレート情報を常時監視

- 設定条件に合致したタイミングで自動注文

具体的には、EAは以下のような流れで動作します。

まず、プログラム内に「移動平均線がゴールデンクロスしたら買い」「RSIが30以下になったら買い、70以上になったら売り」といったエントリー条件と、「利益が○pipsに達したら決済」「損失が△pipsに達したら損切り」といった決済条件が記述されています。

MT4・MT5はリアルタイムで価格データを受信し、EAがそのデータをもとに条件判定を繰り返し、条件を満たすと自動的に売買注文を執行する仕組みです。

💡 EAの条件設定はトレーダーの戦略そのものです。エントリーと決済の両方の条件を明確に定義することで、感情に左右されない一貫したトレードが実現できます。

- エントリー条件:移動平均線のクロス、RSI・MACDなどのインジケーター値

- 決済条件:利益確定のpips数、損切りのpips数、トレーリングストップ

トレーダーはパラメータ設定画面でロットサイズや各種インジケーターの期間などを調整でき、同じEAでも設定次第でパフォーマンスが変化します。

また、EAはMT4・MT5が起動している間だけ動作するため、24時間稼働させたい場合にはVPS(仮想専用サーバー)の利用が推奨されます。

⚠️ EAを24時間稼働させるには、パソコンを常時起動させるかVPSを利用する必要があります。VPSなら電気代の節約にもなり、停電などのリスクも回避できます。

海外FXでEAを使う人が多い3つの理由

海外FXでEA運用を行うトレーダーが多い理由は、主に以下の3点に集約されます。

- 高レバレッジで効率的に資金を運用できる

- EA利用の制約が少なく自由度が高い

- ボーナスやゼロカット制度でリスクを抑えられる

📝 1. 高レバレッジで効率的に資金を運用できる

海外FX業者は金融庁の規制を受けないため、500倍から1,000倍、業者によっては無制限のレバレッジを提供しています。

国内FXでは最大25倍に制限されているため、同じ証拠金でも海外FXなら数十倍のポジションを持つことができ、EAの戦略をより効果的に実行できます。

特にスキャルピング系のEAは小さな値幅を何度も取りに行く手法なので、高レバレッジとの相性が非常に良いのです。

高レバレッジは資金効率が良い反面、リスクも高まります。適切なロット管理とリスク管理が重要です!

📝 2. EA利用の制約が少なく自由度が高い

国内FX業者の多くはMT4・MT5を提供しておらず、独自プラットフォームでのリピート系自動売買やストラテジー選択型に限定されています。

一方、海外FX業者は標準的にMT4・MT5を採用しており、世界中の開発者が作成した膨大な種類のEAを自由に利用できます。

スキャルピングやアービトラージなど、国内FXでは禁止されている手法もEAで実行可能な場合が多く、戦略の幅が格段に広がります。

MT4・MT5は世界中で使われているプラットフォームなので、情報も豊富でカスタマイズの自由度も高いのが魅力です!

📝 3. ボーナスやゼロカット制度でリスクを抑えられる

多くの海外FX業者は入金ボーナスや口座開設ボーナスを提供しており、自己資金以上の証拠金でEA運用を開始できます。

また、ゼロカットシステムによって口座残高を超える損失が発生しても追証を請求されることがないため、EA運用時の突発的な相場変動リスクを限定できる点も大きな魅力です。

国内FXでは追証が発生する可能性があるため、この点は海外FXの明確なアドバンテージといえます。

国内FXと海外FXのEA運用環境の違い

国内FXと海外FXではEA運用における環境に明確な違いがあり、それぞれの特性を理解した上で選択することが重要です。

レバレッジと証拠金効率

最も大きな違いはレバレッジです。

国内FXは金融庁の規制により最大25倍に制限されていますが、海外FXでは平均500倍から1,000倍、一部業者では無制限のレバレッジが利用可能です。

EAは複数ポジションを同時保有する戦略が多いため、高レバレッジによる証拠金効率の良さは運用パフォーマンスに直結します。

複数ポジション管理型のEAなら、高レバレッジによる証拠金効率の良さが運用の柔軟性を大きく高めてくれますよ。

- 国内FX:最大25倍(金融庁規制)

- 海外FX:平均500倍〜1,000倍、一部無制限

- 証拠金効率が運用パフォーマンスに直結

プラットフォームと利用可能なEA

海外FX業者はMT4・MT5を標準提供しており、世界中で開発された数万種類のEAを自由に選択・導入できます。

対して国内FX業者はMT4・MT5を提供している会社が限られており、提供していても機能制限がある場合があります。

多くの国内業者は独自プラットフォームでリピート系(トラリピ、ループイフダンなど)やストラテジー選択型の自動売買のみに対応しており、完全カスタマイズ可能なEA運用には制約があるのが現状です。

| 項目 | 国内FX | 海外FX |

|---|---|---|

| プラットフォーム | 独自プラットフォームが主流、MT4/MT5は一部のみ | MT4/MT5を標準提供 |

| EA選択肢 | リピート系・選択型が中心 | 数万種類のカスタムEAが利用可能 |

| カスタマイズ性 | 制約あり | 完全カスタマイズ可能 |

カスタムEAで独自戦略を動かしたいなら、海外FXのMT4/MT5環境が圧倒的に有利ですね。

取引制限とコスト構造

国内FXでは約款でスキャルピングを制限している業者が多く、短時間に大量注文を繰り返すEAは口座凍結のリスクがあります。

海外FXはスキャルピングを歓迎する業者が多く、戦略の自由度が高い反面、スプレッドは国内FXより広めに設定されている傾向があります。

ただし、海外FXではボーナスやキャッシュバックプログラムでコストを相殺できるケースも多いため、総合的な収益性で判断する必要があるでしょう。

💰 コスト面の比較ポイント

国内FX:スプレッド狭い、スキャルピング制限あり

海外FX:スプレッド広め、ボーナス・キャッシュバックで相殺可能

リスク管理の仕組み

ゼロカットシステムの有無も重要な違いです。

海外FXはほぼすべての業者がゼロカットを採用しており、急激な相場変動で口座残高がマイナスになっても追証は発生しません。

国内FXは追証制度があるため、EA稼働中に想定外の損失が発生した場合、追加入金を求められるリスクがあります。

- 海外FX:ゼロカットシステムで追証なし

- 国内FX:追証制度あり、追加入金リスクあり

- 急激な相場変動時のリスク管理に大きな差

EA稼働中は24時間監視できないことも多いので、ゼロカットシステムがあると安心感が違いますね。

EAとコピートレード・ミラートレードの違い

自動売買には複数の手法があり、それぞれ仕組みと適性が異なります。

自分に合った手法を選ぶためにも、各手法の違いを正確に理解しておきましょう。

EAの特徴

EAは自分のMT4・MT5口座にプログラムをインストールして稼働させる完全自己完結型の自動売買です。

プログラムは自分の口座内だけで動作するため、他のトレーダーの影響を受けず、パラメータを自由にカスタマイズできます。

バックテストで過去データを使った検証ができる点も大きなメリットです。

一方、VPSを契約して24時間稼働させる必要がある場合が多く、初期設定には一定のITリテラシーが求められます。

EAは自分でプログラムを管理するため、カスタマイズの自由度が高い反面、技術的な知識が必要になります

コピートレードの特徴

コピートレードは、実績のあるトレーダー(シグナルプロバイダー)の取引をリアルタイムで自分の口座にコピーする仕組みです。

シグナルプロバイダーが注文を出すと、同じ売買が自動的に自分の口座でも執行されます。

EAのように自分でプログラムを設定する必要がなく、実績のあるトレーダーを選ぶだけで始められる手軽さが魅力です。

ただし、コピー元のトレーダーが損失を出せば自分も同様に損失を被るため、シグナルプロバイダー選びが成否を分けます。

ミラートレードの特徴

ミラートレードは、特定の売買戦略(ストラテジー)を選択し、その戦略に基づいた売買シグナルを受信して自動売買する手法です。

コピートレードが「人」をフォローするのに対し、ミラートレードは「戦略」をフォローする点が異なります。

複数のストラテジーを組み合わせてポートフォリオを組むことも可能で、リスク分散がしやすい特徴があります。

ミラートレードは複数の戦略を組み合わせられるため、リスク管理がしやすいのが特徴です

| 手法 | 仕組み | メリット | 向いている人 |

|---|---|---|---|

| EA | 自分の口座にプログラムをインストール | パラメータの自由なカスタマイズ、バックテスト可能 | 上級者 |

| コピートレード | トレーダーの取引をコピー | 設定が簡単、実績のあるトレーダーを選ぶだけ | 初心者 |

| ミラートレード | 戦略を選択してシグナルを受信 | 複数戦略の組み合わせでリスク分散しやすい | 中級者 |

どれを選ぶべきか

EAは自分でパラメータを調整し、戦略を完全にコントロールしたい上級者向けです。

コピートレードは設定の手間を省きたい初心者向けで、ミラートレードは複数戦略を組み合わせてリスク分散したい中級者向けといえるでしょう。

自分のFX経験、時間的余裕、求めるカスタマイズ性に応じて最適な手法を選択することが重要です。

- カスタマイズ性と完全コントロールを求めるなら「EA」

- 設定の手軽さと実績重視なら「コピートレード」

- 複数戦略の組み合わせでリスク分散するなら「ミラートレード」

- 自分のFX経験、時間的余裕、求めるカスタマイズ性を基準に選択する

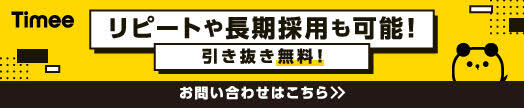

海外FX EAのメリット5つ

国内FXでは金融庁の規制により最大レバレッジが25倍に制限され、スキャルピングを禁止する業者も多く存在します。

一方、海外FX業者は日本の金融庁の管轄外にあるため、数百倍から数千倍のハイレバレッジでの取引が可能であり、取引手法にも厳しい制限がありません。

これらの自由度の高さが、EA運用において大きなアドバンテージとなるのです。

国内FXの規制の厳しさと比べると、海外FXのEA運用環境は非常に柔軟ですね。この違いを理解することが、効果的なEA運用の第一歩です。

ここでは海外FXでEAを使う具体的なメリットを5つの観点から詳しく解説します。

これらのメリットを理解することで、EA導入の判断材料として活用できるでしょう。

高レバレッジで少額から大きく狙える

海外FXの最大の特徴であるハイレバレッジは、EA運用において資金効率を飛躍的に高めます。

国内FXの最大25倍に対し、海外FX業者では500倍から1,000倍、業者によっては無制限のレバレッジを提供しています。

レバレッジが高いということは、同じ証拠金でより大きなポジションを持てることを意味します。

例えば、5万円の証拠金で考えてみましょう。

| レバレッジ | 建てられるポジション | 1%利益時の獲得額 |

|---|---|---|

| 国内FX(25倍) | 125万円分 | 1万2,500円 |

| 海外FX(1,000倍) | 5,000万円分 | 50万円 |

国内FXのレバレッジ25倍では125万円分、海外FXのレバレッジ1,000倍では5,000万円分のポジションを建てられます。

EAが1回の取引で1%の利益を獲得した場合、前者は1万2,500円、後者は50万円の利益となる計算です。

レバレッジが高いほど資金効率が上がりますが、その分リスク管理も重要になってきます!

EA運用では複数のポジションを同時に保有することも多く、証拠金維持率を常に意識する必要があります。

多くの経験豊富なトレーダーは、ハイレバレッジ環境でも実効レバレッジを50倍~100倍程度に抑えて運用しています。

📝 ハイレバレッジ運用のポイント

ハイレバレッジのメリットは、少額資金でも十分な利益を狙える点にあります。

10万円以下の資金でEA運用を始めたい初心者にとって、海外FXのハイレバレッジ環境は大きな味方となるでしょう。

少額から始められるのは初心者にとって嬉しいポイントですね。ただし、レバレッジが高い分、資金管理はしっかりと行いましょう!

ボーナスを使ってリスクゼロでお試しできる

海外FX業者の多くは、口座開設ボーナスや入金ボーナスといった豊富なボーナスキャンペーンを提供しています。

これらのボーナスを活用すれば、実質的にリスクゼロでEA運用を試すことが可能です。

自己資金を使わずにEAの実践テストができるのは、初心者にとって大きなメリットですね!

口座開設ボーナスで完全ノーリスク運用

口座開設ボーナスは、新規口座開設だけで3,000円~15,000円程度の取引資金がもらえる制度です。

自己資金を入金する必要がないため、完全にノーリスクでEAの実践テストができます。

XMTradingでは13,000円の口座開設ボーナスを提供しており、このボーナスだけでEA運用を開始し、利益が出れば出金することも可能です。

入金ボーナスで証拠金を倍増

入金ボーナスは、入金額に対して一定割合のボーナスが付与される制度です。

例えば100%入金ボーナスなら、5万円入金すれば合計10万円の証拠金でEA運用を開始できます。

これにより、限られた資金でもより大きなポジションを持てるため、EAのパフォーマンスを最大限に引き出せます。

証拠金が2倍になれば、より余裕を持ったロット管理ができますね。

💰 入金ボーナスの活用例

5万円入金 + 100%ボーナス = 合計10万円の証拠金で運用開始できるため、より大きなポジションサイズでEAのパフォーマンスを最大化できます。

ボーナス利用時の注意点

- ボーナス自体は出金できない場合が多い

- ボーナスを利用した取引で得た利益は出金可能

- 業者によってはボーナスを使用した取引に制限を設けている場合がある

- 事前に利用規約を確認することが重要

ボーナス自体は出金できない場合が多いこと、ボーナスを利用した取引で得た利益は出金可能であることを理解しておきましょう。

また、業者によってはボーナスを使用した取引に制限を設けている場合もあるため、事前に利用規約を確認することが重要です。

利用規約の確認を怠ると、せっかくの利益が出金できないトラブルになることもあるので注意しましょう。

FXGTやGemForexなど、ボーナスキャンペーンに力を入れている業者を選ぶことで、初期リスクを最小限に抑えたEA運用が実現できます。

スキャルピングEAでも口座凍結されにくい

国内FX業者の多くはスキャルピング(数秒から数分の短時間で売買を繰り返す手法)を利用規約で禁止または制限しています。

スキャルピングを行うと警告を受けたり、最悪の場合は口座凍結や利益没収といったペナルティが課されることもあります。

国内業者でスキャルピングEAを動かすのはリスクが高いんですね…

国内FX業者がスキャルピングを制限する理由

これは国内FX業者の多くが「DD(ディーリングデスク)方式」を採用しているためです。

DD方式では業者が顧客の注文を一旦受け、カバー先に流すかどうかを判断します。

スキャルピングのような高頻度取引は業者のカバーが間に合わず、業者側にリスクが生じるため制限されるのです。

海外FX業者はNDD方式でスキャルピング歓迎

一方、海外FX業者の多くは「NDD(ノン・ディーリングデスク)方式」を採用しており、顧客の注文を直接インターバンク市場に流します。

業者は顧客の取引に介入せず、スプレッドや手数料から利益を得るビジネスモデルのため、顧客が頻繁に取引するほど業者の収益も増えます。

したがって、スキャルピングEAを使っても口座凍結のリスクはほとんどありません。

- DD方式(国内業者):業者が注文を一旦受けて判断するため、スキャルピングは制限される

- NDD方式(海外業者):注文を直接市場に流すため、スキャルピングも歓迎される

ExnessやTradeviewなど、明確に「スキャルピング歓迎」を謳っている海外FX業者も多く存在します。

これらの業者ではスプレッドが狭く約定スピードも速いため、スキャルピングEAのパフォーマンスを最大限に発揮できる環境が整っています。

取引回数が増えるほど業者も儲かるから、Win-Winの関係なんですね!

海外FX業者でも禁止行為には注意

複数口座間での両建てやボーナスの不正取得などは利用規約違反となるため、各業者のルールを守った上でEA運用を行いましょう。

📝 主な禁止行為

- 複数口座間での両建て

- ボーナスの不正取得

- アービトラージ(業者によって異なる)

通貨ペアが豊富でリスク分散しやすい

海外FX業者は国内FX業者と比較して、取引可能な通貨ペアが圧倒的に豊富です。

国内FX業者が20~30通貨ペア程度なのに対し、海外FX業者では50~100以上の通貨ペアを提供していることも珍しくありません。

- 国内FX業者:20~30通貨ペア程度

- 海外FX業者:50~100以上の通貨ペア

EA運用において通貨ペアの多様性は重要な意味を持ちます。

複数の通貨ペアでEAを稼働させることで、特定の通貨ペアの不調をカバーし、安定したリターンを目指すポートフォリオ運用が可能になるからです。

例えば、ドル円に特化したEAだけでなく、ユーロドル、ポンドドル、ゴールド(XAUUSD)など異なる値動きをする銘柄に分散してEAを稼働させることで、リスク分散効果が得られます。

複数の通貨ペアに分散することで、1つの通貨ペアが不調でも他のペアでカバーできるため、トータルで安定した収益を狙いやすくなります。

また、エキゾチック通貨ペア(トルコリラ、メキシコペソ、南アフリカランドなど)はボラティリティが高く、適切なEA戦略を用いれば大きなリターンを狙える可能性があります。

これらのマイナー通貨ペアは国内FX業者では取引できない場合も多く、海外FXならではのメリットといえます。

📊 海外FXで取引できる多様な商品

通貨ペア以外にも、海外FX業者では貴金属(金・銀)、エネルギー(原油)、株価指数(S&P500、日経225など)、個別株、仮想通貨など、多様なCFD商品を取引できます。

これらの商品にも対応したEAを組み合わせることで、より高度なポートフォリオ戦略が実現します。

| 商品カテゴリ | 取引可能な銘柄例 |

|---|---|

| 貴金属 | 金(ゴールド)、銀(シルバー) |

| エネルギー | 原油(WTI、ブレント) |

| 株価指数 | S&P500、日経225、ダウ平均 |

| 個別株 | Apple、Google、Amazonなど |

| 仮想通貨 | ビットコイン、イーサリアムなど |

このような豊富な選択肢は、EA運用の戦略の幅を大きく広げてくれます。

通貨ペアだけでなく、CFD商品にも対応したEAを活用することで、より多角的なポートフォリオ運用が可能になります。

ゼロカットで借金リスクなし

ゼロカットシステムは、海外FX最大の安全装置といえる仕組みです。

急激な相場変動でロスカットが間に合わず口座残高がマイナスになった場合でも、FX業者がそのマイナス分を補填し、口座残高をゼロに戻してくれます。

つまり、入金した金額以上の損失を被ることがなく、借金を抱えるリスクが完全にゼロになります。

国内FXでは追証で借金を抱えるリスクがありますが、海外FXならゼロカットで安心です!

国内FX業者にはゼロカットシステムが存在しません。

日本の金融商品取引法(e-Gov法令検索)では、業者が顧客の損失を補填することが禁止されているためです。

そのため、2015年のスイスフランショックや2019年のフラッシュクラッシュのような急変動時には、ロスカットが間に合わず多くのトレーダーが数百万円から数千万円の追証(追加証拠金)を請求されました。

📝 EA運用とゼロカットの重要性

EA運用では、自分が相場を監視していない時間帯にも取引が行われます。

深夜や早朝の薄商い時間帯、重要な経済指標発表時など、急激な価格変動が起こりやすいタイミングでもEAは稼働し続けます。

このような状況下でゼロカットシステムがあることは、非常に大きな安心材料となります。

- XMTrading

- Exness

- TitanFX

- Axiory

過去の相場急変時にも、これらの業者は確実にゼロカットを執行してきた実績があります。

ゼロカットは最後の安全装置として存在するものであり、適切なリスク管理(適正なロットサイズ、損切り設定、証拠金維持率の管理)を行うことが前提です。

ゼロカットの存在を過信せず、堅実なEA運用を心がけることが長期的な成功につながります。

ゼロカットは「保険」のようなもの。頼りすぎず、しっかりリスク管理することが大切ですね!

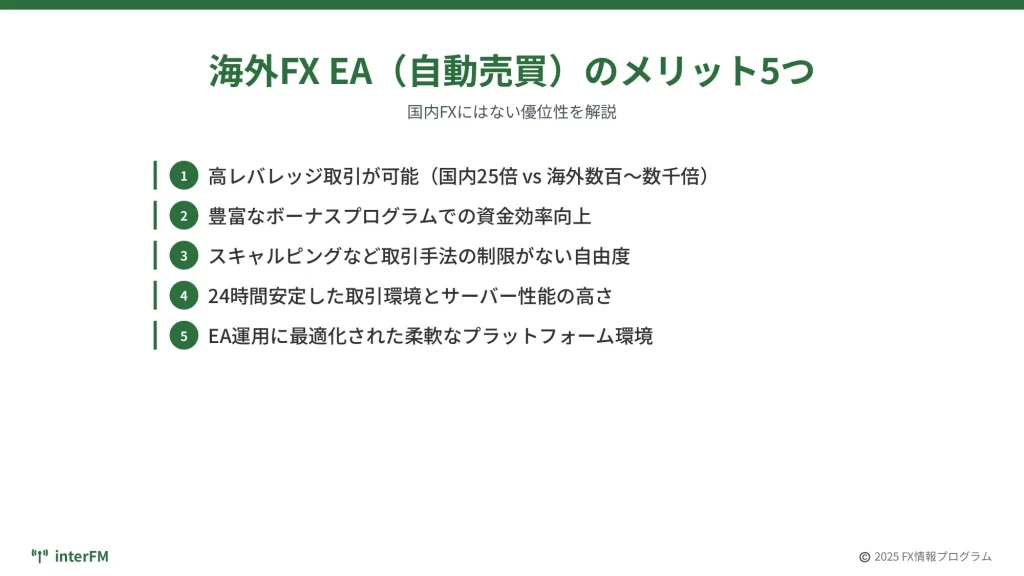

海外FX EAのデメリットとリスク5つ

海外FXでEAを運用する際には、事前に理解しておくべき重要なデメリットとリスクが存在します。

バックテストでは好成績を収めていたEAが実運用で機能しない、想定外のコストが発生する、詐欺的なEAに騙されるなど、実際の運用現場では様々な問題が発生する可能性があります。

特に初心者の方は、「自動売買だから安心」と考えがちですが、EA運用には独自のリスクが伴うことを理解しておく必要があります。

ここでは、EA運用における代表的な5つのデメリットとリスクについて、その仕組みと具体的な対策を詳しく解説します。

これらを正しく理解することで、リスクを最小限に抑えた安全なEA運用が可能になります。

スリッページや約定拒否で利益が減る可能性

スリッページとは、EAが発注した価格と実際に約定した価格にズレが生じる現象のことです。

海外FX業者のサーバーとトレーダーのVPS間の通信遅延、重要経済指標発表時の急激な価格変動、流動性の低い時間帯などで頻繁に発生します。

特にスキャルピング型のEAでは、わずか数pipsの利益を積み重ねる戦略のため、1回のトレードで1〜2pipsのスリッページが発生するだけで、期待利益が大幅に減少してしまいます。

スキャルピングEAは薄利を積み重ねる戦略なので、スリッページの影響を特に受けやすいんです。

約定拒否は、EAが出した注文を業者側が受け付けず、取引が成立しない状態を指します。

相場が急変動している時、スプレッドが急拡大している時、業者のサーバーに負荷がかかっている時などに発生しやすくなります。

バックテストでは全ての注文が完璧に約定する前提でシミュレーションされているため、実運用でスリッページや約定拒否が頻発すると、バックテスト結果とまったく異なる成績になってしまうのです。

📝 スリッページ・約定拒否の対策

対策としては、約定力の高い海外FX業者を選ぶことが最も重要です。

XMやExnessなどの大手業者は約定率99%以上を公表しており、約定拒否のリスクを低減できます。

また、ECN口座やゼロ口座など、スプレッドが狭く約定力に優れた口座タイプを選択することも有効です。

- VPSを業者のサーバーと物理的に近い場所に配置する

- 重要指標発表時にはEAを一時停止させる設定を入れる

- 約定率99%以上の大手業者を選択する

- ECN口座やゼロ口座など約定力に優れた口座タイプを使用する

VPSを業者のサーバーと物理的に近い場所(同じデータセンター内や同じ地域)に配置することで、通信遅延を最小化し、スリッページを減らすことができます。

重要指標発表時にはEAを一時停止させる設定を入れることも、予期せぬスリッページを回避する有効な手段となります。

約定力の高い業者選びと、適切なVPS配置が、EA運用成功の鍵となります。

VPS契約に月額費用がかかる

- 月額1,500円〜3,000円程度が相場

- 運用資金は最低10万円以上、推奨30万円以上

- VPS費用が期待利益の20%を超える場合は見直しが必要

EAを24時間安定稼働させるためには、VPS(仮想専用サーバー)の契約がほぼ必須となります。

自宅のPCを常時起動させておく方法もありますが、停電や回線トラブル、Windows Updateによる予期せぬ再起動などのリスクがあり、EA運用には適していません。

VPSを利用することで、これらのリスクを回避し、安定した取引環境を確保できます。

停電やアップデートで取引が止まってしまうと、大きな機会損失につながります。VPSは必要経費と考えましょう。

VPSの月額費用は、サービス提供業者やスペックによって異なりますが、一般的には月額1,500円〜3,000円程度が相場です。

お名前.comデスクトップクラウド、ABLENET、Conoha for Windowsなどが国内では人気ですが、海外業者ではBeeks VPSやContaboなどが選択肢となります。

一部の海外FX業者は、一定の口座残高や月間取引量の条件を満たすことで無料VPSを提供していますが、スペックが低かったり、条件が厳しかったりする場合もあります。

例えば、運用資金3万円で月利5%(1,500円)の利益を得たとしても、VPS代が2,000円かかれば実質的には赤字になってしまいます。

最低でも運用資金10万円以上、できれば30万円以上を用意し、VPS費用を差し引いても十分な利益が残る規模で運用することが推奨されます。

📊 費用対効果の計算例

運用資金3万円 × 月利5% = 1,500円の利益

VPS代2,000円 – 利益1,500円 = -500円(赤字)

運用資金30万円 × 月利5% = 15,000円の利益

VPS代2,000円を差し引いても = 13,000円の利益

資金が少ないうちは、VPS代が利益を圧迫してしまいます。ある程度まとまった資金を用意してから始めるのがおすすめです。

費用対効果を判断する際は、VPS代を月間の期待利益で割って、利益に対する費用の割合を確認しましょう。

この割合が20%を超える場合は、運用資金を増やすかEAの収益性を見直す必要があります。

また、複数のEAを同一のVPS上で稼働させることで、1EA当たりのコストを下げる工夫も有効です。

詐欺EAや誇大広告に騙されるリスク

「月利50%保証」「勝率90%超え」「完全放置で年収1,000万円」といった誇大広告を掲げる悪質なEA販売業者が、SNSや広告、アフィリエイトサイトを通じて多数存在しています。

これらの詐欺EAは、実際には機能しないプログラムを数万円〜数十万円で販売したり、過度に最適化されたバックテスト結果だけを見せて実運用では全く勝てないEAを売りつけたりします。

高額なEAを買ったのに全く勝てない…というトラブルが後を絶ちません。購入前にしっかりと見極めることが重要です!

詐欺EAの典型的な手口

- バックテスト結果のみを強調し、リアル口座でのフォワード実績を一切示さない

- 販売ページに運営者情報や会社情報が不明瞭

- SNSのDMやLINEグループで「限定〇名」「今だけ特価」と焦らせて購入を迫る

- 高額EAの購入後、さらに高額なコンサルティングやシグナル配信サービスへ誘導する「バックエンド商法」

詐欺EAの典型的な手口としては、バックテスト結果のみを強調して公開し、リアル口座でのフォワード実績を一切示さない、販売ページに運営者情報や会社情報が不明瞭、SNSのDMやLINEグループで「限定〇名」「今だけ特価」と焦らせて購入を迫る、などがあります。

また、高額なEAを購入させた後に、さらに高額なコンサルティングやシグナル配信サービスへ誘導する「バックエンド商法」も横行しています。

詐欺EAを見抜くチェックポイント

詐欺EAを見抜くためには、以下のチェックポイントを確認することが重要です。

📝 購入前の必須チェック項目

まず、リアル口座での長期フォワードテスト結果(最低でも6ヶ月以上)がMyfxbookなどの第三者サービスで公開されているか確認しましょう。

次に、販売者の身元が明確で、特定商取引に関する法律(e-Gov法令検索)に基づく表記が適切に記載されているかをチェックします。

さらに、過度に高い利回りを保証していないか、リスクやデメリットについても正直に説明しているかを見極めることが大切です。

「必ず儲かる」「絶対に損しない」といった表現は金融商品取引法で禁止されています。このような表現を使っている業者は要注意です!

信頼できるEA入手先

信頼できるEA入手先としては、以下のプラットフォームが挙げられます。

| サービス名 | 特徴 |

|---|---|

| MQL5マーケットプレイス | MetaQuotes社の公式マーケット |

| ゴゴジャン | 国内大手のシステムトレード販売サイト |

| EA-BANK | 無料EAを提供する国内サービス |

これらのプラットフォームは一定の審査や実績公開の仕組みがあるため、完全に詐欺を排除できるわけではありませんが、個人販売者から直接購入するよりは安全性が高いと言えます。

過最適化(カーブフィッティング)で実運用時に使えない

カーブフィッティング(過最適化)とは、過去の特定期間の価格データに対してEAのパラメータを過度に最適化し、バックテスト結果を見かけ上優秀にする行為です。

この状態のEAは過去データには完璧にフィットしていますが、未来の相場では全く機能せず、実運用では大きな損失を出してしまうケースが非常に多く見られます。

バックテストで「勝率90%!」と謳っていても、それが過去データへの後付け最適化だったら、実運用では全く通用しないんです。これがカーブフィッティングの怖さですね。

カーブフィッティングが発生する仕組みは、バックテストで使用する期間のデータに対して、勝率やプロフィットファクターが最大になるようにパラメータを何度も調整することで生まれます。

例えば、移動平均線のクロス戦略で「期間20と50のクロスが最適」と判断されても、それはテスト期間の相場環境にたまたま合致しただけで、相場の本質的な優位性を捉えているわけではありません。

パラメータの組み合わせを何百通りも試して最も良い結果を選ぶ行為は、過去データへの「後付け最適化」に過ぎないのです。

- バックテスト期間が十分に長いか(最低5年以上、理想は10年以上)

- アウトオブサンプルテストでも同様の成績が出ているか

- パラメータを少し変更しただけで成績が大きく悪化しないか

- 取引回数が十分にあるか(年間50回以上が目安)

- フォワードテストが長期間(最低6ヶ月以上)公開されているか

カーブフィッティングを見抜くためには、複数の観点からEAを評価する必要があります。

まず、バックテスト期間が十分に長いか(最低でも5年以上、理想は10年以上)を確認します。

短期間のテストでは、たまたまその期間の相場に合っていただけの可能性が高くなります。

次に、アウトオブサンプルテスト(最適化に使用していない期間のデータでのテスト)でも同様の成績が出ているかを確認しましょう。

アウトオブサンプルテストは、最適化に使っていない「未知のデータ」でのテストです。ここで成績が大きく落ちるようなら、過最適化の可能性大ですね。

さらに、パラメータを少し変更しただけで成績が大きく悪化するEAは、過最適化されている可能性が高いと判断できます。

本当に優位性のあるロジックであれば、パラメータが多少変わっても安定した成績を維持できるはずです。

また、取引回数があまりにも少ない(年間50回未満など)場合や、特定の通貨ペア・時間帯でしか機能しないEAも、汎用性に欠け過最適化の疑いがあります。

📊 フォワードテストの重要性

フォワードテスト(実際の相場でのリアルタイム運用結果)が長期間公開されているEAは、カーブフィッティングのリスクが低いと評価できます。

最低でも6ヶ月、できれば1年以上のフォワード実績があり、バックテストと近い成績を維持しているEAを選ぶことが重要です。

結局、リアルタイムのフォワードテスト結果が一番信頼できる指標です。どんなに優秀なバックテストでも、フォワード実績がなければ判断できませんからね。

相場が変わったらメンテナンスが必要

「EAは完全放置で稼げる」という認識は大きな誤解です。

相場環境は常に変化しており、過去に機能していたロジックが将来も永続的に有効である保証はありません。

トレンド相場からレンジ相場への転換、ボラティリティの増減、市場参加者の行動パターンの変化、中央銀行の政策変更など、様々な要因で相場の性質は変わります。

EAを長期的に安定運用するためには、定期的なメンテナンスとパフォーマンスの監視が不可欠なのです。

- 連続して損失が発生しドローダウンが拡大している時

- 勝率やプロフィットファクターが明らかに低下している時

- 相場のボラティリティが急変した時

例えば、レンジ相場で利益を出すロジックのEAは、強いトレンドが発生すると連敗を繰り返す可能性があります。

このような場合、パラメータの調整、一時的な稼働停止、別のロジックのEAへの切り替えなどの対応が必要になります。

相場環境とEAのロジックの相性を見極めることが、安定した運用の鍵になります。

週次または月次でEAのパフォーマンスレポートを確認し、主要指標(総利益、勝率、プロフィットファクター、最大ドローダウンなど)をモニタリングします。

これらの指標がバックテストやフォワードテストの平均値から大きく乖離している場合は、相場環境の変化を疑う必要があります。

現在の相場がトレンド相場かレンジ相場か、ボラティリティは高いか低いかを分析し、EAのロジックが現在の相場に適合しているかを判断します。

適合していないと判断した場合は、パラメータの微調整(ストップロスやテイクプロフィットの幅、ポジションサイズなど)を行うか、一時的にEAを停止して相場環境が変わるまで待つという選択肢もあります。

複数の異なるロジックのEAをポートフォリオとして運用し、相場環境に応じて稼働させるEAを切り替える戦略も有効です。

複数のEAを使い分けることで、様々な相場環境に対応できる柔軟性が生まれます。

しかし、メンテナンスを怠ると大きな損失につながるリスクがあるため、最低でも週に一度はEAの稼働状況を確認し、必要に応じて対応する姿勢が求められます。

📝 EAの正しい理解

EAは「手間を減らす」ツールであって、「完全に何もしなくて良い」魔法のツールではないことを理解しておくことが重要です。

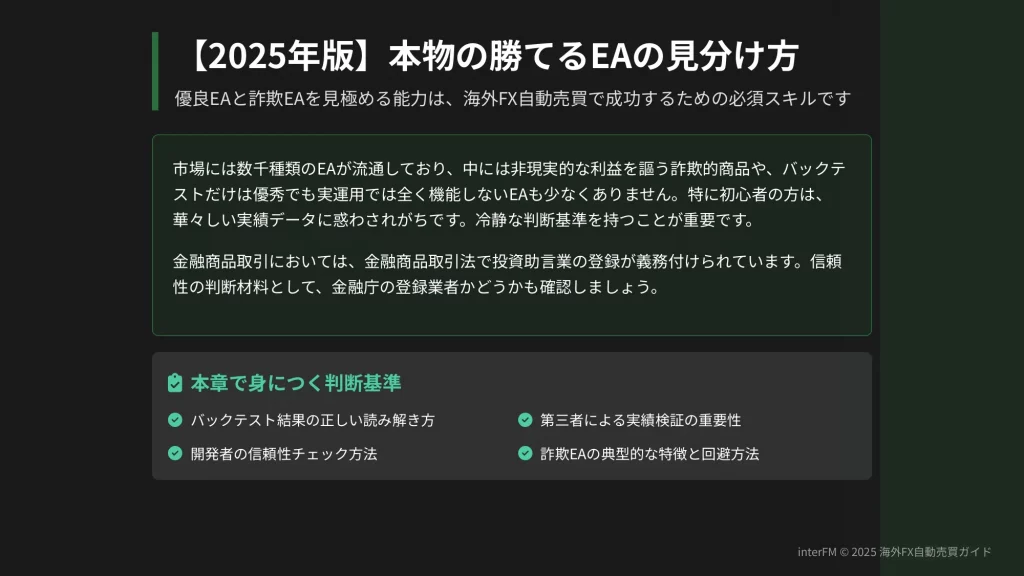

【2025年版】本物の勝てるEAの見分け方

海外FXで自動売買(EA:Expert Advisor)を活用する際、最も重要なのは「本物の優良EA」と「詐欺まがいの低品質EA」を見極める能力です。

市場には数千種類のEAが流通しており、中には非現実的な利益を謳う詐欺的商品や、バックテストだけは優秀でも実運用では全く機能しないEAも少なくありません。

特に初心者の方は、華々しい実績データに惑わされがちです。冷静な判断基準を持つことが重要ですね。

本章では、2025年最新の知見に基づき、信頼できるEAを選別するための具体的な判断基準を体系的に解説します。

バックテスト結果の読み解き方から、第三者による実績検証、開発者の信頼性チェック、そして詐欺EAの典型的な特徴まで、実践的なチェックポイントを網羅しています。

これらの基準を習得することで、あなたは数多くのEAの中から本当に運用価値のあるものを選び出せるようになるでしょう。

- バックテスト結果の正しい読み解き方

- 第三者による実績検証の重要性

- 開発者の信頼性チェック方法

- 詐欺EAの典型的な特徴と回避方法

バックテスト結果の信頼性をチェックする

バックテストとは過去の相場データを使ってEAの性能を検証する手法ですが、その結果の信頼性は設定条件によって大きく変動します。

優良なEAかどうかを判断する第一歩は、バックテスト結果が適切な条件下で取得されているかを確認することです。

- テスト期間の長さと相場環境の多様性(5年以上、理想は10年以上)

- スプレッド設定の現実性(実際の取引環境を反映しているか)

- モデリング品質が90%以上であること

- 過剰な最適化(カーブフィッティング)の兆候がないか

📊 テスト期間の長さと相場環境の多様性

まず確認すべきはテスト期間の長さと相場環境の多様性です。

最低でも5年以上、できれば10年以上の期間でテストされているか確認しましょう。

この期間にはトレンド相場・レンジ相場・高ボラティリティ期・低ボラティリティ期など、多様な市場環境が含まれているはずです。

リーマンショック(2008年)やコロナショック(2020年)など、大きな相場変動期を含むデータでも安定した成績を残しているEAは信頼性が高いと言えます。

短期間のバックテストだけで判断するのは危険です。様々な相場環境で安定したパフォーマンスを発揮できるかが重要なポイントになります。

💰 スプレッド設定の現実性

次に重要なのがスプレッド設定の現実性です。

バックテストで極端に狭いスプレッド(例:1pips以下)を設定していると、実際の取引では全く通用しない結果になります。

海外FX業者の標準的なスプレッド(EUR/USDで1.5〜2.0pips程度)を反映した設定になっているか確認してください。

🎯 モデリング品質のチェック

また、モデリング品質が90%以上であることも必須条件です。

MT4のバックテストでは「モデリング品質」という指標が表示されますが、これが低いとティック単位の正確なシミュレーションができていない可能性があります。

「全ティック」モードでテストされた結果のみを信頼しましょう。

モデリング品質が低いと、エントリーやエグジットのタイミングが実際とずれてしまい、正確な検証ができません。必ず90%以上の品質を確認してください。

⚠️ 過剰な最適化(カーブフィッティング)の兆候

さらに過剰な最適化(カーブフィッティング)の兆候がないかチェックが必要です。

バックテスト結果が「勝率95%以上」「プロフィットファクター5.0以上」など、あまりにも完璧すぎる場合は要注意です。

これは過去データに過度に最適化された可能性が高く、将来の相場では機能しない「見せかけの優秀さ」である可能性があります。

フォワード実績が第三者サイトで公開されているか

バックテストがどれほど優秀でも、実際の相場でリアルタイムに運用した結果(フォワードテスト)が伴わなければ、そのEAの真の実力は証明されません。

重要なのは、販売者自身が公開するデータではなく、改ざんできない第三者サイトでの検証実績が存在するかどうかです。

販売者が「これだけ稼げました!」と公開している実績は、正直なところ信用しきれませんよね。第三者サイトでの客観的な検証が重要です。

Myfxbookで検証実績を確認する

最も信頼できるフォワード実績の公開サイトとしてMyfxbookが挙げられます。

Myfxbookは世界中のトレーダーが利用する取引分析プラットフォームで、MT4/MT5口座と直接連携して自動的に取引データを記録します。

販売者が手動でデータを編集することができないため、公開されている実績は高い信頼性を持ちます。

優良なEA開発者は必ずMyfxbookで長期間のフォワード実績を公開しています。

MQL5マーケットのレビューも参考にする

MQL5マーケットも重要な検証の場です。

MQL5はMetaQuotes社が運営する公式マーケットプレイスで、すべての有料EAは購入者によるレビューと評価が蓄積されます。

さらに、シグナルサービスとして実際の運用実績がリアルタイムで公開されているケースもあります。

複数のユーザーが長期間にわたって安定した成績を報告しているEAは信頼に値します。

- 最低6ヶ月以上、理想的には1年以上の連続稼働実績

- 複数の口座や複数のユーザーで再現されているか

- 異なる口座タイプや業者でも同様の成績を残しているか

長期間の連続稼働実績が重要

フォワード実績を確認する際は、最低でも6ヶ月以上、理想的には1年以上の連続稼働実績があるかをチェックしましょう。

短期間の好成績は偶然の可能性もありますが、長期間安定して利益を積み上げているEAは本物の実力を持つと判断できます。

複数の環境で再現性があるか

また、フォワード実績が複数の口座や複数のユーザーで再現されているかも重要な判断材料です。

1つの口座だけで好成績を出していても、それが特殊な条件下での結果である可能性があります。

異なる口座タイプ、異なる業者、異なる運用者の環境下でも同様の成績を残しているEAこそが真に優秀なシステムと言えます。

「このEAはXX証券のスタンダード口座でしか利益が出ない」といった制約があるEAは、汎用性が低く実用的ではありません。

開発者情報とサポート体制が明確か

EAは購入して終わりではなく、相場環境の変化や取引プラットフォームのアップデートに応じて、継続的なメンテナンスやバージョンアップが必要になる場合があります。

そのため、開発者の身元が明確で、購入後のサポート体制が整っているかは極めて重要な選定基準です。

- 実名・経歴・開発実績が明示されている

- 複数の連絡手段が用意されている

- 定期的なアップデート履歴がある

- 充実したマニュアルと日本語サポート

信頼できるEA開発者は、自身の実名や経歴、開発実績を明示しています。

販売サイトに開発者のプロフィールページがあり、過去にリリースした他のEAや、トレーディングに関する専門知識、開発年数などが具体的に記載されているかを確認しましょう。

開発者の顔が見えるかどうかは、長期的な信頼関係を築く上で重要なポイントです。実名公開は責任を持った運営の証とも言えますね。

📞 連絡手段の多様性

連絡手段の多様性も重要なチェックポイントです。

メールアドレスだけでなく、問い合わせフォーム、サポートチケットシステム、場合によってはLINEやDiscordなどのコミュニティ、電話サポートなど、複数の連絡手段が用意されているかを確認してください。

優良な開発者は購入者とのコミュニケーションを重視しており、質問や不具合報告に対して迅速に対応する体制を整えています。

🔄 アップデート履歴の確認

アップデート履歴とその頻度も見逃せません。

優秀なEA開発者は、相場環境の変化やMT4/MT5のバージョンアップに対応して定期的にEAを改良しています。

販売ページやサポートサイトでアップデート履歴が公開されており、最終更新日が半年以内であれば、開発者が継続的にメンテナンスを行っていると判断できます。

アップデート頻度は、開発者が現役でサポートを続けているかの重要な指標です。購入前に必ず確認しましょう!

📚 マニュアルとガイドの充実度

マニュアルや設定ガイドの充実度も重要です。

初心者でも理解できる丁寧なインストール手順、パラメータの詳細説明、推奨設定例、よくある質問集などが整備されているEAは、開発者がユーザーの成功を真剣に考えている証拠です。

反対に、マニュアルが簡素すぎたり、英語のみで日本語サポートがない場合は、日本人ユーザーにとってハードルが高くなります。

- 開発者の実名・経歴が公開されているか

- 複数の問い合わせ手段があるか

- 最終アップデート日が半年以内か

- 日本語の詳細マニュアルが用意されているか

- サポートコミュニティやフォーラムがあるか

最大ドローダウンとプロフィットファクターを確認する

EAの性能を客観的に評価するには、利益額だけでなく、リスクとリターンのバランスを示す重要指標を正しく理解する必要があります。

特に「最大ドローダウン(Max DD)」と「プロフィットファクター(PF)」は、EAの安全性と収益性を測る上で欠かせない指標です。

最大ドローダウン(Max DD)とは

最大ドローダウンとは、運用期間中に記録した資産の最大減少率を示します。

例えば、100万円の資金が一時的に70万円まで減少した場合、最大ドローダウンは30%となります。

この数値が大きいほど、そのEAは大きな含み損を抱えるリスクが高いことを意味します。

最大ドローダウンは「最悪の場合、どれだけ資金が減るか」を示す指標です。精神的な負担にも直結するため、自分が許容できる範囲内に収まるEAを選びましょう

- 20%以下:優秀なEA(理想的な水準)

- 30%以下:許容範囲(慎重な資金管理が必要)

- 30%超:高リスク(上級者向け)

- 50%超:初心者には非推奨(資金の半分を失うリスク)

長期的に安定した運用を目指すなら、利益率よりもドローダウンの小ささを優先して選ぶべきです。

プロフィットファクター(PF)とは

プロフィットファクターは、総利益を総損失で割った値で、EAの収益効率を示します。

PF=2.0なら「損失の2倍の利益を上げている」ことを意味します。

この指標は1.0が損益分岐点であり、それを下回るEAは使い続けるほど資金が減少します。

- 3.0以上:極めて優秀(ただし過剰最適化の可能性に注意)

- 2.0以上:理想的な水準

- 1.5以上:優秀なEAの基準

- 1.2未満:実取引では利益が出ない可能性が高い

- 1.0未満:損失が利益を上回る(使用不可)

PFが3.0を超えるEAは極めて優秀ですが、バックテスト期間が短い場合や過剰最適化の可能性もあるため、他の指標と合わせて総合的に判断する必要があります。

2つの指標を組み合わせた総合評価

これら2つの指標を組み合わせて評価することが重要です。

例えば「PF2.0以上、かつ最大DD20%以下」という基準を満たすEAは、リスクを抑えながら安定した収益を期待できる優良システムと判断できます。

一方、PFは高くてもDDが大きすぎるEAは、ハイリスク・ハイリターン型であり、資金管理とメンタルの両面で上級者向けと言えます。

「高い利益率」に惹かれがちですが、実際に運用できるかどうかは「どれだけの損失に耐えられるか」で決まります。収益性とリスクの両方をバランスよく見て判断しましょう

| タイプ | 特徴 | 向いている人 |

|---|---|---|

| PF高・DD低 | 安定した収益性とリスク管理を両立 | 初心者〜上級者まで全員におすすめ |

| PF高・DD高 | 高収益だが大きな損失リスクあり | 資金力とメンタルに自信がある上級者向け |

| PF低・DD低 | 安全だが収益性が低い | 超保守的な運用を好む人向け |

| PF低・DD高 | リスクが高い割に利益が少ない | 使用非推奨 |

口コミ・評判を複数の場所でチェックする

EAの実際の使用感や隠れた問題点を知るには、実際に購入・運用した人々の生の声を確認することが不可欠です。

ただし、販売サイト上のレビューだけでは不十分で、複数の独立した情報源から客観的な評判を収集することが重要です。

販売サイトのレビューだけを信じると、サクラレビューや業者の自作自演に騙される可能性があります。必ず複数の情報源をチェックしましょう!

公式販売プラットフォームのレビューを確認する

まず確認すべきはMQL5マーケットやゴゴジャンなどの公式販売プラットフォーム内のレビューです。

これらのサイトでは、実際に購入したユーザーのみがレビューを投稿できる仕組みになっており、一定の信頼性があります。

レビュー数が多く、評価が4.0以上(5点満点)を維持しているEAは、多くのユーザーが満足している証拠です。

ただし、高評価レビューだけでなく、低評価レビューの内容も必ず確認しましょう。

そこには運用上の注意点や、特定の相場環境での弱点など、重要な情報が含まれていることがあります。

SNSでのリアルな運用報告をチェックする

SNS(Twitter/X、YouTube)での評判も貴重な情報源です。

ハッシュタグ検索や商品名での検索を行い、実際に運用している人々のリアルな成績報告や感想を探しましょう。

特に、長期間継続して運用報告をしているアカウントの情報は信頼性が高く、EAの実力を判断する材料になります。

ただし、アフィリエイト目的で過剰に良い面だけを強調している投稿もあるため、発信者の意図を見極める目も必要です。

SNSでは、プロフィール欄にアフィリエイトリンクが貼ってあるアカウントは要注意。客観的な評価よりも、販売促進が目的になっている可能性があります。

掲示板やコミュニティサイトでの率直な意見

FX関連の掲示板やコミュニティサイト(5ちゃんねる、Reddit、専門フォーラムなど)では、より率直な意見が交わされています。

ステマや業者による自作自演レビューに騙されないためには、こうした匿名性の高い場所での評判も参考にすべきです。

同じEAについて複数の人が同様の問題点を指摘している場合、それは実際の欠陥である可能性が高いと判断できます。

投稿時期の分散をチェックする

評判をチェックする際は、投稿時期の分散にも注目しましょう。

発売直後に集中して高評価レビューが投稿され、その後パッタリと途絶えている場合、初期のサクラレビューの可能性があります。

逆に、発売から数ヶ月〜数年経過した後も継続的に新しいレビューが投稿され、評価が安定しているEAは、長期的に信頼できる製品と言えます。

- 公式販売プラットフォームのレビューで高評価と低評価の両方を確認

- SNSで長期間運用している人のリアルな成績報告をチェック

- 掲示板やコミュニティサイトでの率直な意見を参考にする

- 投稿時期が分散しているか、継続的にレビューがあるかを確認

- アフィリエイト目的の投稿と客観的な評価を見極める

「月利50%保証」など非現実的な宣伝をしていないか

詐欺的なEAを見抜く最も簡単な方法の一つが、販売ページの宣伝文句が現実離れしていないかをチェックすることです。

金融商品取引において「確実に儲かる」「絶対に負けない」といった表現は金融商品取引法(e-Gov法令検索)で禁じられており、こうした表現を使っている時点で信頼性は著しく低下します。

「絶対に儲かる」という表現を使っている業者は、法律違反をしている可能性が高いので要注意です!

月利50%保証・年利1000%達成の罠

特に警戒すべきは「月利50%保証」「年利1000%達成」といった非現実的な利益率の約束です。

プロの機関投資家でも年利20〜30%を安定して出すことは極めて困難であり、それを大きく上回る利益率を「保証」できるはずがありません。

実際には月利5〜10%程度でも優秀なEAの部類に入り、年利換算で50〜100%を達成できれば十分に成功と言えます。

📊 現実的な利益率の目安

- 月利5〜10%:優秀なEA

- 年利50〜100%:十分に成功レベル

- 年利20〜30%:プロの機関投資家でも困難

高勝率・無敗記録の裏にある危険性

「勝率95%以上」「1年間無敗」などの宣伝も要注意です。

高勝率自体は可能ですが、多くの場合は損小利大ではなく損大利小の戦略であり、一度の大きな負けで利益がすべて吹き飛ぶリスクを抱えています。

また、短期間の好成績を「無敗」と誇張しているケースもあります。

勝率だけでなく、前述のプロフィットファクターや最大ドローダウンなど、総合的な指標で判断することが不可欠です。

高勝率を謳うEAほど、一度の大負けで資金が溶けるコツコツドカンタイプの可能性があります。

「完全放置で稼げる」は危険信号

「完全放置で誰でも稼げる」「知識ゼロでもOK」といった、努力不要を強調する表現も危険信号です。

EAを使った自動売買も立派な投資活動であり、適切な資金管理、定期的な稼働状況のチェック、相場環境の変化への対応など、一定の知識と努力が必要です。

これらを一切不要と謳うEAは、購入者の期待値を不当に引き上げ、実際には機能しない商品を売りつける詐欺の可能性が高いと言えます。

具体的なデータの欠如は要注意

販売ページに具体的な根拠やデータが不足していることも問題です。

優良なEAは必ず詳細なバックテスト結果、フォワード実績、取引ロジックの概要、推奨運用環境などを明示しています。

逆に、派手なキャッチコピーばかりで具体的な数値データが示されていない、あるいは「秘密のロジック」として詳細を一切開示しないEAは避けるべきです。

- 詳細なバックテスト結果

- フォワード実績データ

- 取引ロジックの概要

- 推奨運用環境・資金量

- 最大ドローダウン

バックテストだけでフォワード実績がない

バックテストは過去の確定したデータを使用するため、結果を良く見せるための最適化(カーブフィッティング)が容易です。

開発者は何百回もパラメータを調整し、過去データに完璧にフィットする設定を見つけることができます。

その結果、バックテストでは驚異的な成績を示すものの、未来の相場では全く通用しない「過去専用EA」が出来上がります。

過去のデータに完璧に合わせたEAは、まるで答えを知ってからテストを受けるようなもの。実際の相場では全く役に立たないことが多いんです。

フォワードテストが存在しない理由として考えられるのは、開発者自身が実運用でテストしていない、またはテストしたが成績が悪かったため公開していないという可能性です。

本当に優秀なEAであれば、開発者は必ず自信を持ってフォワード実績を公開します。

それができないということは、実際の相場での有効性に確信が持てないか、意図的に隠しているかのどちらかです。

また、「発売したばかりでフォワード実績がまだない」という説明にも注意が必要です。

責任ある開発者であれば、一般販売を開始する前に、最低でも数ヶ月間は自身のリアル口座またはデモ口座でフォワードテストを実施し、バックテスト結果が再現できることを確認するはずです。

テストなしでいきなり販売を開始するのは、購入者を実験台にしているに等しい行為です。

「発売したばかり」という言い訳は要注意。本来なら販売前に十分なテスト期間を設けるべきですからね。

さらに問題なのは、リアル口座ではなくデモ口座のフォワード結果のみを提示しているケースです。

デモ口座では約定スピードや約定拒否、スリッページなど、リアル取引特有の問題が正確に再現されません。

真に信頼できるのは、実資金を投入したリアル口座での長期運用実績のみです。

- バックテストは過去データへの最適化(カーブフィッティング)が容易

- フォワードテストがないのは開発者がテストしていないか、結果が悪いか

- 「発売したばかり」という言い訳も要注意(販売前にテストすべき)

- デモ口座のフォワード結果は信頼性が低い

- 真に信頼できるのはリアル口座での長期運用実績のみ

EAを検討する際は、「バックテストが優秀でもフォワード実績がなければ購入対象から除外する」という明確な基準を持つことが、詐欺や低品質EAから身を守る最も効果的な方法です。

開発者の情報や連絡先が不明

EA購入において絶対に避けるべき危険信号の一つが、開発者や販売者の身元が不明確で、連絡手段が限定的または不透明な場合です。

これは詐欺の典型的なパターンであり、購入後に問題が発生しても対応してもらえないリスクが極めて高くなります。

実名や法人情報が明記されていない匿名のEAは、何かトラブルがあっても誰にも責任を追及できないため、非常にリスクが高いんです。

匿名性の高いEAが危険な理由

匿名性の高いEAが危険な理由は明確です。

まず、トラブル発生時に責任を追及できないという問題があります。

EAに不具合があった場合、設定方法が分からない場合、あるいは宣伝内容と実際の性能が大きく乖離していた場合でも、開発者と連絡が取れなければ泣き寝入りするしかありません。

実名や法人情報を明かしている開発者であれば、評判を重視するため誠実な対応が期待できますが、完全匿名の場合はそうした抑止力が働きません。

連絡手段の限定性にも注意

信頼できる開発者や販売業者は、独自ドメインのメールアドレス、サポートチケットシステム、場合によっては電話サポートなど、複数の連絡手段を用意しています。

連絡手段が限定的ということは、販売後のサポートを最初から放棄している可能性があります。

フリーメールだけの連絡先は、いつでもアカウントを削除して逃げられるという点でも危険です。

特定商取引法に基づく表記の重要性

日本国内でEAなどのデジタルコンテンツを販売する場合、特定商取引法(e-Gov法令検索)により販売業者の氏名(法人の場合は名称)、住所、連絡先などの表記が義務付けられています。

これらが欠けている、または明らかに虚偽の情報が記載されている場合、その販売者は法令遵守の意識が低く、詐欺目的である可能性が高いと判断できます。

- 販売業者の氏名(法人の場合は名称)

- 住所(実在する住所かどうか)

- 連絡先(電話番号、メールアドレス)

- 販売価格や支払方法

- 返品・返金に関する規約

購入前に実際に問い合わせてみる

販売者の信頼性を確認する実践的な方法として、購入前に実際に問い合わせをしてみることをお勧めします。

簡単な質問をメールで送り、返信の速さ、内容の丁寧さ、専門知識の有無などをチェックしましょう。

優良な開発者は購入前の問い合わせにも真摯に対応しますが、詐欺的な販売者は返信が遅い、または一切返信がないことが多いです。

購入前の問い合わせ対応を見れば、購入後のサポート体制がどうなるかも予測できますね。

📝 販売者の信頼性チェックポイント

購入前に問い合わせを送り、48時間以内に丁寧な返信があるか、専門的な質問にも的確に答えられるか、複数の連絡手段が用意されているかを確認しましょう。また、特定商取引法に基づく表記が完全に記載されているかも必ずチェックしてください。

高額な初期費用や継続課金を要求される

EAの価格設定は性能や開発コストによって幅がありますが、相場から大きく外れた高額な費用や、不透明な継続課金を要求するEAには注意が必要です。

適正価格の理解と、不当な料金設定を見抜く目を養うことが重要です。

- 無料〜10万円程度が一般的な範囲

- 標準的な価格帯:2万円〜5万円程度

- 10万円超の場合:実績・サポート体制・継続的なアップデートを要確認

無料EAでも優秀なものは存在しますが、有料EAの場合は2万円〜5万円程度が標準的な価格帯です。

10万円を超える高額EAも存在しますが、それに見合うだけの実績、サポート体制、継続的なアップデートが提供されているかを厳しくチェックする必要があります。

こうした価格設定がされている場合、その根拠となる圧倒的な実績や独自性が明確に示されているでしょうか。

多くの場合、高額な価格設定は「高いものほど価値がある」という心理を突いた戦術であり、実際の性能は価格に見合わないことがあります。

同等またはそれ以上の性能を持つEAが数万円で購入できることも珍しくありません。

編集部でも過去に50万円のEAと3万円のEAを比較検証したことがありますが、パフォーマンスに大きな差は見られませんでした。価格だけで判断するのは危険です。

📌 継続課金の注意点

月額課金や年額課金の継続費用についても注意深く確認しましょう。

EA自体は買い切りでも、「サポート費用」「アップデート費用」「シグナル配信料」などの名目で継続課金が発生する仕組みになっているケースがあります。

継続費用が月額5,000円を超える場合、年間6万円以上のコストになり、EA本体の価格を超える負担となります。

これらの継続費用が本当に必要なサービスなのか、他の選択肢と比較して妥当なのかを冷静に判断してください。

最初は比較的手頃な価格で購入させ、「さらに高性能なバージョンがある」「上位プランでないと本当の性能は発揮されない」といった誘導により、最終的に数十万円の支払いをさせる手口です。

「今だけ特別価格」「あと◯名で締切」といった煽り文句とセットで提示されることが多いので、冷静に判断することが大切です。

適正価格かどうかを判断する基準として、投資回収期間を計算してみることをお勧めします。

例えば5万円のEAで月利5%を目指す場合、運用資金が100万円なら月5万円の利益が期待でき、1ヶ月でEA代金を回収できる計算になります。

一方、50万円のEAで同じ月利5%なら、回収に10ヶ月かかります。

| EA価格 | 運用資金 | 月利 | 月間利益 | 回収期間 |

|---|---|---|---|---|

| 5万円 | 100万円 | 5% | 5万円 | 1ヶ月 |

| 50万円 | 100万円 | 5% | 5万円 | 10ヶ月 |

| 5万円 | 50万円 | 5% | 2.5万円 | 2ヶ月 |

現実的な期間で投資回収できる価格設定かどうかを考慮しましょう。

利用規約や返金ポリシーが曖昧

EA購入における最後の重要なチェックポイントは、利用規約や返金・返品に関するポリシーが明確に定められているかです。

これらが曖昧または不利な内容になっている場合、購入後のトラブル発生時に大きな不利益を被る可能性があります。

信頼できる販売者は、利用規約を分かりやすく明示しています。

- 使用可能な口座数の制限

- 再配布や転売の禁止

- アップデートポリシー

- サポート期間

📋 使用可能な口座数の制限

多くのEAは1ライセンスで使用できる口座数が制限されています。

「リアル口座1つ+デモ口座1つ」が一般的ですが、中には1口座限定のものや、複数口座で使用可能なものもあります。

🚫 再配布や転売の禁止

購入したEAを第三者に譲渡したり、販売したりすることは通常禁止されています。

これは正当な規約ですが、明記されていることを確認しましょう。

🔄 アップデートポリシー

購入後のバージョンアップが無料で提供されるのか、有料なのか、それともアップデートが一切提供されないのかを確認してください。

🛠️ サポート期間

購入後のサポートがいつまで受けられるのか(無期限、1年間、3ヶ月など)を確認しましょう。

購入前に利用規約の細かい部分まで確認するのは面倒に感じるかもしれませんが、後々のトラブルを避けるために非常に重要です!

返金ポリシーは特に重要です。

デジタルコンテンツであるEAは、一般的な物品と異なり「使用後の返品」が技術的に困難なため、多くの販売者が「返金不可」としています。

これ自体は理解できる方針ですが、問題は「いかなる理由があっても一切返金しない」という極端な規定です。

優良な販売者の中には、条件付き返金保証を提供しているケースがあります。

例えば「購入後30日以内で、正しく設定したにもかかわらずEAが全く稼働しない場合」や「宣伝内容と著しく異なる性能だった場合」など、合理的な条件下での返金に応じる姿勢を示しています。

こうした柔軟な対応ができる販売者は、自社製品に自信を持っており、顧客満足を重視している証拠です。

条件付き返金保証があるかどうかは、販売者が自社製品にどれだけ自信を持っているかの指標になりますね

一方で、返金条件が極端に厳しい、または実現不可能な条件が設定されている場合も要注意です。

例えば「90日間毎日取引レポートを提出し、かつ利益が出なかった場合のみ返金」など、実質的に返金を受けられない仕組みになっているケースがあります。

以下の項目を実践しましょう:

長文で面倒でも、必ず全文に目を通してください。

不明な点があれば購入前に質問しましょう。

「販売者は一切の責任を負わない」「損失が発生しても補償しない」などの免責条項は一般的ですが、「購入者の都合による問い合わせには一切応じない」など、過度に販売者側に有利な条項がないかチェックします。

購入後に規約が変更される可能性に備え、購入時点の規約内容を画像で保存しておくと安心です。

曖昧な表現や理解できない条項があれば、購入前に販売者に確認し、回答を記録として残しましょう。

規約のスクリーンショット保存は意外と重要です。後から「こんな内容じゃなかった」というトラブルを防げます

利用規約と返金ポリシーが透明で合理的に設定されているEAは、販売者が長期的な信頼関係を重視している証拠であり、安心して購入できる判断材料となります。

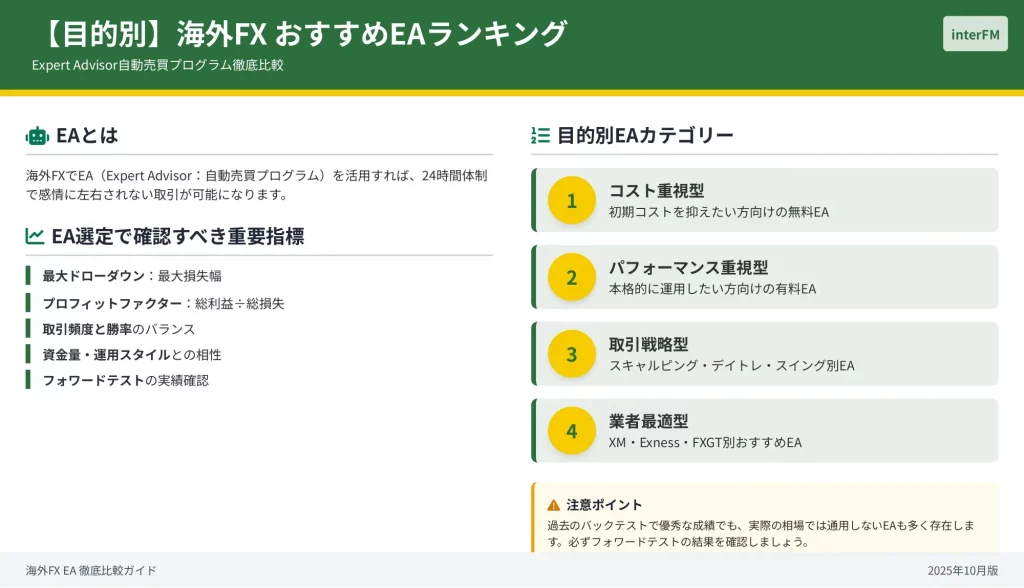

【目的別】海外FX おすすめEAランキング

海外FXでEA(Expert Advisor:自動売買プログラム)を活用すれば、24時間体制で感情に左右されない取引が可能になります。

しかし、数千種類もあるEAの中から自分に合ったものを選ぶのは容易ではありません。

本記事では、無料・有料、取引スタイル別、対応業者別に分けて、実績と信頼性のあるおすすめEAをランキング形式で紹介します。

EA選びで失敗しないためには、バックテストだけでなく実際の運用実績(フォワードテスト)を確認することが大切です。

- 最大ドローダウン(最大損失幅)

- プロフィットファクター(総利益÷総損失)

- 取引頻度と勝率のバランス

- 自分の資金量や運用スタイルとの相性

- フォワードテスト(実運用)の実績

海外FXでEAを選ぶ際は、単に勝率だけでなく、最大ドローダウン(最大損失幅)、プロフィットファクター(総利益÷総損失)、取引頻度、そして自分の資金量や運用スタイルとの相性を総合的に判断することが重要です。

また、バックテスト結果だけでなく、実際の相場で運用したフォワードテストの実績を確認することで、より信頼性の高い選択ができます。

📋 本記事で紹介するEAカテゴリー

以下では、初期コストを抑えたい方向けの無料EA、本格的に運用したい方向けの有料EA、そしてスキャルピング型・デイトレ/スイング型といった戦略別に分けてご紹介します。

さらに、XM・Exness・FXGTという主要海外FX業者ごとのEA選定ポイントも解説しますので、ぜひ参考にしてください。

無料で使える優秀なEA 3選

初めてEAを導入する方や、コストをかけずに自動売買を試したい方には、無料EAが最適です。

無料だからといって性能が劣るわけではなく、実績のあるプラットフォームで公開されているEAは、有料EAに匹敵する成績を収めているものも少なくありません。

ここでは、信頼できる配布元から入手できる無料EAの中から、特に実績と安定性で評価の高い3つを紹介します。

無料でも質の高いEAはたくさんあります。まずは無料版で自動売買の仕組みを理解してから、有料版を検討するのがおすすめです。

🥇 1位:EA-BANK提供の無料EA群

EA-BANKは、海外FX業者と提携して無料でEAを提供するプラットフォームです。

XMやFXGTなどの提携業者で口座を開設し、一定のロット数を取引することで、複数の優秀なEAを無料で利用できます。

EA-BANKで提供されるEAは、開発者による継続的な改善が行われており、フォワード実績も公開されているため透明性が高い点が魅力です。

特に、中長期で安定した利益を狙うトレンドフォロー型や、リスクを抑えたナンピン・マーチン型など、戦略の異なる複数のEAをポートフォリオとして組み合わせることで、リスク分散しながら運用できます。

- 提携業者で口座開設&取引で複数のEAが無料

- フォワード実績が公開されており透明性が高い

- 異なる戦略のEAを組み合わせてリスク分散可能

🥈 2位:MQL5マーケットプレイスの高評価無料EA

MQL5マーケットプレイスは、MetaTrader公式のEA配布プラットフォームであり、世界中の開発者が無料・有料のEAを公開しています。

ダウンロード数、ユーザー評価、レビューが公開されているため、実際の利用者の声を参考にして選べます。

無料EAの中でも、ダウンロード数が数万件を超え、評価が4.5以上のものは一定の実績があると判断できます。

特に、シンプルなロジックで長期間安定稼働している移動平均線ベースやブレイクアウト型のEAは、初心者でも理解しやすく、パラメータ調整もしやすい傾向にあります。

MQL5は世界最大級のプラットフォームなので、ユーザーレビューやダウンロード数を参考にすれば信頼性の高いEAが見つかります。

- MetaTrader公式の配布プラットフォーム

- ユーザー評価・レビューで実績を確認できる

- シンプルなロジックのEAは初心者でも理解しやすい

🥉 3位:ゴゴジャンの無料EA

ゴゴジャン(旧fx-on)は、日本最大級のFX自動売買・システムトレードの総合サイトで、無料で利用できるEAも多数公開されています。

日本語でのサポートやレビューが充実しており、バックテスト結果やフォワード成績が詳細に公開されている点が特徴です。

特に、国内FX業者向けに開発されたEAを海外FX業者でも動作するように調整されたものがあり、日本人トレーダーの運用スタイルに合わせやすいという利点があります。

無料版で試してから有料版にアップグレードできるEAもあり、段階的に投資を増やしていきたい方に適しています。

- 日本最大級のFX自動売買プラットフォーム

- 日本語サポート・レビューが充実

- 無料版から有料版へのアップグレードも可能

有料でも導入する価値がある高性能EA 3選

有料EAは、開発者が時間とコストをかけて最適化を重ねており、サポート体制やアップデート頻度の面でも優れていることが多いです。

初期投資は必要ですが、安定した収益性や詳細なパラメータ設定、そして開発者からの直接サポートを受けられる点で、本格的に自動売買に取り組みたい方には価値のある選択肢です。

🥇 1位:Stratos Bora

Stratos Boraは、メジャー通貨ペアで高い実績を誇るトレンドフォロー型のEAです。

バックテストだけでなく、長期間のフォワードテストでも安定した成績を記録しており、最大ドローダウンを抑えながら着実に利益を積み上げる設計になっています。

価格は数万円台ですが、明確なエントリー・エグジットロジックと、相場環境に応じた柔軟な対応力が評価されています。

特に、トレンド相場で真価を発揮し、レンジ相場では無理にエントリーしないフィルター機能が組み込まれているため、無駄な損失を抑えられます。

- 長期間のフォワードテストで安定した成績

- 最大ドローダウンを抑える設計

- レンジ相場での無駄なエントリーを回避

- トレンド相場で真価を発揮

トレンドフォロー型は相場の流れに乗るため、レンジ相場でエントリーしないフィルター機能が重要です!

🥈 2位:Hydrangea

Hydrangeaは、最大ドローダウンを14%以下に抑えることを目標に設計された、リスク管理重視のEAです。

高勝率を追求するのではなく、損失を最小限に抑えながら長期的に安定したリターンを目指す戦略が特徴です。

資金管理機能が充実しており、口座残高に応じて自動的にロットサイズを調整する機能も搭載されています。

年間で20~30%程度の安定したリターンを目指す保守的な運用スタイルの方に適しており、複数のEAと組み合わせてポートフォリオの安定化を図りたい中級者以上におすすめです。

- 最大ドローダウン14%以下を目標とする設計

- 損失を最小限に抑える戦略

- 口座残高に応じた自動ロット調整機能

- 年間20~30%の安定リターンを目指す

リスク管理重視のEAは、複数のEAを組み合わせたポートフォリオ運用で安定化の要になります。

🥉 3位:bloom_EB

bloom_EBは、ライントレードの概念をEA化したブレイクアウト型のスキャルピングEAで、短期間で小さな利益を積み重ねていく戦略を採用しています。

スプレッドの狭い業者で運用することで真価を発揮し、特にExnessのようにスプレッドが狭くスリッページの少ない業者との相性が良好です。

価格は比較的高めですが、取引頻度が高く、日々の利益を視覚的に確認できるため、モチベーションを維持しやすい点も評価されています。

ただし、経済指標発表時などのボラティリティが急激に高まる局面ではリスクが増大するため、稼働時間帯の設定に注意が必要です。

- ライントレードをEA化したブレイクアウト型

- 短期間で小さな利益を積み重ねるスキャルピング

- スプレッドが狭い業者で真価を発揮

- 取引頻度が高く日々の利益を確認しやすい

スキャルピング系EAはスプレッドの影響を受けやすいので、業者選びが成績を左右します!

スキャルピング型EA おすすめ3選

スキャルピング型EAは、数秒から数分という短時間で売買を繰り返し、小さな値幅を狙って利益を積み重ねる戦略です。

取引頻度が高いため、スプレッドや約定力が運用成績に大きく影響します。

スキャルピングを許可しており、約定スピードが速く、スプレッドが狭い海外FX業者を選ぶことが成功の鍵となります。

スキャルピングは業者選びが特に重要!約定拒否やスプレッドの広がりが致命的になることもあります。

1位:bloom_EB

前述のbloom_EBは、スキャルピング型EAの代表格です。

ブレイクアウト手法をベースに、一定の高値・安値を突破する瞬間を捉えてエントリーし、短時間で利確するロジックを採用しています。

バックテストでは高い勝率を記録しており、フォワードテストでも安定した成績を維持しています。

📊 bloom_EBの推奨環境

ExnessやFXGTなど、スプレッドが狭く約定スピードに優れた業者での運用が推奨されます。

パラメータ設定で取引時間帯を絞り込むことで、スプレッドが広がりやすい早朝時間帯を避けるなど、リスク管理も柔軟に行えます。

2位:スキャルピング特化型のMQL5無料EA

MQL5マーケットプレイスには、スキャルピング戦略に特化した多数の無料EAが公開されています。

特に、移動平均線のクロスやボリンジャーバンドのタッチをシグナルとするシンプルなロジックのEAは、透明性が高く、初心者でも動作を理解しやすい特徴があります。

- ダウンロード数とユーザー評価を確認

- レビューで「スプレッドに強い」評価を探す

- 「約定拒否が少ない」との評価があるEAを選ぶ

無料で試せるため、複数のEAをデモ口座で比較検証してから本番運用に移行できます。

無料EAでも優秀なものは多数あります。まずはデモで試して、自分の取引スタイルに合うか確認しましょう!

3位:EA-BANK提供のスキャルピング系EA

EA-BANKが提供するEAの中には、スキャルピング戦略を採用したものも複数存在します。

XMやFXGTとの提携により、スプレッドやボーナスを活用しながらスキャルピングを行えます。

特に、XMのボーナスを証拠金として活用することで、実質的なリスクを抑えながら高頻度取引を実現できる点が魅力です。

デイトレ・スイング型EA おすすめ3選

デイトレード型・スイング型EAは、数時間から数日間ポジションを保有し、中長期的なトレンドに乗って利益を狙う戦略です。

スキャルピング型に比べて取引頻度は低くなりますが、一回あたりの利幅が大きく、スプレッドの影響を受けにくいため、安定した運用が期待できます。

相場の大きな流れを捉える分析力が求められるため、トレンド判定機能が優れたEAを選ぶことが重要です。

- 数時間~数日間のポジション保有

- 一回あたりの利幅が大きい

- スプレッドの影響を受けにくい

- トレンド判定機能が重要

1位:トレンドフォロー型EA(AssyeGBP等)

トレンドフォロー手法を採用したEAは、デイトレ・スイング型の中で最も人気があります。

移動平均線やトレンドラインのブレイクを確認してからエントリーし、トレンドが継続する限りポジションを保有し続けることで、大きな利益を狙います。

AssyeGBPのようなEAは、特にポンド円などのボラティリティが高い通貨ペアで力を発揮し、明確なトレンドが発生した際には一回の取引で大きなリターンを獲得できます。

トレンドフォロー型は「大きく勝つ」ことを得意とするEAです。トレンド相場で真価を発揮します。

最大ドローダウンは比較的大きくなる傾向がありますが、資金管理を徹底すれば長期的に安定した成績が期待できます。

📈 トレンドフォロー型EAの特徴

- 移動平均線・トレンドラインのブレイクでエントリー

- ボラティリティが高い通貨ペアで力を発揮

- 一回の取引で大きなリターンを獲得可能

- ドローダウンは大きめだが長期的に安定

2位:Hydrangea(リスク管理重視型)

Hydrangeaは、スイング戦略の中でもリスク管理を最優先に設計されたEAです。

最大ドローダウンを14%程度に抑えながら、年間20~30%のリターンを目指す保守的な運用が可能です。

急激な相場変動時には自動的にポジションサイズを縮小し、安定した相場環境ではポジションを増やすといった柔軟な資金管理機能が組み込まれています。

「守りながら増やす」がHydrangeaのコンセプト。大きなドローダウンを避けたい方に最適です。

長期的に資産を増やしていきたい方や、大きなドローダウンに耐えられない方に最適です。

🛡️ Hydrangeaの特徴

- 最大ドローダウン:約14%

- 年間リターン目標:20~30%

- 相場状況に応じた柔軟なポジションサイズ調整

- 保守的な運用スタイル

3位:MQL5の高評価スイング型EA

MQL5マーケットプレイスには、週単位でポジションを保有するスイング型EAも多数公開されています。

特に、ファンダメンタルズ要因を考慮した長期トレンド判定機能を持つEAは、数週間から数ヶ月単位でポジションを保有し、大きな為替変動を捉えることを目指します。

デモ口座で数ヶ月間の検証を行ってから本番運用に移行することをおすすめします。

MQL5マーケットプレイスでは、実際のユーザーレビューや運用実績が確認できるので、EA選びの参考になります。

✅ MQL5スイング型EA選びのポイント

- ファンダメンタルズ要因を考慮した設計

- 数週間~数ヶ月単位のポジション保有

- 高評価レビューの確認

- デモ口座での十分な検証期間

XM・Exness・FXGT対応のEA選び方

海外FX業者によって、スプレッド、約定力、レバレッジ、ボーナス制度が異なるため、EAとの相性も変わってきます。

XM、Exness、FXGTという3つの主要業者について、それぞれに適したEAの選び方を解説します。

XMでのEA選び:ボーナス活用型

XMは、口座開設ボーナスや入金ボーナスが充実しており、ボーナスを証拠金として活用できる点が最大の特徴です。

そのため、XMでEAを運用する際は、ボーナスを証拠金に含めて高めのレバレッジで運用できるスキャルピング型やデイトレード型のEAが相性良好です。

- ボーナスを活用できるデイトレード型EA

- 一回あたりの利幅が大きいEA

- 複数EA同時稼働のポートフォリオ運用

EA-BANKはXMと提携しているため、XM口座で一定のロット数を取引することで無料EAを複数利用できます。

EA-BANKの提携プログラムを活用すれば、初期コストを抑えてEA運用を始められますね。

また、XMではEA利用に制限がないため、複数のEAを同時稼働させるポートフォリオ運用も可能です。

Exnessでのスキャルピング型EA運用

Exnessは、業界最狭水準のスプレッドと高い約定力を誇り、スキャルピングに最適な環境を提供しています。

ゼロ口座やロースプレッド口座では、主要通貨ペアのスプレッドが0.0pipsからとなるため、取引頻度の高いスキャルピング型EAとの相性が抜群です。

- ブレイクアウト型スキャルピングEA(bloom_EBなど)

- 高頻度取引を行うグリッド型EA

- 指値・逆指値注文を多用するEA

bloom_EBのようなブレイクアウト型スキャルピングEAや、高頻度取引を行うグリッド型EAは、Exnessの低スプレッド環境で真価を発揮します。

また、Exnessは無制限レバレッジ(条件あり)を提供しているため、少額資金でも効率的に運用できますが、リスク管理には十分注意が必要です。

無制限レバレッジは魅力的ですが、ロスカットリスクも高まるため、適切な資金管理が不可欠です。

約定拒否やスリッページが少ないため、指値・逆指値注文を多用するEAでも安定した動作が期待できます。

FXGTでの仮想通貨対応EA

FXGTは、為替通貨ペアだけでなく、仮想通貨CFDも取引できる総合的なブローカーです。

仮想通貨の自動売買に対応したEAを探している方には、FXGTが最適な選択肢となります。

- 仮想通貨CFDの自動売買が可能

- EA-BANKとの提携で無料EA利用可能

- 頻繁なボーナスキャンペーン

- 複数資産クラスへの分散投資が可能

また、FXGTもEA-BANKと提携しているため、口座開設と一定の取引量を満たすことで無料EAを利用できます。

ボーナスキャンペーンも頻繁に実施されており、初期資金を増やしてから運用を開始できる点も魅力です。

仮想通貨の値動きを自動売買で捉えたい方には、FXGTの取引環境は大きなメリットとなりますね。

為替通貨ペアのスプレッドは標準的ですが、約定力は高く、EA運用において問題が発生することは少ないとされています。

複数の資産クラスに分散投資したい方や、仮想通貨の値動きを自動売買で捉えたい方に適しています。

海外FX EAの始め方【初心者向け完全ガイド】

EAとは、MT4/MT5上で動作する自動売買プログラムのことで、事前に設定したルールに基づいて24時間休まず取引を行ってくれます。

国内FXと異なり、海外FXではEAの利用制限が少なく、高レバレッジやボーナスを活用した運用が可能です。

プログラミングの知識がなくても大丈夫!手順通りに進めれば誰でもEA運用を始められますよ。

このガイドでは、EA運用に適した業者選びから、MT4/MT5のインストール、EAの設定、テスト、本番稼働まで、初心者が迷わず進められるよう7つのステップで解説します。

ステップ1:EA運用に向いている海外FX業者の選び方

EA運用を成功させるには、業者選びが最も重要です。

どれだけ優秀なEAを使っても、約定力が低い業者やスプレッドが広い業者では利益を出すことは困難です。

EA運用に適した業者を選ぶ際には、以下の基準を重視しましょう。

- 約定力とスプレッドの狭さ

- EA利用・スキャルピングの制限有無

- ボーナスとレバレッジの充実度

- サーバーの安定性とVPS提供

約定力とスプレッド

まず約定力とスプレッドです。

EAは人間よりも高頻度で取引を行うため、約定拒否やスリッページが発生しにくい業者を選ぶ必要があります。

特にスキャルピング型EAを使う場合、スプレッドが狭い口座タイプ(ECN口座やゼロ口座)を選ぶことで、取引コストを大幅に削減できます。

XMのゼロ口座やExnessのロースプレッド口座は、スプレッドが0.0pips~と非常に狭く、EA運用に適しています。

スキャルピングEAの場合、1日に数十回~数百回の取引を行うため、スプレッドの差がそのまま収益に直結します。わずか0.5pipsの差でも、年間では大きな利益の差になりますよ!

EA利用の制限

次にEA利用の制限を確認しましょう。

海外FX業者の多くはEA利用を認めていますが、一部の業者ではスキャルピングEAや高頻度取引に制限をかけている場合があります。

公式サイトの取引規約で「EA利用可」「スキャルピング可」と明記されている業者を選びましょう。

XM、Exness、FXGT、TitanFXなどは公式にEA利用を認めており、実績も豊富です。

ボーナスとレバレッジ

ボーナスとレバレッジも重要な判断材料です。

XMは最大1,000倍のレバレッジと豪華な口座開設ボーナス・入金ボーナスを提供しており、少額資金からEA運用を始めたい初心者に最適です。

ただし、ボーナス対応口座はスプレッドがやや広めなので、EAの戦略に応じて口座タイプを使い分けることが大切です。

初心者はまずボーナスで元手を増やしながらEA運用を試し、慣れてきたらスプレッドの狭い口座に移行するのがおすすめです。

| 口座タイプ | メリット | 適したEAタイプ |

|---|---|---|

| ボーナス対応口座 | 少額資金で始められる | デイトレード・スイング型 |

| 低スプレッド口座 | 取引コストを最小化 | スキャルピング型 |

サーバーの安定性とVPS提供

最後にサーバーの安定性とVPS提供も確認しましょう。

EA運用では24時間稼働が前提となるため、サーバーダウンが少なく、VPS(仮想専用サーバー)を無料または割引で提供している業者が理想的です。

XMやExnessは一定条件を満たすとVPSを無料で利用できるサービスを提供しています。

📝 VPS無料提供の条件例

- XM:口座残高5,000ドル以上、または月間往復5ロット以上の取引

- Exness:口座残高500ドル以上かつ月間往復5ロット以上の取引

ステップ2:MT4/MT5をダウンロードしてインストールする

EAを動かすには、MetaTrader 4(MT4)またはMetaTrader 5(MT5)という取引プラットフォームが必須です。

これらは無料でダウンロードでき、世界中のトレーダーに利用されています。

ここでは正しいダウンロードとインストール手順を説明します。

MT4/MT5は世界標準の取引プラットフォーム。これさえあればEAを動かす環境が整います!

ダウンロードの注意点

MetaQuotes社の公式サイトから直接ダウンロードすることも可能ですが、各業者専用のMT4/MT5を使うことで、その業者のサーバーに自動接続され、ログインがスムーズになります。

例えばXMの口座を開設した場合は、XM公式サイトの「プラットフォーム」セクションから「PC対応MT4/MT5」を選択し、ダウンロードボタンをクリックします。

業者専用版をダウンロードすると、サーバー設定が自動で行われるので初心者の方でも安心です。

インストール手順

ダウンロードしたインストーラー(通常は.exeファイル)をダブルクリックして実行します。

インストールウィザードが起動するので、利用規約に同意して「次へ」をクリックするだけで自動的にインストールが完了します。

インストール先フォルダは特別な理由がなければデフォルトのまま(C:\Program Files)で問題ありません。

初回起動とログイン設定

インストールが完了すると、MT4/MT5が自動的に起動します。

初回起動時には「取引サーバーの選択」画面が表示されるので、口座開設時に受け取ったメールに記載されているサーバー名を選択してください。

その後、以下の情報を入力すればログイン完了です。

- ログインID(口座番号)

- パスワード

- サーバー名

これらの情報は口座開設時に業者から送られてくるメールに記載されています。メールは大切に保管しておきましょう。

手動ログインの方法

もし自動的にサーバー選択画面が表示されない場合は、画面左上の「ファイル」→「取引口座にログイン」から手動でログイン情報を入力できます。

正常にログインできれば、画面右下の接続状況表示が緑色になり、リアルタイムの価格が表示されます。

📝 ログイン成功の確認ポイント

- 画面右下の接続状況が緑色になっている

- チャート画面にリアルタイムの価格が表示されている

- 「気配値表示」ウィンドウで価格が動いている

ステップ3:EAファイルを入手する(無料・有料)

EA運用を始めるには、信頼できるEAファイルを入手する必要があります。

EAには無料のものと有料のものがあり、それぞれメリット・デメリットがあります。

ここでは安全なEA入手先と、ダウンロード後の管理方法を解説します。

無料EAの入手先

無料EAの入手先として最も信頼できるのは、MetaTrader公式のマーケットプレイス「MQL5.com」です。

MT4/MT5のターミナルウィンドウから「マーケット」タブをクリックすれば、数千種類の無料・有料EAを閲覧できます。

各EAにはバックテスト結果やユーザーレビューが掲載されているため、ある程度の品質判断が可能です。

公式マーケットプレイスなら安全性は高いですが、無料EAは機能制限があることも。まずは少額でテストしてみましょう!

有料EAの入手先

有料EAの入手先としては、日本国内では「ゴゴジャン(旧:fx-on)」が最大手です。

ゴゴジャンでは開発者の実名・運用実績が公開されており、購入後のサポート体制も整っています。

価格帯は数千円から数万円まで幅広く、フォワード実績(実際の取引結果)を公開しているEAも多いため、信頼性の高いEAを選びやすい環境です。

- 開発者の実名・運用実績が公開されているか

- フォワード実績(実際の取引結果)があるか

- 購入後のサポート体制が整っているか

- ユーザーレビューや評価が確認できるか

海外FX業者の独自EA

また、一部の海外FX業者は独自のEAを無料提供しています。

例えば、FXTFやOANDA Japanなどは口座開設者向けに厳選されたEAを無料配布しており、初心者が安心して試せる選択肢となっています。

海外業者でも、プロモーションとして期間限定でEAを提供するケースがあるので、公式サイトのキャンペーン情報をチェックしましょう。

口座開設でEAが無料でもらえるのは初心者には嬉しいですね。ただし、業者との相性もあるので、口座スペックもしっかり確認しましょう!

EAファイル形式の確認

EAをダウンロードしたら、ファイル形式を確認してください。

EAファイルは通常「.ex4」(MT4用)または「.ex5」(MT5用)という拡張子を持っています。

これらはコンパイル済みの実行ファイルで、そのままMT4/MT5で使用できます。

| ファイル形式 | 対応プラットフォーム | 説明 |

|---|---|---|

| .ex4 | MT4 | コンパイル済み実行ファイル(そのまま使用可能) |

| .ex5 | MT5 | コンパイル済み実行ファイル(そのまま使用可能) |

| .mq4 | MT4 | ソースコード(MetaEditorでコンパイルが必要) |

| .mq5 | MT5 | ソースコード(MetaEditorでコンパイルが必要) |

まれに「.mq4」「.mq5」というソースコード形式で提供される場合もありますが、この場合はMT4/MT5のMetaEditorで開いてコンパイルする必要があります。

ダウンロード後の管理

ダウンロードしたEAファイルは、わかりやすい場所(デスクトップや専用フォルダ)に保存し、ウイルススキャンを実行してから次のステップに進みましょう。

- わかりやすい専用フォルダに保存

- ウイルススキャンを実行

- ファイル形式(拡張子)を確認

- バックアップを取っておく

ステップ4:EAをMT4/MT5に入れる手順

EAファイルを入手したら、MT4/MT5に正しく配置して読み込ませる必要があります。

- データフォルダからExpertsフォルダにEAを配置

- MT4には.ex4、MT5には.ex5ファイルを使用

- 配置後は必ずMT4/MT5を更新または再起動

まず、MT4/MT5を起動した状態で、画面左上の「ファイル」→「データフォルダを開く」をクリックします。

するとエクスプローラー(Windowsのファイル管理画面)が開き、MT4/MT5のインストールフォルダが表示されます。

この中に「MQL4」(MT4の場合)または「MQL5」(MT5の場合)というフォルダがあるので、それを開きます。

次に「MQL4」または「MQL5」フォルダ内の「Experts」フォルダを開きます。

このフォルダがEAの保存場所です。

先ほどダウンロードしたEAファイル(.ex4または.ex5)を、このExpertsフォルダ内にコピー&ペーストまたはドラッグ&ドロップで移動させます。

EAファイルを配置したら、MT4/MT5を再起動するか、または画面左側の「ナビゲーター」ウィンドウ内で右クリック→「更新」を選択します。

これでMT4/MT5がEAファイルを認識します。

ナビゲーターウィンドウの「エキスパートアドバイザ」の項目を展開すると、今配置したEAの名前が表示されるはずです。

EAが正しく表示されたら、チャート画面にEAを適用します。

まず運用したい通貨ペア(例:USDJPY)のチャートを開き、ナビゲーターウィンドウからEA名をチャート上にドラッグ&ドロップします。

すると「エキスパート設定」というウィンドウが開き、パラメータ設定画面が表示されます。

この段階ではまだEAは稼働していませんが、次のステップでパラメータを調整していきます。

💡 再起動せずにナビゲーターの更新だけで認識されることもありますが、確実に認識させたい場合は再起動がおすすめです。

⚠️ EAが表示されない場合のチェックポイント

EAが表示されない場合は、ファイルの配置場所が間違っているか、ファイル形式が正しくない可能性があります。

もう一度「データフォルダ」→「MQL4/MQL5」→「Experts」の順に開き、ファイルが確実に存在するか確認してください。

また、MT4用のEAファイル(.ex4)をMT5で使うことはできないため、プラットフォームとEAの対応バージョンも確認しましょう。

| プラットフォーム | 対応ファイル形式 | 配置フォルダ |

|---|---|---|

| MT4 | .ex4 | MQL4/Experts |

| MT5 | .ex5 | MQL5/Experts |

📂 フォルダ階層を間違えるとEAが認識されないので、データフォルダから順番に開いていくのがポイントです。

ステップ5:EAのパラメータ設定と調整

EAをチャートに適用すると「エキスパート設定」ウィンドウが開きます。

ここでEAの動作を細かくコントロールするパラメータを設定できます。

パラメータ設定は運用成績に直結する重要な作業なので、各項目の意味を理解して慎重に調整しましょう。

パラメータ設定は難しく感じるかもしれませんが、初心者はまずデフォルト値で運用して、実績を見てから調整するのがおすすめです。

「全般」タブの重要設定

まず「全般」タブを確認します。

ここで最も重要なのは「アルゴリズム取引を許可する」にチェックを入れることです。

また「ポジションを保有している場合は、パラメーターの変更を無効にする」や「DLLの使用を許可する」といったオプションもありますが、初期状態のままで問題ないケースがほとんどです。

DLL使用が必要なEAの場合は、開発者のマニュアルに記載があるはずです。

「パラメーターの入力」タブの設定

次に「パラメーターの入力」タブに移ります。

ここがEAの核心部分で、取引ロット数、損切り幅、利益確定幅、取引時間帯、最大ポジション数などを設定できます。

パラメータの項目はEAごとに異なりますが、初心者が必ず確認すべき主要なパラメータは以下の通りです。

📝 ロットサイズ(Lot / LotSize)

1回の取引で何ロット取引するかを設定します。

0.01ロット(1,000通貨)から始めるのが安全です。

資金が10万円未満の場合は0.01ロット、10~30万円なら0.1ロット程度が目安です。

大きなロットで運用すると短期間で資金を失うリスクが高まります。

資金管理が自動売買成功の鍵です。欲張らずに小さなロットから始めましょう。

📝 ストップロス(StopLoss / SL)とテイクプロフィット(TakeProfit / TP)

損切りと利益確定の幅をpips単位で指定します。

EAによってはデフォルト値が推奨設定になっているため、最初は変更せずに運用し、実績を見てから調整することをおすすめします。

📝 マジックナンバー(MagicNumber)

EAが発注したポジションを識別するための番号です。

複数のEAを同時稼働させる場合、それぞれに異なるマジックナンバーを割り当てることで、ポジションの混同を防げます。

単一EAの運用ならデフォルトのままで構いません。

📝 取引時間帯の設定(StartHour / EndHour)

特定の時間帯のみ取引するEAで使われます。

例えば、欧州市場オープン後やニューヨーク時間のみ取引したい場合に調整します。

スプレッドが広がりやすい早朝時間帯を避ける設定も有効です。

- ロットサイズ:0.01ロットから開始が安全

- ストップロス・テイクプロフィット:デフォルト値を推奨

- マジックナンバー:複数EA稼働時のみ変更

- 取引時間帯:スプレッドが狭い時間帯を選択

設定完了の確認方法

パラメータを設定したら「OK」をクリックします。

チャート右上に「○○(EA名)」というラベルと、ニコちゃんマーク(スマイルマーク)が表示されればEAが正常に読み込まれた証拠です。

ニコちゃんマークが表示されていても、自動売買が許可されていないと取引は開始されません。必ず「アルゴリズム取引を許可する」にチェックが入っているか再確認しましょう。

ステップ6:バックテスト・フォワードテストで検証する

バックテストとは、過去の価格データを使ってEAの性能を検証する方法です。

MT4/MT5には標準でバックテスト機能が搭載されています。

画面上部メニューから「表示」→「ストラテジーテスター」を選択すると、画面下部にテスター画面が表示されます。

バックテストは無料で何度でも実行できるので、複数のパラメータ設定を試して最適な条件を見つけましょう!

📝 バックテストの設定項目

テスター画面で以下の項目を設定します。

- エキスパートアドバイザ:ドロップダウンメニューからテストしたいEAを選択

- 通貨ペア:対象通貨(例:USDJPY)を選択

- モデル:「全ティック」を選択すると最も精度の高いテストが可能

- 期間:時間足を選択

- 日付:過去何年分のデータを使うか指定(通常は1~3年程度)

設定が完了したら「スタート」ボタンを押すとバックテストが開始されます。

テストが完了すると、「レポート」タブに詳細な結果が表示されます。

| 指標名 | 内容 | 理想的な数値 |

|---|---|---|

| 総損益 (Total Net Profit) | テスト期間全体での利益 | プラスであること |

| プロフィットファクター (Profit Factor) | 総利益÷総損失 | 1.5以上が望ましい |

| 最大ドローダウン (Maximal Drawdown) | 資金の最大減少率 | 20%以内が理想 |

| 勝率 (Win Rate) | 勝ちトレードの割合 | 勝率が高くても損大利小なら意味がない |

バックテスト結果が良好でも、それは過去のデータに基づくものであり、未来の成績を保証するものではありません。

そのため次にフォワードテストを実施します。

バックテストで好成績でも、実際の相場では全く機能しないEAも存在します。必ずフォワードテストで実践的な検証を行いましょう。

フォワードテストとは、デモ口座または少額のリアル口座でEAを実際に稼働させ、リアルタイムの相場で動作を確認する方法です。

最低でも1~2週間、できれば1カ月程度フォワードテストを行い、以下の点を確認しましょう。

- 想定通りのタイミングでエントリー・決済が行われているか

- スリッページや約定拒否が頻発していないか

- サーバーとの接続が安定しているか

- パラメータ設定は適切か

フォワードテストではごく少額(0.01ロットなど)で運用し、問題がないことを確認してから本番資金での運用に移行します。

焦らず慎重に検証することが、長期的な成功につながります。

ステップ7:EA稼働開始と動作チェックのポイント

バックテストとフォワードテストで問題がないことを確認したら、いよいよEAの本番稼働を開始します。

ただし稼働開始時には必ず確認すべき項目があり、これを怠ると「EAが動いていなかった」「意図しない取引が行われた」といったトラブルにつながります。

自動売買の有効化を確認する

まず自動売買の有効化を確認します。

MT4/MT5の画面上部ツールバーに「自動売買」ボタン(緑色の再生マークのようなアイコン)があります。

このボタンが押されて緑色に点灯していないと、EAは一切動作しません。

クリックして有効化しましょう。

また、チャート右上のスマイルマークが笑顔になっていることも確認してください。

もし不機嫌な顔(×印)になっている場合は、エラーが発生しています。

スマイルマークが笑顔になっていることは、EAが正常に動作している証拠です。×印の場合は設定を見直しましょう。

VPS環境を整備する

次にVPSまたはPCの24時間稼働環境を整えます。

EAは自動売買プログラムですが、MT4/MT5が起動していなければ動作しません。

自宅のPCを24時間つけっぱなしにするのは電気代や故障リスクの面で現実的ではないため、VPS(仮想専用サーバー)の利用を強く推奨します。

XMやExnessなど一部の海外FX業者は、一定の取引量や残高条件を満たすと無料VPSを提供しているので、活用しましょう。

VPSの契約方法は各業者のサポートページで詳しく解説されています。

- リモートデスクトップ接続でVPSにログイン

- VPS上でMT4/MT5をインストール・ログイン

- VPS上でEAを設定

- 自宅のPCを切ってもEAは24時間稼働

VPSを契約したら、リモートデスクトップ接続でVPSにログインし、VPS上でMT4/MT5をインストール・ログインし、EAを設定します。

VPS上で稼働させれば、自宅のPCを切ってもEAは24時間動き続けます。

稼働後の動作チェック項目

稼働開始後は最初の数日間は頻繁に動作をチェックしましょう。

確認すべきポイントは以下の通りです。

- 取引履歴(ターミナル→取引履歴タブ):想定通りのタイミングで売買が行われているか

- ポジション保有状況(ターミナル→取引タブ):保有ポジション数やロット数が設定通りか

- ログ(ターミナル→エキスパートタブ):エラーメッセージが出ていないか

もしエラーメッセージが表示されている場合、「証拠金不足」「取引が許可されていません」などの具体的な原因が記載されているので、それに応じて対処します。

証拠金不足なら追加入金、取引許可エラーなら自動売買ボタンの再確認が必要です。

エキスパートタブのログは見落としがちですが、エラーの原因が明記されているので必ず確認してください。

資金管理とリスク管理の徹底

最後に資金管理とリスク管理を徹底しましょう。

EAは優秀なツールですが、相場環境の急変や想定外の動きで損失が発生することもあります。

運用資金全体の2~5%を1回の取引リスクに抑える、最大ドローダウンが20%を超えたら一時停止する、などのルールを事前に決めておくことが大切です。

📝 推奨される資金管理ルール

- 運用資金全体の2~5%を1回の取引リスクに設定

- 最大ドローダウンが20%を超えたら一時停止

- 重要経済指標発表時は稼働を一時停止

また、重要な経済指標発表時(米雇用統計、FOMC政策金利発表など)はスプレッドが急拡大したり相場が乱高下したりするため、EA稼働を一時停止する判断も必要です。

こうした運用ルールを守りながら、冷静にEAを運用していきましょう。

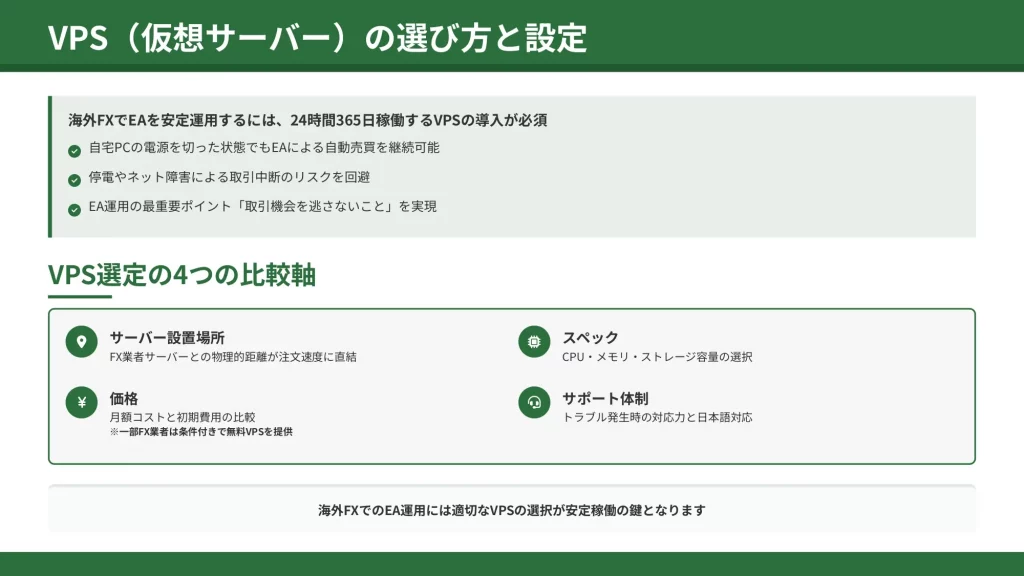

VPS(仮想サーバー)の選び方と設定

海外FXでEAを安定的に運用するには、VPS(Virtual Private Server)の導入が事実上の必須条件となります。

VPSは24時間365日安定して稼働する仮想サーバー環境であり、自宅PCの電源を切った状態でもEAによる自動売買を継続できます。

EA運用において最も重要なのは「取引機会を逃さないこと」であり、VPSはその実現手段として広く利用されています。

自宅PCだと停電やネット障害で取引が止まってしまうリスクがありますが、VPSなら安心して運用を任せられますね。

- サーバー設置場所:FX業者サーバーとの物理的距離が注文速度に影響

- スペック:CPU・メモリ・ストレージ容量

- 価格:月額コストと初期費用

- サポート体制:トラブル時の対応力

VPS選定では、サーバー設置場所・スペック・価格・サポート体制の4つが主な比較軸となります。

特に海外FX業者のサーバーとVPSの物理的距離は、注文執行速度に直結するため重要です。

また、一部の海外FX業者は条件を満たすことで無料VPSを提供しており、初期コストを抑えたい方にとって魅力的な選択肢となります。

EA運用でVPSが必要な3つの理由

- 24時間稼働による取引機会の最大化

- 安定したネットワーク環境の確保

- 低レイテンシによる約定力の向上

24時間稼働による取引機会の最大化

FX市場は平日24時間開いており、重要な経済指標発表や相場の急変動は日本時間の深夜に発生することも少なくありません。

自宅PCで運用する場合、電気代や騒音の問題からPCを常時稼働させることは現実的ではなく、またWindows Updateや予期せぬ再起動によってEAが停止するリスクもあります。

VPSを利用すれば、物理的な制約から解放され、EAが設定したロジック通りに継続的に市場を監視し、シグナル発生時に確実にエントリーできます。

特にスキャルピング型EAやブレイクアウト戦略を採用するEAでは、数時間の停止が月間成績に大きな影響を与える可能性があるため、VPSによる安定稼働は不可欠です。

安定したネットワーク環境の確保

VPSはデータセンターに設置された高速・高品質なインターネット回線に接続されており、自宅のインターネット環境と比較して圧倒的に安定しています。

自宅回線では、家族の利用状況やプロバイダのメンテナンス、ルーターの不具合などによって接続が不安定になるリスクがあります。

VPSは専用回線と冗長構成によって99.9%以上の稼働率を保証しており、ネットワーク起因のトラブルを最小限に抑えられます。

低レイテンシによる約定力の向上

VPSのもう一つの重要な利点は、海外FX業者のサーバーとの物理的距離を縮められることです。

多くの海外FX業者はロンドンやニューヨーク、シンガポールなどにサーバーを設置しています。

日本国内の自宅PCから接続する場合、注文データが地球の裏側まで往復する必要があり、往復で数十ミリ秒から100ミリ秒以上のレイテンシ(遅延)が発生します。

📊 レイテンシの比較

VPS業者の中には、主要FX業者と同じデータセンターまたは近隣に設備を持つものもあり、レイテンシを1ミリ秒未満に抑えることも可能です。

この差はスキャルピングEAや高頻度取引では約定価格のずれ(スリッページ)として顕在化し、年間で見れば無視できない損失となります。

特にExnessやXMなどのサーバーが欧州に集中している業者を利用する場合、欧州圏のVPSを選択することで約定力が大幅に改善します。

おすすめVPS業者3選と料金比較

EA運用に適したVPS業者を選ぶ際は、性能・価格・サポート体制のバランスを見極めることが重要です。

ここでは国内で信頼性が高く、FXトレーダーの間で実績のある3つのVPS業者を比較します。

編集部でも実際に使用している業者ばかりです。それぞれ特徴が異なるので、あなたのトレードスタイルに合わせて選んでくださいね。

お名前.com デスクトップクラウド for FX

お名前.comが提供する「デスクトップクラウド for FX」は、FXトレーダー向けに最適化されたVPSサービスです。

Windows Server環境がプリインストールされており、リモートデスクトップですぐにMT4/MT5を利用できます。

最大の特徴は、初心者でも扱いやすい管理画面と充実した日本語サポートです。

料金プランは月額2,640円(1ヶ月契約時)からで、メモリ2GB、CPU2コア、SSD100GBのスペックを提供します。

初回申込時にはキャッシュバックキャンペーンが適用されることが多く、実質640円程度で利用開始できるケースもあります。

3ヶ月以上の長期契約では月額料金が割引され、年間契約なら月額換算で約2,000円台まで下がります。

サーバー設置場所は国内ですが、接続の安定性と日本語サポートを重視するトレーダーに適しています。

- FXトレーダー向けに最適化された環境

- 初心者でも扱いやすい管理画面

- 充実した日本語サポート

- キャッシュバックで実質640円から始められる

さくらのVPS

さくらインターネットが提供する「さくらのVPS」は、コストパフォーマンスに優れた選択肢です。

最小プランは月額643円(石狩リージョン、メモリ512MB)から利用可能で、EA1〜2個程度を軽く運用するには十分なスペックです。

本格的にEAを運用する場合は、メモリ2GBプラン(月額1,738円)以上が推奨されます。

Windows Serverライセンスは別途必要ですが、Linuxベースでも動作するWine環境やMT4/MT5のLinux版を利用すればコストを抑えられます。

サーバーは石狩と東京の2拠点から選択でき、99.99%のSLA(サービス品質保証)を提供しています。

技術的な知識がある程度必要ですが、自由度の高いカスタマイズが可能で、複数のEAを同時運用したい中級者以上のトレーダーに向いています。

技術に自信がある方なら、さくらのVPSが最もコスパが良いです。複数EAの運用も柔軟に対応できますよ。

- 月額643円から利用可能な低価格

- 99.99%のSLA(サービス品質保証)

- 自由度の高いカスタマイズが可能

- 石狩・東京の2拠点から選択可能

ABLENET VPS

ABLENETのVPSは、長期運用を前提とする場合に特にコストメリットが大きいサービスです。

Windowsプランは月額2,112円(Win1プラン、メモリ1.5GB)からで、年間契約にすると月額1,760円相当まで割引されます。

特筆すべきは、サポートの手厚さと安定性の高さで、15年以上のVPS提供実績があります。

管理画面はシンプルで、MT4/MT5のインストールマニュアルも充実しており、初心者でもスムーズに導入できます。

サーバーは国内データセンターに設置されており、国内インターネット回線との相性は良好です。

ただし海外FX業者のサーバーまでのレイテンシは欧州VPSに劣るため、スキャルピングよりもデイトレードやスイングトレード向けのEA運用に適しています。

- 年間契約で月額1,760円の低価格

- 15年以上の提供実績による高い安定性

- 手厚いサポートと充実したマニュアル

- デイトレード・スイングトレード向け

料金とスペックの比較表

| VPS業者 | 月額料金 | メモリ | CPU | SSD | 初期費用 |

|---|---|---|---|---|---|

| お名前.com FX専用VPS | 2,640円 | 2GB | 2コア | 100GB | 無料 |

| さくらのVPS | 1,738円 | 2GB | 3コア | 80GB | 無料 |

| ABLENET VPS | 2,112円 | 1.5GB | 2コア | 60GB | 無料 |

初めてVPSを利用する場合は、日本語サポートが充実したお名前.comまたはABLENETから始めることをおすすめします。

VPS契約からMT4/MT5インストールまでのやり方

VPSの契約から実際にEAを稼働させるまでの手順は、初めての方でも1〜2時間程度で完了できます。

ここでは一般的な流れを順を追って解説します。

VPS契約とアカウント設定

まず選定したVPS業者の公式サイトにアクセスし、アカウント登録を行います。

お名前.comの場合は「デスクトップクラウド for FX」ページから、希望するプランを選択してカートに入れます。

支払い方法はクレジットカードが即時利用開始できるため推奨されます。

契約が完了すると、登録したメールアドレスに「VPS接続情報」が送付されます。

この情報には、IPアドレス、ユーザー名、初期パスワードが記載されており、リモートデスクトップ接続に必要となるため大切に保管してください。

VPS接続情報のメールは絶対に削除しないでください。再発行には時間がかかる場合があります。

リモートデスクトップ接続の確立

Windowsの「リモートデスクトップ接続」機能を使ってVPSにアクセスします。

Windowsキー+Rで「ファイル名を指定して実行」を開き、「mstsc」と入力してEnterを押すと、リモートデスクトップ接続ウィンドウが表示されます。

「コンピューター」欄にメールで届いたIPアドレスを入力し、「接続」をクリックします。

認証画面でユーザー名とパスワードを入力すると、VPSのデスクトップ画面が表示されます。

MT4/MT5のダウンロードとインストール

VPS内のブラウザ(Internet ExplorerまたはEdge)を開き、利用する海外FX業者の公式サイトにアクセスします。

例えばXMTradingの場合、公式サイトのプラットフォームページから「PC対応MT4/MT5」のダウンロードリンクを選択します。

ダウンロードしたインストーラーを実行し、画面の指示に従ってインストールを完了させます。

必ずVPS内のブラウザからダウンロードしてください。自分のPCでダウンロードしたファイルを転送することも可能ですが、VPS内で直接ダウンロードする方が簡単です。

インストール後、MT4/MT5を起動し、「ファイル」メニューから「取引口座にログイン」を選択します。

口座開設時に受け取ったログインID、パスワード、サーバー名を入力してログインします。

画面右下に「接続済み」と表示され、チャートが動き始めれば接続成功です。

EA設置と動作確認

EAファイル(拡張子.ex4または.ex5)を、VPSのMT4/MT5フォルダ内の「MQL4」または「MQL5」→「Experts」フォルダにコピーします。

ファイルのコピーは、自分のPCからVPS内にドラッグ&ドロップで行えます。

- MT4/MT5を再起動、または「ナビゲーター」内のエキスパートアドバイザを右クリックして「更新」

- チャートにEAをドラッグ&ドロップ

- パラメータ設定画面で「自動売買を許可する」にチェック

- ツールバーの「自動売買」ボタンが緑色になっていることを確認

これでEAが稼働状態となり、条件が揃えば自動的に取引が開始されます。

自動売買ボタンが赤色のままだとEAは動作しません。必ず緑色になっているか確認しましょう。

セキュリティ設定と定期確認

VPS運用では、Windowsのパスワード変更とファイアウォール設定を初期段階で行うことが推奨されます。

また、週に1回程度はリモートデスクトップでVPSにアクセスし、EAが正常に動作しているか、エラーログが出ていないかを確認する習慣をつけましょう。

VPS業者からのメンテナンス通知にも注意を払い、計画停止がある場合は事前にポジションをクローズするなどのリスク管理が重要です。

📝 定期確認のポイント

- 週1回以上のVPS接続確認

- EAの稼働状態とエラーログのチェック

- メンテナンス通知の確認

- 計画停止前のポジションクローズ

無料VPSを提供している海外FX業者まとめ

一部の海外FX業者は、一定の条件を満たすトレーダーに対して無料でVPSを提供しています。

これはEA運用のコストを大幅に削減できる魅力的なサービスですが、条件や制約を正しく理解した上で活用することが重要です。

XM Trading(エックスエム)

XMは海外FX業者の中でも最も有名な業者の一つで、VPSサービスを条件付きで無料提供しています。

2024年以降、無料VPS利用条件は「口座残高1,000ドル相当以上かつ月間5ロット以上の取引」または「口座残高5,000ドル相当以上」に設定されています(以前は5,000ドルのみだったため条件が大幅に緩和されました)。

以前より大幅に条件が緩和されたので、中小規模のトレーダーでも無料VPSを利用しやすくなりました!

この条件を満たさない場合でも、月額28ドルで利用可能です。

XMが提供するVPSはBeeks社のものをベースとしており、ロンドンデータセンターに設置されているため、XMのサーバーとのレイテンシが1ミリ秒未満と非常に低く、スキャルピングEAに最適な環境です。

スペックはメモリ1.5GB、ディスク容量20GBで、MT4/MT5が1〜3個程度稼働させるには十分です。

| 項目 | 内容 |

|---|---|

| 無料条件 | 口座残高1,000ドル以上+月間5ロット以上、または口座残高5,000ドル以上 |

| 有料時の料金 | 月額28ドル |

| メモリ | 1.5GB |

| ディスク容量 | 20GB |

| データセンター | ロンドン(Beeks社) |

| レイテンシ | 1ミリ秒未満 |

Exness(エクスネス)

Exnessの無料VPSサービスは、「アカウント全体で1,000ドル相当以上の残高」または「500ドル相当以上の残高かつ過去30日間で往復500ドル相当以上の取引高」が条件となります。

ExnessもBeeks社と提携しており、高品質なVPS環境を提供しています。

特筆すべきは、Exnessのサーバーがロンドンだけでなくニューヨークやアジア圏にも分散配置されている点で、トレーダーの取引スタイルに応じて最適なサーバーを選択できます。

アジア圏にもサーバーがあるため、日本在住のトレーダーにとっても低レイテンシで快適に利用できます。

VPSスペックは他社と同様にメモリ1.5〜2GB、ディスク20〜30GB程度で、標準的なEA運用には問題ありません。

| 項目 | 内容 |

|---|---|

| 無料条件 | 残高1,000ドル以上、または残高500ドル以上+過去30日間で往復500ドル相当以上の取引 |

| メモリ | 1.5〜2GB |

| ディスク容量 | 20〜30GB |

| データセンター | ロンドン・ニューヨーク・アジア圏(Beeks社) |

TitanFX(タイタンFX)

TitanFXは、「月間5ロット以上の取引かつ口座残高15万円相当以上」という条件で無料VPSを提供しています。

TitanFXのサーバーはシンガポールとニューヨークにあるため、アジア圏のトレーダーにとっては地理的に有利です。

VPSもシンガポールのデータセンターに設置されており、低レイテンシを実現しています。

スペックはメモリ2GB以上、ディスク30GBと比較的余裕があり、複数EAの同時運用にも対応できます。

申込みはクライアントキャビネット(会員ページ)から行い、承認後に接続情報が送付されます。

シンガポールのデータセンターを利用できるため、日本からのアクセスでも安定した低レイテンシが期待できます。

| 項目 | 内容 |

|---|---|

| 無料条件 | 月間5ロット以上+口座残高15万円相当以上 |

| メモリ | 2GB以上 |

| ディスク容量 | 30GB |

| データセンター | シンガポール・ニューヨーク |

| 申込方法 | クライアントキャビネット(会員ページ) |

HFM(HotForex / HF Markets)

HFMは、「口座残高5,000ドル以上または過去30日間で往復5ロット以上の取引」を条件に無料VPSを提供しています。

VPSスペックはメモリ約2.5GB、ディスク30GBで、複数のEAを安定稼働させるには十分な性能です。

HFMのサーバーは欧州とアジアにあり、VPSもそれに対応した地域に配置されています。

| 項目 | 内容 |

|---|---|

| 無料条件 | 口座残高5,000ドル以上、または過去30日間で往復5ロット以上の取引 |

| メモリ | 約2.5GB |

| ディスク容量 | 30GB |

| データセンター | 欧州・アジア |

無料VPS利用時の注意点

無料VPSは魅力的ですが、いくつかの制約があります。

📝 条件未達時のリスク

第一に、条件を満たせなくなると利用停止または有料プランへの移行が必要になる点です。

残高維持条件は出金によって簡単に下回る可能性があるため、資金管理に注意が必要です。

利益を出金したら残高が条件を下回ってしまった…というケースは意外と多いので注意が必要です。

📝 カスタマイズの制限

第二に、VPSのスペックや設定の自由度は有料VPSに比べて限定的です。

OSやソフトウェアの追加インストールが制限される場合があり、高度なカスタマイズを行いたいトレーダーには不向きです。

📝 業者依存のリスク

第三に、業者変更時に別のVPSを用意する必要がある点です。

複数業者で分散運用する戦略を取る場合、汎用VPSの方が柔軟性が高いケースもあります。

- その業者で継続的に一定規模以上の取引を行う予定がある

- シンプルなEA運用を行うトレーダー

- MT4/MT5を1〜3個程度稼働させる程度の利用

これらの点を考慮すると、無料VPSは「その業者で継続的に一定規模以上の取引を行う予定があり、シンプルなEA運用を行うトレーダー」に最適です。

一方、複数業者での運用や高度なカスタマイズが必要な場合は、お名前.comやさくらVPSなどの汎用VPSサービスを契約する方が長期的にはメリットが大きいでしょう。

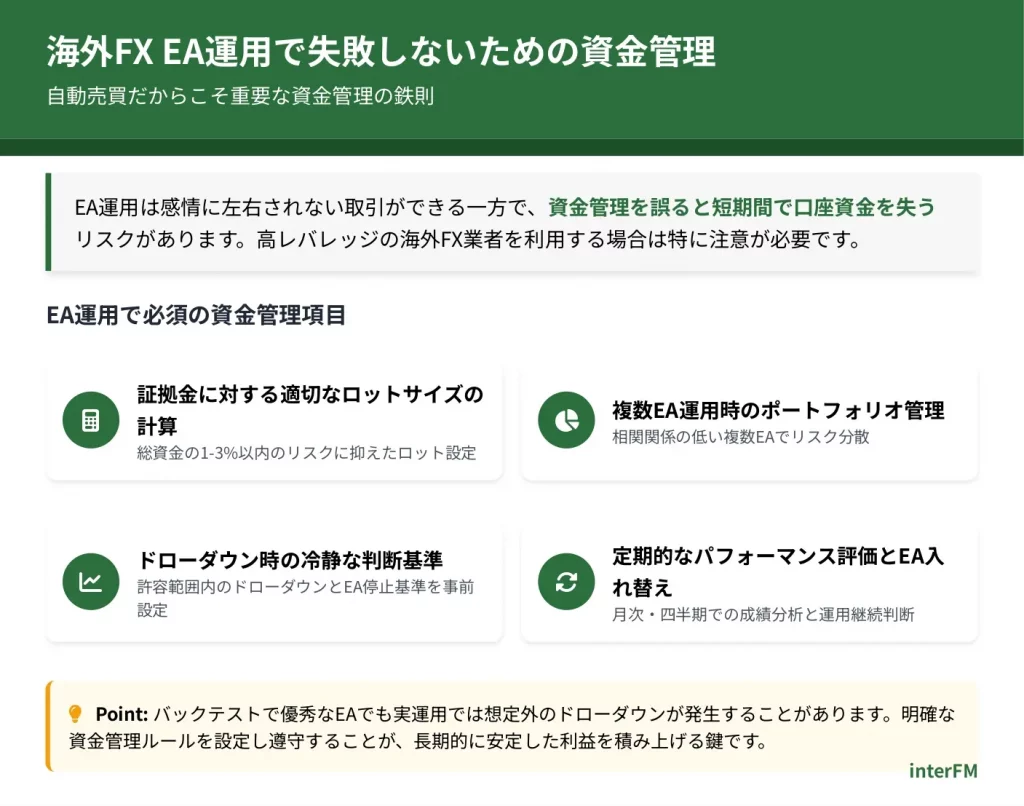

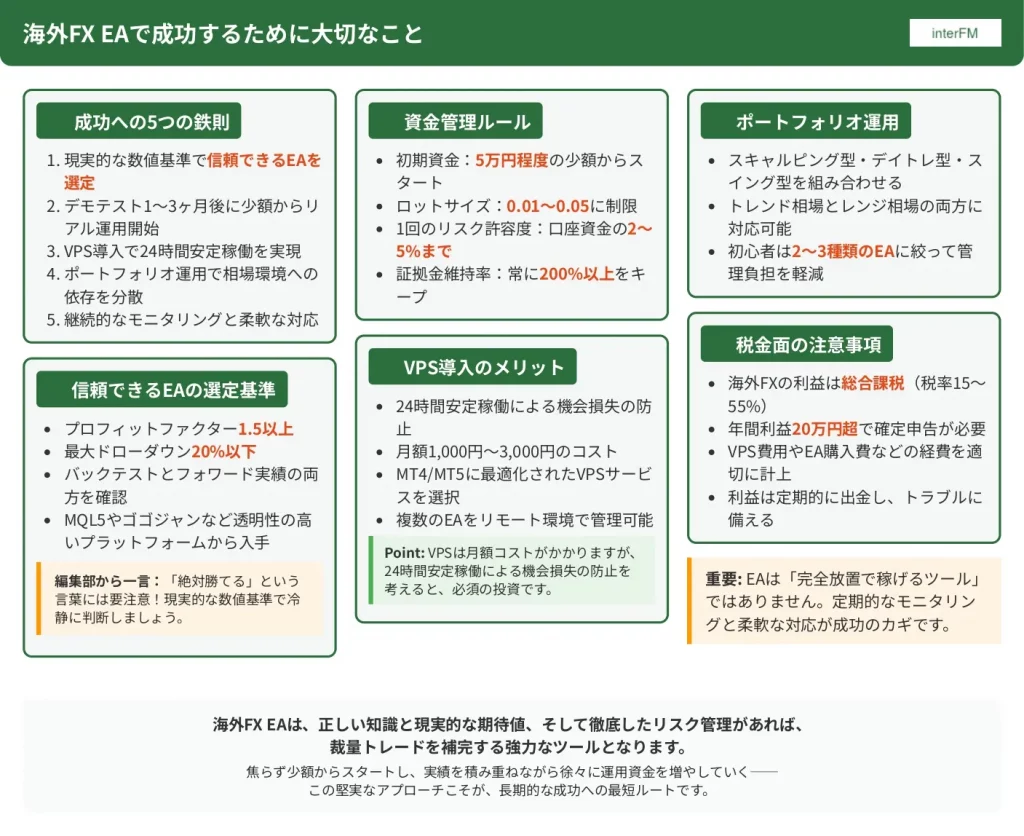

海外FX EA運用で失敗しないための資金管理

海外FX業者は高レバレッジが利用できる反面、ロットサイズの設定ミスや複数EA運用時のリスク管理不足により、破産に至るケースが後を絶ちません。

自動売買だからこそ、事前の資金管理ルール設定が重要なんです。

成功するEA運用の鍵は、明確な資金管理ルールの設定と遵守にあります。

バックテストで優秀な成績を残したEAでも、実運用では想定外のドローダウンが発生することは珍しくありません。

そのため、証拠金に対する適切なロットサイズの計算、複数EAを組み合わせた際のポートフォリオ管理、ドローダウン時の冷静な判断、そして定期的なパフォーマンス評価とEA入れ替えの判断が不可欠です。

- 証拠金に対する適切なロットサイズの計算

- 複数EA運用時のポートフォリオ管理

- ドローダウン時の冷静な判断基準

- 定期的なパフォーマンス評価とEA入れ替え

証拠金とロットサイズの計算方法

海外FX EA運用において最も重要な要素の一つが、証拠金に対する適切なロットサイズの設定です。

ロットサイズが大きすぎると、わずかな値動きで証拠金維持率が急低下しロスカットに直結します。

逆に小さすぎると、せっかくの勝ちトレードでも十分な利益を得られません。

ロットサイズは「大きければ良い」わけではありません。証拠金に見合った適正な設定が成功の鍵です。

2%ルールに基づく資金管理

基本的な計算の出発点は「2%ルール」です。

これは1回のトレードで許容する最大損失額を口座資金の2%以内に抑える資金管理法です。

例えば口座資金が10万円の場合、1トレードあたりの許容損失額は2,000円となります。

この金額とEAの損切り幅(pips)から逆算してロットサイズを決定します。

適正ロット数 = (口座資金 × 許容損失率) ÷ (損切り幅pips × 通貨ペアのpips価値)

具体的な計算例

例えば、口座資金10万円、許容損失率2%(2,000円)、損切り幅30pips、USD/JPYを取引する場合(1pipsあたり約1,000円/1ロット):

📊 計算プロセス

2,000円 ÷ (30pips × 1,000円) = 0.066ロット(約0.06ロット)

この計算により、証拠金に見合った安全なロットサイズを導き出せます。

実効レバレッジの管理

海外FX業者の高レバレッジ(500倍〜1000倍)は魅力的ですが、実効レバレッジは5倍〜10倍程度に抑えることを推奨します。

実効レバレッジは以下の式で算出します:

実効レバレッジ = ポジション総額 ÷ 口座資金

レバレッジが高ければ高いほど良いわけではありません。実効レバレッジを適切に管理することで、安全性と収益性のバランスが取れます。

証拠金維持率の目安

証拠金維持率は最低でも300%以上、理想的には500%以上を維持することが安全圏の目安です。

証拠金維持率が200%を下回ると、わずかな逆行でロスカットリスクが高まります。

| 証拠金維持率 | リスク状態 |

|---|---|

| 500%以上 | 理想的な安全圏 |

| 300%〜500% | 安全圏の最低ライン |

| 200%以下 | ロスカットリスク高 |

| 20%〜50% | ロスカット執行水準 |

複数通貨ペア運用時の注意点

複数通貨ペアでEAを稼働させる場合は、全体のポジション量を合算して計算する必要があります。

各EAが個別に2%ルールを守っていても、同時に複数のポジションを保有すれば合計リスクは増大します。

そのため、全EA合計での最大リスクエクスポージャーを口座資金の5%〜10%以内に制限することが推奨されます。

- 各EAのロットサイズを個別に設定

- 全ポジションの合計リスクを常時監視

- 合計リスクエクスポージャーは口座資金の5%〜10%以内に制限

- 相関性の高い通貨ペア同士は同時保有を避ける

複数EAでポートフォリオを組む時の注意点

複数のEAを同時稼働させるポートフォリオ運用は、リスク分散と収益機会の拡大という利点がある一方、適切に管理しなければ逆効果となります。

最も重要なのは、EA間の相関性を理解し、同時にドローダウンに陥るリスクを最小化することです。

相関性の確認と分散効果

同じ通貨ペア(例:EUR/USD)で複数のスキャルピングEAを稼働させると、市場環境が悪化した際に全てのEAが同時に損失を出す可能性が高まります。

真の分散効果を得るには、異なる戦略タイプ・異なる通貨ペア・異なる市場環境に強いEAを組み合わせることが重要です。

同じタイプのEAばかりだと、相場が悪い方向に動いたときに全部まとめてマイナスになってしまうリスクがあります。分散投資の考え方と同じですね。

- トレンドフォロー型EA(EUR/USD、日足ベース)

- スキャルピング型EA(GBP/JPY、5分足ベース)

- レンジ型EA(AUD/NZD、1時間足ベース)

このように戦略・時間軸・通貨ペアを分散させることで、一つの市場環境で全てが不調に陥るリスクを軽減できます。

同時ポジション数の制限

複数EA運用では、同時に保有する最大ポジション数を事前に決めておく必要があります。

各EAが独立して判断するため、気づけば10以上のポジションを同時保有し、証拠金維持率が危険水域に達する事態も起こり得ます。

- 口座資金10万円未満:同時3〜5ポジションまで

- 口座資金10〜50万円:同時5〜8ポジションまで

- 口座資金50万円以上:同時8〜12ポジションまで

EAのパラメータで最大ポジション数を設定できる場合は必ず設定し、設定できない場合はEA稼働数自体を制限します。

通貨ペア重複リスクの管理

USD/JPY買いとEUR/USD売りを同時保有すると、実質的にUSDロング(買い)が重複します。

このような隠れた相関を見落とすと、米ドル関連のイベントで想定外の大きな損失を被る可能性があります。

例えば、米雇用統計のような重要指標発表時に、知らないうちにドルの買いポジションばかりが溜まっていると、予想外の方向に動いたときのダメージが大きくなります。

稼働中の全ポジションを定期的に確認し、特定通貨への偏りがないかチェックすることが重要です。

資金配分のバランス

各EAに均等に資金を配分するのではなく、バックテスト・フォワードテストの成績や最大ドローダウンに応じて配分を調整します。

安定性の高いEAには多めの資金、リスクの高いEAには少なめの資金を割り当てることで、ポートフォリオ全体の安定性が向上します。

📝 資金配分の具体例(口座資金30万円の場合)

| EA種類 | 割当資金 | 理由 |

|---|---|---|

| 安定型EA | 15万円 | 過去実績が良好で低リスク |

| 標準型EA | 10万円 | バランスの取れた成績 |

| 高リスク型EA | 5万円 | 高リターンだが変動大 |

各EAはそれぞれの割当資金内でロット計算を行います。

この方法により、高リスクEAの損失が全体に与える影響を限定できます。

ドローダウンが出た時の対処法

EA運用において、ドローダウン(累積損失による資金減少)は避けられない現象です。

重要なのは、感情的にならず事前に定めたルールに従って冷静に対処することです。

ドローダウンが発生した際の判断基準と具体的な対処法を理解しておくことで、致命的な損失を回避できます。

許容ドローダウンの事前設定

EA稼働前に、そのEAの最大ドローダウン(バックテストでの最悪値)を確認し、許容範囲を決めておきます。

一般的には、バックテストでの最大ドローダウンの1.5倍〜2倍を実運用での許容上限とします。

バックテストで最大ドローダウンが15%のEAの場合

- 実運用での許容上限:22.5%〜30%

- この水準に達したら一時停止または完全停止を検討

- 明確なルールを事前に文書化しておくことが重要

許容範囲を事前に決めておくことで、感情的な判断を避けられます。バックテストの数値を基準にすることで、客観的な判断が可能になりますね。

継続・停止の判断基準

ドローダウンが発生した際、以下の基準で継続可否を判断します:

1. 想定内のドローダウンか

バックテストの最大ドローダウンの2倍以内であれば、統計的には正常範囲です。

この場合は継続し、資金を追加投入せずに様子を見ます。

2. 市場環境の変化

急激なボラティリティ上昇、重大な経済イベント、市場構造の変化など、EAの想定外の環境になっていないか確認します。

一時的な環境変化であればEAを一時停止し、環境が戻ってから再開します。

3. 損失の連続性

10トレード連続で損失、または直近20トレードの勝率が30%以下など、明らかに異常な成績が続く場合は、EAのロジックが市場に合わなくなった可能性があります。

この場合は停止を検討します。

4. 証拠金維持率の確認

ドローダウン中でも証拠金維持率300%以上を維持できているかが重要です。

200%を下回る場合は、ロットサイズを半分に減らすか、一部EAを停止して資金余力を確保します。

証拠金維持率が200%を下回ると、強制ロスカットのリスクが高まります。早めの対応が致命的な損失を防ぐカギになります。

損切りと塩漬けの見極め

EAは自動的に損切りを実行しますが、問題は「EA自体を停止すべきか継続すべきか」の判断です。

- 許容ドローダウンの上限に達した

- 3ヶ月以上連続してマイナス収支

- フォワードテストとバックテストの乖離が著しい

- 開発元のサポートが終了している

- ドローダウンが想定範囲内

- 過去にも同様のドローダウンから回復した実績がある

- 市場環境が一時的に不利(例:年末年始の低流動性)

- 他の同戦略EAも同時期に不調

冷静な判断のために、ドローダウン時の対応フローチャートを事前に作成し、文書化しておくことを強く推奨します。実際にドローダウンが発生すると、どうしても焦ってしまうので、事前のルール化が重要です。

パフォーマンスチェックとEA入れ替えのタイミング

EA運用の成否は、定期的なパフォーマンス評価と適切なタイミングでの入れ替え判断によって大きく左右されます。

優秀だったEAも市場環境の変化により機能しなくなることがあるため、客観的な評価指標に基づいた定期チェックが不可欠です。

どんなに優秀なEAでも永遠に勝ち続けることはありません。定期的な見直しが長期的な成功の鍵となります。

主要な評価指標と基準値

EAのパフォーマンスを評価する際は、複数の指標を組み合わせて総合的に判断します:

📊 1. プロフィットファクター(PF)

総利益÷総損失で計算される収益性指標です。

1.5以上が合格ライン、2.0以上が優秀、1.3以下は改善または停止を検討します。

実運用では1.2〜1.3程度に低下することも多いため、バックテストとの比較も重要です。

📉 2. 最大ドローダウン(MDD)

口座資金の最大減少率です。

バックテストのMDDと実運用のMDDを比較し、実運用がバックテストの2倍を超えた場合は要注意信号です。

🎯 3. 勝率と平均損益比

勝率60%以上かつ平均利益が平均損失を上回る状態が理想です。

勝率が高くても平均損失が大きいと「コツコツドカン」型となり危険です。

「コツコツドカン」型は一見勝率が高く見えますが、一度の大損で全てを失うリスクがあります。必ず平均損益比もチェックしましょう。

📈 4. シャープレシオ

リスクあたりのリターンを示す指標で、1.0以上が優秀、0.5以下は効率が悪いと判断されます。

計算式は(平均リターン)÷(リターンの標準偏差)です。

🔄 5. 取引頻度と一貫性

月間取引回数が極端に減少していないか、勝ちトレードと負けトレードのパターンに一貫性があるかを確認します。

- プロフィットファクター:1.5以上が合格、2.0以上が優秀

- 最大ドローダウン:バックテストの2倍以内に抑える

- 勝率:60%以上で平均利益が平均損失を上回る状態が理想

- シャープレシオ:1.0以上が優秀、0.5以下は要改善

- 取引頻度:極端な減少は市場環境の不一致を示唆

定期評価のスケジュール

パフォーマンスチェックは以下の頻度で実施することを推奨します:

| チェック頻度 | 確認項目 |

|---|---|

| 日次チェック | 証拠金維持率、保有ポジション数、当日の損益を確認 |

| 週次チェック | 週間損益、勝率、最大ドローダウンの推移を記録 |

| 月次チェック | 月間総合成績、プロフィットファクター、バックテストとの乖離を詳細分析 |

| 四半期チェック | 3ヶ月間の総合評価を行い、EA継続・調整・停止を判断 |

この定期評価を記録として残すことで、長期的なトレンドや季節性を把握でき、より精度の高い判断が可能になります。

記録を残すことで「なんとなく調子が悪い」ではなく「具体的にどの指標が悪化しているか」が明確になります。スプレッドシートでの管理がおすすめです。

EA入れ替えの判断基準

以下のいずれかに該当する場合、EAの入れ替えを検討します:

- 3ヶ月連続でマイナス収支:一時的な不調ではなく、構造的な問題の可能性が高い

- プロフィットファクターが1.3を3ヶ月以上下回る:収益性が基準を満たしていない

- 実運用のMDDがバックテストの2倍を超えた:想定を大きく超えるリスク

- 取引頻度が半分以下に減少:市場環境がEAのロジックに合わなくなった可能性

- 開発元のアップデート停止:サポートやロジック改善が期待できない

入れ替え実施時は、既存EAを突然停止するのではなく、新しいEAを少額で並行稼働させ、1〜2ヶ月のフォワードテストで有効性を確認してから本格的に切り替えます。

この段階的アプローチにより、新EAのリスクを最小限に抑えながら移行できます。

いきなり全額を新EAに切り替えるのは危険です。まずは小額で試して、実際の成績を確認してから徐々に移行するのが賢明です。

また、完全に入れ替えるのではなく、既存EAのロットを半分に減らし、残りの資金で新EAを稼働させるという「段階的移行」も有効な戦略です。

市場環境は循環するため、過去に優秀だったEAが再び機能する可能性もあるからです。

定期評価の記録をもとに、5つの判断基準に該当するかを確認します。

既存EAを停止せず、新EAを小額で試験的に稼働させます。

新EAの実運用での有効性を検証します。期待通りの成績が出るか確認しましょう。

新EAの有効性が確認できたら、徐々に資金配分を調整して本格移行します。

パフォーマンス評価と入れ替え判断は、感情ではなくデータに基づいて機械的に行うことが成功の鍵です。

評価シートやスプレッドシートを活用し、客観的な記録を残す習慣を身につけましょう。

海外FX EAのよくある質問

海外FXでEA(Expert Advisor:自動売買プログラム)を利用する際には、多くのトレーダーが共通の疑問や不安を抱えています。

ここでは、EA運用を始める前に知っておくべき重要な情報を、実践的な視点から解説します。

EA初心者の方は、運用前にこれらの基本的な疑問をしっかり理解しておくことが成功への第一歩です!

以下のQ&Aを通じて、現実的な期待値と適切な運用方法を理解し、安全にEA運用をスタートさせましょう。

- 海外FXの自動売買は本当に稼げる?現実的にはどれくらい?

-

誇大広告では「月利50%」や「年利300%」といった数字が踊りますが、これらは持続可能ではありません。

現実的に持続可能な利益率は月利2〜10%程度です。

この範囲であれば、適切なリスク管理のもとで長期的に運用できる可能性があります。

「月利50%」のような謳い文句には要注意!現実的な数字を知ることが、冷静な判断につながります。

📊 現実的な利益率の目安- 月利:2〜10%程度

- 年間リターン:20〜50%が現実的な目標

- 月ごとの成績にはばらつきがある(+15%〜-5%など)

実際の運用では、優秀なEAでも月によって成績にばらつきがあります。

プラス15%の月もあれば、マイナス5%の月もあります。

年間トータルで20〜50%のリターンを目指すのが現実的な目標ラインと言えるでしょう。

重要なのは、短期的な爆益を狙うのではなく、ドローダウン(最大損失幅)を許容範囲内に抑えながら、複利効果で資産を増やしていく考え方です。

一攫千金を狙うのではなく、着実に資産を増やす視点が大切ですね。

✅ 成功するための3つの条件

- 実績のあるEAを選ぶ

バックテストとフォワードテストの両方で実績があるEAを選択すること - 適切なロットサイズの設定

運用資金に対して適切なロットサイズを設定すること - 定期的なモニタリングと判断

定期的にEAのパフォーマンスを監視して市場環境に合わなくなったら停止・変更する判断力が求められます

- 無料EAと有料EAどっちを選ぶべき?

-

無料EAと有料EAの選択は、初心者にとって最初の大きな分岐点です。

結論から言えば、EA運用の経験がない初心者は、まず信頼できる無料EAで小額運用から始めることをおすすめします。

理由は、実運用を通じてEAの特性やリスク管理の感覚を掴むことが、有料EAの効果を最大化する前提条件になるためです。

いきなり高額な有料EAを購入しても、使いこなせなければ意味がありません。まずは無料で感覚を掴むことが大切です!

無料EAのメリット・デメリットメリット

- 初期コストがかからない

- MQL5やEA-BANKなどのプラットフォームで多様な戦略を試せる

デメリット

- 開発者のサポートが限定的

- バックテスト結果の信頼性が低い場合がある

- 頻繁な更新がない可能性がある

ただし、無料でも優秀なEAは存在し、特に海外FX業者が自社ユーザー向けに提供する無料EAには実績のあるものもあります。

有料EAのメリット・デメリット価格帯:数千円から数十万円まで幅広い(一般的に1〜5万円が主流)

メリット

- 開発者による継続的な改善とサポート

- 詳細なバックテスト・フォワードテストデータの公開

- コミュニティやマニュアルの充実

ただし、高額だから必ず勝てるわけではなく、詐欺的な商品も存在するため、購入前に運用実績の確認と返金保証の有無をチェックすることが重要です。

有料EAを購入する前に、フォワードテストの結果や利用者のレビューをしっかり確認しましょう!

STEP無料EAでデモ口座とリアル口座(少額)の両方で1〜3ヶ月運用まずは無料EAを使って、リスクを抑えた小額での実運用を経験します。デモ口座だけでなく、リアル口座での運用も並行して行うことで、実際の感覚を掴みましょう。

STEPEA運用の流れを理解するEAの設定方法、パラメータ調整、リスク管理、損切りのタイミングなど、自動売買の基本的な流れを体験を通じて学びます。

STEP自分の投資スタイルに合った有料EAを検討無料EAでの運用経験を踏まえて、自分の資金量や取引スタイル、リスク許容度に合った有料EAを選定します。運用実績と返金保証の有無を必ず確認しましょう。

- EA利用で口座凍結されることはある?

-

EA利用そのものが原因で口座凍結されることは、基本的にはありません。

ほとんどの海外FX業者はEA利用を公式に認めており、むしろ推奨しています。

ただし、EAを使った取引の「やり方」によっては、利用規約違反となり口座凍結や出金拒否のリスクがあります。

EA自体は悪くないけど、使い方を間違えると規約違反になるから注意が必要だね!

多くの海外FX業者は同一口座内での両建ては許可していますが、異なる口座間でのヘッジ取引を禁止しています。

これは、ゼロカットシステムを悪用したリスクフリー取引を防ぐためです。

複数のEAを異なる口座で稼働させる際、意図せず両建て状態になる可能性もあるため、各EAの取引戦略を理解しておくことが重要です。

その他の凍結リスク要因- 過度に高頻度のスキャルピング(サーバーに負荷をかけるレベル)

- ボーナスアービトラージ(ボーナスを悪用した取引)

- 接続遅延を利用したレイテンシーアービトラージ

これらはEA自体の問題ではなく、禁止行為に該当する取引戦略の問題です。

EA選びの時点で、どんな取引戦略を使っているのかをしっかり確認しておくと安心だよ

📝 口座凍結を回避するためのポイント

口座凍結を回避するためには、利用する海外FX業者の利用規約を事前に確認し、禁止取引に該当しないEAを選ぶこと、不明点があれば業者のサポートに事前確認することが有効です。

XM、Exness、FXGTなどの大手業者は、一般的なEA利用については寛容で、通常の範囲内での自動売買であれば問題ありません。

- スマホだけでEAを運用できる?

-

この項目のまとめ

- スマホのみでEAを完全運用することは技術的に困難

- VPS+リモートデスクトップアプリで外出先から監視可能

- EA以外にコピートレードという選択肢もある

EAはMT4やMT5のデスクトップ版で動作するプログラムであり、スマホアプリ版のMT4/MT5ではEAを稼働させる機能が提供されていません。

これは、スマホアプリがモニタリングと手動取引に特化した設計になっているためです。

スマホアプリはあくまで「外出先での確認用」として設計されているんですね。EA運用には別の工夫が必要です!

ただし、スマホを活用した運用方法は存在します。

最も一般的なのは、VPS(仮想専用サーバー)上でEAを24時間稼働させ、スマホからリモートデスクトップアプリでVPSに接続してモニタリングや設定変更を行う方法です。

この方法なら、外出先からでもEAの稼働状況を確認し、必要に応じて停止や再起動ができます。

📱 VPS+スマホでのEA運用手順

まずVPS契約(月額1,000〜3,000円程度)を行い、VPS上にMT4/MT5とEAをインストールします。

その後、スマホにMicrosoft Remote DesktopやTeamViewerなどのアプリをインストールすれば、スマホからVPSを操作できます。

VPSを使えば、スマホの電源が切れていてもEAは24時間稼働し続けます。外出先からチェックできるのも安心ですね。

もう一つの選択肢として、EAではなくコピートレードやソーシャルトレードを利用する方法があります。

これらのサービスはスマホアプリから完結できる場合が多く、プロトレーダーの取引を自動的にコピーできます。

EA運用にこだわらないのであれば、スマホのみで自動売買的な運用が可能です。

EA運用が難しければ、コピートレードも検討してみる価値ありです。スマホだけで完結できるのは大きなメリットですよ!

- 複数のEAを同時に動かしても大丈夫?

-

複数のEAを同一口座で同時稼働させることは技術的に可能ですが、適切な設定と管理が必要です。

複数EA運用を成功させる3つのポイント- 異なる通貨ペアを対象とするEAを選ぶ

- 異なる時間軸で動くEA(スキャルピング型とスイング型など)を組み合わせる

- 異なるロジック(トレンドフォロー型とレンジ型など)で戦略を分散

複数EA運用を成功させるポイントは、戦略の分散です。

理想的には、異なる通貨ペアを対象とするEA、異なる時間軸で動くEA(スキャルピング型とスイング型など)、異なるロジック(トレンドフォロー型とレンジ型など)を組み合わせることで、リスク分散効果が得られます。

例えば、EUR/USDのスキャルピングEA、GBP/JPYのデイトレードEA、GOLD(金)のスイングEAを同時稼働させれば、市場環境の変化に対する耐性が高まりますよ!

📝 技術的な注意点

各EAに固有のマジックナンバー(EA識別番号)が設定されているか確認してください。

これにより、MT4/MT5は各EAの注文を正確に識別・管理できます。

また、各EAのロットサイズは、全体の証拠金に対して合計で適切な範囲(推奨は証拠金の2〜5%のリスク)に収まるよう調整が必要です。

VPSのスペックも重要で、複数EA稼働にはメモリ2GB以上、できれば4GBを推奨します。

CPU負荷も上がるため、低スペックVPSだと動作が不安定になる可能性があります。

モニタリング面では、各EAの損益を個別に追跡できるツールやレポート機能を活用し、パフォーマンスが悪いEAは早めに停止する判断が重要です。

- VPSは必須?自宅PCじゃダメ?

-

VPSは必須ではありませんが、EA運用を安定的に継続するなら強く推奨されます。

自宅PCでもEA運用は可能ですが、いくつかの重大なデメリットとリスクがあります。

最大の問題は、PCの稼働時間です。

EAは24時間稼働してこそ最大の効果を発揮しますが、自宅PCを24時間365日つけっぱなしにすると、以下の問題が生じます。

- 電気代の増加(月数千円)

- PCの劣化

- 騒音や発熱の問題

また、日本の一般家庭のインターネット回線は、夜間のメンテナンスや突発的な障害で一時的に切断されることがあり、その間EAは取引できません。

ネット回線が切れた瞬間にポジションを持っていたら、損切りもできずに大きな損失になる可能性があります

特にWindows Updateは予期しないタイミングで再起動を強制することがあり、その間にポジションを持っていたらロスカットの危険があります。

また、家族が誤ってPCの電源を切る、マウスを動かして画面がアクティブになり設定が変わるなどのヒューマンエラーも考えられます。

VPSの主なメリット- 専用サーバーが24時間安定稼働

- データセンターの高速回線で約定速度が速い

- 停電やネット障害の影響を受けない

- PCの電気代や劣化を気にしなくて良い

月額費用は1,000〜3,000円程度で、EA運用で得られる利益を考えれば十分ペイできるコストです。

月3,000円のコストでも、EAで月数万円の利益が出れば十分に元が取れますね

自宅PC運用が許容されるケースは、以下のような限定的なシーンのみです。

📝 自宅PC運用が許容されるシーン

- EA運用を数週間だけ試してみたい

- デモ口座でテスト運用する

- 日中のみ稼働するデイトレード専用EAを使う

本格的に利益を追求するなら、VPS導入をスタートラインと考えるべきでしょう。

- EAのパラメータは初期設定のまま使った方がいい?

-

EAのパラメータを初期設定のまま使うか、カスタマイズするかは、EA開発者の推奨とあなたの経験値によって判断が変わります。

基本的な考え方として、EA運用の初心者は初期設定(デフォルト値)から始めることを強くおすすめします。

初期設定が推奨される理由- 開発者がバックテストやフォワードテストを通じて最適化した値

- 公開されている実績も初期設定での運用結果が基準

- パラメータ変更により想定外のパフォーマンスになるリスク回避

初期設定が推奨される理由は、開発者がバックテストやフォワードテストを通じて最適化した値だからです。

多くの有料EAでは、公開されている実績も初期設定での運用結果であるため、パラメータを変更すると想定と異なるパフォーマンスになるリスクがあります。

リスク管理系のパラメータは、EAの安全性を保つための重要な設定です。初心者が変更すると、思わぬ大損失につながることもあるので要注意です!

一方、パラメータのカスタマイズが有効なケースもあります。

📝 カスタマイズが有効なケース

例えば、あなたの運用資金が開発者の想定と大きく異なる場合、ロット数の調整は必須です。

また、取引する時間帯を限定したい場合(日本時間の深夜のみ稼働など)、特定の経済指標発表時を避けたい場合などは、時間フィルター系のパラメータ変更が有効です。

パラメータ変更の適切な進め方- 初期設定でデモ口座またはリアル口座(少額)で1〜2ヶ月運用

- EAの挙動を十分に理解してから変更を検討

- パラメータは一つずつ調整(同時に複数変更しない)

- バックテストで効果を検証

- デモ口座で1〜2週間フォワードテスト

- 問題なければリアル口座に適用

パラメータ変更の適切な進め方は、まず初期設定でデモ口座またはリアル口座(少額)で1〜2ヶ月運用し、EAの挙動を理解します。

次に、変更したいパラメータを一つずつ(同時に複数変更しない)調整し、バックテストで効果を検証します。

効果が確認できたら、再びデモ口座で1〜2週間フォワードテストを行い、問題なければリアル口座に適用します。

パラメータを一度に複数変更すると、どの変更が良い(悪い)影響を与えたのか判断できなくなります。必ず一つずつ検証するのがポイントです!

短期的な損失はEA運用では正常な範囲内であり、パラメータを頻繁に変更すると、かえってEAの統計的優位性を損なう結果になります。

変更して良いケース 変更を避けるべきケース 運用資金が想定と異なる 損失が出た直後 取引時間帯を限定したい 短期的な不調時 経済指標を避けたい EAの挙動を理解する前 十分な検証後 複数パラメータ同時変更 - バックテストの結果はどこまで信用できる?

-

バックテストの結果は、EA選定の重要な判断材料ですが、過信は禁物です。

バックテストと実運用(フォワードテスト)の結果には必ず乖離が生じるため、その要因を理解した上で結果を解釈する必要があります。

バックテストと実運用の主な乖離要因- スリッページ(注文価格と約定価格のずれ)

- スプレッドの変動

- 過剰最適化(カーブフィッティング)

バックテストと実運用の主な乖離要因として、スリッページ(注文価格と約定価格のずれ)があります。

バックテストでは理想的な約定を前提としていますが、実際の市場では、特に重要指標発表時や流動性が低い時間帯には、数pips以上のスリッページが発生します。

スキャルピング型EAは利幅が小さいため、スリッページの影響を大きく受けます。

スキャルピング型EAを選ぶ際は、スリッページの影響を考慮して、バックテスト結果より控えめな期待値を持つことが大切です。

次に、スプレッドの問題があります。

多くのバックテストは固定スプレッドや平均スプレッドで計算されていますが、実際のスプレッドは時間帯や市場環境で変動します。

特に早朝や経済指標発表時にはスプレッドが拡大し、バックテストより不利な条件での取引を強いられます。

過剰最適化(カーブフィッティング)も大きな問題です。

これは、過去の特定期間のデータに最適化されすぎたEAが、未来の相場では機能しないという現象です。

⚠️ カーブフィッティングの疑いがあるEAの特徴

- バックテスト期間が短い(1〜2年)

- バックテスト結果が異常に良すぎる(年利200%以上など)

- パラメータが非常に複雑

「バックテスト結果が良すぎるEA」は逆に要注意。現実的な利益率を示すEAの方が、実運用でも安定した結果を出せる可能性が高いです。

信頼できるバックテスト結果の見極め方として、以下のポイントをチェックしてください。

信頼できるバックテストのチェックポイント- テスト期間が最低5年以上、できれば10年以上

- リーマンショック(2008年)、コロナショック(2020年)など大きな相場変動期を含んでいる

- 実際のティックデータまたは1分足データを使用(Every tickモード)

- スプレッドが実際の取引環境に近い値(固定スプレッドでも保守的な値)

- プロフィットファクター(総利益÷総損失)が1.5〜3.0の範囲(高すぎると怪しい)

- 最大ドローダウンが20〜30%程度に抑えられている

バックテストはあくまで「過去のデータではこうだった」という参考情報であり、最も重要なのは直近3〜6ヶ月のフォワードテスト(実運用)結果です。

フォワード結果が公開されているEAを優先的に選ぶことをおすすめします。

- EAを使えば裁量トレードは不要?

-

EAを使えば裁量トレードが完全に不要になるわけではなく、両者を適切に組み合わせることで最良の結果が得られます。

完全自動化は理想的に聞こえますが、現実の市場環境では、人間の判断が必要な場面が必ず発生します。

EAの強み- 感情に左右されない機械的な取引

- 24時間の市場監視

- 複雑な計算やタイミング判断の自動化

- 明確なルールに基づくトレンドフォロー戦略やレンジ戦略で優れたパフォーマンス

特に、明確なルールに基づくトレンドフォロー戦略やレンジ戦略では、EAが人間より優れたパフォーマンスを発揮することがあります。

また、裁量トレードで感情的になりやすい(損切りできない、利確が早すぎるなど)トレーダーにとって、EAは規律を保つツールとして有効です。

EAを使えば、深夜や仕事中でもチャンスを逃さず取引できるのが大きなメリットですね。

重要な経済指標発表(米雇用統計(米国労働統計局)、FOMC政策金利発表(連邦準備制度理事会)など)、地政学リスク(戦争、テロ、政変)、中央銀行の突然の政策変更などが発生した際、EAは過去のパターンに基づいて取引を続けるため、大きな損失を被る可能性があります。

📝 裁量判断が必要な具体的な場面

- 重要指標発表の30分前にEAを停止し、市場が落ち着いてから再開する判断

- EAの連続損失が一定回数を超えたら一時停止し、市場環境の変化を分析する

- 相場のボラティリティが異常に高い・低い時にロットサイズを調整する

- 複数のEAを運用している場合、パフォーマンスに応じて資金配分を変更する

- 長期的なトレンド転換の兆候を察知し、トレンドフォロー型EAを停止する

推奨される運用スタイルは、ポートフォリオの70〜80%をEAに任せ、20〜30%を裁量トレード用に確保する方法です。

これにより、EAの安定的な収益基盤を維持しながら、市場機会を活かした裁量取引で追加リターンを狙えます。

また、裁量トレードを続けることで相場観が磨かれ、EA運用の判断力も向上します。

完全にEA任せにすると、いざという時の判断力が鈍ってしまうこともあるので、適度に裁量トレードも続けることが大切です。

完全放置を目指す場合の体制- 複数の異なる戦略のEAを組み合わせたポートフォリオ運用

- VPSでの安定稼働

- 定期的な(週1回程度の)パフォーマンスチェック

この体制を整えることで、ほぼ自動化に近い運用は可能です。

- FX自動売買で月10万円稼ぐには資金はいくら必要?

-

月10万円の利益を安定的に得るために必要な資金は、目標月利によって大きく変わります。

現実的で安全な運用を前提とすると、最低でも200万円、推奨は300〜500万円の運用資金が必要です。

「100万円くらいで月10万円稼げる」という広告を見かけることがありますが、実際にはかなり高リスクな運用になってしまいます。安定収益を目指すなら、十分な資金が重要です!

計算の根拠として、持続可能で現実的な月利を3〜5%と設定します。

月利5%で月10万円の利益を得るには、10万円÷0.05=200万円の運用資金が必要です。

月利3%なら、10万円÷0.03=約333万円になります。

これは、優秀なEAでも年利30〜60%程度が現実的な上限であることを考慮した計算です。

高月利を追求すると、最大ドローダウン(最大下落幅)も大きくなり、連続損失時に資金が大幅に減少するリスクが高まります。

具体的な運用プランの例を示します。

保守的プラン(推奨)- 運用資金:400万円

- 目標月利:2.5〜3%

- 月間目標利益:10万円

- ロットサイズ:0.4〜0.8ロット(通貨ペアとEA戦略による)

- 想定最大ドローダウン:15%(60万円)

標準プラン- 運用資金:250万円

- 目標月利:4〜5%

- 月間目標利益:10万円

- ロットサイズ:0.5〜1.0ロット

- 想定最大ドローダウン:25%(62.5万円)

積極的プラン(リスク高)- 運用資金:150万円

- 目標月利:6〜8%

- 月間目標利益:10万円

- ロットサイズ:0.6〜1.2ロット

- 想定最大ドローダウン:35%(52.5万円)

プラン選びで迷ったら、まずは保守的プランから始めるのがおすすめです。長期的に安定して稼ぎ続けることが何より大切ですよ。

重要なのは、最大ドローダウン期にも耐えられる資金管理です。

月10万円稼げても、その後の連続損失で資金が大幅に減少したら意味がありません。

📝 少額から始める複利運用アプローチ

少額から始めて複利で増やすアプローチもあります。

例えば、50万円から月利5%で開始し、利益を再投資していけば、理論上は約3年で400万円に到達し、その時点で月10万円の利益が見込めます。

ただし、実際には途中で損失月もあり、複利効果は理論値より低くなることを理解しておく必要があります。

- 海外FX EAで億り人になれる?

-

過度な期待は危険であり、現実的な視点で可能性とリスクを理解することが重要です。

複利運用の理論だけ見ると夢がありますが、実際にはさまざまな障壁があるんです。

複利運用の理論的な威力は確かに強力です。

例えば、初期資金100万円で月利5%(年利約80%複利計算)を安定的に維持できれば、約10年で1億円に到達します。

月利10%なら約5年です。

これだけ見ると達成可能に思えますが、現実には以下の大きな障壁があります。

📌 第一の障壁:高月利の持続可能性

最初の数ヶ月〜1年は月利10%以上を達成できるEAでも、市場環境の変化、EAロジックの陳腐化、競合トレーダーの増加などにより、徐々にパフォーマンスが低下するのが一般的です。

5年以上にわたって高月利を維持しているEAは極めて稀です。

📌 第二の障壁:資金規模の拡大による運用効率の低下

1,000万円を超える資金になると、一度に発注できるロット数が大きくなり、約定時のスリッページやマーケットインパクト(自分の注文が価格に影響を与える)が無視できなくなります。

また、ストップロス時の損失額も大きくなるため、心理的プレッシャーが増大します。

📌 第三の障壁:ドローダウン期の精神的耐久力

どんなに優秀なEAでも、年に数回は大きなドローダウン期(連続損失)を経験します。

例えば資金が2,000万円まで増えた時に30%のドローダウン(600万円の損失)が発生したら、多くの人はEAを停止してしまいます。

複利運用の途中で停止すると、億り人への道は途絶えます。

600万円の含み損を見て冷静でいられる人は、ほとんどいません。メンタル管理が最大の課題なんです。

現実的な億り人達成のパターンとしては、以下のようなケースが考えられます。

現実的な億り人達成パターン- 初期資金が既に1,000万円以上あり、年利30〜50%の安定運用で10〜15年かけて達成

- 複数の優秀なEAをポートフォリオ運用し、リスク分散しながら年利50%以上を5〜7年維持

- EA運用で得た利益を定期的に出金せず、全額再投資する強い規律を持つ

- 市場環境に応じてEAの入れ替えや停止判断を的確に行える高度なスキル

億り人を最終目標としつつも、短期的には実現可能な目標を追い、長期的視点で運用を続けることが重要です。

小さな成功体験を積み重ねることで、運用スキルも向上していきます。

- EAは儲からないと言われる理由は?

-

「EAは儲からない」という意見は、実際にEA運用で失敗した人々の経験から生まれています。

しかし、この意見の多くは、EA自体の問題ではなく、運用方法や期待値の誤りに起因しています。

EA運用の失敗要因を理解し、それを避けることで成功確率は大きく向上します。

❌ 失敗要因①:詐欺的・誇大広告的なEAの購入

最大の失敗要因は、詐欺的・誇大広告的なEAを購入してしまうことです。

バックテスト結果のみで実運用データがない、販売者が匿名または実績不明、異常に高額(10万円以上)なEAは避けるべきです。

こうしたEAで損失を出した人が「EAは儲からない」と結論づけるのは当然です。