「TradeViewに口座開設ボーナスや入金ボーナスはあるの?」「XMやExnessのようなボーナスキャンペーンは実施している?」「ボーナスがないなら、わざわざTradeViewを選ぶメリットはあるの?」と疑問に思っていませんか?

海外FX業者を選ぶ際、ボーナスの有無は口座開設の重要な判断材料です。

特に限られた資金でFXを始めたい初心者や、ボーナスで元手を増やして取引したい方にとって、この情報は見逃せません。

なぜTradeViewがボーナスを提供しないのかというビジネスモデルの裏側、XM・Exness・AXIORY・TitanFXとの詳細な比較表と取引量別の年間コストシミュレーション、さらにタリタリなどIB経由のキャッシュバック活用法まで、実践的なデータをもとに解説します。

ボーナスありの業者とスプレッド優位性の損益分岐点も具体的な数字で示すため、あなたの取引スタイルに本当に合った業者選びができます。

この記事を読めば、「ボーナスがある業者」と「TradeView(ボーナスなし)」のどちらがあなたにとって実質的にお得なのか、資金量・取引頻度・トレードスタイル別に明確に判断できるようになります。

表面的なボーナス額に惑わされず、年間トータルコストで最大数十万円の差がつく「本当に有利な業者選び」の知識が身につきます。

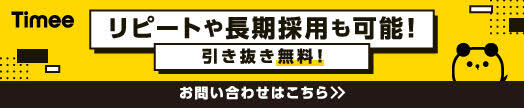

TradeViewのボーナス提供状況【2025年11月最新】

TradeView(トレードビュー)を検討する際、多くのトレーダーが最初に気になるのが「ボーナスキャンペーンの有無」です。

XMやExnessなど他の海外FX業者が豪華なボーナスを提供している中、TradeViewのボーナス状況はどうなっているのでしょうか。

- 口座開設ボーナス:なし

- 入金ボーナス:なし

- その他プロモーション:なし

2025年11月現在、TradeViewは口座開設ボーナス、入金ボーナス、その他のプロモーションボーナスを一切提供していません。

これは同社が創業以来一貫して維持してきた方針であり、今後も変更される可能性は極めて低いと考えられます。

ボーナスがないのは残念ですが、その分スプレッドの狭さやコストの透明性で還元されているんです

💡 ボーナスの代わりにTradeViewが提供するもの

一方で、ボーナスを提供しない代わりにTradeViewが提供しているのは、業界最狭水準のスプレッドと透明性の高いNDD ECN方式の取引環境です。

ILC口座のEUR/USDスプレッドは平均0.0pipsからとなっており、取引手数料を含めても実質コストは極めて低く抑えられています。

結論:口座開設・入金ボーナスは一切なし

- 口座開設ボーナス、入金ボーナス、ロイヤリティプログラムなど全てなし

- 期間限定キャンペーンもなく、恒常的な方針

- ボーナス予算をスプレッド縮小や取引インフラ強化に投資

TradeViewでは、口座開設ボーナス、入金ボーナス、クッション機能付きボーナス、ロイヤリティプログラムなど、あらゆる形態のボーナスキャンペーンが提供されていません。

これは期間限定の特別キャンペーンでもなく、恒常的な方針です。

多くの海外FX業者がボーナスを提供する理由は、顧客獲得コストの一部をボーナスという形で還元し、初回取引のハードルを下げるためです。

例えばXMは13,000円の口座開設ボーナスと最大10,500ドルの入金ボーナスを提供し、Exnessも定期的にプロモーションを実施しています。

しかしTradeViewはこうした戦略を採用せず、ボーナスに充てる予算をスプレッドの縮小や取引インフラの強化に投資しています。

ボーナスがない分、取引コストが抑えられているということですね。どちらが有利かはトレーダーのスタイル次第です。

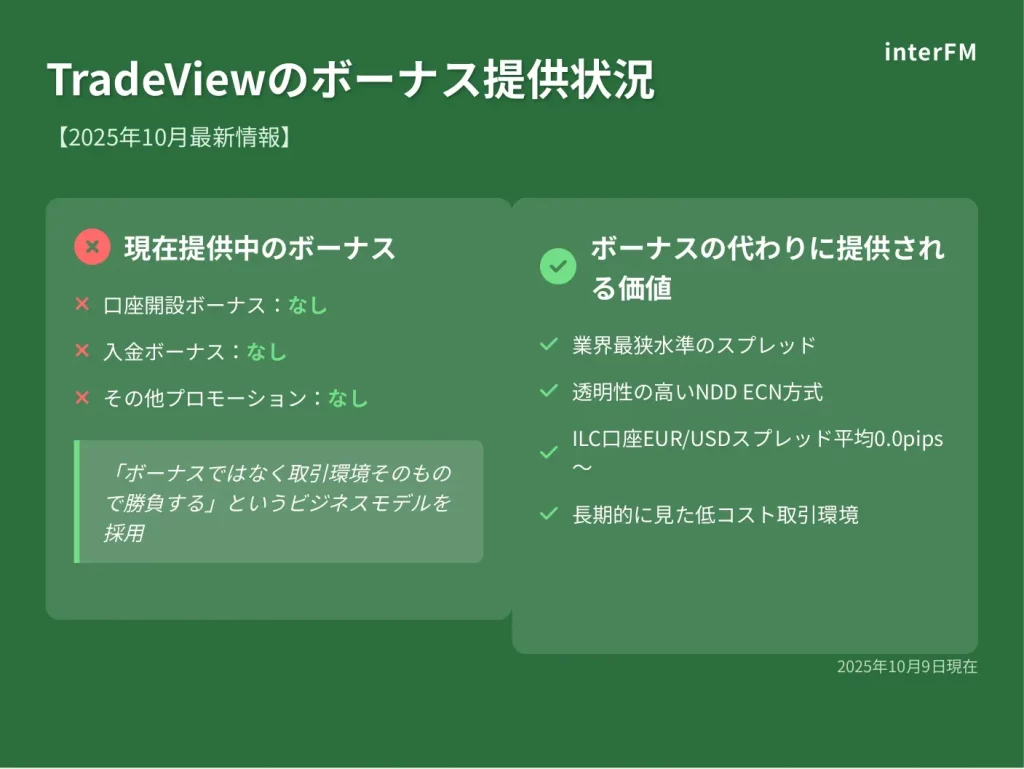

TradeViewがボーナスを提供しない背景には、NDD(ノン・ディーリング・デスク)ECN方式という取引システムがあります。

この方式では、ブローカーは顧客の注文を直接インターバンク市場につなぎ、スプレッドや手数料のみで収益を得ます。

ボーナスを提供するDD(ディーリング・デスク)方式のブローカーと異なり、顧客の損失が利益にならない構造のため、ボーナスという形での顧客誘引よりも、純粋な取引環境の優位性で勝負する戦略を取っているのです。

📝 TradeViewが向いていないトレーダー

少額資金で元手を増やしたい初心者や、ボーナスを活用してリスクを抑えた取引を始めたいトレーダーには、TradeViewは適していません。

その場合は、XM・FXGT・Exnessなどボーナスプログラムが充実したブローカーを選ぶべきでしょう。

📝 TradeViewが向いているトレーダー

ある程度の自己資金があり、長期的な取引コストの優位性を重視するトレーダーにとっては、TradeViewのボーナスなしモデルが結果的に有利になるケースも多いのです。

ボーナス重視なら他社、取引コスト重視ならTradeViewという選択になりますね。

過去のボーナス提供歴と今後の見通し

TradeViewは2004年の創業以来、一度もボーナスキャンペーンを実施したことがありません。

この20年以上にわたる一貫した姿勢は、同社のビジネスモデルが「短期的な顧客獲得」ではなく「長期的な信頼構築」に重点を置いていることを示しています。

海外FX業界では、新規参入業者や知名度を上げたいブローカーが期間限定で大型ボーナスキャンペーンを実施することがありますが、TradeViewはそうした戦略を採用していません。

TradeViewは派手なボーナスで釣るのではなく、取引環境の質で勝負しているんですね!

- スキャルピングトレーダー

- 大口取引を行う機関投資家

- EAを運用するシステムトレーダー

同社の主要顧客層は、スキャルピングトレーダーや大口取引を行う機関投資家、EAを運用するシステムトレーダーなど、ボーナスよりも約定力やスプレッドの狭さを重視する層です。

こうした顧客にとって、ボーナスの有無は取引判断にほとんど影響しないため、TradeViewは自社の強みを活かした差別化戦略を継続しているのです。

今後のボーナス提供の可能性についても、極めて低いと言わざるを得ません。

TradeViewは金融ライセンスとしてケイマン諸島金融庁(CIMA)のフルライセンスを保有しており、高い資本要件と厳格な運営基準をクリアしています。

こうした規制環境下では、ボーナスの提供条件や出金制限について透明性が求められるため、複雑なボーナス規約を設けるよりも、シンプルで分かりやすい料金体系を維持する方が合理的です。

💰 キャッシュバックを活用する方法

ただし、TradeViewを利用する際にキャッシュバックを受け取る方法は存在します。

TariTali(タリタリ)などのIB(Introducing Broker)経由で口座開設すれば、取引量に応じて現金キャッシュバックを受け取ることが可能です。

例えばILC口座の場合、1ロットあたり約4ドル前後のキャッシュバックが得られるため、月間100ロット取引すれば400ドル程度の実質的なコスト削減になります。

これはボーナスとは異なり出金制限がなく、純粋な取引コストの削減として機能するため、中上級者にとっては公式のボーナスよりも価値が高いケースもあります。

ボーナスより使い勝手がいいキャッシュバックは、長期的に取引する方にとって大きなメリットですね。

TradeViewのビジネスモデルは、「ボーナスで釣る」のではなく「取引環境の質で選ばれる」という方針を貫いています。

この姿勢は今後も変わることはないでしょう。

そのため、ボーナスを重視するトレーダーは他社を、取引コストと透明性を重視するトレーダーはTradeViewを選ぶという、明確な棲み分けが今後も続くと予想されます。

なぜTradeViewはボーナスを提供しないのか?

TradeViewがボーナスを提供しない理由は、同社のビジネスモデルと企業理念に深く関係しています。

ボーナスは一見トレーダーにとって魅力的ですが、その原資はどこかから捻出する必要があり、多くの場合はスプレッドの拡大や取引手数料の上乗せ、あるいは約定方式の不透明化によって回収されます。

💡 ボーナスは「無料」ではありません。実は、トレーダーが支払う取引コストの中から回収されているケースがほとんどです。一時的な特典よりも、長期的な取引コストの方が重要という視点ですね。

TradeViewは「透明性の高い取引環境」と「機関投資家レベルの低コスト」を企業理念として掲げており、NDD(ノン・ディーリングデスク)方式およびECN(エレクトロニック・コミュニケーション・ネットワーク)方式を採用しています。

この方式では、ブローカーはトレーダーの注文を市場に直接流すため、スプレッドや手数料以外で利益を得ることができません。

ボーナスを提供すればその原資を別の形で回収する必要が生じ、透明性や低コストという強みが損なわれるため、TradeViewは意図的にボーナスを提供しないという戦略を選択しています。

- NDD・ECN方式による完全な取引の透明性

- 機関投資家レベルの低スプレッド・低手数料

- ボーナス原資回収のための隠れたコストがゼロ

- 長期的に見て最もコスト効率の高い取引環境

📊 本格的にトレードする方にとっては、派手なボーナスよりも「狭いスプレッド」「低い手数料」「透明な約定」の方が圧倒的に有利です。TradeViewはそこに特化したブローカーと言えますね。

ボーナス型ブローカーの収益構造と裏側

XMやExnessなど多くの海外FX業者が提供する口座開設ボーナスや100%入金ボーナスは、トレーダーにとって魅力的に見えますが、その原資がどこから来ているのかを理解することが重要です。

ボーナスを提供するブローカーの多くは、DD(ディーリングデスク)方式またはマーケットメイク方式を採用しており、トレーダーの損失が直接ブローカーの利益になる利益相反構造を持っています。

豪華なボーナスキャンペーンの裏には、このような収益構造が隠れていることを知っておく必要があります。

- トレーダーの注文を実際の市場に流さない

- 社内で相殺処理を行う

- トレーダーが負ければブローカーが儲かる

- トレーダーが勝てばブローカーが損をする

DD方式では、ブローカーはトレーダーの注文を実際の市場に流さず、社内で相殺処理を行います。

トレーダーが負ければブローカーが儲かり、トレーダーが勝てばブローカーが損をするという関係になります。

この構造では、トレーダーに多くのボーナスを提供しても、長期的にはスプレッドの拡大や不利な約定、意図的なスリッページなどによって回収できる仕組みになっています。

また、ボーナス型ブローカーは出金条件に厳しい制限を設けることが一般的です。

「ボーナス額の○○倍の取引量を達成するまで出金不可」といった条件により、実際にボーナスを現金化できるトレーダーは限られています。

ボーナスは見かけ上の資金増加であり、実質的にはトレーダーを長期間取引に縛り付け、スプレッドや手数料で利益を回収するためのマーケティング手法と言えます。

ボーナスは「もらえるお金」ではなく、「長く取引させるための仕掛け」として捉える視点が大切です。

📝 ボーナス型ブローカーの特徴

- 豪華なボーナスキャンペーン

- 厳しい出金条件(取引量の達成義務など)

- DD方式による利益相反構造

- スプレッドや手数料での利益回収

TradeViewのNDD/ECN方式による透明性

TradeViewが採用するNDD/ECN方式は、ボーナス型ブローカーのDD方式とは根本的に異なる収益構造を持っています。

NDD方式では、ブローカーはトレーダーの注文を直接インターバンク市場やリクイディティプロバイダー(流動性供給者)に流すため、トレーダーとブローカーの間に利益相反が生じません。

- NDD方式:注文を直接インターバンク市場に流す

- ECN方式:複数の金融機関・ヘッジファンド・個人トレーダーの注文を電子ネットワーク上でマッチング

- 利益相反が生じない透明性の高い取引環境

ECN方式はNDDの中でも最も透明性が高い方式で、複数の金融機関・ヘッジファンド・個人トレーダーの注文を電子ネットワーク上でマッチングさせます。

TradeViewのILC口座(Innovative Liquidity Connector)は、このECN方式を採用しており、リアルタイムの市場価格で取引が執行されます。

スプレッドは市場の需給によって変動し、0.0pipsから取引できる環境が実現されています。

ECN方式では市場の実勢レートがそのまま反映されるため、スプレッドが極めて狭く、トレーダーにとって有利な取引環境が整っています。

📝 TradeView ILC口座の取引コスト

この透明性の高い取引環境を維持するためには、ブローカーはスプレッドのマークアップや取引手数料のみで収益を得る必要があります。

TradeViewのILC口座では往復5ドル(1ロットあたり)の手数料を徴収していますが、これはECN方式を提供するコストとして正当なものです。

ボーナスを提供すればその原資を上乗せする必要が生じ、低コストという競争優位性が失われるため、TradeViewはボーナス提供を行わないのです。

低スプレッドと低手数料を維持するために、TradeViewはボーナスではなく取引環境の質で勝負しているということですね。

ボーナス原資をスプレッド圧縮に回す戦略

TradeViewの最大の特徴は、ボーナスに費やすはずの原資を「スプレッドの圧縮」と「取引インフラの強化」に投資している点です。

多くのボーナス型ブローカーがマーケティング費用として年間数億円規模のボーナスを提供する一方、TradeViewはその資金を取引環境の改善に充てています。

- EUR/USD:平均0.1pips程度(業界最狭水準)

- USD/JPY:平均0.2pips程度(業界最狭水準)

- 往復手数料5ドル込みでも実質0.6~0.7pips程度

具体的には、TradeViewのILC口座におけるEUR/USDの平均スプレッドは0.1pips程度、USD/JPYは0.2pips程度と業界最狭水準を実現しています。

往復5ドルの手数料を加えても、実質スプレッドは0.6pips~0.7pips程度となり、ボーナスを提供する業者の標準スプレッド(1.0~1.5pips)と比較して大幅に低コストです。

| 取引量 | スプレッド差 | 月間コスト差 | 年間コスト差 |

|---|---|---|---|

| 月間10ロット | 0.5pips | 5,000円 | 60,000円 |

| 月間100ロット | 0.5pips | 50,000円 | 600,000円 |

月間10ロット(100万通貨)を取引するトレーダーの場合、スプレッド差0.5pipsは5,000円のコスト差になります。年間では60,000円の差となり、入金ボーナス10,000円を大きく上回る実質的なメリットが得られます。

月間10ロット(100万通貨)を取引するトレーダーの場合、スプレッド差0.5pipsは5,000円のコスト差になります。

年間では60,000円の差となり、入金ボーナス10,000円を大きく上回る実質的なメリットが得られます。

月間100ロット以上取引する中上級トレーダーにとっては、ボーナスよりも低スプレッドの方が圧倒的に有利です。

🏢 取引インフラへの投資

TradeViewはEquinix社のデータセンターにサーバーを設置し、世界中の主要リクイディティプロバイダーと直接接続することで、約定スピードとスリッページの最小化を実現しています。

さらに、TradeViewはEquinix社のデータセンターにサーバーを設置し、世界中の主要リクイディティプロバイダーと直接接続することで、約定スピードとスリッページの最小化を実現しています。

ボーナスというマーケティング費用を削減し、取引インフラに投資することで、長期的にトレーダーに還元する戦略を採用しているのです。

また、TradeViewはケイマン諸島金融庁(CIMA)のライセンスを取得しており、顧客資金の分別管理や第三者監査など、信頼性の面でも高い水準を維持しています。

ボーナスで顧客を集めるのではなく、取引環境の質で選ばれるブローカーを目指すという姿勢が、同社のビジネスモデルの根幹にあります。

- 業界最狭水準のスプレッドで長期的なコスト削減を実現

- ボーナス原資を取引インフラ強化に投資

- 透明性の高い取引環境を提供

- 中上級トレーダーにとってボーナス以上の価値を提供

TradeViewがボーナスを提供しないのは、デメリットではなく明確な戦略的選択です。

短期的な資金増加を求める初心者には向きませんが、長期的に安定した利益を目指す中上級トレーダーにとっては、透明性の高い取引環境と低コストというメリットが、ボーナス以上の価値を提供しています。

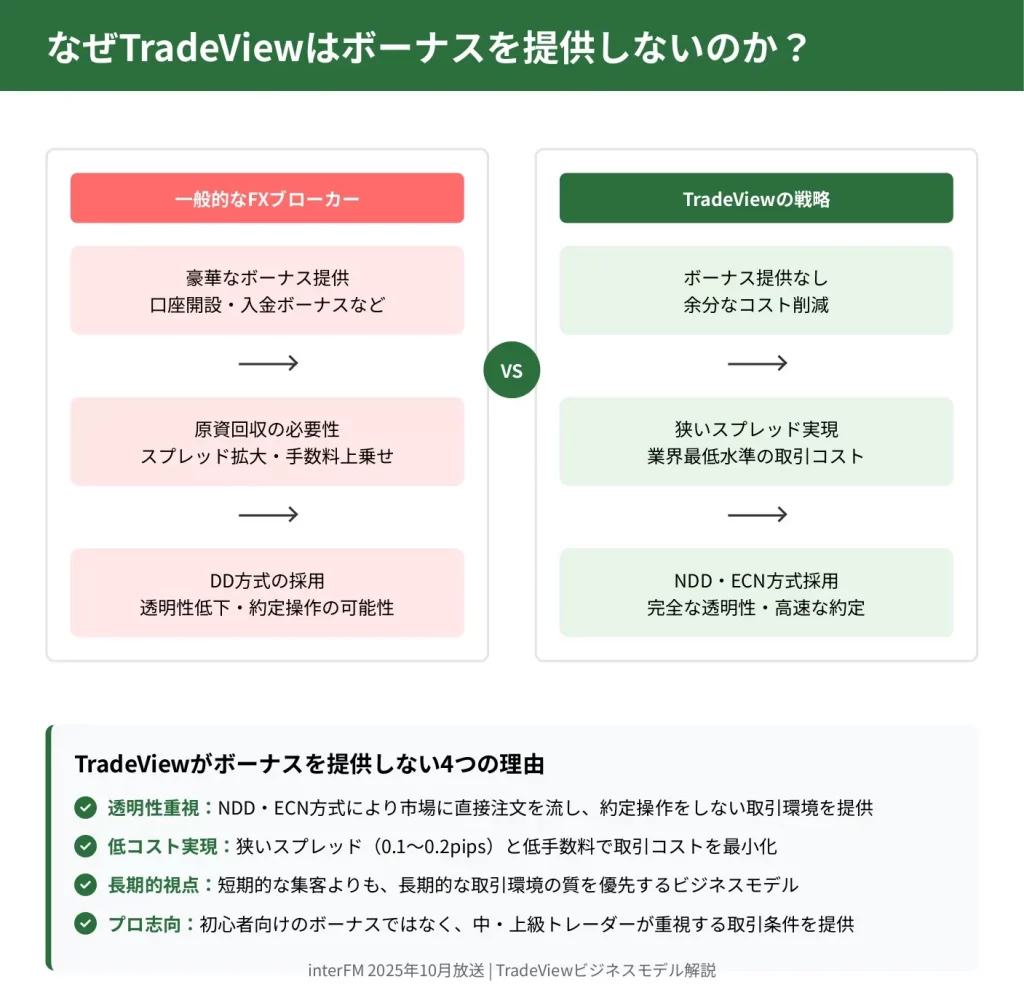

TradeViewがボーナスなしでも選ばれる理由

TradeViewがボーナスキャンペーンを実施しないのは、単なるコスト削減ではありません。

同社は「ボーナスに頼らない透明性の高いビジネスモデル」を採用しており、ボーナス提供にかかるマーケティングコストを、スプレッドの縮小や取引インフラの強化に振り向けています。

💡 ボーナスがないからこそ、取引コストが抑えられているんですね!

多くのボーナス提供型ブローカーは、ボーナス原資を回収するためにスプレッドを広げたり、DD(ディーリングデスク)方式で顧客との利益相反を生じさせたりするケースがあります。

一方、TradeViewは完全NDD(ノンディーリングデスク)・ECN方式を採用し、トレーダーの注文を直接インターバンク市場に流すことで、業者とトレーダーの利害を一致させています。

この仕組みにより、TradeViewはトレーダーが勝つほど取引量が増え、手数料収入が増えるという健全な収益構造を実現しています。

- ボーナス型:マーケティングコストをスプレッドに転嫁

- ボーナス型:DD方式で利益相反が発生する可能性

- TradeView:完全NDD・ECN方式で透明性が高い

- TradeView:トレーダーの勝利が業者の利益につながる構造

長期的な視点で見れば、ボーナスよりも取引環境の質が利益に直結するのです。

📊 目先のボーナスに惑わされず、取引コストの総額で比較することが重要です!

📝 長期トレーダーが重視すべきポイント

短期的なボーナスよりも、日々の取引コスト(スプレッド・手数料)の積み重ねが、最終的な収益に大きく影響します。TradeViewは透明性の高いNDD方式により、トレーダーとブローカーの利益が一致する環境を提供しています。

業界最狭水準のスプレッドと低手数料

TradeViewの最大の強みは、業界最狭水準のスプレッドと明瞭な手数料体系です。

特にILC口座とcTrader口座では、主要通貨ペアで驚異的な低スプレッドを実現しています。

- USD/JPY:平均0.1pips

- EUR/USD:平均0.2pips

- GBP/USD:平均0.5pips

- 取引手数料:1ロットあたり往復5ドル(片道2.5ドル)

ILC口座の平均スプレッドは、USD/JPYが0.1pips、EUR/USDが0.2pips、GBP/USDが0.5pipsと、他の海外FX業者と比較しても圧倒的に狭く設定されています。

取引手数料は1ロットあたり往復5ドル(片道2.5ドル)で、これをpips換算すると約0.5pipsに相当します。

つまり、実質的な取引コストはUSD/JPYで0.6pips、EUR/USDで0.7pips程度となります。

実質コストで考えると、他社のECN口座と比較してもTradeViewの優位性は明らかです。取引回数が多いほどコストメリットが大きくなります。

📊 TradeView vs XM コスト比較

| 項目 | TradeView(ILC口座) | XM(ゼロ口座) |

|---|---|---|

| USD/JPY スプレッド | 0.1pips | 0.1pips |

| 取引手数料(往復) | 5ドル(0.5pips相当) | 10ドル(1.0pips相当) |

| 実質コスト | 0.6pips | 1.1pips |

| コスト差 | 0.5pips/1ロット | |

例えば、ボーナス提供型の人気ブローカーXMのゼロ口座では、USD/JPYの平均スプレッドが0.1pipsで手数料が往復10ドル(1.0pips相当)のため、実質コストは1.1pipsです。

TradeViewと比較すると、1ロットあたり0.5pipsの差があり、100ロット取引すれば5万円(1ドル=100円換算)の差額が生じます。

月に100ロット以上取引するアクティブトレーダーにとって、このコスト差は年間で60万円以上の違いになります。取引スタイルに応じて口座を選ぶことが重要です。

スタンダード口座にあたるXレバレッジ口座は取引手数料が無料ですが、スプレッドはやや広めに設定されているため、頻繁に取引するトレーダーには手数料型のILC口座がコスト面で有利です。

このように、TradeViewは取引コストの透明性を重視し、「見えない手数料」であるスプレッドの拡大ではなく、「見える手数料」として明示することで、トレーダーが正確なコスト計算を行える環境を提供しています。

高速約定力とスリッページの少なさ

TradeViewは約定スピードとスリッページの少なさにおいても高い評価を得ています。

同社はエクイニクス社のデータセンター(ニューヨーク・ロンドン)にサーバーを設置し、世界の主要金融機関と直接接続することで、平均約定スピード0.1秒以下という高速約定を実現しています。

データセンターの立地は約定スピードに直結します。金融の中心地に設置されていることで、物理的な距離による遅延を最小化できるのです。

スキャルピングや高頻度取引(HFT)を行うトレーダーにとって、約定力は利益を左右する最重要要素です。

約定遅延やリクオート(注文拒否)が頻発する業者では、狙った価格で注文が通らず、わずか数pipsの差が月間収益に大きな影響を与えます。

TradeViewのECN方式では、複数のリクイディティプロバイダー(流動性提供者)から最良価格を自動選択し、リクオートなしで即座に約定させる仕組みを採用しています。

📊 第三者機関による測定結果

第三者機関によるスリッページ率の測定では、TradeViewは指値注文・逆指値注文ともに有利なスリッページ(価格改善)が発生する割合が高く、不利なスリッページは極めて限定的です。

特に重要経済指標発表時や市場急変時でも、安定した約定環境を維持している点が、プロトレーダーから高く評価されています。

有利なスリッページとは、注文時より良い価格で約定することです。これが高い割合で発生するのは、優れた約定システムの証拠と言えます。

TradeViewはNDD方式のため、トレーダーの注文を操作するインセンティブが存在せず、純粋に最良の約定環境を提供することが業者の利益につながる構造になっています。

- 平均約定スピード0.1秒以下の高速約定

- エクイニクス社のデータセンターに設置されたサーバー

- リクオートなしのECN方式

- 有利なスリッページが発生しやすい環境

- 重要経済指標発表時も安定した約定環境

- NDD方式で透明性の高い取引

信頼性の高いライセンスと運営実績

- 2004年設立、20年以上の運営実績を持つ老舗海外FX業者

- ケイマン諸島金融庁(CIMA)のライセンスを保有

- 顧客資金の分別管理を徹底

- 重大な出金トラブルの報告がほとんどない

TradeViewは、金融ライセンスと運営実績の面でも高い信頼性を誇ります。

Tradeview Ltd.は2004年に設立され、2025年時点で20年以上の運営実績を持つ老舗海外FX業者です。

20年という運営期間は、海外FX業界では非常に長く、多くの市場変動や金融危機を乗り越えてきた証でもあります。

海外FX業者の中には数年で消えてしまうところもありますが、TradeViewは20年以上の実績があるので、長期的に安心して利用できる業者と言えます。

同社はケイマン諸島金融庁(CIMA)のライセンスを保有しています。

CIMAは英国領ケイマン諸島の金融規制当局で、厳格な財務基準と顧客資金管理ルールを課していることで知られています。

ライセンス取得には一定の自己資本比率や定期的な財務監査の受け入れが求められ、取得後も継続的なコンプライアンス遵守が義務付けられています。

🔒 顧客資金の管理体制

TradeViewは分別管理を徹底しており、会社運営資金と顧客資金を完全に分離して保管しています。

これにより、万が一会社が経営難に陥った場合でも、顧客の資金は保護される仕組みになっています。

また、同社は複数の大手銀行と提携し、資金管理の透明性を高めています。

その点、TradeViewは20年以上にわたって安定したサービスを提供し続けており、重大な出金トラブルの報告もほとんどありません。

ボーナスという一時的な特典よりも、長期的に安心して取引できる信頼性こそが、本格的なトレーダーにとっては最も重要な価値となります。

派手なボーナスがないと最初は物足りなく感じるかもしれませんが、取引コストや信頼性を重視するなら、TradeViewは最適な選択肢です。

初心者には物足りなく感じるかもしれませんが、取引経験を積み、年間収益を最大化したいと考える中級者以上のトレーダーにとって、TradeViewは最も合理的な選択肢の一つと言えるでしょう。

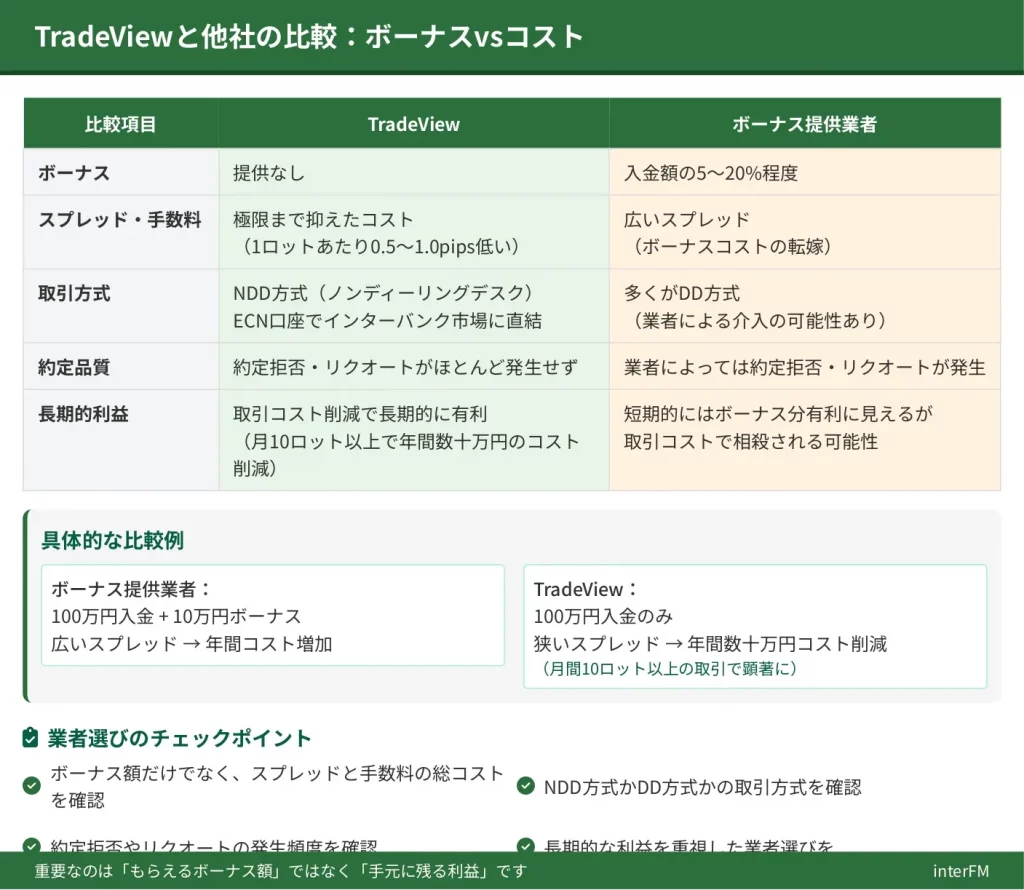

TradeViewと他社の比較:ボーナスvsコスト

ボーナスの有無だけで業者を選ぶと、長期的に損をする可能性があります。

TradeViewは確かにボーナスを提供しませんが、その分スプレッドと手数料を極限まで抑えることで、取引ごとのコストを大幅に削減しています。

ボーナスキャンペーンは魅力的に見えますが、本当に重要なのはトータルコストです。

重要なのは「もらえるボーナス額」ではなく「手元に残る利益」です。

例えば、100万円入金して10万円のボーナスをもらっても、スプレッドが広ければ取引のたびにコストが膨らみ、結果的にボーナス分以上の損失を被る可能性があります。

一方、TradeViewはボーナスがなくても、1ロットあたりのコストが0.5〜1.0pips程度低いため、月間10ロット以上取引するトレーダーなら年間で数十万円のコスト差が生まれます。

- 100万円入金+10万円ボーナス=広いスプレッドで年間コスト増

- 100万円入金のみ=狭いスプレッドで年間数十万円のコスト削減

- 月間10ロット以上の取引で差が顕著に

また、TradeViewはNDD(ノンディーリングデスク)方式のECN口座を提供しており、トレーダーの注文をそのままインターバンク市場に流します。

これにより約定拒否やリクオートがほとんど発生せず、透明性の高い取引環境を実現しています。

NDD方式は、業者が取引に介入しないため、トレーダーにとって公平な環境と言えます。

📝 業者選びのチェックポイント

- ボーナス額だけでなく、スプレッドと手数料の総コストを確認

- NDD方式かDD方式かの取引方式を確認

- 約定拒否やリクオートの発生頻度を確認

- 長期的な利益を重視した業者選びを

XM・Exness・AXIORY・TitanFXとの比較表

以下の表は、TradeViewと主要競合4社の主要スペックを比較したものです。

すべてECN口座タイプ(低スプレッド口座)を対象としています。

| 項目 | TradeView(ILC口座) | XM(ZERO口座) | Exness(ロースプレッド口座) | AXIORY(ナノスプレッド口座) | TitanFX(ブレード口座) |

|---|---|---|---|---|---|

| 口座開設ボーナス | なし | 13,000円 | なし | なし | なし |

| 入金ボーナス | なし | 最大10,500ドル(100%+20%) | なし | なし | なし |

| USD/JPY 平均スプレッド | 0.1pips | 0.1pips | 0.0pips | 0.2pips | 0.3pips |

| EUR/USD 平均スプレッド | 0.2pips | 0.1pips | 0.0pips | 0.3pips | 0.2pips |

| 取引手数料(往復/1ロット) | 5ドル | 10ドル | 7ドル | 6ドル | 7ドル |

| 実質コスト USD/JPY | 0.6pips | 1.1pips | 0.7pips | 0.8pips | 1.0pips |

| 実質コスト EUR/USD | 0.7pips | 1.1pips | 0.7pips | 0.9pips | 0.9pips |

| 最大レバレッジ | 500倍 | 500倍 | 無制限(実質2000倍) | 400倍 | 500倍 |

| ゼロカット | あり | あり | あり | あり | あり |

| 取引プラットフォーム | MT4/MT5/cTrader | MT4/MT5 | MT4/MT5 | MT4/MT5/cTrader | MT4/MT5 |

| 最低入金額 | 10万円 | 5ドル | 1,000ドル | 5,000円 | 2万円 |

この表から分かるように、TradeViewとExnessはほぼ同等の低コストを実現しています。

XMはボーナスが豪華ですが、実質コストは他社より0.3〜0.5pips高く、取引量が増えるとボーナス分を相殺してしまう可能性があります。

AXIORYとTitanFXはTradeViewとXMの中間に位置し、バランス型の選択肢と言えるでしょう。

取引頻度が高いトレーダーほど、スプレッドと手数料の差が収益に直結します。ボーナスの有無だけでなく、実質コストで比較することが重要ですね。

取引量別の年間コストシミュレーション

以下のシミュレーションは、USD/JPY(ドル円)を1ロット=10万通貨で取引した場合を想定しています。

実際の取引では、スプレッド、取引手数料、スワップポイントなどを総合的に考慮することが重要です。

月間10ロット(年間120ロット)の場合

- TradeView:0.6pips × 120ロット = 72,000円

- XM(ボーナス考慮前):1.1pips × 120ロット = 132,000円

- XM(ボーナス考慮後):132,000円 − 入金ボーナス最大150万円分 = マイナス(1年目は実質無料〜プラス)

- Exness:0.7pips × 120ロット = 84,000円

- AXIORY:0.8pips × 120ロット = 96,000円

- TitanFX:1.0pips × 120ロット = 120,000円

月間10ロット程度の少量取引では、XMのボーナスが圧倒的に有利です。

ボーナスだけで年間の取引コストを十分にカバーできるため、初心者や資金が少ないトレーダーにはXMが適しています。

月10ロットなら、XMのボーナスで取引コストが実質ゼロになるのは魅力的ですね!

月間50ロット(年間600ロット)の場合

| 業者名 | 計算式 | 年間コスト |

|---|---|---|

| TradeView | 0.6pips × 600ロット | 360,000円 |

| XM(ボーナス考慮前) | 1.1pips × 600ロット | 660,000円 |

| XM(ボーナス考慮後) | 660,000円 − 150万円 | マイナス(1年目は実質無料〜プラス) |

| Exness | 0.7pips × 600ロット | 420,000円 |

| AXIORY | 0.8pips × 600ロット | 480,000円 |

| TitanFX | 1.0pips × 600ロット | 600,000円 |

このレベルになると、TradeViewとExnessの低コスト優位性が明確になります。

XMは1年目こそボーナスでカバーできますが、2年目以降は年間66万円のコストがかかり、TradeViewより30万円も高くなります。

月間50ロット以上のトレーダーになると、年間で数十万円単位のコスト差が出てきます。長期的な視点で業者選びをすることが重要ですね。

中級者以上で継続的に取引するなら、2年目以降を見据えてTradeViewやExnessを選ぶ方が合理的です。

月間100ロット(年間1,200ロット)の場合

| 業者名 | 計算式 | 年間コスト |

|---|---|---|

| TradeView | 0.6pips × 1,200ロット | 720,000円 |

| XM(ボーナス考慮前) | 1.1pips × 1,200ロット | 1,320,000円 |

| XM(ボーナス考慮後) | 1,320,000円 − 150万円 | マイナス(1年目は実質無料) |

| Exness | 0.7pips × 1,200ロット | 840,000円 |

| AXIORY | 0.8pips × 1,200ロット | 960,000円 |

| TitanFX | 1.0pips × 1,200ロット | 1,200,000円 |

月間100ロット以上のヘビートレーダーになると、年間コスト差は60万円〜100万円に達します。

この規模になると、XMのボーナスでも1年目しかカバーできず、2年目以降は年間60万円の損失差が発生します。

月100ロット以上の取引をするなら、長期的なコスト削減を最優先に考えましょう。1年目のボーナスに惑わされず、2年目以降のコスト差に注目することが重要です。

スキャルピングやEA(自動売買)を運用する上級者には、TradeViewやExnessが圧倒的に有利です。

- 年間コスト差が60万円〜100万円と非常に大きい

- XMのボーナスは1年目のみのメリット

- 長期運用ならTradeViewやExnessが最適

- スキャルピング・EA運用では低スプレッドが必須

月間200ロット(年間2,400ロット)の場合

月間200ロットは本格的な専業トレーダーレベル。この規模になると、わずかなスプレッド差が年間で大きな金額差を生み出します。

| 業者名 | 計算式 | 年間コスト |

|---|---|---|

| TradeView | 0.6pips × 2,400ロット | 1,440,000円 |

| XM(ボーナス考慮前) | 1.1pips × 2,400ロット | 2,640,000円 |

| XM(ボーナス考慮後) | 2,640,000円 − 150万円 | 1,140,000円(1年目でもマイナス) |

| Exness | 0.7pips × 2,400ロット | 1,680,000円 |

| AXIORY | 0.8pips × 2,400ロット | 1,920,000円 |

| TitanFX | 1.0pips × 2,400ロット | 2,400,000円 |

- XMのボーナスでも年間コストをカバーできない

- 1年目でTradeViewとXMの差額は30万円以上

- 2年目以降は年間120万円もの差が発生

この規模になると、XMのボーナスでも年間コストをカバーしきれません。

1年目でもXMの方が30万円以上高コストになり、2年目以降は年間120万円もの差が生まれます。

プロトレーダーや法人口座での運用を考えるなら、TradeView一択と言えるでしょう。

年間100万円以上のコスト差は見過ごせません。この規模で取引するなら、ボーナスよりも取引コストの低さを最優先すべきですね。

ボーナスありvs.スプレッド優位性の損益分岐点

「どのくらい取引すれば、TradeViewの低スプレッドがXMのボーナスを上回るのか」という損益分岐点を計算します。

XMとTradeViewの実質コスト差は0.5pips(USD/JPYの場合)なので、1ロットあたり500円の差が生まれます。

- 口座開設ボーナス:13,000円

- 100%入金ボーナス:5万円まで(5万円入金で5万円ボーナス)

- 20%入金ボーナス:5万円〜500万円(450万円入金で90万円ボーナス)

- 合計最大ボーナス:約95.3万円

仮に100万円入金した場合、XMでもらえるボーナスは約24万円(5万円の100%+95万円の20%)です。

この24万円をTradeViewとのコスト差(1ロットあたり500円)で割ると:

📊 損益分岐点の計算

240,000円 ÷ 500円 = 480ロット

月間40ロット未満の少量取引ならXMのボーナスが有利ですが、月間50ロット以上取引するなら1年以内にTradeViewの低コストがボーナスを上回ります。

初心者の方は最初はXMのボーナスを活用して、取引量が増えてきたらTradeViewに乗り換えるという戦略も有効ですね。

XMのボーナスは基本的に初回入金時のみなので、2年目以降は毎年60万円(年間1,200ロットの場合)のコスト差が発生し続けます。

3年間で180万円、5年間で300万円の差になるため、長期的に取引を続けるトレーダーほどTradeViewが有利です。

年間1,200ロットは月100ロット程度。この水準で取引するなら、初年度からTradeViewを選ぶのが賢明です。

TitanFXとの比較(ボーナスなし同士)

TitanFXもTradeViewと同じくボーナスを提供していませんが、実質コスト差は0.4pips(USD/JPYで1ロットあたり400円)あります。

年間1,200ロット取引する場合、TradeViewの方が年間48万円も安くなります。

ボーナスがないから不利というわけではなく、長期的にはスプレッドの狭さが大きな差になるんですね!

Exnessとの比較(ほぼ同等コスト)

ExnessはTradeViewとほぼ同等の低コストを実現しています。

実質コスト差は0.1pips程度で、年間1,200ロットでも12万円程度の差にとどまります。

Exnessは無制限レバレッジ(条件付き)や最低入金額の低さが魅力なので、少額から始めたい場合はExness、大口取引や法人口座ならTradeViewという選び方が現実的です。

コスト差はほぼ誤差レベルなので、レバレッジや入金額、口座タイプなど自分の取引スタイルに合わせて選ぶのがおすすめです!

- 少額取引・無制限レバレッジ重視 → Exness

- 大口取引・法人口座重視 → TradeView

- コスト差は年間1,200ロットでも約12万円程度

損益分岐点まとめ

- 月間10〜30ロット:XMのボーナスが有利(1〜2年目)

- 月間40〜50ロット:損益分岐点(1年でボーナス分を相殺)

- 月間50ロット以上:TradeViewが有利(1年目から)

- 2年目以降:月間10ロット以上ならTradeViewが有利

あなたの取引量と継続期間を考慮して、最適な業者を選びましょう。

初心者で少額から始めるならXMやFXGT、中級者以上で月間50ロット以上取引するならTradeViewやExnessが合理的な選択です。

取引スタイルや取引量は人それぞれ。自分の取引頻度を見極めて、長期的に有利な業者を選ぶことが大切です!

TradeViewの口座タイプ別スペック比較

TradeViewは4つの主要口座タイプを提供しており、それぞれ取引プラットフォーム、スプレッド、手数料体系が異なります。

ボーナスはありませんが、どの口座タイプも業界トップクラスの低コスト環境を実現している点が特徴です。

- 4つの主要口座タイプを提供

- 取引プラットフォーム、スプレッド、手数料体系がそれぞれ異なる

- ボーナスはないが、業界トップクラスの低コスト環境を実現

ボーナスがない分、取引コストの低さで勝負している業者ですね。スキャルピングやデイトレードをする方には特にメリットがあります!

以下では、各口座タイプの特徴を詳しく解説し、自分に最適な口座を選ぶための判断材料を提供します。

📊 口座選びのポイント

スプレッドが狭くても、手数料が高ければ実質コストは高くなります。必ずスプレッドと手数料を合算した「実質コスト」で比較することが、口座選びの鉄則です。

ILC口座・cTrader口座・Currenex口座の違い

TradeViewのECN口座は、ILC口座、cTrader口座、Currenex口座の3種類があり、それぞれ異なる取引プラットフォームを使用しますが、取引条件はほぼ共通しています。

- MT4/MT5プラットフォーム対応

- スプレッド:0.0pips~(業界最狭水準)

- 取引手数料:往復5ドル(片道2.5ドル)

- 最低入金額:1,000ドル(約15万円)

- 最大レバレッジ:200倍

ILC口座は、MT4/MT5プラットフォームで取引できる最もスタンダードなECN口座です。

スプレッドは主要通貨ペアで0.0pips~と業界最狭水準で、取引手数料は1ロットあたり往復5ドル(片道2.5ドル)です。

最低入金額は1,000ドル(約15万円)で、最大レバレッジは200倍に設定されています。

MT4/MT5に慣れたトレーダーや、自動売買(EA)を運用したい方に最適です。

MT4/MT5は世界中で最も利用されているプラットフォームなので、EAの種類も豊富で初心者にも扱いやすいですよ。

- cTraderプラットフォーム専用

- スプレッド:0.0pips~

- 取引手数料:往復5ドル

- 最低入金額:1,000ドル

- 最大レバレッジ:200倍

cTrader口座は、cTraderプラットフォーム専用のECN口座で、取引条件はILC口座とほぼ同じです。

スプレッドは0.0pips~、手数料は往復5ドル、最低入金額1,000ドル、最大レバレッジ200倍という構成になっています。

cTraderは約定速度と操作性に優れており、特にスキャルピングトレーダーから高い評価を得ています。

板情報(DOM)をリアルタイムで確認できる点も、裁量取引を行うトレーダーにとって大きなメリットです。

cTraderは板情報が見られるので、市場の厚みを把握しながら取引できます。スキャルピングには特におすすめです!

- 機関投資家向けプラットフォーム対応

- スプレッド・手数料:ILC口座と同水準

- 最低入金額:1,000ドル

- 複数のリクイディティプロバイダーから最良価格を取得

Currenex口座は、機関投資家向けプラットフォームCurrenexを使用するプロ仕様の口座です。

スプレッドと手数料はILC口座・cTrader口座と同水準ですが、最低入金額が1,000ドルと設定されており、より高度な取引環境を求めるトレーダー向けです。

Currenexは複数のリクイディティプロバイダーから最良価格を取得できるため、大口取引や超高頻度取引を行う際に威力を発揮します。

📝 Xレバレッジ口座との比較

これら3つのECN口座に対し、Xレバレッジ口座はスタンダード口座に相当し、取引手数料は無料ですが、スプレッドはECN口座より広く設定されています(主要通貨ペアで1.8pips前後)。

最低入金額は100ドルと低く、最大レバレッジは500倍まで利用可能です。

少額から始めたい初心者や、レバレッジを高めたいトレーダーに適していますが、取引量が増えるとECN口座の方がコスト面で有利になります。

初めは100ドルから始められるXレバレッジ口座で慣れて、取引量が増えてきたらECN口座に移行するのが賢い選択ですね。

| 口座タイプ | プラットフォーム | スプレッド | 取引手数料 | 最低入金額 | 最大レバレッジ |

|---|---|---|---|---|---|

| ILC口座 | MT4/MT5 | 0.0pips~ | 往復5ドル | 1,000ドル | 200倍 |

| cTrader口座 | cTrader | 0.0pips~ | 往復5ドル | 1,000ドル | 200倍 |

| Currenex口座 | Currenex | 0.0pips~ | 往復5ドル | 1,000ドル | 200倍 |

| Xレバレッジ口座 | MT4/MT5 | 1.8pips前後 | 無料 | 100ドル | 500倍 |

口座タイプ別の実質コスト計算例

実質コストは「スプレッド + 手数料」で計算できます。

ここでは、USD/JPYを1ロット(10万通貨)取引した場合の具体例を示します。

- スプレッドコスト:0.2pips × 1ロット = 200円

- 往復手数料:5ドル(約750円、1ドル=150円換算)

- 実質コスト合計:950円

USD/JPYのスプレッドが0.2pipsの場合、スプレッドコストは0.2pips × 1ロット = 200円です。

これに往復手数料5ドル(約750円、1ドル=150円換算)を加えると、実質コストは950円となります。

仮にスプレッドが0.0pipsの瞬間に取引できれば、コストは手数料の750円のみです。

平均的には、1ロットあたり900~1,000円程度が実質コストの目安となります。

スプレッドが狭い時間帯を狙えば、実質コストをさらに抑えられますね!

- スプレッドコスト:1.8pips × 1ロット = 1,800円

- 往復手数料:無料

- 実質コスト合計:1,800円(ECN口座の約2倍)

USD/JPYのスプレッドが1.8pipsの場合、スプレッドコストは1.8pips × 1ロット = 1,800円です。

手数料は無料なので、実質コストは1,800円となります。

これはECN口座の約2倍のコストです。

📊 月間取引量別の年間コスト差

月間10ロット取引する場合、ILC口座では月間コスト約10,000円、年間約12万円です。

対してXレバレッジ口座では月間18,000円、年間約21.6万円となり、年間で約9.6万円の差が生じます。

月間50ロット取引するトレーダーなら、この差は年間48万円にも達します。

| 口座タイプ | 月間10ロット | 月間50ロット | 年間コスト差 |

|---|---|---|---|

| ILC口座 | 月間10,000円 (年間12万円) | 月間50,000円 (年間60万円) | – |

| Xレバレッジ口座 | 月間18,000円 (年間21.6万円) | 月間90,000円 (年間108万円) | +9.6万円~48万円 |

年間で10万円近く変わってくるなら、口座選びは慎重にしたいですね!

ボーナス型ブローカーとの比較では、例えばXMのスタンダード口座(USD/JPYスプレッド1.6pips程度)で1ロット取引すると、コストは1,600円です。

XMは入金ボーナスで証拠金を増やせますが、取引コストはTradeViewのECN口座より高くなります。

月間20ロット以上取引する場合、ボーナスで得た証拠金よりも、低スプレッドで節約できるコストの方が大きくなる計算です。

💡 ボーナス vs 低スプレッド

- 取引量が少ない初心者:ボーナスのメリット大

- 月間20ロット以上の中級者以上:低スプレッドのメリット大

- 取引スタイルと取引量に応じて選択するのが賢明

取引スタイル別おすすめ口座タイプ

自分の取引スタイルに合った口座タイプを選ぶことで、コスト効率と利便性を最大化できます。

📊 スキャルピングトレーダー

cTrader口座またはILC口座をおすすめします。

スキャルピングは1日に数十回~数百回の取引を繰り返すため、1回あたりのコスト差が累積すると大きな影響を及ぼします。

cTrader口座は約定速度が速く、板情報をリアルタイムで確認できるため、数pipsを狙う短期売買に最適です。

また、TradeViewはスキャルピングを明確に許可しており、約定拒否やストップ狩りのリスクも低いため、安心して超短期売買に集中できます。

スキャルピングでは1pipsのコスト差が年間数万円~数十万円の差になることも。口座選びは慎重に行いましょう。

📈 デイトレーダー

ILC口座が最もバランスが良い選択です。

MT4/MT5の豊富なインジケーターとチャート機能を活用しながら、低スプレッド環境で取引できます。

1日数回~十数回の取引であれば、手数料を含めても十分にコストメリットを享受できます。

また、MT4/MT5はカスタムインジケーターやEAが豊富なので、自分の取引ルールを自動化したり、バックテストで戦略を検証したりすることも容易です。

📅 スイングトレーダー・ポジショントレーダー

取引頻度が週数回程度の場合は、Xレバレッジ口座も選択肢に入ります。

取引回数が少なければスプレッドの広さによる影響も限定的で、最低入金額100ドル、最大レバレッジ500倍という条件を活かして少額資金から始められるメリットがあります。

ただし、月間10ロット以上取引する見込みがあるなら、最初からILC口座を選ぶ方が長期的にはコスト削減につながります。

取引頻度が低いトレーダーでも、年間取引量を計算してみると意外とILC口座の方がお得なケースが多いですよ。

🤖 EA(自動売買)運用者

ILC口座が最適です。

MT4/MT5対応で、24時間安定した約定環境が提供されます。

EAは人間よりも高頻度で取引する傾向があるため、スプレッドの狭さが収益に直結します。

特にスキャルピング型EAやグリッド型EAを運用する場合、年間の取引コスト差は数十万円規模になることもあります。

💼 大口取引・機関投資家レベルのトレーダー

Currenex口座を推奨します。

数百ロット~数千ロット規模の取引では、わずかなスプレッド差が数万円~数十万円の損益に影響します。

Currenexは複数のリクイディティプロバイダーから最良レートを取得できるため、大口注文でもスリッページを最小限に抑えられます。

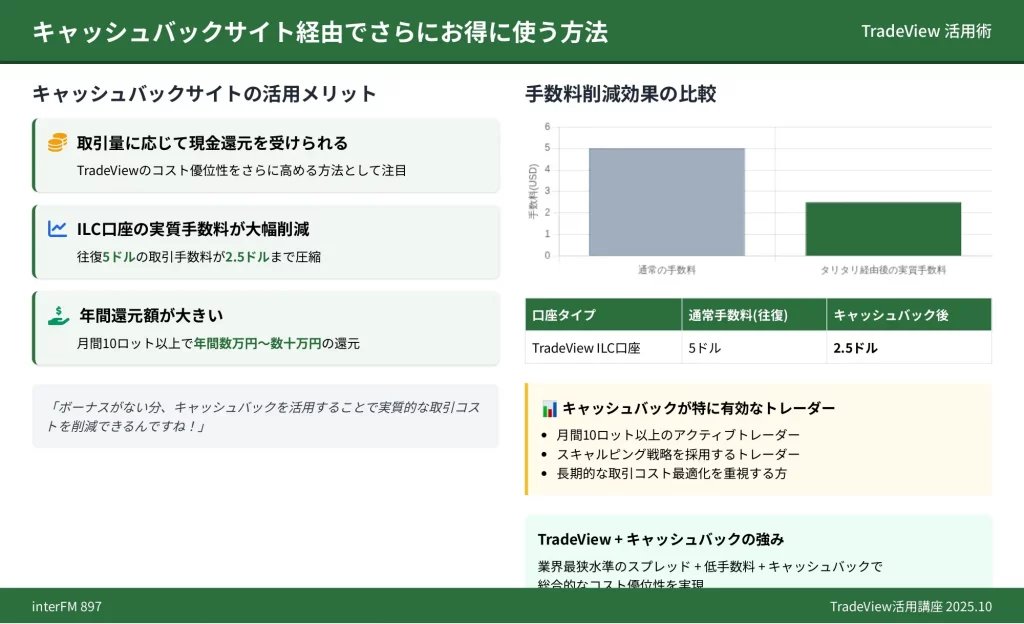

キャッシュバックサイト経由でさらにお得に使う方法

- 取引量に応じて現金還元を受けられる

- ILC口座の実質手数料が往復2.5ドルまで圧縮

- 月間10ロット以上で年間数万円~数十万円の還元

TradeViewはボーナスを提供しない代わりに、業界最狭水準のスプレッドと低い取引手数料を実現しているブローカーです。

このコスト優位性をさらに高める方法として、IB(Introducing Broker)キャッシュバックサイトの活用が注目されています。

ボーナスがない分、キャッシュバックを活用することで実質的な取引コストを削減できるんですね!

キャッシュバックサイトを経由してTradeViewの口座を開設すると、取引量に応じて現金還元を受けられます。

ILC口座の場合、往復5ドルの取引手数料が実質的に削減され、タリタリ経由なら片道1.25ドル(往復2.5ドル)のキャッシュバックが発生します。

これにより実質手数料は往復2.5ドルまで圧縮され、他社のボーナス付与型ブローカーと比較しても遜色ないコスト効率を実現できます。

📊 キャッシュバックが特に有効なトレーダー

特に月間10ロット以上の取引を行うアクティブトレーダーやスキャルピング戦略を採用するトレーダーにとって、キャッシュバックは年間で数万円から数十万円の還元につながる重要な要素です。

TradeViewの透明性の高いNDD/ECN方式と組み合わせることで、長期的な取引コストの最適化が可能になります。

取引頻度が高いほどキャッシュバックの恩恵が大きくなるため、積極的に活用したいですね。

タリタリ等のIB経由キャッシュバックの仕組み

TradeViewのような海外FXブローカーは、新規顧客を獲得したIBに対して取引量に応じたリベート報酬を支払います。

キャッシュバックサイトは、この報酬の大部分をトレーダーに現金で還元することで、実質的な取引コストを下げるサービスを提供しています。

📝 キャッシュバックの流れ

具体的な流れとして、トレーダーがキャッシュバックサイト経由でTradeViewに口座開設すると、その口座はIBの紹介コードに紐づけられます。

その後、トレーダーが取引を行うたびに、ブローカーからIBへリベート報酬が支払われ、その一部がトレーダーのキャッシュバック口座に自動的に積み立てられます。

還元されたキャッシュバックは、最低出金額に達すれば自由に引き出すことができ、取引資金や生活費として利用可能です。

- トレーダーに追加費用が一切発生しない

- キャッシュバックサイトの利用は完全無料

- ブローカーの取引条件は直接口座開設と全く同じ

- 同じ取引条件のままコストだけを削減可能

この仕組みの重要な点は、トレーダーにとって追加費用が一切発生しないことです。

キャッシュバックサイトの利用は完全無料であり、ブローカーから受け取るサービス(取引条件、スプレッド、約定力)も直接口座開設した場合と全く同じです。

つまり、IB経由で口座開設することで、同じ取引条件のままコストだけを削減できる仕組みになっています。

TradeViewのILC口座やcTrader口座なら、手数料型の口座タイプで特にキャッシュバックの恩恵が大きくなりますよ!

TradeViewの場合、ILC口座やcTrader口座のような手数料型の口座タイプで特にキャッシュバックの恩恵が大きくなります。

往復5ドルの取引手数料に対して往復2.5ドル前後のキャッシュバックを受け取れるため、実質的な手数料負担が半分になる計算です。

主要IBのキャッシュバック率比較

TradeViewに対応している主要なキャッシュバックサイトには、タリタリ(TariTali)、ファイナルキャッシュバック(FinalCashBack)、ロイヤルキャッシュバック(RoyalCashBack)などがあります。

それぞれのキャッシュバック率と特徴を正確に比較することで、自分の取引スタイルに最適なIBを選択できます。

キャッシュバックサイトによって還元率や出金条件が異なるので、しっかり比較して選びましょう!

| サービス名 | ILC口座キャッシュバック率 | 最低出金額 | 出金手数料 |

|---|---|---|---|

| タリタリ | 1ロット往復2.5ドル | 1,500円 | 無料(銀行側手数料のみ) |

| ファイナルキャッシュバック | タリタリとほぼ同等 | 5,000円 | – |

| ロイヤルキャッシュバック | やや控えめ | – | – |

📊 タリタリ(TariTali)

業界最高水準のキャッシュバック率を提供することで知られています。

TradeViewのILC口座では、1ロット取引あたり往復2.5ドルのキャッシュバックが発生します。

最低出金額は1,500円と低めに設定されており、出金手数料も無料(銀行振込の場合は銀行側手数料のみ)です。

キャッシュバックの反映も早く、通常は取引翌日には口座に反映されます。

📊 ファイナルキャッシュバック(FinalCashBack)

対応ブローカー数が37社と業界最多クラスを誇ります。

TradeViewにも対応しており、キャッシュバック率はタリタリとほぼ同等です。

最低出金額は5,000円とやや高めですが、複数のブローカーを一元管理できる利便性があります。

複数のFX業者を使っている方は、ファイナルキャッシュバックでまとめて管理するのも便利ですね。

📊 ロイヤルキャッシュバック(RoyalCashBack)

老舗のキャッシュバックサイトで信頼性が高く評価されています。

TradeViewのキャッシュバック率は他社と比較してやや控えめですが、サポート体制が充実しており、初心者でも安心して利用できる環境が整っています。

月間取引量が100ロットの場合

- 1ロットあたり2.5ドルのキャッシュバック

- 100ロット × 2.5ドル × 12ヶ月 = 3,000ドル

- 年間で約30万円のキャッシュバック(1ドル=100円換算)

取引量が多いほどキャッシュバックも増えるので、長期的に見るとかなりお得になりますね!

IB経由開設した場合のメリット・デメリットと注意点

- 取引条件は公式開設と完全同一(スプレッド・約定力・レバレッジ等)

- キャッシュバックによる現金還元(出金条件なし)

- IB独自のサポートとツールが利用可能

- 公式とIBの二重サポート体制

IB経由でTradeView口座を開設する最大のメリットは、取引条件を一切変えずに実質的な取引コストを削減できる点です。

スプレッド、約定力、レバレッジ、利用可能な取引プラットフォームなど、すべての条件が公式サイトから直接開設した場合と同一です。

キャッシュバックという形で現金還元を受けられるため、ボーナスのような出金条件や消滅リスクもありません。

さらに、キャッシュバックサイトの多くは独自のサポートやツールを提供しています。

タリタリの場合、取引履歴の詳細な分析ツールや、複数ブローカーのキャッシュバックを一元管理できるダッシュボードが利用可能です。

公式サポートに加えて、IB側からもサポートを受けられる二重のサポート体制が構築されます。

公式サポートとIBサポートの両方を活用できるのは心強いですね。トラブル時の対応窓口が増えることで、より安心して取引できます。

既存のTradeView口座をIB紐付けに変更することはできません。

IB経由のキャッシュバックを受けたい場合は、新規に口座を開設する必要があります。

すでに直接口座を持っている場合、追加で新規口座を開設する形になります。

📝 ボーナスプログラムとの関係

一部のブローカーではIB経由口座に対してボーナスプログラムへの参加制限を設ける場合がありますが、TradeViewは元々ボーナスを提供していないため、この点は問題になりません。

むしろ、ボーナスに頼らない透明性の高い取引環境とキャッシュバックの組み合わせは、長期的な視点で非常に相性が良いと言えます。

TradeViewはボーナス提供がない代わりに、スプレッドや取引条件で勝負しているブローカーです。だからこそ、キャッシュバックとの相性が抜群なんですね。

キャッシュバックサイト選びでは、運営実績と信頼性を重視すべきです。

タリタリやロイヤルキャッシュバックのような老舗サイトは、長年の運営実績があり、出金トラブルの報告もほとんどありません。

一方で、新興のキャッシュバックサイトの中には、高額なキャッシュバック率を謳いながら実際には出金拒否や運営停止のリスクを抱えるケースもあるため、注意が必要です。

- 長年の運営実績がある老舗サイトを選ぶ

- 出金トラブルの報告がないか確認する

- 高額すぎるキャッシュバック率には注意する

- 運営会社の情報が明確に公開されているか確認する

IB利用時の実質コスト再計算

TradeViewのILC口座の標準的な取引コストとキャッシュバック適用後の実質コストを具体的に計算し、他社のボーナス型ブローカーと比較してみます。

- 基本スプレッド(USD/JPY):0.1pips

- 取引手数料(往復):5.0ドル

- タリタリキャッシュバック(往復):-2.5ドル

- 実質手数料:2.5ドル

- 実質コスト(pips換算):0.35pips相当(スプレッド0.1pips + 手数料2.5ドル≒0.25pips)

1ロット(10万通貨)を1ドル=100円で取引した場合、手数料2.5ドルは約0.25pipsに相当します。

したがって、スプレッド0.1pipsと合わせた実質コストは約0.35pipsとなります。

キャッシュバックにより実質手数料が半減するため、低コストでの取引が実現できます!

- 月間取引量:100ロット

- 月間キャッシュバック:2.5ドル × 100ロット = 250ドル(約25,000円)

- 年間キャッシュバック:約30万円

例えば、入金ボーナス100%を提供するブローカーでも、スプレッドが広ければ長期的には不利になる可能性があります。

USD/JPYのスプレッドが1.5pipsのブローカーの場合、TradeViewの実質コスト0.35pipsとの差は1.15pipsです。

月間100ロット取引する場合、この差額は年間で約138万円のコスト差になります(1.15pips × 100ロット × 12ヶ月 × 10万通貨 × 1円/100pips)。

ボーナスは魅力的ですが、取引コストの差は長期的に大きな影響を与えます。年間100ロット以上取引するなら、低スプレッド重視が賢明です!

1日10回、月間200ロット取引するスキャルパーの場合:

- 月間キャッシュバック:2.5ドル × 200ロット = 500ドル(約50,000円)

- 年間キャッシュバック:約60万円

スキャルピングでは取引回数が多いため、わずかなスプレッド差が大きな損益差となります。

TradeViewの0.35pips(実質)と他社の1.5pipsでは、月間200ロット取引で約27.6万円の差が生じます。

キャッシュバックと低スプレッドの相乗効果により、年間で数百万円単位のコスト削減が可能になります。

スキャルピングトレーダーにとって、取引コストの削減は利益に直結します。年間数百万円の差は見逃せませんね!

📝 まとめ

IBキャッシュバックを活用することで、TradeViewのコスト優位性はさらに高まります。

特にタリタリ経由で口座開設すれば、往復2.5ドルのキャッシュバックにより実質手数料は半減し、他社のボーナス型ブローカーを凌ぐコストパフォーマンスを実現できます。

月間取引量が多いトレーダーやスキャルピング戦略を採用するトレーダーにとって、IB経由のTradeView口座開設は賢明な選択肢と言えるでしょう。

TradeViewのその他の特徴と対応サービス

TradeViewは低スプレッド・高約定力に特化した海外FXブローカーとして、ボーナスに頼らない実質的な取引環境の充実を図っています。

スワップフリー口座、法人口座、多様な取引プラットフォーム対応など、中級者以上のトレーダーが求める専門的なニーズにも幅広く対応しています。

ボーナスがない分、実質的な取引コストの低さと信頼性の高さで選ぶトレーダーが多いブローカーです

- スワップフリー口座の提供

- 法人口座に対応

- 多様な取引プラットフォームに対応

- 中級者以上向けの専門的なサービス

ケイマン諸島金融庁(CIMA)の金融ライセンス(番号:1383491)を取得し、顧客資金は独立した会計機関GC PARTNERSによって分別管理されています。

ボーナスによる資金増加ではなく、安全性と透明性を重視した運営体制が特徴です。

スワップフリー口座の提供状況

TradeViewでは、イスラム教の教義に基づくスワップフリー口座(イスラム口座)を提供しています。

ポジションを翌日以降に持ち越してもスワップポイント(金利調整額)が発生しないため、宗教上の理由でスワップを避けたいトレーダーや、長期保有戦略を取る際に金利負担を排除したいトレーダーに適しています。

- いつでもスワップフリー:申請不要で仮想通貨2銘柄が常時対象

- 優待スワップフリー:取引量達成でFX通貨ペアや貴金属等が対象

スワップフリー口座は大きく分けて2種類の仕組みがあります。

「いつでもスワップフリー」は申請不要で、仮想通貨2銘柄(BTC/USD、ETH/USD)が常時スワップフリーで取引できます。

一方、「優待スワップフリー」は、一定の取引量を達成することで主要FX通貨ペアや貴金属、株価指数、エネルギー銘柄などがスワップフリー対象となる制度です。

申請不要で使える「いつでもスワップフリー」は、仮想通貨トレーダーには特に便利ですね。優待スワップフリーは取引量が条件になるため、アクティブなトレーダー向けです。

| 種類 | 対象銘柄 | 適用条件 |

|---|---|---|

| いつでもスワップフリー | 仮想通貨2銘柄(BTC/USD、ETH/USD) | 申請不要 |

| 優待スワップフリー | FX通貨ペア、貴金属、株価指数、エネルギー等 | 直近30日間または90日間で一定ロット数以上の取引実績 |

優待スワップフリーの適用には、直近30日間または90日間で一定ロット数以上の取引実績が必要です。

具体的な必要取引量や対象銘柄については、TradeView公式サイトまたはサポートデスクに確認することを推奨します。

申請はマイページから行い、条件を満たせば数営業日以内に適用されます。

📝 取引条件への影響

スワップフリー口座でも、通常の取引条件(スプレッド・レバレッジ・取引手数料)は変わりません。

ただし、スワップフリー適用中にポジションを長期保有する場合、一部の業者では代替手数料が発生するケースもあるため、事前に利用規約を確認しておくことが重要です。

法人口座開設の条件とメリット

TradeViewは法人名義での口座開設に対応しており、海外FX業者の中でも法人口座開設のハードルが低い部類に入ります。

公式サイトの口座開設フォームで契約区分を「法人口座」に選択するだけで、手続きは個人口座とほぼ同様のフローで進められます。

法人口座の申請プロセスは個人口座とほとんど変わらないので、思ったより簡単に開設できますよ!

📝 法人口座開設に必要な書類

- 法人代表者の本人確認書類:パスポート、運転免許証などの公的な身分証明書(有効期限内)

- 法人の実在証明書類:登記簿謄本または会社設立証明書(発行から3か月以内)

- 法人の現住所確認書類:公共料金請求書や銀行取引明細書(発行から3か月以内)

法人口座のメリットは税務上の優遇措置です。

個人の場合、海外FXの利益は雑所得として総合課税され、累進税率により最大55%(所得税45%+住民税10%)の税負担が発生します。

一方、法人の場合は法人税率が適用され、中小法人であれば所得800万円以下の部分は約15%、800万円超の部分でも約23.2%の実効税率となります(2025年現在)。

| 区分 | 税率 | 備考 |

|---|---|---|

| 個人(雑所得) | 最大55% | 累進課税(所得税45%+住民税10%) |

| 法人(中小法人) | 約15%~23.2% | 800万円以下:約15%、800万円超:約23.2% |

さらに、法人名義であれば事業経費として認められる範囲が広がります。

取引に使用するパソコン、モニター、通信費、セミナー参加費、書籍代などを経費計上できるほか、損失が出た場合も最大10年間繰越控除が可能です(個人の雑所得は繰越不可)。

年間利益が500万円を超える水準であれば、法人化による節税効果は顕著になります。

年間500万円以上の利益が出ているトレーダーなら、法人化を検討する価値がありますね!

ただし、法人口座開設には法人設立の初期コスト(株式会社で約25万円、合同会社で約10万円)や、毎年の法人住民税均等割(最低7万円程度)が発生します。

取引規模と利益水準を総合的に判断し、税理士に相談の上で法人化を検討することを推奨します。

- 株式会社設立:約25万円(登録免許税、定款認証費用等)

- 合同会社設立:約10万円(登録免許税等)

- 年間維持費:法人住民税均等割(最低7万円程度)、税理士顧問料など

レバレッジ制限と取引条件

TradeViewで利用できる最大レバレッジは500倍です。

ただし、口座タイプや取引銘柄によってレバレッジ制限が適用される場合があります。

主要なFX通貨ペアでは基本的に500倍のレバレッジが利用できますが、貴金属(ゴールド・シルバー)やエネルギー(原油など)、株価指数、個別株CFDなどでは銘柄ごとに最大レバレッジが制限されています。

主要通貨ペアなら最大500倍のハイレバレッジが使えるのは大きなメリットですね!

X Leverage口座(スタンダード口座)では最大500倍、ILC口座やcTrader口座などのECN口座でも同様に最大500倍のレバレッジが提供されます。

ただし、証拠金残高が増加すると段階的にレバレッジ制限が適用される仕組みはなく、TradeViewでは残高によるレバレッジ制限は設けられていません。

これは、XMなど一部の業者が残高200万円以上で最大200倍に制限するのとは対照的です。

- 全口座タイプで最大500倍のレバレッジを提供

- 残高によるレバレッジ制限は一切なし

- 貴金属・エネルギー・株価指数CFDは銘柄ごとに制限あり

証拠金維持率とロスカット水準については、TradeViewでは証拠金維持率が100%を下回るとロスカット(強制決済)が自動的に実行されます。

ロスカット発動時には、最も損失の大きいポジションから順に強制決済され、証拠金維持率が100%以上に回復するまで続きます。

マージンコール(追証警告)は設定されておらず、証拠金維持率100%がロスカット水準と同一です。

証拠金維持率100%でロスカットということは、余裕を持った資金管理が必須ですね。

ハイレバレッジ取引を行う際は、想定外の急変動でロスカットされるリスクを考慮し、余裕を持った証拠金を維持することが重要です。

📊 ロスカット水準の比較

TradeView:証拠金維持率100%

XM:証拠金維持率20%

Exness:証拠金維持率0%~50%

取引手数料は口座タイプによって異なります。

ILC口座では往復5ドル/ロット(片道2.5ドル)、cTrader口座も同様に往復5ドル/ロットです。

Currenex口座は往復6ドル/ロット、X Leverage口座(スタンダード口座)は手数料無料ですがスプレッドがやや広めに設定されています。

| 口座タイプ | 取引手数料 | スプレッド |

|---|---|---|

| ILC口座 | 往復5ドル/ロット | 狭い |

| cTrader口座 | 往復5ドル/ロット | 狭い |

| Currenex口座 | 往復6ドル/ロット | 狭い |

| X Leverage口座 | 無料 | やや広め |

最低入金額も口座タイプで異なり、MT4 ILC口座、MT5口座、cTrader口座、Viking口座では初回最低入金額10万円(1,000ドル)、MT4 X Leverage口座(スタンダード口座)では1万円(100ドル)から開設可能です。

初心者向けには敷居が高い設定ですが、本格的なトレーダー向けに設計されています。

ILC口座やcTrader口座は10万円からと敷居は高めですが、低スプレッドと低手数料で本格的な取引ができるのが魅力です。

- ILC・MT5・cTrader・Viking口座:10万円(1,000ドル)

- X Leverage口座:1万円(100ドル)

MT4・MT5・cTraderの対応状況

TradeViewは多様な取引プラットフォームに対応しており、トレーダーの好みや取引スタイルに合わせて選択できます。

MT4(MetaTrader 4)、MT5(MetaTrader 5)、cTrader、Currenexの4種類のプラットフォームが利用可能です。

MT4対応口座の特徴

MT4対応口座は、X Leverage口座(スタンダード口座)とILC口座の2種類です。

MT4は世界で最も普及しているFX取引プラットフォームであり、豊富なカスタムインジケーターやEA(自動売買プログラム)が利用できます。

特にILC口座とMT4の組み合わせは、低スプレッド環境でEA運用を行いたいトレーダーに人気です。

MT4は豊富なカスタムインジケーターやEAが利用できるため、自動売買を行いたい方におすすめです。

MT5対応口座の特徴

MT5対応口座も提供されており、MT4よりも動作速度が速く、時間足の種類が豊富(21種類)、経済指標カレンダーが標準搭載されているなどの利点があります。

ただし、MT4用に開発されたEAやインジケーターはMT5では使用できないため、既存のツール資産を活用したい場合はMT4を選択する必要があります。

cTrader対応口座の特徴

cTrader対応口座は、ECN方式専用に設計されたプラットフォームで、板情報(DOM:Depth of Market)がリアルタイムで確認できる点が特徴です。

cTraderはMT4/MT5よりも直感的なインターフェースを持ち、ワンクリック注文、複数ポジションの一括決済、高度なチャート分析機能などが標準装備されています。

スキャルピングやデイトレードを主体とするトレーダーに適しています。

cTraderは板情報がリアルタイムで確認できるため、裁量取引で市場の厚みを見ながらトレードしたい方に最適です。

Currenex(Viking)プラットフォームの特徴

Currenex(Viking)プラットフォームは、機関投資家向けの高機能取引ツールで、複数のリクイディティプロバイダーからの価格を統合して最良価格を提示するアグリゲーション機能が特徴です。

VikingはCurrenexの別称で、同一のプラットフォームを指します。

高度な注文執行機能を必要とする大口トレーダーや法人向けに提供されています。

マルチデバイス対応

各プラットフォームはWindows、Mac、iOS、Androidに対応しており、デスクトップ版・ウェブ版・モバイルアプリ版が利用可能です。

複数口座を開設して異なるプラットフォームを試すこともできるため、自分の取引スタイルに最適なツールを見つけることができます。

| プラットフォーム | 主な特徴 | おすすめのトレーダー |

|---|---|---|

| MT4 | 豊富なEA・インジケーター、世界で最も普及 | 自動売買を活用したい方 |

| MT5 | 動作が速い、時間足21種類、経済指標カレンダー搭載 | 高度な分析を行いたい方 |

| cTrader | 板情報表示、直感的UI、複数ポジション一括決済 | スキャルピング・裁量取引を行う方 |

| Currenex | 機関投資家向け、複数LPの価格統合 | 大口トレーダー・法人 |

- EAを活用したい場合:MT4/MT5を選択

- 裁量取引で板情報を重視する場合:cTraderを選択

- 機関投資家レベルの執行品質を求める場合:Currenexを選択

初心者であればMT4から始め、慣れてきたらcTraderなど他のプラットフォームに挑戦するのも良いでしょう。

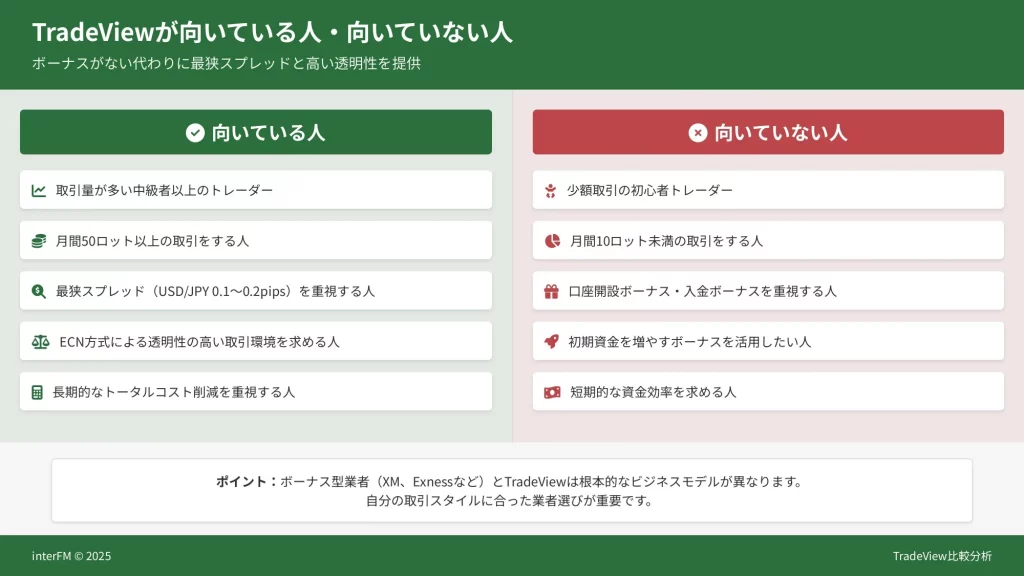

TradeViewが向いている人・向いていない人

TradeViewは口座開設ボーナスや入金ボーナスを一切提供していない海外FX業者です。

この事実だけを見ると「ボーナスがないなら不利」と感じるかもしれませんが、実際にはボーナスの代わりに業界最狭水準のスプレッドとECN方式による透明性の高い取引環境を提供しています。

ボーナス型業者とTradeViewでは根本的なビジネスモデルが異なるため、どちらが有利かは取引スタイル・資金量・経験レベルによって大きく変わります。

ボーナスの有無だけで判断するのではなく、自分の取引スタイルに合った業者を選ぶことが重要です。

📊 ボーナス型業者とTradeViewの比較

XMやExnessなどボーナス型業者は、口座開設時に13,000円~15,000円相当のボーナスや、入金額に応じて最大100%のボーナスクレジットを提供する一方で、スプレッドは比較的広めに設定されています。

対してTradeViewのILC口座は、往復5ドルの取引手数料がかかるものの、USD/JPYで平均0.1~0.2pipsという極めて狭いスプレッドを実現しています。

この違いが、取引量が増えるほど大きなコスト差として現れます。

- 月間10ロット未満の少額取引:ボーナス型業者の恩恵が大きい

- 月間50ロット以上の中級者以上:低スプレッド環境の方がトータルコストで有利

月間10ロット未満の少額取引であればボーナスの恩恵が大きい一方、月間50ロット以上の中級者以上のトレーダーにとっては、低スプレッド環境の方がトータルコストで有利になるケースが多くなります。

自分の取引頻度や資金量を踏まえて、長期的にどちらがコスト面で有利かを計算してみることをおすすめします。

自分の取引スタイルと資金量に応じて、どちらの業者が最適かを冷静に判断することが重要です。

TradeViewを選んだ方がいいトレーダーの条件

TradeViewが最適なトレーダーには明確な条件があります。

📊 第一の条件:取引量と経験レベル

第一に、月間取引量が10ロット以上ある中級者以上のトレーダーです。

取引頻度が高いほど、スプレッドコストの差が利益に直結するため、ボーナスよりも低コスト環境の価値が高まります。

特に1日に複数回エントリーするデイトレーダーやスキャルピングトレーダーにとって、0.1pipsの違いが年間で数万円~数十万円のコスト差になります。

スキャルピングやデイトレードで頻繁に取引する方は、わずかなスプレッド差が積み重なって大きなコスト削減につながります。

💰 第二の条件:資金力

第二に、初回入金額として10万円以上を用意できるトレーダーです。

TradeViewのILC口座は最低入金額が1,000ドル(約15万円)と設定されており、ボーナスに頼らず自己資金で取引を開始できる資金力が求められます。

少額からスタートしたい初心者には敷居が高い一方、まとまった資金で本格的に取引したい中級者以上には適切な条件といえます。

🔍 第三の条件:透明性の重視

第三に、透明性の高い取引環境を重視するトレーダーです。

TradeViewはNDD(ノンディーリングデスク)方式のECNブローカーであり、顧客の注文を直接インターバンク市場に流すため、業者による価格操作やリクオート(約定拒否)のリスクがありません。

この透明性は、EAによる自動売買やスキャルピングなど、約定スピードと公平性が重要な取引スタイルで特に価値を発揮します。

NDD方式なら業者の恣意的な介入がないため、公平な取引環境で安心してトレードできます。

⚙️ 高機能プラットフォームの活用

加えて、cTraderやMT5といった高機能プラットフォームを活用したいトレーダーにもTradeViewは最適です。

cTraderは板情報(DOM)の表示や高度な注文機能を備えており、スキャルピングやアルゴリズム取引に特化した設計となっています。

ボーナス型業者の多くがMT4/MT5のみの提供に限られる中、TradeViewはcTraderによる本格的なECN取引環境を求めるプロトレーダーの選択肢となっています。

これらの条件に当てはまるトレーダーは、ボーナスよりも取引コストと約定品質を重視すべきであり、TradeViewが提供する環境が長期的な利益最大化につながります。

- 月間10ロット以上の取引量がある中級者以上

- 初回入金額として10万円以上を用意できる資金力

- 透明性の高いNDD/ECN環境を重視

- cTraderやMT5などの高機能プラットフォームを活用したい

- ボーナスよりも低コストと約定品質を優先

他社ボーナス型を選んだ方がいいケース

- 初回入金額が10万円未満の初心者

- 月間取引量が10ロット未満のスイングトレーダー

- ハイレバレッジでの少額トレードを好むトレーダー

- 実践練習や新手法の検証をしたいトレーダー

①初回入金額が10万円未満の初心者

ボーナス型業者を選ぶべきトレーダーにも明確な条件があります。

最も典型的なのは、初回入金額が10万円未満の少額資金でFXを始めたい初心者です。

XMの口座開設ボーナス15,000円や100%入金ボーナス(最大500ドル)を活用すれば、5万円の入金で実質10万円相当の証拠金で取引をスタートできます。

リスクを抑えながら実戦経験を積みたい初心者にとって、ボーナスは資金効率を高める有効な手段です。

💡 少額から始めたい方にとって、ボーナスで証拠金が2倍になるのは大きなメリットですね。自己資金のリスクを最小限に抑えられます。

②月間取引量が10ロット未満のトレーダー

第二に、月間取引量が10ロット未満のスイングトレーダーや兼業トレーダーです。

取引頻度が少ない場合、スプレッドコストの総額は比較的小さく、ボーナスによる証拠金増加のメリットが上回ります。

例えば月に5ロット程度の取引であれば、スプレッド差による年間コスト差は数万円程度ですが、入金ボーナスで得られる初期証拠金の増加は即座に資金効率を改善します。

📊 コスト比較の目安

月5ロット取引の場合、スプレッド差によるコスト増は年間数万円程度。一方、入金ボーナスは初期段階で証拠金を大幅に増やせるため、取引頻度が低いトレーダーほどボーナスのメリットが大きくなります。

③ハイレバレッジでの少額トレードを好むトレーダー

第三に、ハイレバレッジでの少額トレードを好むトレーダーです。

XMは最大1,000倍、Exnessは実質無制限レバレッジを提供しており、ボーナスと組み合わせることで少ない証拠金で大きなポジションを持つことが可能です。

TradeViewのILC口座は最大レバレッジ200倍に制限されているため、ハイレバレッジ戦略を取りたいトレーダーにはボーナス型業者の方が適しています。

⚠️ ハイレバレッジは大きなリターンを狙える反面、リスクも高まります。資金管理を徹底した上で活用しましょう。

④FXの実践練習や新しい手法の検証をしたいトレーダー

第四に、FXの実践練習や新しい手法の検証をしたいトレーダーです。

口座開設ボーナスは自己資金を入金せずにリアル口座で取引できるため、ノーリスクで市場の感覚を掴むことができます。

デモ口座では得られない心理的プレッシャーを体験しながら、自己資金を減らさずにトレード技術を磨けるのは大きなメリットです。

✅ 口座開設ボーナスの活用法

- 自己資金ゼロでリアルトレードを体験

- 新しい手法やインジケーターの検証

- デモとは異なる心理的プレッシャーの体験

ボーナス利用時の注意点

ボーナス自体は出金できず、ボーナスを使って得た利益のみが出金可能というルールが一般的です。

また、ボーナス型業者はスプレッドが広めに設定されているため、取引量が増えるとコスト面で不利になる点は理解しておく必要があります。

| 項目 | 内容 |

|---|---|

| 出金可否 | ボーナス自体は出金不可、利益のみ出金可能 |

| スプレッド | 低スプレッド型より広め |

| 取引量増加時 | コスト面で不利になる可能性あり |

資金量別・取引スタイル別の最適な選び方

- 5万円未満:ボーナス型業者(XM・Exness)で資金効率を最大化

- 5万円~10万円:取引量20ロット超で低スプレッド口座を検討

- 10万円~50万円:取引スタイルで判断(デイトレ・スキャルピングは低スプレッド優先)

- 50万円以上:TradeView主力でコスト削減を重視

資金量と取引スタイルに応じた最適な業者選びには、明確な判断基準があります。

まず資金量別に見ると、初回入金額5万円未満の超少額トレーダーは、迷わずXMやExnessなどボーナス型業者を選ぶべきです。

口座開設ボーナス15,000円に加えて100%入金ボーナスを活用すれば、自己資金3万円でも実質6万円弱の証拠金で取引をスタートできます。

この資金帯では取引量も限定的なため、スプレッドコストよりもボーナスによる資金効率の向上が重要です。

初回入金額5万円~10万円の少額トレーダーも、基本的にはボーナス型業者が有利です。

ただし月間取引量が20ロットを超える場合は、スプレッドコストが無視できなくなります。

この場合、XMのKIWAMI極口座(ボーナスなし・低スプレッド)や、ボーナス型でありながらスプレッドが比較的狭いExnessのプロ口座を検討する価値があります。

取引スタイルに応じて、ボーナスとスプレッドのバランスを見極めることが重要です。

月間取引量20ロットが、ボーナス重視から低スプレッド重視へ切り替える目安になります。自分の取引量を把握しておきましょう。

初回入金額10万円~50万円の中級トレーダーは、取引スタイルで判断が分かれます。

スイングトレードやポジショントレードで月間取引量が10ロット未満であれば、ボーナス型業者のメリットが大きいでしょう。

一方、デイトレードやスキャルピングで月間30ロット以上取引するのであれば、TradeViewのILC口座に切り替える価値が出てきます。

具体的には、月間50ロットの取引では、スプレッド差(平均1.0pips)による年間コスト差は約60万円に達するため、ボーナスよりも低スプレッド環境を選ぶべきです。

初回入金額50万円以上の上級トレーダーは、TradeViewを主力口座として活用すべきです。

この資金帯では取引量も月間100ロット以上になることが多く、スプレッドコストの差が年間で数百万円規模になります。

TradeViewのILC口座でUSD/JPYを1ロット取引した場合の実質コストは約0.6pips(スプレッド0.1pips+手数料0.5pips相当)ですが、XMのスタンダード口座では平均1.6pipsかかります。

この1.0pipsの差は、100ロットの取引で10万円のコスト差となり、年間では120万円以上の差額になります。

| 資金量 | 推奨業者 | 判断基準 |

|---|---|---|

| 5万円未満 | XM・Exness(ボーナス型) | ボーナスによる資金効率最優先 |

| 5万円~10万円 | 基本ボーナス型(取引量20ロット超で低スプレッド検討) | 月間取引量で判断 |

| 10万円~50万円 | スイング:ボーナス型/デイトレ・スキャル:TradeView | 取引スタイルで判断 |

| 50万円以上 | TradeView主力 | 低スプレッドでコスト削減 |

📊 取引スタイル別の推奨業者

取引スタイル別では、スキャルピングトレーダーは資金量に関わらずTradeViewを優先すべきです。

1日に10回以上エントリーする場合、0.1pipsの違いが日々積み重なるため、低スプレッド環境が絶対条件となります。

cTraderの高速約定とECN方式の透明性は、スキャルピングに最適な環境です。

🤖 EA(自動売買)運用者の場合

EA(自動売買)運用者も、バックテスト結果と実運用のズレを最小化するため、約定力とスプレッドの安定性が重要です。

TradeViewはスリッページが少なく、EA運用に適した環境を提供しています。

逆に、週単位でポジションを保有するスイングトレーダーは、エントリー回数が少ないためスプレッドよりもスワップポイントやボーナスの有無を重視すべきです。

EA運用ではスプレッドの安定性が重要です。変動が大きい業者だと、バックテストと実運用で大きな差が出てしまいます。

最後に、複数口座の使い分けも有効な戦略です。

少額資金やボーナス活用はXM、本格的なスキャルピングや大口取引はTradeViewと使い分けることで、それぞれのメリットを最大限に活用できます。

資金量が増えるにつれてTradeViewの比重を高めていくのが、多くの経験豊富なトレーダーが採用している戦略です。

- XM:ボーナス活用・少額資金での練習・中長期ポジション保有

- TradeView:スキャルピング・デイトレード・大口取引・EA運用

- 資金増加に応じてTradeViewの取引比重を段階的に拡大

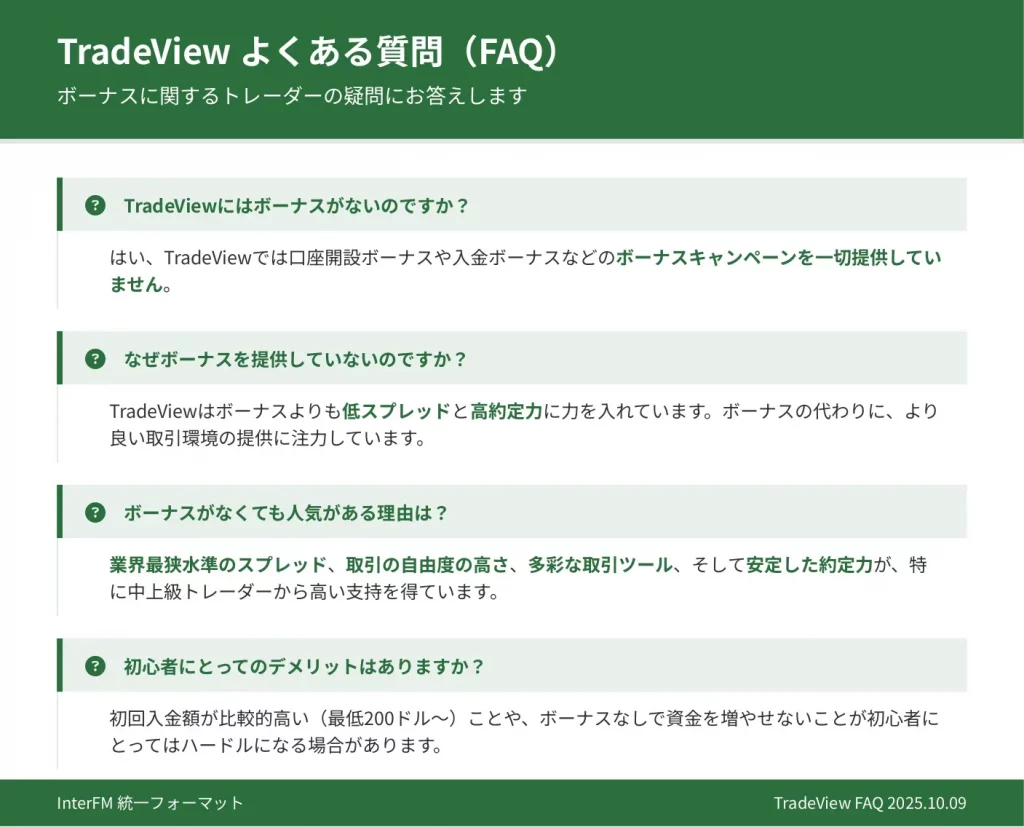

よくある質問(FAQ)

TradeViewは低スプレッドと高い約定力で人気の海外FX業者ですが、ボーナスを一切提供していないことから多くのトレーダーが疑問や不安を抱えています。

ここでは、TradeViewのボーナスに関してよくある質問に対して、事実に基づいた回答を提供します。

初心者から経験豊富なトレーダーまで、口座開設前に知っておくべき重要なポイントをまとめました。

ボーナスがない分、取引条件の良さで勝負しているのがTradeViewの特徴です!

- 今後ボーナスキャンペーンが実施される可能性は?

-

TradeViewが今後ボーナスキャンペーンを実施する可能性は、過去の運営方針と現在のビジネスモデルから判断すると極めて低いと言えます。

TradeViewは2004年の設立以来、一貫してボーナスやキャンペーンを提供しない方針を貫いてきた業者です。

同社がボーナスを提供しない理由は、NDD(ノンディーリングデスク)方式のECNブローカーとしての透明性を重視しているためです。

ボーナスキャンペーンを実施する業者の多くは、ボーナス出金条件として大量の取引を要求したり、ボーナスを受け取ることでスプレッドが広がる口座タイプを案内したりするケースがあります。

TradeViewはこうしたマーケティング費用をボーナスではなく、スプレッド縮小や取引環境の向上に投資する戦略を採用しています。

ボーナスがない分、取引コストの削減に力を入れているんですね!長期的にはトレーダーにとってもメリットが大きいかもしれません。

TradeViewの低スプレッド実績- ILC口座のUSD/JPYスプレッド:平均0.1pips

- EUR/USDスプレッド:平均0.2pips

- 業界最狭水準を維持

実際、TradeViewのILC口座ではUSD/JPYのスプレッドが平均0.1pips、EUR/USDが0.2pipsという業界最狭水準を維持しており、これはボーナスを提供する業者と比較して長期的には大きなコスト削減になります。

20年以上の運営実績の中で一度もボーナスを提供していないことからも、今後方針が変わる可能性は低いでしょう。

これは業者ではなく紹介サービス側が提供する還元なので、TradeViewの低スプレッドとキャッシュバックの両方を享受できる実質的なメリットとなります。

IBサービスを活用すれば、ボーナスがなくてもキャッシュバックで実質的な還元を受けられるのは嬉しいポイントですね!

- ボーナスがないと初心者は不利?

-

ボーナスがないことが必ずしも初心者にとって不利とは限りません。

むしろ、取引スタイルや資金管理の考え方によっては、TradeViewのボーナスなし・低スプレッド環境の方が有利に働くケースも多くあります。

確かに、口座開設ボーナスや入金ボーナスは少額資金で始めたい初心者にとって魅力的に見えます。

例えば、XMの13,000円口座開設ボーナスなら入金なしで取引を始められますし、100%入金ボーナスなら証拠金が2倍になるため、より大きなポジションを持つことが可能です。

ボーナスは魅力的に見えますが、実は見えないコストが隠れているんです!

ボーナスの制約- ボーナス自体は出金できないクレジット

- 利益を出金するには大量の取引(20倍~30倍のロット数)が条件

- ボーナス提供業者はスプレッドが広い傾向

- 1回の取引ごとのコストが高くなる

TradeViewの場合、Xスタンダード口座なら最低入金額は100ドル(約1万円)と比較的低く設定されており、初心者でも始めやすい水準です。

ILC口座の1,000ドル(約10万円)という最低入金額はハードルが高く見えますが、Xスタンダード口座から始めて慣れてからILC口座に移行するという選択肢もあります。

まずはXスタンダード口座で取引の感覚を掴んでから、ステップアップするのがおすすめです!

📝 初心者が最も重視すべきポイント

初心者が最も重視すべきは「ボーナス額」ではなく「取引コストの低さ」と「約定力の高さ」です。

スリッページや約定拒否が頻発する環境では、どれだけボーナスがあっても長期的には不利になります。

真剣にFXスキルを磨きたい初心者にとっては、むしろ適した環境と言えるでしょう。

- IB経由でもTradeView公式サポートは受けられる?

-

タリタリなどのIB(Introducing Broker)経由でTradeViewの口座を開設した場合でも、TradeView公式の全サポートを問題なく受けることができます。

IB経由での開設は口座タイプや取引条件に一切影響を与えず、公式サイトから直接開設した場合と同等のサービスを享受できます。

IB経由だとサポートが受けられないのでは?と心配される方も多いですが、まったく問題ありません!

IBは業者と顧客をつなぐ紹介者の役割を果たしており、TradeViewから紹介報酬を受け取り、その一部をトレーダーにキャッシュバックとして還元する仕組みです。

この関係は業者側も公式に認めており、サポート体制に違いはありません。

利用可能な公式サポート- 日本語サポート

- 入出金サポート

- 取引プラットフォームに関する技術サポート

- 口座タイプの変更や追加口座の開設

実際、TradeViewの公式サポートチームは、口座開設の経路に関係なく、口座番号で顧客を識別してサポートを提供しています。

メールやライブチャットでの問い合わせ時に「IB経由だからサポートできない」と断られることはありません。

これはキャッシュバックがTradeViewではなくIB側が提供するサービスだからです。

📝 IB経由開設の主なメリット

むしろIB経由のメリットとして、TradeView公式サポート+IBのサポートという二重のサポート体制を利用できる点が挙げられます。

タリタリなどの大手IBサービスは日本語対応が充実しており、初心者にとっては心強い存在となります。

さらに、取引ごとにキャッシュバックを受け取れるため、実質的な取引コストを下げることができます。

TradeViewのような低スプレッド業者でキャッシュバックも受け取れるのは、IB経由開設の大きなメリットです。

公式サポートもしっかり受けられて、さらにキャッシュバックまでもらえるなんて、IB経由の開設は賢い選択ですね!

- 最低入金額が1,000ドルは高すぎる?

-

TradeViewの最低入金額については、口座タイプによって大きく異なるため、「1,000ドル(約10万円)は高すぎる」という認識は必ずしも正確ではありません。

実際には、初心者や少額資金のトレーダーにも選択肢が用意されています。

TradeView口座タイプ別の最低入金額- MT4 Xスタンダード口座:100ドル(約1万円)

- MT4/MT5 ILC口座:1,000ドル(約10万円)

- cTrader口座:1,000ドル(約10万円)

- Viking口座:1,000ドル(約10万円)

TradeViewでは複数の口座タイプが提供されており、それぞれ最低入金額が異なります。

MT4/MT5 ILC口座、cTrader口座、Viking口座は最低入金額が1,000ドル(約10万円)ですが、MT4 Xスタンダード口座は100ドル(約1万円)から開設可能です。

したがって、資金が限られている場合はXスタンダード口座から始めるという選択肢があります。

【編集部より】少額から始めたい初心者の方は、まずXスタンダード口座で実践経験を積むのがおすすめです。

ILC口座の1,000ドルという最低入金額は、業界全体で見ると確かに高めの設定です。

XMやExnessなどの多くの海外FX業者は5ドル~500円程度から開設できます。

しかし、この最低入金額の違いには明確な理由があります。

📊 ILC口座の低コスト取引環境

ILC口座はECN方式の機関投資家向け取引環境を提供する口座タイプで、スプレッドが極限まで狭く設定されています。

USD/JPYで平均0.1pips、EUR/USDで0.2pipsという数値は、1ロット取引あたりのスプレッドコストが100円~200円程度に抑えられることを意味します。

これに往復5ドルの取引手数料を加えても、他社のボーナス口座と比較して圧倒的に低コストです。

月間10ロット以上取引する中級者以上のトレーダーにとって、スプレッド差による年間コスト削減額は数万円~数十万円にも達します。

この観点から見ると、1,000ドルの初期投資は十分に回収できる水準と言えます。

また、FXで安定して利益を出すためには、適切な資金管理が不可欠です。

一般的に、1回の取引リスクを口座資金の2%以内に抑えるルールが推奨されますが、100ドルの口座でこれを実践するのは非常に難しく、すぐに資金を失うリスクが高まります。

1,000ドルの資金があれば、0.1ロット~0.5ロット程度のポジションを適切なリスク管理のもとで運用でき、長期的な成長が見込めます。

段階的なステップアップ戦略- 初心者:Xスタンダード口座(100ドル~)で練習

- スキルと資金が増加したらILC口座に移行

- 追加口座の開設は簡単

- 口座間の資金移動も自由に可能

初心者でまずは少額で練習したい場合はXスタンダード口座で始め、スキルと資金が増えたらILC口座に移行するというステップが現実的です。

TradeViewは追加口座の開設も簡単で、口座間の資金移動も自由に行えるため、段階的なステップアップが可能です。

【編集部より】取引経験を積みながら資金を増やし、最適なタイミングでILC口座に移行することで、低コストな取引環境のメリットを最大限に活かせます。

- 出金拒否などのトラブル事例はある?

-

TradeViewにおける悪質な出金拒否の事例は、信頼できる情報源からは報告されていません。

むしろ、20年以上の運営実績とケイマン諸島金融庁(CIMA)のライセンス保有により、海外FX業者の中では高い安全性と信頼性を持つ業者として評価されています。

20年以上の運営実績があるのは、FX業者として非常に信頼できるポイントですね!

ただし、「出金拒否」として報告されるケースの中には、トレーダー側の規約違反や手続き上の問題が原因となっているものがほとんどです。

出金トラブルの主な原因- 本人確認書類の未提出や情報の不一致

- クレジットカード入金分の出金ルールの理解不足

- マネーロンダリング防止規制による確認プロセス

TradeViewは完全NDD方式を採用しており、顧客の注文を直接インターバンク市場に流す透明性の高い取引環境を提供しています。

この方式では業者が顧客の損失から利益を得る構造ではないため、顧客が利益を出したからといって出金を拒否する動機がありません。

むしろ、長期的に取引を続けてもらうことが業者の利益につながります。

NDD方式は業者と顧客の利益が相反しない仕組みなので、安心して取引できますね。

TradeViewの出金処理は、銀行送金で2~5営業日、クレジットカードで3~10営業日という標準的な期間で処理されます。

繁忙期や金融機関の休業日により遅延することはありますが、これは通常の業務範囲内です。

📝 出金処理の標準期間

出金方法 処理期間 銀行送金 2~5営業日 クレジットカード 3~10営業日 安全性を確認するための具体的なポイントとして、TradeViewは以下の特徴を持っています。

TradeViewの安全性を示す3つの特徴- ケイマン諸島金融庁(CIMA)のライセンス番号1383491を保有し、厳格な規制下で運営

- 顧客資金は分離保管され、会社の運営資金とは別に管理(破綻時も保護)

- 2004年からの長期運営実績(リーマンショックやコロナショックも乗り越えた実績)

それでも不安が残る場合は、少額から出金テストを行うことをお勧めします。

初回出金時に本人確認書類の提出が求められますが、これは金融規制上必須のプロセスであり、むしろ業者が適切に規制を遵守している証拠です。

迅速に書類を提出し、指示に従えば、通常はスムーズに出金が完了します。

本人確認は面倒に感じるかもしれませんが、これがあるからこそ安全に取引できるんです!

TradeViewでは取引制限がほとんどなく、スキャルピング、EA(自動売買)、複数口座間以外の両建てなど、多くの取引手法が認められています。

これも透明性の高いNDD方式業者ならではの特徴です。

規約を守って正当な取引を行っている限り、出金トラブルに遭遇するリスクは極めて低いと言えるでしょう。

まとめ:TradeViewはボーナスより実質コストで勝負

TradeViewは口座開設ボーナスや入金ボーナスを一切提供していない海外FX業者です。

しかし、ボーナスがないからといって不利な選択肢ではありません。

むしろ、ボーナスの提供コストをスプレッド縮小と手数料削減に還元することで、取引コストの面で圧倒的な優位性を確立しています。

ボーナスは魅力的に見えますが、実は取引コストに転嫁されているケースが多いんです。長期的に見れば低コストの方が有利になりますよ。

ボーナス型の海外FX業者は、新規顧客獲得のために豪華なキャンペーンを展開しますが、そのコストは広めのスプレッドや約定力の低下として間接的にトレーダーが負担しています。

一方、TradeViewはNDD(ノンディーリングデスク)方式のECN環境を提供し、ILC口座では主要通貨ペアのスプレッドが0.0pips~という業界最狭水準を実現しています。

往復5ドルの取引手数料を含めても、月間10ロット以上取引するトレーダーにとっては年間で数万円から数十万円のコスト削減効果が期待できます。

- 主要通貨ペアのスプレッド:0.0pips~

- 取引手数料:往復5ドル

- 年間コスト削減効果:数万円~数十万円(月間10ロット以上の場合)

さらに、TradeViewはケイマン諸島金融庁(CIMA)のライセンスを保有し、顧客資金を分別管理する信頼性の高い運営体制を構築しています。

出金拒否などの悪質な事例も報告されておらず、長期的に安心して取引できる環境が整っています。

短期的なボーナスに惑わされず、長期的な取引コストで業者を選ぶことが成功への近道です。TradeViewは本格的なトレーダーに最適な選択肢と言えるでしょう。

ボーナスなしでも選ばれる3つの理由

- 業界最狭水準のスプレッドと低い取引手数料

- NDD/ECN方式による高い約定力と透明性

- 信頼性の高い金融ライセンスと厳格な資金管理

TradeViewがボーナスを提供しないにもかかわらず、世界中のプロトレーダーや機関投資家から支持される理由は明確です。

第一に、業界最狭水準のスプレッドと低い取引手数料により、実質的な取引コストが他社と比較して大幅に抑えられる点が挙げられます。

ILC口座ではEUR/USDのスプレッドが0.0pips~で提供され、往復5ドルの手数料を加えても1ロットあたりの実質コストは0.5pips相当です。

これは、ボーナスを提供する業者の平均的なスプレッド(1.0~1.8pips)と比較すると、取引回数が増えるほど圧倒的なコスト優位性を発揮します。

取引回数が多いトレーダーほど、スプレッドの差が利益に直結します。ボーナスは一時的ですが、低スプレッドは永続的なメリットですね。

第二に、NDD/ECN方式の採用による高い約定力と透明性です。

TradeViewはディーラーを介さず、トレーダーの注文を直接インターバンク市場に流すため、約定拒否やリクオート(再提示)がほとんど発生しません。

スキャルピングやEA(自動売買)を制限なく利用でき、指標発表時の急激な値動きでも安定した約定を実現します。

ボーナス型の業者では、ボーナスを利用した取引に制限が設けられることが多く、出金条件として一定の取引量達成が求められますが、TradeViewではそうした制約が一切ありません。

📝 約定力の重要性

スキャルピングやEAを使用するトレーダーにとって、約定拒否やリクオートは致命的です。NDD/ECN方式により、意図した価格での約定が可能になります。

第三に、信頼性の高い金融ライセンスと厳格な資金管理体制です。

ケイマン諸島金融庁(CIMA)は世界的に評価の高い規制当局であり、TradeViewは顧客資金を分別管理した上で、サンタンデール銀行などの一流金融機関に保管しています。

過去に出金トラブルや不当な取引制限の報告がなく、長期的に資金を預ける上での安心感があります。

ボーナスは魅力的に見えますが、業者の信頼性が低ければ出金できないリスクも伴います。

TradeViewは短期的なプロモーションよりも、長期的な顧客満足と透明性を重視した経営方針を貫いています。

ボーナスの魅力に惑わされず、業者の信頼性と取引環境を重視することが、長期的な成功につながります。

あなたに合った海外FX業者の選び方

海外FX業者を選ぶ際は、自分の取引スタイル・資金量・経験レベルに応じて最適な選択肢が異なります。

🔰 初心者向け:ボーナス型業者の選び方

初期資金が少なく(5万円以下)、FX経験も浅い初心者の場合は、口座開設ボーナスや入金ボーナスを提供する業者を選ぶのも一つの戦略です。

XMやExnessなどは、新規口座開設で3,000円~13,000円相当のボーナスを提供しており、リスクなく実際の取引を体験できます。

少額から始めたい初心者の方は、まずボーナスを活用して取引に慣れることをおすすめします。ただし、出金条件はしっかり確認しましょう。

📈 中級者以上向け:低スプレッド業者の選び方

月間10ロット以上の取引を行う中級者以上のトレーダーや、スキャルピング・EA運用を主戦略とする場合は、TradeViewのような低スプレッド業者が圧倒的に有利です。

例えば、EUR/USDを月間30ロット取引する場合、スプレッド差が0.8pipsあるだけで年間約29万円のコスト差が生まれます。

50万円の入金ボーナスを獲得しても、年間で30万円以上のコスト超過が発生すれば、実質的には損をしている計算になります。

取引量が多いほど、ボーナスよりもスプレッドと手数料の実質コストを重視すべきです。

取引回数が増えてきたら、コスト重視の業者への移行を検討しましょう。長期的には低スプレッド業者の方が利益が大きくなります。

- 初期資金形成:ボーナス型業者で少額取引を行い、資金が増えた段階でTradeViewに移行

- 取引スタイル別の使い分け:ボーナス型業者でポジション取引(スイング)、TradeViewでスキャルピング・デイトレード

- IB経由の口座開設:キャッシュバックを活用して実質コストをさらに削減

さらに、複数の業者を併用する戦略も効果的です。

初期資金形成のためにボーナス型業者で少額取引を行い、資金が増えた段階でTradeViewに移行してコストを最適化する方法や、ボーナス型業者でポジション取引(スイング)を行い、TradeViewでスキャルピングやデイトレードを行うといった使い分けが可能です。

また、TradeViewでもIB(Introducing Broker)経由で口座開設すれば、キャッシュバックを受け取ることができ、実質的な取引コストをさらに下げることができます。

タリタリなどのキャッシュバックサイトを活用すれば、1ロットあたり2~4ドル程度の還元を受けられるため、ボーナスがなくても実質的にボーナス型業者と同等以上の利益を確保できます。

キャッシュバックサイトの活用は上級者の定番テクニックです。取引量が多い方ほど大きな恩恵を受けられますよ。

次のステップ:口座開設とIB活用法

TradeViewで取引を始める場合、口座開設は公式サイトから直接行うか、IB経由で行うかの2通りがあります。

結論から言えば、IB経由での口座開設が断然おすすめです。

公式サイトから直接開設した場合、スプレッドや手数料は通常料金のままですが、IB経由であれば取引量に応じたキャッシュバックが毎月自動的に口座に振り込まれます。

取引条件やスプレッドは公式直接開設と全く変わらず、純粋にキャッシュバック分だけ有利になるため、利用しない理由がありません。

公式直接開設とIB経由で取引条件が同じなら、キャッシュバックがもらえる分だけIB経由の方がお得ですね!

IBの中でも「タリタリ(TariTali)」は海外FX業界で最も実績があり、透明性の高いキャッシュバックサービスを提供しています。

TradeViewのILC口座で取引した場合、1ロットあたり往復2.0~2.5ドル程度のキャッシュバックを受け取ることができます。

往復手数料5ドルに対して2ドル以上が還元されるため、実質的な手数料負担は3ドル以下に抑えられます。

- 月間50ロット取引:月100~125ドル(約15,000円)

- 年間キャッシュバック:約18万円

- 実質手数料:往復5ドル → 3ドル以下

口座開設の具体的な手順

口座開設の具体的な手順は以下の通りです。

タリタリなどのIBサイトに会員登録を行い、TradeViewの口座開設リンクから申し込みを進めます。

本人確認書類(運転免許証やパスポート)と住所確認書類(公共料金の請求書や住民票)をアップロードします。

審査完了後に取引口座が有効化されます。

口座タイプの選び方

口座タイプは、取引スタイルに応じて選択すると良いでしょう。

| 口座タイプ | おすすめの取引スタイル | 最低入金額 |

|---|---|---|

| ILC口座 | スキャルピング・EA運用 | 1,000ドル(約15万円) |

| Xレバレッジ口座 | 初めての海外FX・小ロット取引 | 100ドル |

ILC口座は最低入金額1,000ドル(約15万円)が必要ですが、その分の取引環境は業界最高峰です。

初心者の方はXレバレッジ口座から始めて、慣れてきたらILC口座に移行するのもおすすめです。

入金方法と管理

入金方法は、複数の選択肢があります。

- 国内銀行送金

- クレジットカード

- bitwallet

- 仮想通貨

初回は国内銀行送金が確実で、三井住友銀行などを経由して送金すれば2~3営業日で口座に反映されます。

キャッシュバックは最低出金額(通常1,500円程度)に達したタイミングで、指定した銀行口座やbitwalletに出金できます。

📝 キャッシュバック管理のポイント

TradeView本体の取引口座からの出金とは別に、キャッシュバック専用の出金管理となるため、資金の流れを把握しやすい点もメリットです。