「TradeViewは低スプレッドと聞いたけど本当に安全なのか?」「出金拒否のトラブルはないのか?」「最低入金額10万円は高すぎないか?」——海外FX業者としてTradeViewの利用を検討しているものの、XMやAXIORYと比べて情報が少なく、評判を慎重に確認したいと思っていませんか?

特に海外FX業者は金融庁の監督下になく、ライセンスの信頼性や実際の出金実績を事前に確認しないまま資金を預けるのは危険です。

スキャルピングで年間数十万円のコスト削減を狙っても、出金できなければ意味がありません。

この記事では、2025年11月最新の口コミから「TradeViewの本当の評判」を徹底分析。

20年の運営実績とケイマン諸島CIMA認可の信頼性、業界最狭水準のスプレッド実測値(ドル円0.1pips)、AXIORY・TitanFX・Exnessとの取引コスト比較表、出金トラブルの実態(悪質拒否ほぼゼロの根拠)、7つのメリットと6つのデメリット、取引スタイル別の適性診断まで網羅的に解説します。

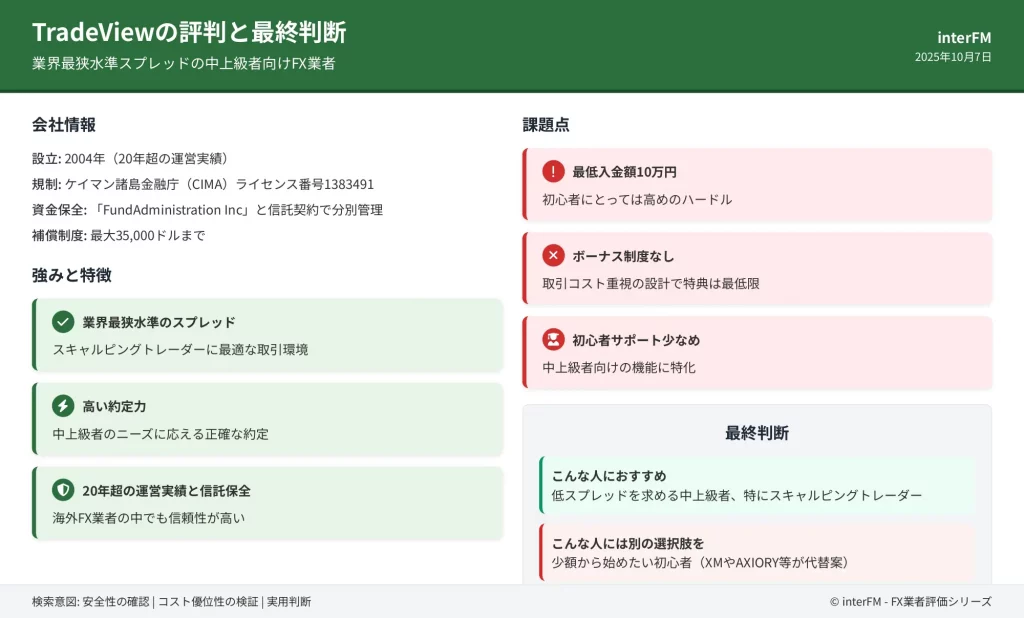

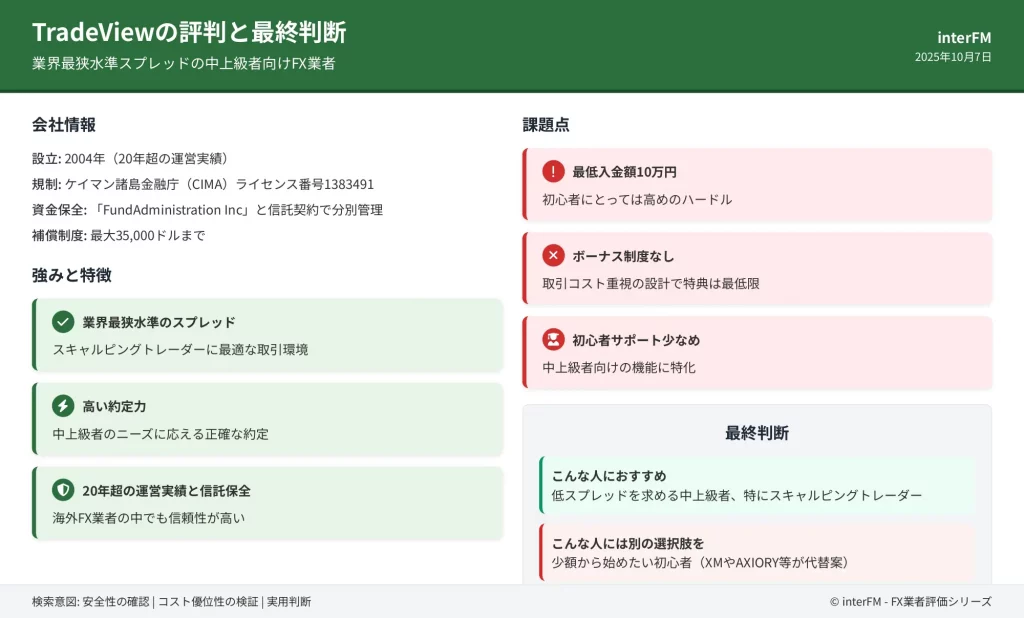

TradeViewとは|20年の実績を持つ低スプレッド特化型の海外FX業者

- 2004年設立、20年以上の運営実績を持つ海外FX業者

- ボーナス一切なしの代わりに業界最狭水準の低スプレッドを実現

- スキャルピング・デイトレード中心の中級者以上のトレーダー向け

- ケイマン諸島金融庁(CIMA)の認可を受けて運営

TradeView(トレードビュー)は、2004年の設立以来20年以上の運営実績を誇る海外FX業者です。

運営会社はTradeview Ltd.で、ケイマン諸島に本社を置き、同国の金融監督機関であるCIMA(Cayman Islands Monetary Authority:ケイマン諸島金融庁)の認可を受けて運営されています。

20年以上の運営実績は海外FX業者の中でもトップクラスの長さです。信頼性を重視するトレーダーにとって大きな安心材料と言えます。

多くの海外FX業者が口座開設ボーナスや入金ボーナスで顧客を獲得する戦略を採る中、TradeViewはボーナスキャンペーンを一切実施せず、その分を取引環境の向上に投資しています。

ILC口座では主要通貨ペアのスプレッドが0.0pips台から提供され、取引手数料を含めた実質コストでも業界最狭水準を実現しています。

📊 ターゲット層

ターゲット層は明確で、少額資金でボーナスを活用したい初心者よりも、ある程度の資金を投入できる中級者以上のトレーダー、特にスキャルピングやデイトレードで取引回数が多く、1回あたりのコスト削減が収益に直結する層を想定した設計となっています。

最低入金額がILC口座・cTrader口座で1,000ドル(約10万円)、X Leverage口座でも100ドルと設定されている点からも、この方針が読み取れます。

初心者向けのボーナス重視型ではなく、取引コスト削減を重視するプロ志向のトレーダーに最適な環境です。

公式サイトの日本語情報が他社に比べて少なく、利用者コミュニティも小規模であるため、トラブル時の情報収集には注意が必要です。

ただし、運営実績20年以上という事実は、出金トラブルや理不尽な口座凍結などの重大な問題が少ないことを示す間接的な証拠と言えるでしょう。

企業概要と金融ライセンス|ケイマン諸島CIMA認可で運営

TradeViewを運営するTradeview Ltd.の正式な企業情報は以下の通りです。

運営会社の法的基盤を理解することは、資金を預ける上で最も重要な判断材料となります。

- 運営会社名:Tradeview Ltd.

- 設立年:2004年

- 本社所在地:ケイマン諸島(Cayman Islands)

- 金融ライセンス:CIMA(Cayman Islands Monetary Authority)認可

- ライセンス番号:1383491

ケイマン諸島のCIMA(ケイマン諸島金融監督機構)ライセンスは、海外FX業界における金融ライセンスの中で中〜上位の信頼性に位置づけられます。

CIMAは英国の海外領土であるケイマン諸島の金融監督機関であり、同国は世界有数のオフショア金融センターとして機能しています。

ライセンス取得には一定の資本要件、コンプライアンス体制、定期的な監査報告の提出などが義務付けられており、誰でも簡単に取得できるものではありません。

CIMAライセンスはオフショア規制の中では比較的厳格な部類に入ります。定期的な監査と報告義務があるため、一定の透明性が担保されていますね。

また、日本の金融庁の登録を受けていないため、日本国内での営業活動は認められておらず、実際に金融庁から警告を受けた経緯もあります。

これは多くの海外FX業者に共通する状況であり、TradeView固有の問題ではありませんが、日本の法的保護の対象外である点は認識しておく必要があります。

📝 CIMAライセンスの規制要件

CIMAライセンスを保有する業者は、顧客資金の分別管理、定期的な財務報告、マネーロンダリング対策などの規制要件を満たす必要があり、一定の運営透明性が担保されています。

TradeViewは20年以上にわたりこのライセンスの下で運営を継続しており、重大なライセンス違反や業務停止命令を受けた記録は公開情報上確認されていません。

この運営継続年数自体が、規制当局との良好な関係と適切なコンプライアンス体制を示す証左と解釈できます。

顧客資金の管理体制|分別管理の仕組みと知っておくべきこと

海外FX業者を選ぶ際、顧客資金がどのように管理されているかは安全性判断の核心です。

TradeViewは分別管理を採用しており、さらに一定額までの補償制度も導入していますが、その内容と限界を正確に理解する必要があります。

資金管理の仕組みは、海外FX業者選びで最も重視すべきポイントの一つです。TradeViewの管理体制を詳しく見ていきましょう。

分別管理の仕組み

TradeViewは顧客から預かった資金を、会社の運営資金とは別の銀行口座で管理する「分別管理(Segregated Account)」を実施しています。

これにより、顧客資金が会社の事業費や人件費に流用されるリスクが制度的に排除されています。

分別管理先の金融機関については、公式サイト上で明確な開示がされていない部分もありますが、複数の情報源からNational Australia Bankなどの大手国際銀行が利用されているとされています。

📝 分別管理と信託保全の違い

分別管理と混同されがちなのが「信託保全」です。

信託保全は、顧客資金を信託銀行などの第三者に信託し、FX業者が破綻した場合でも顧客資金が保護される仕組みです。

日本国内のFX業者には金融商品取引法(e-Gov法令検索)により信託保全が法律で義務付けられていますが、海外FX業者では義務ではありません。

TradeViewの場合、完全な信託保全制度ではないものの、後述する補償制度により一定の保護が提供されています。

補償制度の詳細

TradeViewは世界最大規模の保険ブローカーであるLOCKTON(ロックトン)と契約し、顧客資金に対して最大35,000ドル(約500万円)までの補償を提供しています。

これは万が一TradeViewが経営破綻した場合に、1顧客あたり最大35,000ドルまでの資金が保険により保護される制度です。

- 補償額:1顧客あたり最大35,000ドル(約500万円)

- 保険会社:LOCKTON(世界最大規模の保険ブローカー)

- 対象:業者の破綻による損失のみ

- 対象外:トレード損失、規約違反、市場急変動

この補償額は、少額トレーダーにとっては実質的な全額保護に近い水準ですが、数百万円以上の大口資金を運用する場合は超過分の保護がない点に注意が必要です。

また、補償の対象となるのは「業者の破綻」による損失であり、トレードによる損失、規約違反による口座凍結、市場の急変動による損失などは対象外です。

500万円以下の資金で取引する場合は実質的に全額保護されますが、それ以上の資金を預ける場合は分散投資も検討しましょう。

知っておくべき注意点

分別管理や補償制度があっても、以下の点は理解しておく必要があります。

第一に、これらの制度は「業者の誠実な運用」を前提としています。

悪意のある業者が分別管理を偽装した場合、外部からは検証が困難です。

第二に、ケイマン諸島の法的枠組みの中での保護であり、日本の裁判所での訴訟や金融ADR(裁判外紛争解決)制度は利用できません。

✅ TradeViewの実績

ただし、TradeViewは20年以上の運営実績の中で、出金拒否や資金持ち逃げなどの重大なトラブルが公に報告されていない点は評価できます。

規約に違反していない通常の出金申請に対しては、概ね問題なく処理されているとの利用者報告が多数を占めています。

- 分別管理の仕組みと信託保全との違い

- 最大35,000ドルまでの補償制度の詳細

- 資金管理における注意点とリスク分散の重要性

主要口座タイプ3種の違い|ILC・X Leverage・cTraderどれを選ぶ?

ILC口座(Innovative Liquidity Connector口座)

ILC口座はTradeViewの看板口座であり、機関投資家レベルの低スプレッドを個人トレーダーに提供することを目的とした設計です。

ECN(Electronic Communication Network)方式を採用し、複数のリクイディティプロバイダーから最良の価格を自動的にマッチングします。

- 取引プラットフォーム:MT4/MT5

- 最大レバレッジ:200倍

- 最低入金額:1,000ドル(約10万円)

- スプレッド:USD/JPY 0.0pips〜、EUR/USD 0.0pips〜

- 取引手数料:往復5ドル(1ロットあたり、片道2.5ドル)

- 最低取引数量:0.1ロット(10,000通貨)

実質コストで計算すると、USD/JPYの場合はスプレッド+手数料で0.3〜0.5pips程度となり、業界最狭水準です。

スキャルピングやデイトレードで1日に複数回取引を行うトレーダーにとって、このコスト差は年間で数万円から数十万円の収益差を生む可能性があります。

レバレッジ200倍という制限は、一見デメリットに感じるかもしれませんが、資金管理の観点からは適切な水準と言えます。過度なレバレッジを防ぐ安全装置として機能します。

レバレッジが200倍に制限されている点は、ハイレバレッジ志向のトレーダーにはデメリットですが、資金管理の観点からは過度なレバレッジを防ぐ安全装置とも言えます。

最低入金額10万円のハードルがありますが、本格的にスキャルピングを行うなら必要十分な資金量でもあります。

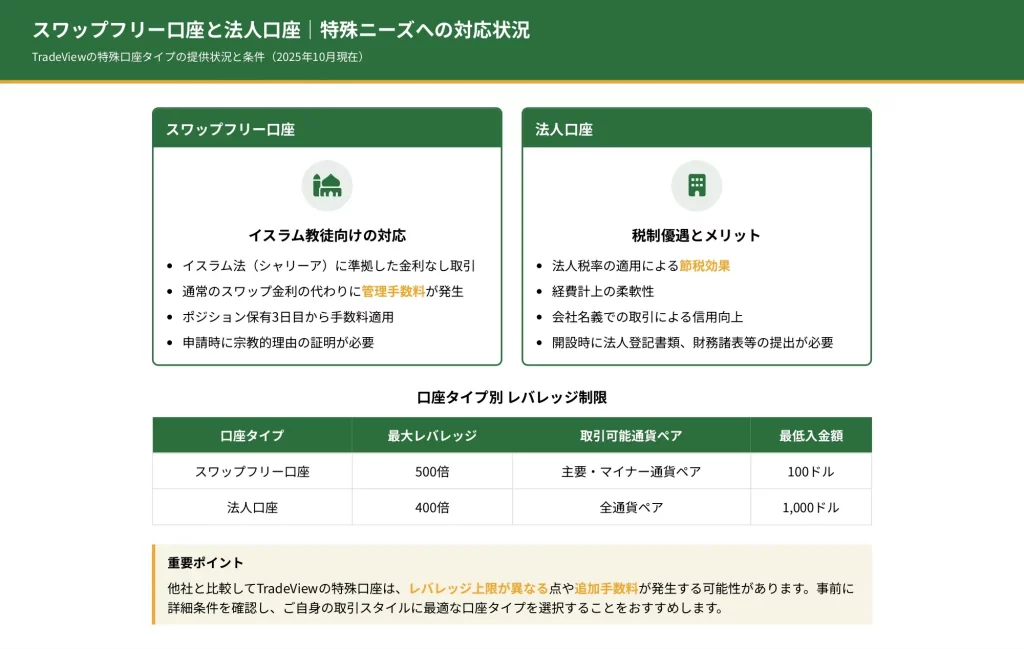

X Leverage口座(クロス レバレッジ口座)

X Leverage口座はスタンダード口座に相当し、少額資金から始めたいトレーダーや、ハイレバレッジを活用したいトレーダー向けの口座です。

- 取引プラットフォーム:MT4/MT5

- 最大レバレッジ:500倍

- 最低入金額:100ドル(約1万円)

- スプレッド:USD/JPY 1.2pips前後、EUR/USD 1.2pips前後

- 取引手数料:無料

- 最低取引数量:0.01ロット(1,000通貨)

取引手数料が無料である点はシンプルでわかりやすいですが、その分スプレッドが広く設定されています。

ILC口座と比較すると、USD/JPYで1.0pips前後のコスト差があり、取引回数が多いほどこの差は収益に影響します。

最大レバレッジ500倍は、TradeViewの中では最も高く、少額資金でもポジションサイズを確保できます。

最低入金額が100ドルと低く設定されているため、「まずTradeViewを試してみたい」という段階での選択肢としては妥当です。

cTrader口座

cTrader口座は、MT4/MT5とは異なる独自プラットフォーム「cTrader」を使用する口座です。

cTraderは特にスキャルピングやアルゴリズム取引に強みを持つプラットフォームとして知られています。

- 取引プラットフォーム:cTrader(独自プラットフォーム)

- 最大レバレッジ:400倍

- 最低入金額:1,000ドル(約10万円)

- スプレッド:ILC口座とほぼ同等(0.0pips〜)

- 取引手数料:往復5ドル(ILC口座と同等)

- 最低取引数量:0.01ロット(1,000通貨)

取引条件はILC口座とほぼ同等ですが、レバレッジが400倍と高く、最低取引数量が1,000通貨から可能な点で柔軟性があります。

cTraderプラットフォームの特徴は、板情報(DOM:Depth of Market)の表示、ワンクリック取引、高速な約定処理などです。

cTraderはMT4/MT5ほど普及していないため、利用できるインジケーターやEAの種類が限られる点には注意が必要です。既存の取引環境がある場合は移行のハードルが高くなります。

ただし、cTraderはMT4/MT5ほど普及しておらず、インジケーターやEA(自動売買プログラム)の種類が限られています。

既にMT4/MT5で構築した取引環境がある場合、移行のハードルは高いでしょう。

一方、プラットフォームにこだわりがなく、純粋に取引環境の質を求める場合、cTraderの操作性と約定スピードは大きな魅力です。

選択の基準

口座選択の基本的な考え方は以下の通りです。

💰 資金10万円以上でスキャルピング・デイトレード中心の場合

ILC口座またはcTrader口座が最適です。

MT4/MT5の使用が必須ならILC口座、プラットフォームにこだわりがなく最新環境を試したいならcTrader口座を選びます。

💡 資金10万円未満またはハイレバレッジで小ロットから始めたい場合

X Leverage口座が現実的です。

ただし、取引回数が増えてきたらコスト面でILC口座への移行を検討すべきタイミングとなります。

TradeViewでは複数口座の保有が可能です。初期段階でX Leverage口座から始めて、資金が増えたらILC口座を追加する段階的なアプローチも有効な戦略ですよ。

なお、TradeViewでは複数口座の保有が可能です。

初期段階でX Leverage口座を開設し、資金が増えた段階でILC口座を追加開設するという段階的なアプローチも有効な戦略です。

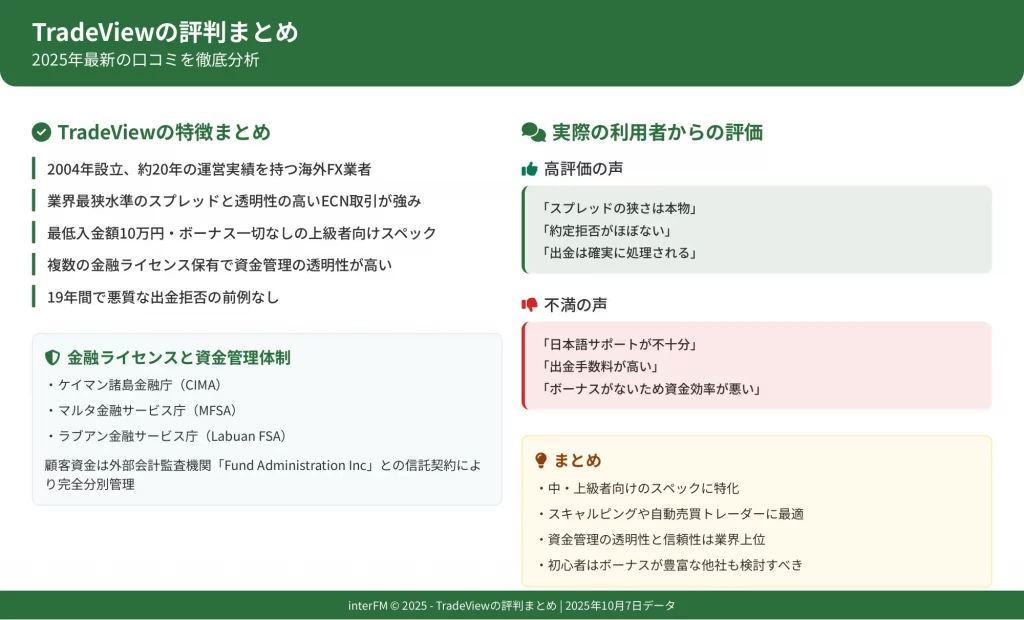

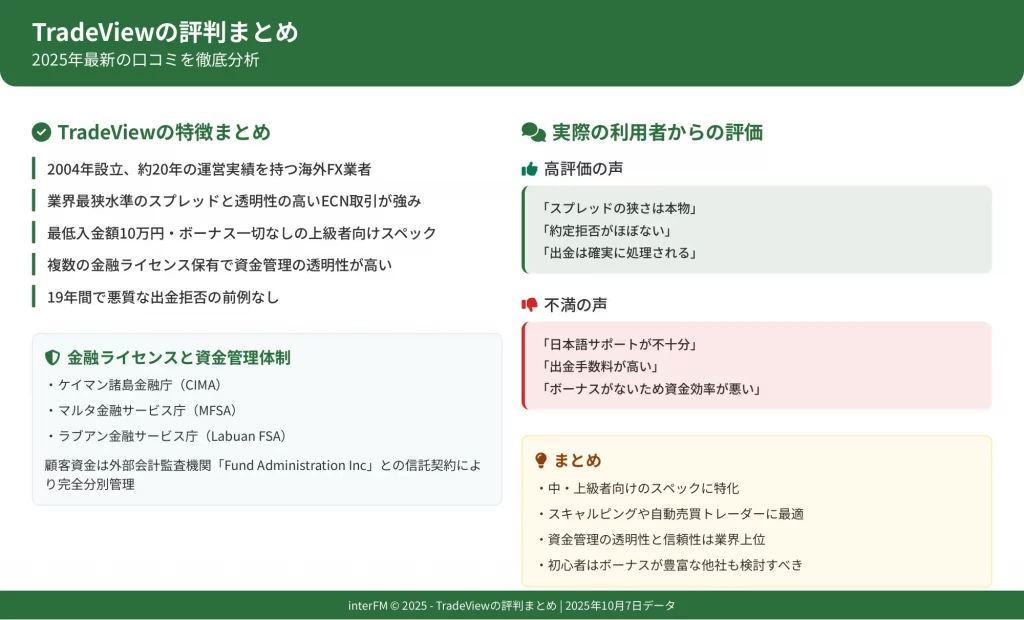

TradeViewの評判まとめ|2025年最新の口コミを徹底分析

- 2004年設立、約20年の運営実績を持つ海外FX業者

- 業界最狭水準のスプレッドと透明性の高いECN取引が強み

- 最低入金額10万円・ボーナス一切なしの上級者向けスペック

- 複数の金融ライセンス保有で資金管理の透明性が高い

- 19年間で悪質な出金拒否の前例なし

TradeView(トレードビュー)は、2004年設立、日本向けサービスは2015年から展開している海外FX業者です。

2025年現在、約20年の運営実績を持ち、「業界最狭水準のスプレッド」と「透明性の高いECN取引」を強みとして、スキャルピングや自動売買を行う中・上級者トレーダーから高い評価を得ています。

スキャルピングや自動売買を本格的にやりたい中・上級者向けの業者という位置づけですね。

一方で「最低入金額10万円」「ボーナス一切なし」という条件から、海外FX初心者や少額取引希望者には敬遠される側面もあります。

本記事では、実際の利用者の口コミを基に、TradeViewのリアルな評判と2025年最新の取引環境を徹底分析します。

🔐 TradeViewの金融ライセンスと資金管理体制

TradeViewは、ケイマン諸島金融庁(CIMA)、マルタ金融サービス庁(MFSA)、ラブアン金融サービス庁(Labuan FSA)など複数の金融ライセンスを保有しており、各国の規制当局による監督を受けています。

顧客資金は外部会計監査機関「Fund Administration Inc」との信託契約により完全分別管理され、運営資金とは明確に区分されています。

複数の金融ライセンスを保有していることで、規制当局による監督が行き届いている点は信頼性の高さを示していますね。

実際の利用者からは「スプレッドの狭さは本物」「約定拒否がほぼない」「出金は確実に処理される」といった高評価が多く見られる一方、「日本語サポートが不十分」「出金手数料が高い」「ボーナスがないため資金効率が悪い」といった不満の声も存在します。

| 評価項目 | 高評価の声 | 不満の声 |

|---|---|---|

| 取引環境 | スプレッドの狭さは本物 約定拒否がほぼない | ボーナスがないため資金効率が悪い |

| 出金・サポート | 出金は確実に処理される | 日本語サポートが不十分 出金手数料が高い |

公式サポートへの問い合わせによれば、「営業開始から19年間で悪質な出金拒否の前例はない」との回答が得られており、資金管理の透明性と信頼性は海外FX業者の中でも上位に位置すると評価できます。

良い評判でわかる5つの強み|低スプレッドと約定力が高評価

TradeViewの良い評判から見えてくる強みは、主に取引環境の質の高さに集約されます。

実際の利用者から繰り返し評価されている5つのポイントを、具体的なデータと口コミを基に解説します。

- 業界最狭水準のスプレッド(ドル円0.1pips)

- Equinixサーバーによる高速約定環境

- ECN/STP方式による透明性の高い取引

- MT4/MT5/cTrader/Currenexの4種対応

- スキャルピング・EA・両建てすべて許可

1. 業界最狭水準のスプレッド|ILC口座でドル円0.1pips

TradeViewの最大の強みは、圧倒的に狭いスプレッドです。

ILC口座およびcTrader口座では、USD/JPY(ドル円)平均0.1pips、EUR/USD(ユーロドル)平均0.2pips、GBP/USD(ポンドドル)平均0.5pipsという業界最狭水準を実現しています。

取引手数料は往復5ドル(0.5pips相当)かかりますが、実質コストで見ても主要通貨ペアでは多くの競合業者を下回ります。

スキャルピングトレーダーにとって、スプレッドの狭さは収益に直結する重要なポイントです。年間取引量が多い方ほど、わずか0.1pipsの差が大きな金額差になります。

📊 実際の利用者の声

- 「AXIORYやTitanFXと比較してもスプレッドが狭い」

- 「スキャルピングで年間数十万円のコスト削減ができた」

年間取引量が多いトレーダーほど、0.1〜0.2pipsの差が収支に与える影響は大きく、取引コスト重視のトレーダーにとって最有力の選択肢となります。

2. 高い約定力|Equinixサーバーによる低レイテンシー環境

TradeViewは、MT4・cTraderをロンドンのEquinix LD4データセンター、MT5をニューヨークに設置し、世界トップクラスの金融機関と同等のインフラを利用しています。

この結果、約定スピードは平均30〜50ミリ秒程度と非常に高速で、スリッページや約定拒否が極めて少ない環境が実現されています。

- 「指標発表時でも約定拒否がほぼない」

- 「EA(自動売買)が狙った価格で約定する」

- 「リクオートがほとんど発生しない」

それでも、業界全体で見れば約定力は上位レベルにあると評価できます。

Equinixサーバーは、大手金融機関も利用する世界最高水準のインフラです。このレベルの環境を個人トレーダーが利用できるのは、TradeViewの大きな魅力ですね。

3. 透明性の高いECN/STP方式|ディーラーの介入なし

TradeViewは完全なECN(Electronic Communication Network)およびSTP(Straight Through Processing)方式を採用しており、ディーラーによる取引への介入がありません。

顧客の注文はそのままインターバンク市場に流され、業者が顧客の損失で利益を得る「呑み行為」が構造的に発生しない仕組みです。

| 方式 | 特徴 |

|---|---|

| ECN/STP方式 | 顧客の注文を直接市場へ流す(TradeViewが採用) |

| DD方式 | ディーラーが介入、利益相反が発生する可能性あり |

この透明性は「大口取引でも約定拒否されない」「意図的なストップ狩りがない」といった評価につながっており、特に取引量の多い上級者から信頼されています。

DD方式(ディーリングデスク方式)を採用する業者では、顧客の大量利益が業者の損失になる利益相反が発生しますが、TradeViewではその懸念がほぼありません。

透明性の高い取引環境は、長期的に安心して取引を続けるために欠かせない要素です。特に大口トレーダーにとっては、この点が業者選びの決め手になります。

4. 豊富なプラットフォーム選択|MT4/MT5/cTrader/Currenex対応

TradeViewは、MetaTrader 4(MT4)、MetaTrader 5(MT5)、cTrader、Currenexという4種類のプラットフォームに対応しています。

特にcTraderは板情報(DOM)の閲覧が可能で、スキャルピングやアルゴリズム取引を行うトレーダーから高い支持を得ています。

💬 プラットフォームに関する口コミ

- 「cTraderの操作性が優れている」

- 「複数のプラットフォームで戦略を使い分けられる」

自分の取引スタイルに最適な環境を選択できる自由度の高さが評価されています。

特に、cTrader口座はILC口座と同じ低スプレッド条件で利用できるため、cTrader愛好者にとって最有力の業者となっています。

5. 禁止取引の少なさ|両建て・スキャルピング・EAすべて制限なし

TradeViewでは、スキャルピング、自動売買(EA)、両建て(同一口座内・複数口座間問わず)がすべて許可されています。

他の業者では禁止されることの多い「窓開け・窓埋めを狙った取引」も、悪質性がなければ問題ないとされており、取引の自由度が非常に高い環境です。

- スキャルピング(高頻度取引も可)

- 自動売買(EA)の利用

- 両建て(同一口座・複数口座間)

- 窓開け・窓埋めを狙った取引

📝 取引の自由度に関する評価

- 「どんな取引手法でも制限されない」

- 「高頻度スキャルピングでも出金拒否されない」

裁量トレード・EA・アービトラージなど幅広い戦略に対応できます。

取引制限が少ないことは、トレーダーにとって大きなメリットです。自分の得意な手法を思う存分試せる環境が整っています。

悪い評判でわかる5つの弱点|最低入金額10万円とボーナスなしがネック

TradeViewには明確な弱点も存在します。

特に海外FX初心者や少額取引希望者にとっては、以下の5つのデメリットが利用のハードルとなっています。

1. 最低入金額10万円|初心者には高いハードル

TradeViewの最大のデメリットは、ILC口座・cTrader口座の最低入金額が10万円(1,000ドル相当)に設定されている点です。

XM(500円〜)、AXIORY(1,100円〜)、Exness(10ドル〜)など多くの海外FX業者が数千円から取引可能であるのに対し、TradeViewは明らかに高額です。

他社と比べて初期投資のハードルが高すぎるという声が多数寄せられています。少額で試したい初心者には厳しい条件ですね。

「少額で試したいのに10万円は厳しい」「初心者には敷居が高すぎる」といった口コミが多く、特に海外FX初心者や、まずは小額で取引環境を確認したいトレーダーにとって大きな障壁となっています。

なお、X Leverage口座(スタンダード口座相当)は最低入金額100ドル(約1万円)ですが、こちらはスプレッドが広く、TradeViewの強みである低コスト環境を享受できません。

| 業者名 | 最低入金額 |

|---|---|

| TradeView(ILC口座) | 10万円(1,000ドル) |

| XM | 500円〜 |

| AXIORY | 1,100円〜 |

| Exness | 10ドル〜 |

2. ボーナス・キャンペーン一切なし|資金効率で他社に劣る

TradeViewには、口座開設ボーナス、入金ボーナス、キャッシュバック、ポイントプログラムなど、一切のボーナス・プロモーションが存在しません。

XMの「口座開設13,000円ボーナス+100%入金ボーナス」、FXGTの「最大200%入金ボーナス」などと比較すると、初期資金の効率で大きく見劣りします。

📝 ボーナス重視派には不向き

「ボーナスがないため少額から大きく増やしにくい」「他社のボーナスを使った方が資金効率が良い」といった不満の声が多く、特に少額資金で大きなレバレッジ効果を求めるトレーダーには不向きです。

TradeViewは「ボーナスコストを取引環境の改善に充てる」という方針を取っており、ボーナスよりも低スプレッドを重視する中・上級者向けの設計となっています。

ボーナスがない分、スプレッドや手数料を抑えているという考え方ですね。長期的に大きな取引量を扱うトレーダー向けの設計です。

3. 日本語サポートが不十分|翻訳ツール使用で対応品質にムラ

TradeViewでは日本語サポートを提供していますが、日本人スタッフは常駐しておらず、翻訳ツールを使用した対応が主体となっています。

その結果、「日本語が不自然で理解しづらい」「細かいニュアンスが伝わらない」「返信に時間がかかる」といった不満が報告されています。

XMやAXIORYなど日本人スタッフが常駐する業者と比較すると、サポート面では明らかに劣ります。

英語が得意なトレーダーであれば問題ありませんが、日本語のみで完結したい場合は注意が必要です。

4. 最大レバレッジ500倍|少額ハイレバ取引には不向き

TradeViewの最大レバレッジは500倍です。

Exness(実質無制限〜2,000倍)、XM(1,000倍)、TitanFX(500倍)と比較すると標準的ですが、海外FX業者全体では決して高い水準ではありません。

また、口座残高が10万ドル(約1,500万円)を超えると、レバレッジは200倍に制限されます。

「少額資金でハイレバレッジ取引をしたいのに500倍では物足りない」「レバレッジ制限が厳しい」といった口コミが見られます。

スキャルピングやデイトレードで実効レバレッジ(実際に使用するレバレッジ)が低い取引スタイルであれば問題ありませんが、少額で大きなポジションを持ちたいトレーダーには不利な条件です。

5. 出金手数料が高額|海外送金で35ドルの固定費用

TradeViewの出金方法は、海外銀行送金、bitwallet、STICPAYなどですが、最も一般的な海外銀行送金では35ドル(約5,000円)の出金手数料がかかります。

さらに、受取銀行側でも中継銀行手数料(2,000〜4,000円程度)が発生するため、1回の出金で合計7,000〜9,000円程度のコストが発生します。

- bitwalletやSTICPAYなどの電子ウォレット経由で出金(手数料無料または低額)

- ある程度利益が積み上がってからまとめて出金する

- 頻繁な出金を避け、長期運用を前提とした資金管理を行う

少額利益をこまめに出金したい方には向きませんが、電子ウォレットを活用すればコストを大幅に抑えられますよ。

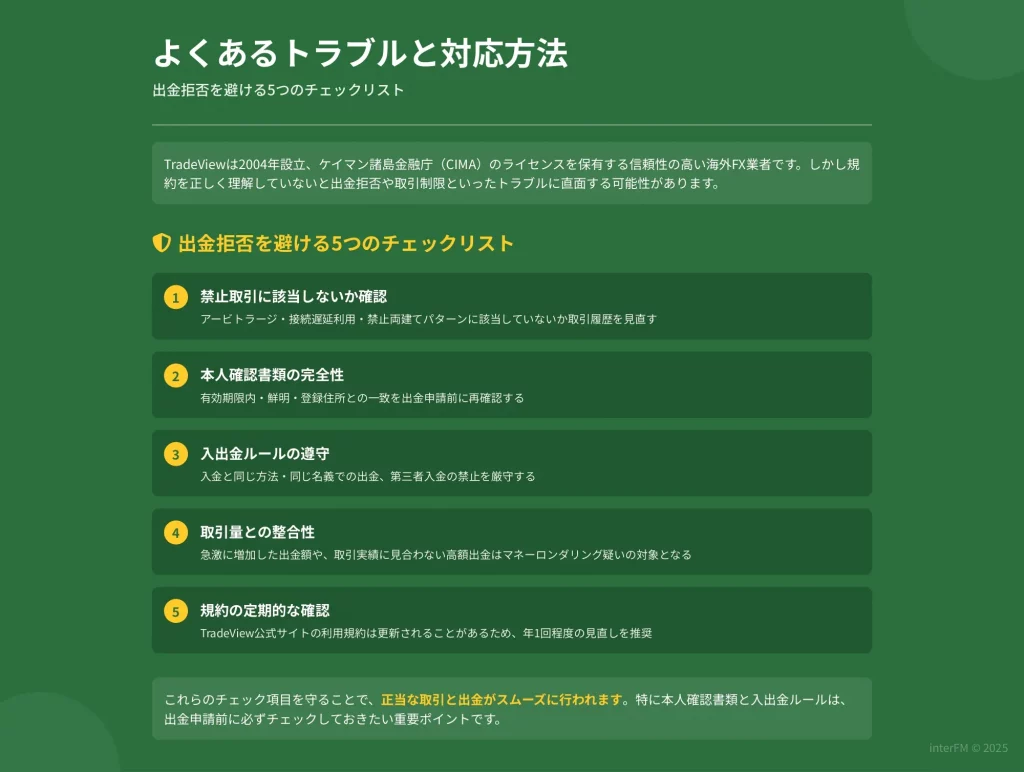

出金トラブルの実態|悪質な出金拒否はほぼゼロの実績

海外FX業者を選ぶ上で最も重要な判断基準の一つが「出金の信頼性」です。

TradeViewの出金実績と、実際に発生している出金トラブルの実態を詳しく検証します。

公式回答:19年間で悪質な出金拒否の前例なし

TradeViewのサポートに直接問い合わせた結果、「営業開始から19年間で出金トラブルの前例はない」との公式回答が得られています。

2004年の設立以来、規約違反以外の理由で顧客資金の出金を拒否した事例は確認されていないとのことです。

実際、日本語・英語圏の口コミサイトやSNSを調査しても、「正当な理由なく出金拒否された」「利益を没収された」といった悪質な出金拒否の報告はほぼ見られません。

これは、TradeViewの資金管理体制が健全であること、ECN方式により顧客と業者の利益相反が発生しにくいことが背景にあります。

19年間の運営実績で悪質な出金拒否がゼロというのは、海外FX業者の中でも特筆すべき信頼性の高さです。

出金遅延の報告は一部存在|時期によるムラあり

ただし、「出金処理に予想以上の時間がかかった」「問い合わせても明確な回答が得られなかった」といった出金遅延の報告は一部存在します。

特に、2020〜2021年のコロナ禍や、年末年始などの繁忙期には、通常3〜5営業日の出金処理が1〜2週間かかったケースが報告されています。

出金申請は余裕を持って行い、緊急で資金が必要な場合は他の出金手段(bitwallet等)を併用するなどの対策が推奨されます。

繁忙期を避けて出金申請することで、スムーズな着金が期待できます。計画的な資金管理を心がけましょう。

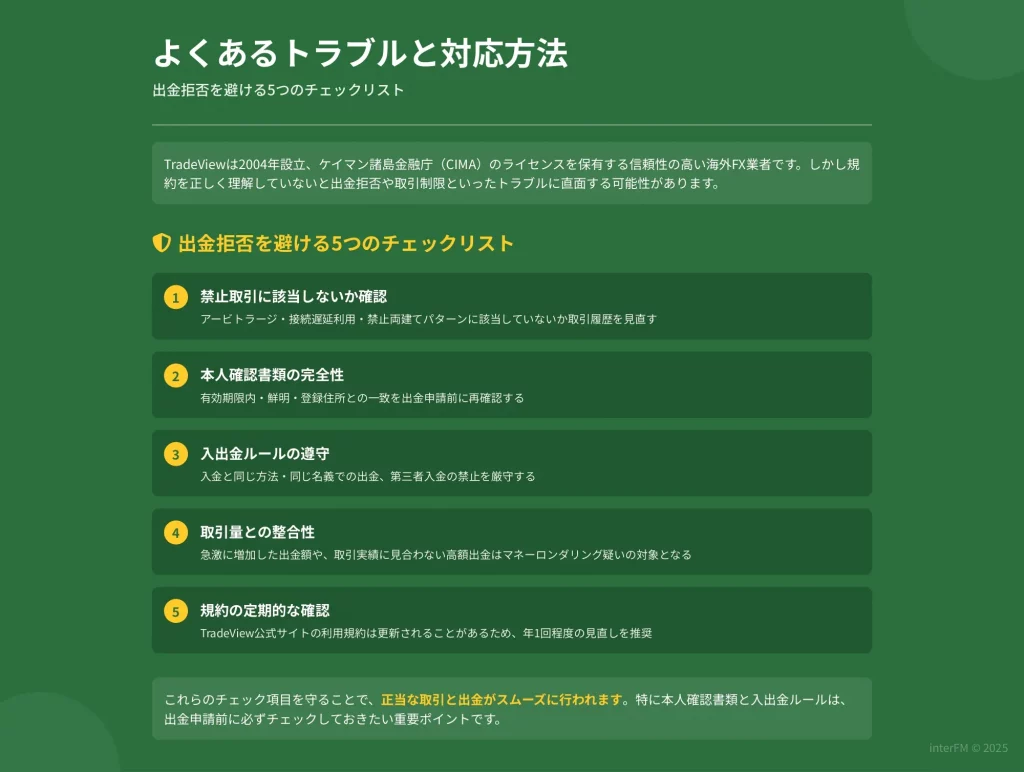

出金拒否が発生する正当な理由|規約違反に注意

TradeViewで出金拒否が発生する場合、ほぼすべてが以下のような規約違反に起因します。

- 本人確認書類の不備・未提出(口座開設後30日以内に身分証明書・住所証明書の提出が必須)

- 第三者名義のクレジットカード・銀行口座を使用した入金

- ボーナスアービトラージなど、システムの脆弱性を意図的に悪用した取引(TradeViewにはボーナスがないため該当事例は少ない)

- 複数人が結託した組織的な裁定取引

- マネーロンダリング(資金洗浄)を疑われる異常な入出金パターン

これらは他の海外FX業者でも共通する禁止事項であり、常識的な範囲で取引を行っている限り、出金拒否のリスクはほぼありません。

重要なのは、口座開設後速やかに本人確認を完了させること、入金元と出金先を一致させること、規約を事前に確認することです。

本人確認は口座開設後すぐに済ませておくことで、いざ出金したいときにスムーズに手続きできます。

2025年時点の出金環境|信頼性は高水準を維持

2025年現在、TradeViewの出金環境は安定しており、資金管理の信頼性は海外FX業者の中でも上位に位置します。

ケイマン諸島金融庁(CIMA)をはじめとする複数の金融ライセンスを保有し、外部監査機関との信託契約により顧客資金を完全分別管理していることが、この信頼性の基盤となっています。

「出金は確実に処理される」「利益分も問題なく出金できた」という口コミが多数を占めており、スキャルピングやEAで大きな利益を上げたトレーダーからも「出金拒否されなかった」という報告が確認できます。

出金手数料の高さや処理速度のムラという課題は残るものの、資金の安全性という最も重要な要素においては、TradeViewは十分に信頼できる業者と評価できます。

📝 初めてTradeViewを利用する場合の推奨方法

まず少額(最低入金額の10万円程度)で取引を開始し、実際に一度出金を行って処理の流れを確認することが推奨されます。

この「テスト出金」を通じて、自分の銀行・決済手段での着金日数や手数料を把握しておけば、その後の資金管理がスムーズになります。

初回は少額でテスト出金を行い、実際の処理時間や手数料を体感しておくと安心です。

TradeViewのメリット7選|選ばれる理由を深堀り

TradeView(トレードビュー)は2004年の設立以来、20年以上の運営実績を持つ海外FX業者です。

ケイマン諸島金融庁(CIMA)をはじめとする複数の金融ライセンスを保有し、業界最狭水準のスプレッドと高い約定力で中上級トレーダーから支持されています。

特にスキャルピングやデイトレードを中心とする取引スタイルにおいて、取引コストの削減効果は年間数十万円規模に達するケースもあり、コスト重視のトレーダーにとって有力な選択肢となっています。

20年以上の運営実績と複数のライセンス保有は、海外FX業者を選ぶ上で重要な信頼性の指標となりますね。

最低入金額10万円というハードルはあるものの、それを上回る取引環境の優位性を理解することで、自分の取引スタイルに合致するかを判断できるでしょう。

業界最狭水準のスプレッド|スキャルピングで圧倒的に有利

- USD/JPY 0.1pips、EUR/USD 0.2pips、GBP/USD 0.5pips

- 取引手数料:1ロットあたり往復5.0ドル(約0.5pips相当)

- 実質スプレッド:USD/JPY約0.6pips(手数料込み)

- 競合他社より0.3~0.4pips低コスト

TradeViewのILC口座およびcTrader口座は、海外FX業界でもトップクラスに狭いスプレッドを提供しています。

主要通貨ペアの平均スプレッドは、USD/JPY(ドル円)が0.1pips、EUR/USD(ユーロドル)が0.2pips、GBP/USD(ポンドドル)が0.5pipsと、競合他社を大きく下回る水準です。

取引手数料は1ロット(10万通貨)あたり片道2.5ドル、往復5.0ドル(約0.5pips相当)となっており、手数料込みの実質スプレッドで比較してもコスト優位性が際立ちます。

主要低スプレッド業者との実質コスト比較

具体的な比較として、主要な低スプレッド業者であるAXIORY、TitanFX、Exnessと並べると、以下のような差が見られます。

| 業者名 | USD/JPY実質スプレッド | TradeViewとの差 |

|---|---|---|

| TradeView | 約0.6pips | – |

| AXIORY | 約0.9pips | 0.3pips高い |

| TitanFX | 約1.0pips | 0.4pips高い |

| Exness | 約0.7~0.9pips | 0.1~0.3pips高い |

TradeViewのUSD/JPY実質スプレッドは約0.6pips(スプレッド0.1pips+手数料0.5pips相当)。他社と比べても明確に低コストなのがわかりますね。

年間コスト差のシミュレーション

この差は、1日10回の取引を行うスキャルピングトレーダーの場合、月間200回、年間2,400回の取引回数となり、0.3pipsの差が1ロットあたり3,000円、年間では720万円分のコスト差として累積します。

10ロット単位で取引する場合、この効果はさらに大きくなります。

💰 年間コスト差の計算例(1ロット取引の場合)

- 0.3pips差 × 2,400回 = 720pips分のコスト差

- 720pips = 約72万円(1ロット=10万通貨の場合)

- 10ロット取引なら年間720万円のコスト削減

取引回数が多いスキャルピングトレーダーほど、わずかなスプレッド差が大きな収益の違いを生み出します。年間で数百万円単位の差になることも!

TradeViewのスプレッドが狭い理由

TradeViewのスプレッドが狭い理由は、後述するNDD方式の採用と、複数のリクイディティプロバイダー(流動性提供元)に直接接続しているインフラ構造にあります。

ロンドンのEquinix社LD4データセンターに取引サーバーを配置し、グラスファイバーケーブルで銀行間市場と高速接続することで、マークアップ(上乗せスプレッド)を最小限に抑えた価格提示を実現しています。

高い約定力|リクオート・スリッページがほぼゼロ

- 平均約定スピード0.034秒(業界最速水準)

- XMの約定速度の10分の1以下という驚異的な速さ

- スリッページ率0.1%未満(99.9%以上が指定価格で約定)

- NDD方式で透明性の高い約定環境を実現

TradeViewは約定力の高さでも定評があり、平均約定スピードは0.034秒という業界最速水準を記録しています。

これは競合他社の約定スピードと比較しても圧倒的に速く、例えばXMの平均約定速度0.385秒の10分の1以下という驚異的な数値です。

この高速約定を支えているのは、前述のEquinix LD4データセンターへのサーバー配置と、複数のリクイディティプロバイダーとの直接接続による豊富な流動性です。

約定スピードは取引の成否を分ける重要な要素です。特にスキャルピングや短期売買では、この速さが大きなアドバンテージになります。

リクオート(注文の再提示要求)はほぼ発生せず、スリッページ率も0.1%未満という実測データが報告されています。

これは、指定した価格で99.9%以上の確率で約定することを意味し、特に値動きの激しい経済指標発表時や市場の急変動時においても、狙った価格で確実にポジションを取れる可能性が高いことを示しています。

スキャルピングのような短期売買では、数pipsの約定誤差が収益を大きく左右するため、この約定力の高さは取引戦略の実行精度を飛躍的に向上させます。

📊 約定力が特に重要な取引シーン

- 経済指標発表時の急激な価格変動

- スキャルピングなどの短期売買

- 大口注文の執行

- 高頻度取引(HFT)の実行

また、TradeViewはNDD(ノンディーリングデスク)方式を採用しているため、ディーラーによる意図的な約定遅延や不利な価格での約定といったリスクが構造的に排除されています。

トレーダーの注文はTradeViewを経由せず、直接インターバンク市場に流れるため、業者側の恣意的な介入余地がありません。

この透明性の高い約定環境は、大口取引や高頻度取引を行うトレーダーにとって、安心して取引を続けられる重要な要素となっています。

NDD方式は業者の介入がない分、公平な取引環境が保証されます。特に大きな金額を動かすトレーダーには安心材料となるでしょう。

NDD方式採用|透明性の高い取引環境で安心

TradeViewはNDD(ノンディーリングデスク)方式を全口座で採用しており、トレーダーと業者の間に利益相反が生じない透明な取引環境を提供しています。

NDD方式とは、トレーダーの注文をFX業者が仲介せず、直接インターバンク市場(銀行間取引市場)やリクイディティプロバイダーに流す取引方式です。

これに対してDD(ディーリングデスク)方式では、業者がトレーダーの注文の反対側を取る(相対取引)ため、トレーダーが利益を上げると業者が損失を被り、トレーダーが損失を出すと業者が利益を得るという構造的な利益相反関係が存在します。

- NDD方式:注文を直接市場に流す→業者とトレーダーの利益が一致

- DD方式:業者が注文の反対側を取る→構造的な利益相反が発生

DD方式の業者ではトレーダーが負けると業者が儲かる仕組みですが、NDD方式なら取引量が増えるほど業者も儲かるので、お互いWin-Winの関係になれますね!

NDD方式の2つのメリット

第一に、取引の透明性が確保されます。

TradeViewは取引手数料とわずかなスプレッドマークアップで収益を得るビジネスモデルのため、トレーダーの取引量が増えるほど業者の利益も増加します。

つまり、トレーダーが勝ち続けて取引を継続することが業者にとっても利益となり、利害が一致する関係です。

第二に、不正行為のリスクが構造的に低減されます。

ストップ狩り(損切り注文を狙った不自然な価格変動)や意図的なスリッページといった不正行為のリスクが構造的に低減されます。

DD方式の場合、業者側で価格操作を行うインセンティブが働く可能性がありますが、NDD方式では注文が市場に直接流れるため、そうした介入余地がありません。

📊 TradeViewの透明性を支える技術インフラ

TradeViewは複数の大手リクイディティプロバイダーと接続しており、常に最良の価格(ベストビッド・ベストアスク)をトレーダーに提示する仕組みを構築しています。

この多層的な流動性確保により、大口注文でも安定した約定が可能となり、取引の透明性と公平性が担保されています。

TradeViewのように運営実績と技術インフラの両面で透明性を証明している業者は、長期的な取引パートナーとして信頼性が高いと評価できるでしょう。

NDD方式を謳っていても実際はDD方式という業者もあるので、TradeViewのように実績のある業者を選ぶことが大切です!

cTrader完全対応|板情報を活用した取引ができる

TradeViewはMT4(MetaTrader 4)およびMT5(MetaTrader 5)に加えて、cTraderプラットフォームに完全対応している数少ない海外FX業者の一つです。

cTraderは特にスキャルピングトレーダーやECN取引を重視するトレーダーから高い評価を得ているプラットフォームで、MT4/MT5にはない独自の機能を多数搭載しています。

- リアルタイムの板情報(DOM)が視覚的に確認可能

- ワンクリック取引機能が標準搭載

- 複数ポジションの一括決済機能

- 直感的なUIで効率的な取引が可能

- ILC口座と同条件のスプレッド・手数料

板情報とは、現在の売り注文と買い注文の価格帯別の量を表示する機能で、市場の需給バランスや流動性を一目で把握できます。

これにより、大口注文が入っている価格帯を避けたり、流動性の高いタイミングで注文を出したりといった高度な戦略が可能になります。

MT4やMT5では板情報の表示機能が限定的または非対応です。市場の需給を視覚的に把握できる点は、cTraderの明確な優位性と言えますね。

また、cTraderはワンクリック取引機能が標準搭載されており、板情報から直接クリックするだけで瞬時に注文を発注できます。

スキャルピングのように数秒単位で判断が求められる取引スタイルでは、この操作性の良さが収益性に直結します。

さらに、複数のポジションを一括決済する機能や、チャート上で視覚的に注文を配置できるUI(ユーザーインターフェース)など、直感的かつ効率的な取引環境が整っています。

💰 コスト面での比較

cTrader口座のスプレッドと取引手数料はILC口座と同条件であり、コスト面でも不利はありません。

出金実績が豊富|2025年も悪質トラブルゼロ継続中

TradeViewは2004年の設立以来、悪質な出金拒否トラブルの報告がゼロという極めて高い信頼性を維持しています。

2025年11月現在においても、規約違反などの正当な理由なく出金を拒否された事例は確認されておらず、日本人トレーダーを含む世界中のユーザーから「出金の確実性」について高い評価を得ています。

20年以上の運営実績で出金トラブルゼロというのは、業界内でも稀な実績です。長期的に安心して利用できるポイントですね。

厳格な資金管理体制と信託保全

この信頼性を支える仕組みの一つが、厳格な顧客資金管理体制です。

TradeViewは運営資金と顧客資産を完全に分別管理しており、外部会計監査機関「FundAdministration Inc」との信託契約によって第三者監査を受けています。

さらに、顧客一人あたり最大35,000ドル(約525万円相当)までの信託保全制度を導入しており、万が一TradeViewが経営破綻した場合でも、この範囲内であれば資金が保護される仕組みが整っています。

完全な信託保全ではありませんが、35,000ドル以下で取引する多くのトレーダーにとっては実質的な保護が提供されていると言えます。

- 運営資金と顧客資産の完全分別管理

- 外部会計監査機関「FundAdministration Inc」による第三者監査

- 最大35,000ドルまでの信託保全制度

複数の金融ライセンス保有による信頼性

また、TradeViewはケイマン諸島金融庁(CIMA)、マルタ金融サービス庁(MFSA)、ラブアン金融サービス庁(Labuan FSA)といった複数の金融ライセンスを保有しており、各管轄当局の監督下で運営されています。

特にCIMAライセンスは、タックスヘイブンとして知られるケイマン諸島ではあるものの、金融機関への規制水準は一定の信頼性があるとされています。

20年以上の運営実績と、欧米市場での長年の事業展開を経て2015年に日本向けサービスを開始した経緯からも、短期的な利益目的ではなく長期的な信頼構築を重視する経営姿勢が見て取れます。

出金方法と処理スピード

出金方法は、bitwallet(ビットウォレット)を利用する場合、TradeView側の手数料1ドルとbitwallet側手数料を合わせて約1,000円程度で出金でき、24時間以内に着金するケースが大半です。

銀行送金の場合は数日を要しますが、いずれの方法でも正常に処理されている実績が多数報告されており、出金トラブルのリスクは業界内でも低い部類と評価されています。

bitwalletなら24時間以内、手数料も約1,000円程度と、スピードとコストの両面で優れています。

| 出金方法 | 手数料 | 着金時間 |

|---|---|---|

| bitwallet | 約1,000円程度 | 24時間以内 |

| 銀行送金 | 変動あり | 数日 |

VPS無料提供|条件達成で月額費用がかからない

TradeViewは、一定の条件を満たすトレーダーに対してVPS(Virtual Private Server:仮想専用サーバー)を無料で提供しています。

VPSはEA(自動売買プログラム)を24時間稼働させるために必要な環境であり、通常は月額2,000〜3,000円程度の費用がかかります。

TradeViewのVPS無料提供を活用すれば、この月額コストを削減しながら安定した自動売買環境を構築できます。

- 口座残高5,000ドル(約75万円相当)以上を維持

- 月間往復5ロット以上の取引を実施

- 具体的な条件はTradeView公式サイトまたはサポートで要確認

VPS無料提供の条件は、一般的に口座残高と月間取引量の両方を満たす必要があります。

例えば、口座残高5,000ドル(約75万円相当)以上を維持し、かつ月間一定量以上の取引(往復5ロット以上など)を行うことが条件として設定されるケースが多く見られます。

具体的な条件はTradeViewの公式サイトまたはサポートに確認する必要がありますが、コンスタントに取引を行うアクティブトレーダーであれば達成可能な水準です。

口座残高と取引量の両方が条件になるので、ある程度まとまった資金で継続的にトレードする方向けのサービスですね。

| VPSサービス名 | 月額費用 | 年間コスト |

|---|---|---|

| TradeView | 無料(条件達成時) | 0円 |

| 使えるねっとFX専用VPS | 2,640円 | 31,680円 |

| KAGOYA CLOUD VPS | 2,255円 | 27,060円 |

| さくらのVPS | 2,530円 | 30,360円 |

市販のVPSサービスと比較すると、例えば「使えるねっとFX専用VPS」は月額2,640円、「KAGOYA CLOUD VPS」は月額2,255円、「さくらのVPS」は月額2,530円程度の費用が発生します。

年間では約3万円のコスト削減効果があり、特に複数のEAを同時稼働させたいトレーダーや、安定した通信環境を求めるトレーダーにとって大きなメリットとなります。

年間3万円の削減は大きいですね。自動売買で利益を出すなら、こういった固定コストの削減も重要なポイントです。

🚀 低レイテンシ環境による優位性

TradeViewが提供するVPSは、取引サーバーと同じEquinix LD4データセンター内またはその近隣に配置されるため、物理的な距離が近く、レイテンシ(通信遅延)を極限まで抑えた取引が可能です。

自動売買では数ミリ秒単位の遅延が約定結果に影響する場合があるため、この低レイテンシ環境は収益性向上に直結します。

法人口座対応|事業としてのFX運用が可能

TradeViewは個人口座だけでなく法人口座の開設にも対応しており、事業としてFX取引を行いたいトレーダーにとって重要な選択肢を提供しています。

法人口座を利用するメリットは、主に税制面にあります。

個人の場合、海外FXの利益は雑所得として総合課税(国税庁)され、最大税率は約55%(所得税45%+住民税10%)に達します。

一方、法人の場合は法人税率(国税庁)が適用され、課税所得800万円以下であれば約15%、800万円超でも約23.2%の実効税率となり、利益が大きいほど法人化のメリットが顕著になります。

| 課税所得 | 個人(総合課税) | 法人 |

|---|---|---|

| 800万円以下 | 最大約33%(所得税23%+住民税10%) | 約15% |

| 800万円超 | 最大約55%(所得税45%+住民税10%) | 約23.2% |

具体的には、年間の課税所得が約700万円を超える水準になると、法人税率(約23.2%)が個人の税率(約23%〜)を下回り始めるため、このラインが法人化検討の一つの目安となります。

年間利益が700万円を超えたら法人化を検討するタイミングですね。税率差が大きくなるほど節税効果も高まります。

さらに、法人では経費計上の範囲が広く、パソコンや通信費、セミナー参加費、事務所家賃などを経費として計上できるため、課税所得を圧縮しやすい利点もあります。

また、損失の繰越控除(国税庁)期間が個人は3年であるのに対し、法人は最大10年間認められるため、長期的な収益管理の面でも有利です。

- 課税所得700万円超で法人税率が有利に

- 経費計上の範囲が広い(パソコン、通信費、家賃等)

- 損失の繰越控除が最大10年間(個人は3年)

- 複数人での共同運営が可能

📝 法人口座開設に必要な書類

TradeViewの法人口座開設に必要な書類は以下の通りです。

- 法人登記簿謄本(履歴事項全部証明書)

- 定款

- 代表者の本人確認書類(パスポートや運転免許証)

- 法人の住所確認書類(公共料金請求書など)

審査期間は個人口座と同様に数日から1週間程度で、承認されれば個人口座と同じ取引条件(スプレッド・レバレッジ・取引手数料)で取引できます。

最低入金額もXレバレッジ口座は1万円から、ILC口座・cTrader口座は10万円からと、個人口座と同条件です。

法人口座でも個人口座と同じ取引条件・最低入金額で利用できるのは嬉しいポイントですね。

法人口座は、専業トレーダーとして継続的に大きな利益を上げている場合や、複数人で共同運営する投資事業を展開する場合に特に有効です。

TradeViewは法人口座に対応している海外FX業者の中でも、取引環境の質が高く、長期運用に適した信頼性を備えているため、事業としてのFX運用を検討する際の有力な選択肢となるでしょう。

TradeViewのデメリット6選|使う前に確認しておくこと

TradeView(トレードビュー)は業界最狭水準のスプレッドと高い約定力で知られる海外FX業者ですが、口座開設前に必ず把握しておくべきデメリットが6つ存在します。

特に「最低入金額10万円」「ボーナス一切なし」「最大レバレッジ500倍」といった条件は、初心者や少額資金でスタートしたいトレーダーにとって大きなハードルとなる可能性があります。

2004年設立で20年以上の運営実績を持ち、ケイマン諸島金融庁(CIMA)のライセンスを保有する信頼性の高い業者である一方、こうした制約があることも事実です。

信頼性が高いからこそ、初心者向けのサポートよりも本格的なトレーダー向けの条件設定になっているんですね

本セクションでは、TradeViewの6つの主要なデメリットを詳細に解説します。

これらの弱点を事前に理解することで、自分の取引スタイルや資金状況に合った業者選びができ、口座開設後の「こんなはずじゃなかった」という後悔を避けることができます。

他社との具体的な比較データも交えながら、それぞれのデメリットが実際の取引にどのような影響を与えるのかを明らかにしていきます。

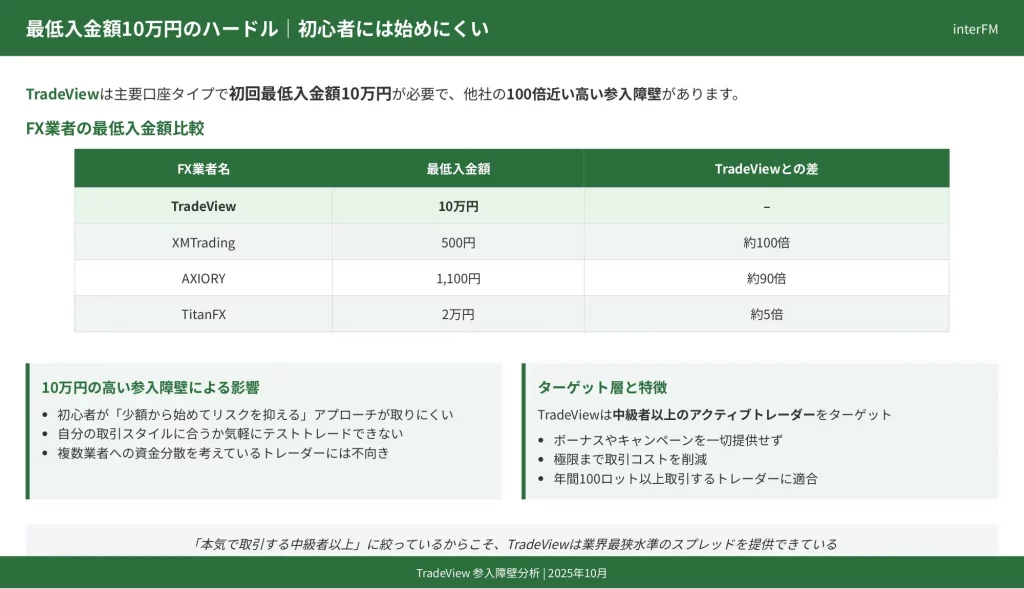

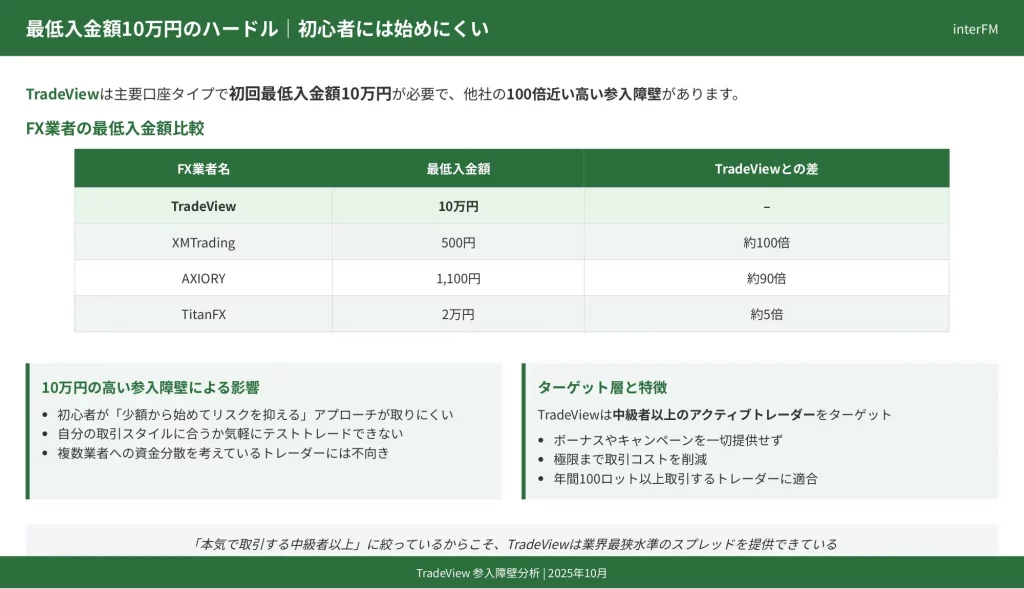

最低入金額10万円のハードル|初心者には始めにくい

TradeViewの最大のデメリットの一つが、主要口座タイプにおける初回最低入金額10万円(1,000米ドル)という高い参入障壁です。

この条件は、MT4 ILC口座・MT5口座・cTrader口座・Viking口座のすべてに適用されます。

唯一の例外はMT4 X Leverage(スタンダード)口座で、こちらは最低入金額1万円(100米ドル)から開始できますが、スプレッドが広くTradeViewの最大の強みである低コスト環境を享受できません。

スタンダード口座は確かに1万円から始められますが、TradeViewを選ぶ最大の理由である「低スプレッド」のメリットを受けられないので、本末転倒になってしまいます。

この10万円という金額は、他の主要海外FX業者と比較すると明らかに高額です。

XMTradingは最低入金額500円から口座開設が可能で、AXIORYは1,100円、TitanFXは2万円程度から取引を開始できます。

つまりTradeViewは、XMと比較して約100倍、AXIORYと比較して約90倍も高い初期資金が必要になる計算です。

| FX業者名 | 最低入金額 | TradeViewとの差 |

|---|---|---|

| TradeView | 10万円 | – |

| XMTrading | 500円 | 約100倍 |

| AXIORY | 1,100円 | 約90倍 |

| TitanFX | 2万円 | 約5倍 |

この高い最低入金額の背景には、TradeViewのビジネスモデルがあります。

同社はボーナスやキャンペーンを一切提供せず、極限まで取引コストを削減することで中級者以上のアクティブトレーダーをターゲットにしています。

そのため、少額から試してみたい初心者や、複数業者を並行利用したい資金分散志向のトレーダーにとっては、参入のハードルが高いと言わざるを得ません。

- 初心者が「少額から始めてリスクを抑える」アプローチが取りにくい

- 自分の取引スタイルに合うか気軽にテストトレードできない

- 複数業者への資金分散を考えているトレーダーには不向き

実際の影響として、FX初心者が推奨される「少額から始めてリスクを抑えながら経験を積む」というアプローチが取りにくくなります。

また、TradeViewの低スプレッド環境が自分の取引スタイルに合うか試したい場合でも、最初から10万円を投入する必要があるため、気軽なテストトレードができないという問題があります。

自身の取引頻度と資金規模を考慮し、この条件をクリアできるかどうか慎重に判断する必要があるでしょう。

初心者には厳しい条件ですが、逆に言えば「本気で取引する中級者以上」に絞っているからこそ、TradeViewは業界最狭水準のスプレッドを提供できているんですね。

ボーナス・キャンペーン一切なし|資金効率は他社に劣る

TradeViewは口座開設ボーナス、入金ボーナス、キャッシュバックキャンペーンなど、あらゆる種類のプロモーションを一切提供していません。

これは同社の経営方針として、ボーナス費用をスプレッド縮小と取引環境の向上に充てているためですが、ボーナスを活用して資金効率を高めたいトレーダーにとっては大きなデメリットとなります。

編集部注:ボーナスがないことは一見デメリットですが、実はTradeViewの取引コストの低さに直結しています。どちらが有利かは取引スタイル次第です。

主要業者のボーナス比較

他の主要海外FX業者のボーナス内容と比較すると、その差は歴然です。

XMTradingは新規口座開設で13,000円の未入金ボーナス、さらに初回入金に対して最大500米ドルまで100%入金ボーナスを提供しています。

つまり10万円入金した場合、XMでは実質20万円相当の証拠金で取引を開始できるのに対し、TradeViewでは10万円のままです。

| 業者名 | 口座開設ボーナス | 入金ボーナス | その他特典 |

|---|---|---|---|

| TradeView | なし | なし | なし |

| XMTrading | 13,000円 | 最大500ドル(100%) | ロイヤルティプログラム |

| FXGT | あり | 最大5万円(100%) +最大70万円(25%) | 継続的ボーナス |

| BigBoss | あり | あり | BBPポイントプログラム |

FXGTでは初回入金100%ボーナス(最大5万円)に加え、2回目以降も25%入金ボーナス(最大70万円)が継続的に提供されます。

BigBossでも入金ボーナスやBBPポイントプログラムによるキャッシュバックがあり、取引するほど還元を受けられる仕組みが整っています。

ボーナスがもたらす具体的な影響

ボーナスの有無がもたらす具体的な影響は、特に少額資金で高レバレッジ取引を行う初心者に顕著です。

例えば5万円の資金で始める場合、100%ボーナスがあれば10万円分のポジションを持てますが、TradeViewではそもそも最低入金額に達しません。

仮に10万円用意できたとしても、証拠金が2倍になる他社と比べて、ロスカットまでの余裕が半分しかないことになります。

編集部注:少額スタートの初心者にとって、ボーナスの有無は資金管理に直結します。証拠金が2倍になれば、それだけロスカットリスクも軽減できます。

「ボーナスなし」の明確なメリット

ただし、この「ボーナスなし」には明確なメリットも存在します。

TradeViewのILC口座はドル円のスプレッドが平均0.1pips、取引手数料を含めた実質コストは約0.6pipsと業界最狭水準です。

一方、ボーナス提供業者の多くはスプレッドが1.0~2.0pips程度に設定されています。

📊 コスト差の年間影響

スキャルピングやデイトレードで頻繁に取引する中級者以上のトレーダーにとっては、1回あたり0.5~1.0pipsのコスト差が年間で数十万円の差になることも珍しくありません。

年間100万円以上の取引コストが発生する場合、ボーナスよりもスプレッドの狭さが最終的な収益に大きく影響します。

編集部注:取引回数が多いほど、わずかなスプレッド差が大きな金額差になります。年間1,000回以上取引するなら、ボーナスよりもスプレッドの狭さを優先すべきです。

結論:どんなトレーダーに向いているか

- ボーナスを活用して少額から資金を増やしたい初心者

- 低頻度取引のスイングトレーダー

- 最低入金額10万円を用意できない方

- 既に十分な資金があるトレーダー

- 取引回数が多いアクティブトレーダー

- スキャルピング・デイトレードがメインの中上級者

- 長期的なコストメリットを重視する方

結論として、ボーナスを活用して少額から資金を増やしたい初心者や、低頻度取引のスイングトレーダーにはTradeViewは不向きです。

一方、既に十分な資金があり取引回数が多いアクティブトレーダーには、ボーナスがなくても長期的に見てコストメリットが上回る可能性が高いでしょう。

最大レバレッジ500倍|他社の1000倍以上と比べると物足りない

TradeViewの最大レバレッジは口座タイプによって異なりますが、最も高いX Leverage口座でも500倍、人気のILC口座では200倍、cTrader口座は400倍に制限されています。

これは近年の海外FX業界のレバレッジ競争と比較すると、明らかに控えめな水準と言えます。

編集部で複数の海外FX業者を比較してみましたが、TradeViewのレバレッジは確かに低めの設定ですね。少額資金でハイレバレッジ取引をしたい方には物足りないかもしれません。

| 業者名 | 最大レバレッジ |

|---|---|

| Exness | 実質無制限(条件付きで21億倍) |

| BigBoss | 2,222倍 |

| AXIORY | 2,000倍 |

| XMTrading | 1,000倍 |

| TradeView | 500倍(X Leverage口座) |

2024年現在、主要海外FX業者の最大レバレッジはExnessが実質無制限(条件付きで21億倍)、BigBossが2,222倍、AXIORYが2,000倍、XMTradingが1,000倍となっており、TradeViewの500倍は競合他社の半分以下です。

特にILC口座の200倍という設定は、低スプレッド口座としては業界内でも低い部類に入ります。

📊 レバレッジ別の必要証拠金比較

このレバレッジ制限が実際の取引に与える影響を具体的に見てみましょう。

例えばドル円を1ロット(10万通貨)取引する場合、レート150円とすると必要証拠金は以下のようになります。

- レバレッジ1,000倍の場合:15,000円

- レバレッジ500倍の場合:30,000円

- レバレッジ200倍(ILC口座)の場合:75,000円

同じ1ロットのポジションを持つにも、ILC口座では1,000倍レバレッジの業者と比べて5倍もの証拠金が必要になります。

これは特に少額資金で大きなポジションを持ちたいトレーダーや、複数ポジションを同時に保有するスキャルパーにとって資金効率の悪化を意味します。

資金効率だけを見ると不利に見えますが、TradeViewには低レバレッジ設定にする明確な理由があるんです。

ただし、TradeViewがあえて低めのレバレッジ設定にしている理由には、顧客保護とリスク管理の観点があります。

過度なレバレッジは一瞬で口座資金を失うリスクを高めるため、同社は持続可能な取引環境の提供を優先しています。

実際、プロトレーダーの多くは実効レバレッジ10~50倍程度で運用しており、最大レバレッジの高さが必ずしも優位性につながるわけではありません。

- 5万円以下の少額資金でハイレバレッジ取引をしたい初心者

- 短期間で資金を大きく増やすことを目指すハイリスク志向のトレーダー

- 多数の通貨ペアに分散投資したいポートフォリオ型の運用者

逆に、50万円以上の資金で実効レバレッジ50倍以下の堅実な運用を行う中級者以上には、最大レバレッジの制約はほとんど影響しません。

むしろ低スプレッドによるコストメリットの方が重要になるでしょう。

自分のトレードスタイルに合わせて業者を選ぶことが大切です。少額でハイレバレッジを求めるなら他社を、中長期的に堅実に運用するならTradeViewを検討してみてください。

自分の取引スタイルと資金規模を考慮し、高レバレッジが本当に必要なのか、それとも取引コストの削減を優先すべきなのかを慎重に判断する必要があります。

レバレッジ残高制限あり|100万ドル以上で50倍に制限される

TradeViewには口座残高に応じた段階的なレバレッジ制限が設けられており、特に大口トレーダーにとっては重要な制約となります。

公式情報および業界情報によると、口座残高が一定額を超えると自動的にレバレッジが引き下げられる仕組みが採用されています。

編集部からのコメント:大きな利益を出すほど制限が厳しくなるという、少し皮肉な仕組みですね。事前に理解しておくことが大切です。

具体的な制限内容は口座タイプや時期によって変動する可能性がありますが、一般的には以下のような段階的制限が報告されています。

| 口座残高 | レバレッジ制限 |

|---|---|

| 1,000万円未満 | 通常の最大レバレッジ(ILC口座200倍、X Leverage口座500倍など) |

| 1,000万円以上 | レバレッジ100倍に制限 |

| 100万ドル以上 | レバレッジ50倍程度に制限される可能性 |

レバレッジ制限が設定される理由

このレバレッジ制限は、業者のリスク管理と顧客保護の両面から設定されています。

大口の資金で高レバレッジ取引を行うと、相場の急変動時に巨額の損失が発生し、ゼロカットシステムの発動によって業者が損失を補填するリスクが高まります。

そのため、多くの海外FX業者が同様の残高制限を導入しています。

実際の取引への影響を具体例で確認

実際の取引への影響を具体例で見てみましょう。

📊 ケース1:口座残高1,500万円の場合

ILC口座のレバレッジは200倍から100倍に半減します。

この状態でドル円(150円)を取引する場合、1ロットあたりの必要証拠金は75,000円から150,000円に増加します。

同じ証拠金維持率を保つには、ポジションサイズを半分に減らすか、追加で資金を投入する必要があります。

📊 ケース2:口座残高100万ドル(約1.5億円)超の場合

50倍に制限された場合、必要証拠金は300,000円となり、大きなポジションを持つことが困難になります。

この水準の資金を運用する機関投資家やプロトレーダーにとっては、実質的な取引制約となる可能性があります。

編集部からのコメント:証拠金が2倍、4倍と増えていくため、同じ取引をするにも資金効率が大きく低下してしまいます。

他社との比較

他社との比較では、XMTradingも同様に残高200万ドル超で50倍、AXIORYは残高によって段階的に制限されるなど、業界標準的な措置と言えます。

ただし、Exnessのように残高制限が比較的緩い業者も存在するため、大口資金での運用を計画している場合は事前に各社の条件を比較検討する必要があります。

レバレッジ制限への対策方法

対策としては、以下の方法が考えられます。

- 複数の口座に資金を分散し、各口座の残高を制限額以下に保つ

- 利益が一定額に達したら定期的に出金し、口座残高をコントロールする

- 法人口座を開設し、個人口座と分けて運用する

- 残高制限が緩い他社と併用する

編集部からのコメント:最も実践的なのは、定期的に出金して口座残高をコントロールする方法です。利益確定と資金管理を兼ねられます。

TradeViewで取引を始める際は、将来的に資金が増えた場合のレバレッジ制限を念頭に置き、長期的な資金管理計画を立てることが重要です。

特に月間で数百万円以上の利益を目指すアクティブトレーダーは、この制限が取引戦略に与える影響を事前にシミュレーションしておくべきでしょう。

日本語サポート時間が短い|平日10-18時のみ対応

TradeViewの日本語サポート体制は、他の主要海外FX業者と比較すると限定的です。

メールサポートは24時間受付で1営業日以内に日本語で返信されますが、ライブチャットと電話サポートの日本語対応は平日10時~18時(日本時間)に限られています。

この時間外は英語対応のみとなり、土日祝日は基本的にサポートが休業します。

8時間だけの対応って、24時間動くFX市場では厳しいですね。特に夜間メインのトレーダーさんは要注意です。

この8時間という対応時間は、24時間取引が可能なFX市場の特性を考えると大きな制約です。

特に以下のような状況で問題が生じる可能性があります。

- 欧州時間(日本時間16時~24時)やニューヨーク時間(日本時間22時~翌6時)に取引する兼業トレーダーが、急なトラブルに即座に対応できない

- 経済指標発表時や要人発言による急変動で緊急の問い合わせが必要になった場合、サポート時間外であれば翌営業日まで待つ必要がある

- 週末に発生した問題(ログインできない、入出金が反映されないなど)は月曜朝まで解決できない

- 夜間取引がメインのトレーダーは、リアルタイムでの問い合わせが困難

他社のサポート体制と比較すると、差は明確です。

XMTradingは日本語ライブチャットを平日24時間対応、土日も限定時間ながら対応しています。

TitanFXは平日24時間の日本語チャットサポートを提供し、AXIORYも平日の長時間対応を実現しています。

これらの業者では、深夜のニューヨーク市場取引中でも即座に日本語で問い合わせができます。

| 業者名 | 日本語サポート対応時間 | 土日対応 |

|---|---|---|

| TradeView | 平日10時~18時 | × |

| XMTrading | 平日24時間 | ○(限定時間) |

| TitanFX | 平日24時間 | – |

| AXIORY | 平日長時間対応 | – |

📉 サポート時間制約がもたらす実際のリスク

TradeViewのサポート時間制約がもたらす実際のリスクとしては、以下が挙げられます。

- 出金申請の処理に関する確認が翌営業日まで待たされ、資金繰りに影響が出る可能性

- プラットフォームのログイントラブルが夜間に発生した場合、重要な取引機会を逃すリスク

- 週末の政治的イベントで週明けに窓開け(ギャップ)が予想される際、ポジション調整の相談ができない

- 入金が反映されないなどの緊急事態に即座に対処できず、取引チャンスを逃す

ただし、デメリットばかりではありません。この制約を補う方法もいくつかあるんです。

ただし、この制約を補う方法もいくつかあります。

まず、メールサポートは24時間受付なので、緊急性の低い問い合わせは営業時間外でも送信しておき、翌営業日の対応を待つことができます。

また、TradeViewは取引プラットフォームの安定性と約定力に定評があるため、システムトラブル自体が発生しにくいという側面もあります。

さらに、経験豊富なトレーダーであれば、公式サイトのFAQやヘルプセンターで多くの疑問を自己解決できます。

入出金方法や取引ルール、プラットフォームの使い方など基本的な情報は事前に十分確認しておくことで、サポートへの依存度を下げることが可能です。

- 口座開設直後は、サポート対応時間内(平日10-18時)に集中的に疑問点を解消する

- 入出金テストを少額で事前に行い、手順とタイミングを把握しておく

- よくある質問と回答を事前に確認し、基本的な操作方法をマスターする

- 夜間・週末取引がメインの場合は、XMやAXIORYなど24時間サポート対応の業者との併用を検討する

- 緊急時の連絡先(メールアドレス)をすぐにアクセスできる場所に保存しておく

日本語サポート時間の短さは確かにデメリットですが、TradeViewの低スプレッドと高い約定力というメリットを優先するトレーダーにとっては、許容できる範囲の制約とも言えます。

自分の取引時間帯とサポートが必要になる頻度を考慮し、この条件が実際の運用に支障をきたすかどうかを判断することが重要です。

情報発信が少ない|公式の最新情報が入手しにくい

TradeViewは公式ウェブサイトやSNSでの情報発信が極めて限定的で、最新のサービス変更やキャンペーン情報を入手しにくいという問題があります。

これは業界の他社と比較すると明らかに消極的な姿勢であり、ユーザーにとっては不便さとリスクの両面でデメリットとなります。

具体的な情報発信の少なさは、以下の点に表れています。

- 公式ウェブサイトのニュース・お知らせセクションの更新頻度が低い

- 公式TwitterやFacebookなどSNSアカウントの運営が不活発、または日本語での発信がほとんどない

- スプレッド変更、取引時間変更、システムメンテナンスなどの事前告知が分かりにくい

- 新サービスや口座タイプの追加情報が十分に周知されない

- マーケット分析やトレード戦略に関する教育コンテンツがほぼ提供されない

他社と比較すると、この情報発信の差は本当に顕著です。初心者の方は特に注意が必要ですね。

他の主要海外FX業者と比較すると、この差は顕著です。

XMTradingは毎日の市場分析レポート、ウェビナー、トレードコンテストなど豊富なコンテンツを提供し、公式SNSで積極的に情報発信しています。

AXIORYやTitanFXも定期的なブログ更新、メールマガジン、経済指標カレンダーなど、トレーダーに有益な情報を継続的に提供しています。

- 重要な規約変更やレバレッジ制限の更新に気づかず、予期しない取引制限を受けるリスク

- クリスマスや年末年始など祝日の取引時間変更を見逃し、ポジション管理に失敗する可能性

- スプレッド拡大が予想される経済指標発表について事前情報が得られず、不利なタイミングでエントリーしてしまう

- 新しい入出金方法の追加や手数料変更に気づかず、最適な方法を選べない

- システムメンテナンスの予告を見逃し、取引できない時間帯にトレードを計画してしまう

📝 情報不足への有効な対策

- 口座開設後は、定期的に公式サイトのお知らせページを自分でチェックする習慣をつける

- TradeViewに関する情報を発信している国内の海外FX情報サイトやブログを複数ブックマークし、定期的に確認する

- メールでの通知設定を確実に行い、公式からの連絡を見逃さないようにする

- 重要な取引を行う前に、サポートに直接問い合わせて最新情報を確認する

- 他のトレーダーが参加するフォーラムやSNSグループで情報交換する

自分から積極的に情報を取りに行く姿勢が重要です!

ただし、TradeViewがあえて情報発信を抑えている背景には、同社のビジネスモデルがあります。

派手なプロモーションやマーケティングにコストをかけず、その分を取引環境の改善(スプレッド縮小、サーバー強化など)に投資する方針を取っています。

実際、TradeViewのスプレッドと約定力は業界トップクラスであり、「サービスの質で勝負する」姿勢の表れとも解釈できます。

また、情報発信が少ないことは、頻繁なボーナスキャンペーンに惑わされず、純粋に取引環境の質で業者を選びたい中級者以上にとっては、かえってメリットとなる場合もあります。

不要な営業メールやプロモーション通知に煩わされることなく、取引に集中できるという利点です。

TradeViewの情報発信の少なさは確かにデメリットですが、それを補うだけの低コスト取引環境という圧倒的なメリットがあります。

自分で積極的に情報収集する姿勢があり、業者からの手厚いサポートやコンテンツ提供を必要としない自立したトレーダーであれば、この制約は許容できる範囲でしょう。

逆に、初心者で業者からの教育コンテンツやこまめな情報提供を期待する場合は、XMやAXIORYなど情報発信に力を入れている業者の方が適しています。

TradeViewのスプレッド実測|競合4社との徹底比較

TradeView(トレードビュー)の最大の特徴は、業界最狭水準のスプレッドと透明性の高い取引環境です。

2004年に設立され、ケイマン諸島金融庁(CIMA)をはじめとする複数の金融ライセンスを保有する同社は、機関投資家やプロトレーダーからの支持を集めてきました。

- ドル円(USD/JPY):平均スプレッド0.1pips

- ユーロドル(EUR/USD):平均スプレッド0.2pips

- 往復取引手数料:1ロットあたり5ドル(片道2.5ドル)

ILC口座では、主要通貨ペアのドル円(USD/JPY)平均スプレッド0.1pips、ユーロドル(EUR/USD)0.2pipsという数値を実現しており、スキャルピングやデイトレードを中心とするトレーダーにとって取引コストの大幅削減が期待できます。

スプレッドだけでなく、往復手数料も含めた「実質コスト」で比較することが大切です

本セクションでは、TradeViewのスプレッド実測値を競合4社(AXIORY・TitanFX・Exness・XM)と数値で徹底比較し、本当にコスト優位性があるのか客観的に検証します。

また、スプレッドが通常より広がる時間帯や取引を避けるべきタイミングについても具体的に解説します。

主要通貨ペアの実測値|ドル円0.1pips・ユーロドル0.2pips

TradeViewのILC口座(Innovative Liquidity Connector口座)は、ECN方式を採用した低スプレッド専用口座です。

2025年11月時点での主要通貨ペアの平均スプレッド実測値は以下の通りです。

| USD/JPY(ドル円) | 0.1pips |

| EUR/USD(ユーロドル) | 0.2pips |

| GBP/USD(ポンドドル) | 0.5pips |

| AUD/USD(豪ドル米ドル) | 0.3pips |

| GBP/JPY(ポンド円) | 1.0pips |

| EUR/JPY(ユーロ円) | 0.4pips |

これらの数値は、TradeView公式サイトおよび複数の計測データに基づくものです。

特にドル円0.1pips、ユーロドル0.2pipsという水準は、海外FX業者の中でもトップクラスの狭さを誇ります。

編集部:主要通貨ペアでこのスプレッド水準は本当に驚異的です。特にドル円0.1pipsは他社と比較しても圧倒的な狭さですね。

最小スプレッドについては、流動性の高い時間帯(ロンドン市場・ニューヨーク市場の重複時間帯である日本時間21時〜翌2時頃)において、ドル円で0.0pips、ユーロドルで0.0pipsまで縮小することも確認されています。

これはECN方式の特性によるもので、インターバンク市場の実勢レートがそのまま反映される結果です。

📊 X Leverage口座との比較

一方、X Leverage口座(スタンダード口座)のスプレッドは以下の通りで、ILC口座と比較すると明らかに広くなります。

| USD/JPY(ドル円) | 1.8pips |

| EUR/USD(ユーロドル) | 1.8pips |

| GBP/USD(ポンドドル) | 2.3pips |

X Leverage口座は取引手数料が無料ですが、スプレッドが広いため、取引頻度の高いトレーダーにはILC口座が推奨されます。

最大レバレッジはX Leverage口座が500倍、ILC口座が200倍という違いがありますが、低スプレッドのメリットはレバレッジ制限を補って余りあるものです。

編集部:ILC口座とX Leverage口座では、ドル円のスプレッドに1.7pipsもの差があります。頻繁に取引するなら、手数料を払ってもILC口座の方がトータルコストは抑えられますね。

cTrader口座もILC口座と同等のスプレッド水準を提供しており、取引手数料も往復5ドルで同一です。

cTraderプラットフォームは板情報の透明性や約定スピードに優れているため、スキャルピング特化型のトレーダーから高い評価を得ています。

💡 TradeViewのスプレッドが狭い理由

TradeViewのスプレッドが狭い理由は、NDD(ノンディーリングデスク)方式を採用し、トレーダーの注文を直接インターバンク市場に流している点にあります。

ディーラーを介さないため、スリッページやリクオート(約定拒否)が発生しにくく、注文価格と約定価格の乖離が最小限に抑えられます。

実際、同社の約定力は99.7%以上という高水準を維持しており、指値注文・成行注文ともに安定した執行が可能です。

取引手数料込みの実質コスト比較|AXIORY・TitanFX・Exnessと比較

スプレッドが狭いことは重要ですが、ECN口座では別途取引手数料が発生するため、「スプレッド+往復手数料」の実質コストで比較する必要があります。

ここでは、TradeViewと競合3社(AXIORY・TitanFX・Exness)の低スプレッド口座を対象に、主要通貨ペアの実質コストを比較します。

取引手数料の比較(1ロットあたり往復)

| 業者名・口座タイプ | 往復手数料 |

|---|---|

| TradeView ILC口座 | 5.0ドル(片道2.5ドル) |

| AXIORY ナノスプレッド口座 | 6.0ドル(片道3.0ドル) |

| TitanFX ブレード口座 | 7.0ドル(片道3.5ドル) |

| Exness ロースプレッド口座 | 最大7.0ドル(通貨ペアにより変動) |

TradeViewの往復5.0ドルという手数料は、4社の中で最も安い水準です。

この手数料をpips換算すると、ドル円の場合は約0.5pips相当(1ドル=140円として計算)となります。

手数料の差はわずかに見えますが、年間取引量が多いトレーダーにとっては大きなコスト差になります!

USD/JPY(ドル円)の実質コスト比較

| 業者名 | スプレッド | 手数料(pips換算) | 実質コスト |

|---|---|---|---|

| TradeView | 0.1pips | 0.5pips | 0.6pips |

| AXIORY | 0.2pips | 0.6pips | 0.8pips |

| TitanFX | 0.3pips | 0.7pips | 1.0pips |

| Exness | 0.1pips | 0.7pips | 0.8pips |

ドル円においては、TradeViewが0.6pipsで最も安く、次いでAXIORY・Exnessが0.8pips、TitanFXが1.0pipsという結果になります。

EUR/USD(ユーロドル)の実質コスト比較

| 業者名 | スプレッド | 手数料(pips換算) | 実質コスト |

|---|---|---|---|

| TradeView | 0.2pips | 0.5pips | 0.7pips |

| AXIORY | 0.3pips | 0.6pips | 0.9pips |

| TitanFX | 0.2pips | 0.7pips | 0.9pips |

| Exness | 0.0pips | 0.7pips | 0.7pips |

ユーロドルでは、TradeViewとExnessが0.7pipsで同率首位、AXIORYとTitanFXが0.9pipsで続きます。

GBP/USD(ポンドドル)の実質コスト比較

| 業者名 | スプレッド | 手数料(pips換算) | 実質コスト |

|---|---|---|---|

| TradeView | 0.5pips | 0.5pips | 1.0pips |

| AXIORY | 0.6pips | 0.6pips | 1.2pips |

| TitanFX | 0.6pips | 0.7pips | 1.3pips |

| Exness | 0.3pips | 0.7pips | 1.0pips |

ポンドドルでも、TradeViewとExnessが1.0pipsで最安となります。

年間取引コストのシミュレーション

スキャルピング・デイトレード中心のトレーダーが月間100ロット(年間1,200ロット)を取引すると仮定した場合、実質コストの差は以下のように累積します。

📊 年間取引コストの差額(ドル円・年間1,200ロット)

- TradeView(ドル円0.6pips):年間コスト約100万円

- AXIORY(ドル円0.8pips):年間コスト約134万円

- TitanFX(ドル円1.0pips):年間コスト約167万円

取引量が多いほどこの差は顕著になるため、専業トレーダーや高頻度取引を行うトレーダーにとってTradeViewのコスト優位性は極めて大きいと言えます。

年間数十万円のコスト差は、トレーダーにとって無視できない金額です。取引量が多いほどTradeViewの優位性が際立ちます。

ただし、Exnessも一部通貨ペアではTradeViewと同等の実質コストを実現しており、特にユーロドル・ポンドドルなどのドルストレート通貨ペアではExnessの最小スプレッド0.0pipsという特性が光ります。

一方、TradeViewはスプレッドの安定性に優れており、ボラティリティの高い時間帯でも急激な拡大が少ないという特徴があります。

- TradeView:圧倒的な低コスト、スプレッドの安定性

- Exness:最小スプレッド0.0pips、ドルストレート通貨ペアで競争力

- AXIORY:日本語サポート充実、入出金の利便性

- TitanFX:約定スピードの速さ

AXIORYは日本語サポートの充実度や入出金の利便性で優れており、TitanFXは約定スピードの速さに定評があります。

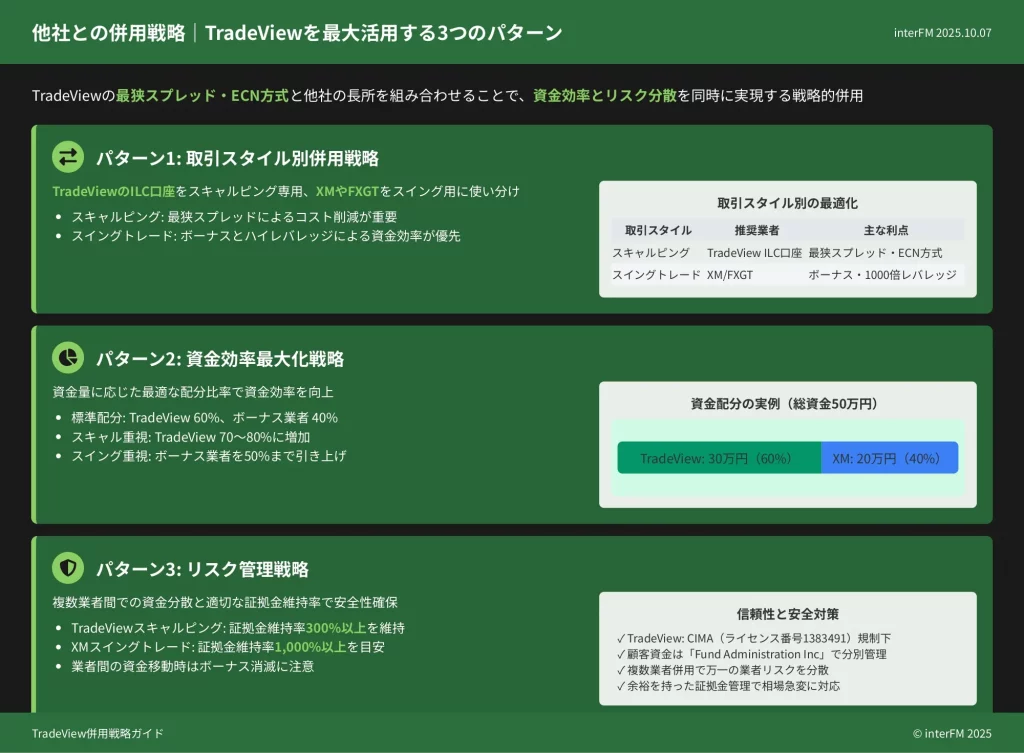

それぞれの業者に強みがあるため、TradeViewの低コストと他社の利便性を組み合わせた「複数口座併用戦略」も有効な選択肢です。

スプレッドが広がる時間帯|早朝・指標発表時に気をつけること

TradeViewのスプレッドは業界最狭水準ですが、変動スプレッド制を採用しているため、市場の流動性が低下する時間帯や重要経済指標の発表前後には通常より拡大します。

この特性を理解せずに取引すると、想定外のコスト増加や損失拡大のリスクがあるため、注意が必要です。

早朝時間帯のスプレッド拡大

TradeViewのスプレッドが最も広がるのは、日本時間の早朝6時〜7時台(夏時間は6時台、冬時間は7時台)です。

これはMT4/MT5のサーバー時間で0時台に相当し、ニューヨーク市場クローズ後でロンドン市場オープン前という、1日の中で最も流動性が低い時間帯です。

この時間帯は世界中のトレーダーが休んでいるため、取引相手が少なく、スプレッドが大きく広がってしまうんです。

早朝時のスプレッド拡大例(ILC口座)

| 通貨ペア | 通常時 | 早朝時 |

|---|---|---|

| USD/JPY(ドル円) | 0.1pips | 2.0〜5.0pips |

| EUR/USD(ユーロドル) | 0.2pips | 1.5〜3.0pips |

| GBP/USD(ポンドドル) | 0.5pips | 3.0〜6.0pips |

早朝時には、平常時の10〜50倍までスプレッドが拡大することがあります。

この時間帯に成行注文を出すと、エントリー時点で大きな含み損を抱えるリスクがあるため、基本的に取引は避けるべきです。

週末持ち越しの場合は、月曜早朝の窓開けとスプレッド拡大が重なるため、リスクはさらに高まります。

重要経済指標発表時のスプレッド拡大

米国雇用統計(毎月第1金曜日21:30)、FOMC政策金利発表、GDP速報値など、市場への影響が大きい経済指標の発表前後には、スプレッドが一時的に拡大します。

指標発表時のスプレッド拡大例

- 通常時:ドル円0.1pips → 発表直前〜直後:1.0〜3.0pips

- 通常時:ユーロドル0.2pips → 発表直前〜直後:1.0〜2.5pips

指標発表時のスプレッド拡大は、早朝時ほど極端ではありませんが、急激な値動きと相まって約定価格のズレ(スリッページ)が発生しやすくなります。

TradeViewはNDD方式のため、他社と比較してスリッページは少ない傾向にありますが、それでも指標発表直後の数秒〜数十秒間は注文が殺到するため、希望価格での約定が保証されるわけではありません。

指標発表時は一瞬で大きく動くため、経験豊富なトレーダーでも慎重になる場面です。初心者の方は特に注意しましょう。

スプレッド拡大への具体的な対策

- 早朝時間帯(6時〜8時)の取引を避ける

- 経済指標カレンダーで重要指標の時刻を事前確認

- 成行ではなく指値注文を活用する

- ストップロスを通常より広めに設定

- リアルタイムスプレッドを常時監視

- cTrader口座で板情報を確認

📅 1. 早朝時間帯の取引を避ける

日本時間6時〜8時の間は新規エントリーを控え、可能であればポジションも持ち越さない。

📊 2. 経済指標カレンダーを確認する

重要指標の発表時刻を事前に把握し、発表5分前から発表後5分間は新規注文を控える。

MT4/MT5に経済指標通知機能を設定するか、外部の経済カレンダー(Investing.com、みんかぶFXなど)を活用する。

🎯 3. 指値注文を活用する

成行注文ではなく指値注文・逆指値注文を使用することで、想定外の価格での約定を防ぐ。

ただし、指値注文も流動性が極端に低い時間帯では約定しないリスクがある。

🛡️ 4. ストップロスを広めに設定する

早朝や指標時のスプレッド拡大を考慮し、ストップロスは通常より広めに設定する。

特にスキャルピングで数pipsの利益を狙う場合、スプレッド拡大により簡単にストップに引っかかる可能性がある。

👁️ 5. リアルタイムスプレッドを監視する

MT4/MT5のターミナル画面でリアルタイムのスプレッドを常に確認し、通常より広がっている場合は取引を控える。

TradeView公式サイトでもリアルタイムスプレッドを24時間公開している。

💻 6. cTrader口座を検討する

cTraderプラットフォームは板情報(Depth of Market)が透明に表示されるため、現在の流動性や約定可能なロット数を視覚的に把握できる。

スプレッドが広がっている原因が一目で分かるため、リスク管理に有効。

TradeViewは経済指標発表時でも「極端なスプレッド拡大が少ない」という評判がありますが、これは相対的なものであり、拡大自体がゼロになるわけではありません。

他社では指標時に10pips以上拡大することもある中、TradeViewは2〜3pips程度に抑えられることが多いという意味です。

それでも通常時の0.1〜0.2pipsと比較すれば十分に大きな変動であるため、油断は禁物です。

TradeViewのスプレッドは他社より安定していますが、それでも拡大する時間帯はあります。過信せずにしっかりリスク管理をしましょう。

また、スプレッドの安定性という点では、TradeViewはAXIORYやTitanFXと並んで高く評価されています。

一部の海外FX業者では、平常時でもスプレッドが頻繁に変動し、公表値と実測値に大きな乖離があるケースも報告されていますが、TradeViewではそうした事例はほとんど見られません。

これは同社が複数の大手リクイディティプロバイダーと提携し、安定した流動性を確保しているためです。

取引コストを最小化するためには、流動性の高い時間帯を選ぶことが重要です。

最もスプレッドが狭く安定しているのは、ロンドン市場とニューヨーク市場が重複する日本時間21時〜翌2時頃(夏時間)です。

この時間帯は取引量が最も多く、スプレッドが最小値に近づくだけでなく、約定スピードも最速になります。

スキャルピングやデイトレードを行う場合は、この時間帯を中心に取引戦略を組み立てることが推奨されます。

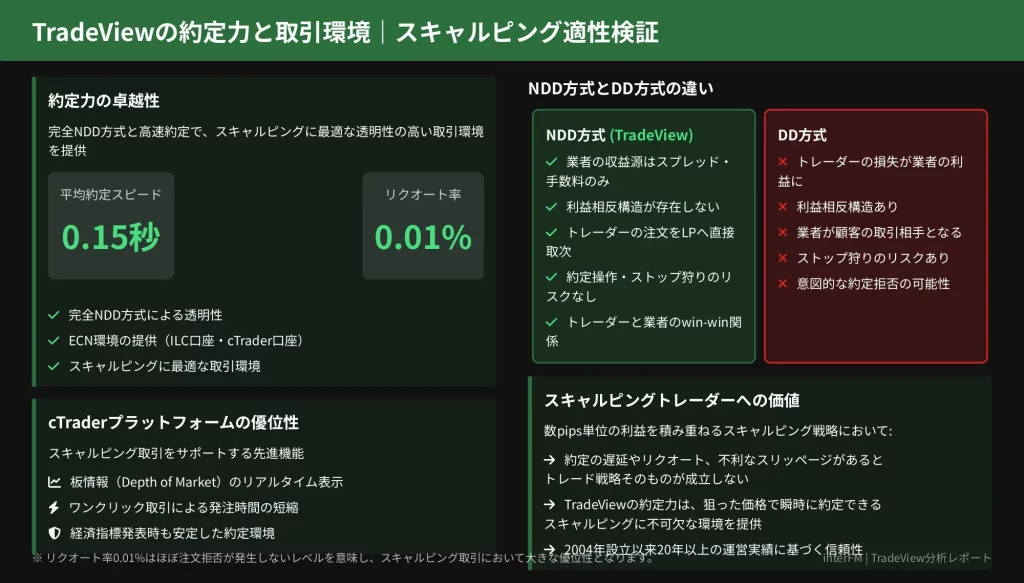

約定力と取引環境|スキャルピング適性を検証

TradeViewがスキャルピングトレーダーから高い評価を得ている最大の理由は、卓越した約定力と透明性の高い取引環境にある。

2004年の設立以来20年以上の運営実績を持つTradeViewは、完全NDD(ノー・ディーリング・デスク)方式を採用し、トレーダーの注文をリクイディティプロバイダー(LP)へ直結させることで、業者の介入を排した公正な取引を実現している。

- 平均約定スピード:0.15秒

- リクオート率:0.01%

- 完全NDD方式による透明性

- ECN環境の提供(ILC口座・cTrader口座)

スキャルピングにおいて最も重要なのは、狙った価格で瞬時に約定できるかどうかだ。

数pips単位の利益を積み重ねる取引スタイルでは、約定の遅延やリクオート、不利なスリッページが発生すると、トレード戦略そのものが成立しなくなる。

TradeViewのILC口座とcTrader口座は、ECN(電子取引ネットワーク)環境を提供し、平均約定スピード0.15秒、リクオート率0.01%という業界トップクラスの約定性能を誇る。

リクオート率0.01%という数値は、ほぼ注文拒否が発生しないレベルです。スキャルピングでは約定拒否が致命的になるため、この性能は大きな強みといえるでしょう。

📊 cTraderプラットフォームの優位性

さらに注目すべきは、cTraderプラットフォームの採用だ。

MT4やMT5では確認できない板情報(Depth of Market)をリアルタイムで表示し、ワンクリック取引によって発注から約定までの時間を極限まで短縮できる。

これらの機能は、値動きの激しい時間帯や経済指標発表時でも、安定した約定環境を求めるスキャルパーにとって決定的なアドバンテージとなる。

透明性の観点でも、TradeViewのNDD方式は重要な意味を持つ。

DD方式を採用する業者では、トレーダーの損失が業者の利益になる利益相反構造が存在し、ストップ狩りや意図的な約定拒否のリスクが指摘されている。

対してNDD方式では、業者はスプレッドまたは取引手数料のみを収益源とするため、トレーダーが勝っても負けても業者の利益構造に影響しない。

この仕組みが、TradeViewでストップ狩りや不正な約定操作が起こりにくい理由だ。

NDD方式は「業者とトレーダーの利害が一致する」点が最大のメリット。トレーダーが長く取引を続けて利益を上げるほど、業者も手数料収入が増えるため、win-winの関係が築けます。

- NDD方式:業者の収益源はスプレッド・手数料のみ(利益相反なし)

- DD方式:トレーダーの損失が業者の利益になる(利益相反あり)

- TradeViewは完全NDD方式で透明性の高い取引を実現

本セクションでは、TradeViewの約定力を支える技術的背景と実測データ、cTrader口座の実践的優位性、そしてNDD方式がもたらす透明性について、具体的な数値とメカニズムを交えて詳しく検証していく。

約定スピードとリクオート率|0.15秒・リクオート0.01%の実力

TradeViewが公表する平均約定スピード0.15秒(150ミリ秒)という数値は、海外FX業界の中でも突出した性能だ。

一般的な海外FX業者の約定スピードは0.2秒~0.5秒程度とされており、TradeViewはこれを大きく上回る。

TitanFXが公式サイトで公表する平均約定スピード37ミリ秒(0.037秒)には及ばないものの、実際の取引では0.15秒でも体感的な遅延はほぼ感じられず、スキャルピングに十分な速度だ。

約定スピードは数値だけでなく、実際の取引で体感できる速さが重要です。0.15秒なら実用上の問題はほとんどありません。

- TradeView:平均0.15秒(150ミリ秒)

- TitanFX:平均0.037秒(37ミリ秒)

- 一般的な海外FX業者:0.2秒~0.5秒

約定スピードが速いことの実践的なメリットは、成行注文時の「注文価格と約定価格のズレ(スリッページ)」を最小化できる点にある。

外国為替市場は1秒間に何度も価格が変動するため、注文から約定までの時間が長いほど、意図しない価格で約定するリスクが高まる。

特にボラティリティの高い時間帯や経済指標発表直後は、0.1秒の遅延が数pipsの不利な約定につながることも珍しくない。

0.15秒という約定スピードは、こうしたリスクを実用レベルで抑制できる水準だ。

📊 リクオート率0.01%の実力

さらに重要なのがリクオート率0.01%という数値である。

リクオートとは、トレーダーが発注した価格で約定できない場合に、業者が別の価格を再提示する現象を指す。

DD方式の業者では、トレーダーに不利な価格変動時にリクオートが頻発し、狙った価格で約定できないストレスを抱えることが多い。

TradeViewのリクオート率0.01%は、1万回の注文のうちリクオートが発生するのはわずか1回という計算になり、実質的にリクオートフリーと言える環境だ。

リクオートが多い業者では、狙った価格で約定できずストレスが溜まります。0.01%という数値は実質的にリクオートがないと考えて良いレベルです。

この高い約定性能を支えているのが、TradeViewが接続する複数のリクイディティプロバイダー(LP)との直結体制である。

TradeViewはティア1銀行を含む大手金融機関と提携し、トレーダーの注文を最も有利な価格を提示するLPへ自動的に振り分けるSmart Order Routing(スマート注文経路選択)技術を採用している。

これにより、市場の流動性が低下する時間帯でも安定した約定環境を維持できる。

ただし、注意すべき点もある。

約定スピードやリクオート率は、トレーダーの居住地やインターネット回線速度、VPSサーバーの使用有無によって変動する。

TradeViewのサーバーはロンドンのEquinix LD4データセンターに設置されており、物理的な距離が遠い日本からの接続では、理論上の最速値0.15秒よりもやや遅くなる可能性がある。

スキャルピングで最高のパフォーマンスを求める場合は、ロンドンまたは東京近郊に設置されたVPSサーバーの利用が推奨される。

- トレーダーの居住地(サーバーとの物理的距離)

- インターネット回線速度

- VPSサーバーの使用有無

- 取引時間帯の市場流動性

また、すべての口座タイプで同じ約定性能が保証されるわけではない。

TradeViewが公表する約定スピード0.15秒は、主にECN口座であるILC口座とcTrader口座を対象とした数値であり、X Leverage口座(スタンダード口座)では若干の差が生じる可能性がある。

スキャルピングを本格的に行うのであれば、ECN方式を採用したILC口座またはcTrader口座の選択が必須となる。

スキャルピングで最高のパフォーマンスを求めるなら、ECN口座の選択とVPSサーバーの利用が鉄則です。

💬 実際のユーザー評価

実際のユーザーレビューを見ると、「指標発表時でもスリッページがほとんどない」「リクオートに遭遇したことがない」といった高評価が目立つ一方で、「早朝や流動性の低い通貨ペアでは若干のスリッページを感じた」という声も散見される。

これはTradeViewに限らずすべての業者に共通する現象であり、市場の流動性が極端に低下する時間帯では、どの業者でも約定条件が悪化する可能性がある。

| 評価ポイント | 内容 |

|---|---|

| 高評価の声 | 指標発表時でもスリッページが少ない/リクオートにほぼ遭遇しない |

| 注意すべき声 | 早朝や流動性の低い通貨ペアでは若干のスリッページあり |

| 総合評価 | 市場の流動性に依存するが、業界トップクラスの約定性能 |

総合的に見て、TradeViewの約定スピード0.15秒・リクオート率0.01%という性能は、実測データと利用者の評判から信頼性が高く、スキャルピングに十分適した水準だと評価できる。

ただし最高のパフォーマンスを引き出すには、VPS利用や取引時間帯の選定など、トレーダー側の環境整備も重要になる。

cTrader口座の優位性|板情報とワンクリック取引が使える

TradeViewが提供するcTrader口座は、MT4やMT5にはない独自機能によって、スキャルピングトレーダーに大きなアドバンテージをもたらす。

最も注目すべき機能が「板情報(Depth of Market / DOM)」と「ワンクリック取引」だ。

これらはスキャルピングの勝率と効率を直接的に向上させる実践的ツールであり、cTrader口座を選ぶ最大の理由となる。

- 現在の市場で各価格帯にどれだけの買い・売り注文が入っているかをリアルタイム表示

- サポート・レジスタンスの位置を数値とバーグラフで可視化

- 市場参加者のリアルな注文状況を把握可能

板情報とは、現在の市場でどの価格帯にどれだけの買い注文・売り注文が入っているかをリアルタイムで可視化する機能だ。

株式取引やビットコインFXでは一般的な機能だが、FX取引ではECN環境を提供する一部の業者でしか利用できない。

cTraderの板情報画面では、現在価格の上下に並ぶ指値注文の量が数値とバーグラフで表示され、どの価格帯に大量の注文(サポート・レジスタンス)が集中しているかを瞬時に把握できる。

💡 板情報は株式市場では当たり前の機能ですが、FXでは限られた業者でしか提供されていません。TradeViewのcTraderなら、この強力なツールをスキャルピングに活用できます。

この機能がスキャルピングにもたらすメリットは大きい。

例えば、現在価格の少し上に大量の売り注文が集中している場合、その価格帯が強いレジスタンスとして機能する可能性が高く、ショートエントリーのタイミングとして有効だ。

逆に、下方に大量の買い注文が集中していれば、そこがサポートラインとなり、ロングポジションの利確目標や損切りラインの設定に活用できる。

テクニカル指標だけでは判断できない「市場参加者のリアルな注文状況」を可視化することで、エントリーと決済の精度が飛躍的に向上する。

⚠️ 板情報の活用例

- 上方に大量の売り注文 → 強いレジスタンス、ショートエントリーの好機

- 下方に大量の買い注文 → 強いサポート、ロングの利確目標や損切りライン

- 注文が薄い価格帯 → 抵抗が弱く、ブレイクしやすい

ただし、FX市場の板情報には限界もある。

株式市場と異なり、外国為替市場は取引所が存在せず、複数のLPが独立して価格を提示する分散型市場だ。

cTraderで表示される板情報は、TradeViewが接続するLP群の注文のみを反映しており、世界中のすべてのFX取引を網羅しているわけではない。

それでも、ティア1銀行を含む大手LPの注文動向を把握できることは、通常のチャート分析では得られない貴重な情報源となる。

📝 FX市場全体の板情報ではありませんが、TradeViewが接続する大手LPの注文動向を把握できるだけでも、スキャルピングには十分な価値があります。

- ボタン1つで即座に成行注文が完了(確認画面なし)

- チャート上のドラッグ操作で指値・逆指値を直感的に設定

- 発注から約定までのタイムラグを極限まで短縮

ワンクリック取引機能も、スキャルピングにおける決定的な優位性をもたらす。

通常のMT4/MT5では、成行注文を出す際に「注文画面を開く→ロット数を入力→注文ボタンをクリック→確認画面でOKを押す」という複数のステップが必要だ。

この一連の操作に要する時間は数秒程度だが、スキャルピングでは1秒の遅延が致命的になることもある。

| プラットフォーム | 注文までのステップ | 所要時間 |

|---|---|---|

| MT4/MT5 | 画面を開く→ロット入力→注文クリック→確認OK | 数秒 |

| cTrader | ワンクリックで即座に発注完了 | 1秒未満 |

cTraderのワンクリック取引では、チャート画面上に常時表示されるワンクリック注文パネルから、あらかじめ設定したロット数で即座に成行注文を発注できる。

買いまたは売りボタンを1回クリックするだけで注文が完了し、確認画面も表示されない。

さらに、指値注文や逆指値注文もチャート上のラインをドラッグ操作で直感的に設定でき、発注から約定までのタイムラグを極限まで短縮できる。

この機能は、値動きが激しい時間帯や短期的なブレイクアウトを狙うスキャルピングで威力を発揮する。

例えば、経済指標発表直後の急激な価格変動を捉えたい場合、MT4では注文画面を開いている間に狙った価格を逃してしまうことがあるが、cTraderのワンクリック機能ならボタン1つで即座にエントリーできる。

この数秒の差が、スキャルピングの勝率と収益性を大きく左右する。

🚀 経済指標発表時など、1秒を争う場面ではワンクリック取引の優位性が際立ちます。MT4で注文画面を開いている間に、cTraderユーザーは既にポジションを取っています。

cTrader口座のもう一つの優位性が、複数ポジションの一括決済機能だ。

スキャルピングでは短時間に複数のポジションを保有することが多いが、MT4では各ポジションを個別に決済する必要があり、全決済に時間がかかる。

cTraderでは、すべてのポジションをワンクリックで一括決済できるため、急な相場反転時にも迅速にリスクを閉じることができる。

🎯 cTraderの操作性の優位点

- 直感的なインターフェース:初めてでもすぐに慣れる視認性の高さ

- 高いカスタマイズ性:複数の時間足や通貨ペアを同時表示しやすい

- ドラッグ操作:チャート上で直感的に注文ラインを設定可能

- 一括決済:全ポジションをワンクリックで即座にクローズ

操作性の面でも、cTraderはMT4/MT5を上回る。

インターフェースが直感的で視認性が高く、初めて使う場合でもすぐに慣れることができる。

チャートのカスタマイズ性も高く、複数の時間足や通貨ペアを同時に表示しやすい設計になっている。

- スプレッド方式:低スプレッド+取引手数料制

- 取引手数料:往復5ドル/ロット

- 約定力:ILC口座(MT4/MT5)と同等

TradeViewのcTrader口座は、ILC口座(MT4/MT5)と同じく低スプレッド+取引手数料制を採用しており、取引コストは往復5ドル/ロットだ。

スプレッドや約定力もILC口座と同等であり、プラットフォームの機能面でcTraderを選ぶか、EA利用の自由度でMT4/MT5を選ぶかという判断になる。

裁量トレード中心のスキャルパーであれば、板情報とワンクリック取引が使えるcTrader口座の優位性は圧倒的だ。

✅ 裁量トレードでスキャルピングをするなら、cTrader口座は最有力候補です。板情報で市場の注文状況を把握し、ワンクリックで瞬時にエントリー・決済できる環境は、MT4/MT5では実現できません。

NDD方式の透明性|ストップ狩りリスクが低い理由

TradeViewが採用する完全NDD(ノー・ディーリング・デスク)方式は、トレーダーと業者の間に利益相反が生じない透明性の高い取引環境を実現している。

この仕組みを理解することは、TradeViewがなぜストップ狩りや不正な約定操作のリスクが低いのかを知る上で重要だ。

- DD方式:業者が注文を受け止め、トレーダーの損失が業者の利益となる利益相反構造

- NDD方式:注文を直接リクイディティプロバイダーへ流し、業者は仲介手数料のみを収益源とする

- TradeViewはECN方式を採用し、業者による価格操作の余地がほぼ存在しない

FX業者の注文処理方式は、大きく「DD方式(ディーリングデスク方式)」と「NDD方式」の2つに分類される。

DD方式では、トレーダーの注文を業者が一旦受け止め、自社内で相殺処理(マリー)を行うか、業者が自らカバー先となって反対売買を行う。

この方式では、トレーダーの損失が業者の利益となり、トレーダーの利益が業者の損失となる利益相反構造が存在する。

そのため、業者がトレーダーに不利な価格操作やストップ狩りを行うインセンティブが生まれる。

DD方式では業者とトレーダーの利害が対立するため、透明性に疑問が生じやすいのが問題点です。

一方、NDD方式ではトレーダーの注文は業者を介さず、直接リクイディティプロバイダー(銀行・金融機関)へ流される。

業者は注文の仲介者として機能し、スプレッドの一部または取引手数料のみを収益源とする。

トレーダーが勝とうが負けようが業者の利益には影響しないため、業者とトレーダーの利害が一致し、公正な取引環境が保たれる。

| 項目 | DD方式 | NDD方式 |

|---|---|---|

| 注文処理 | 業者が一旦受け止め、自社内で処理 | 直接リクイディティプロバイダーへ流す |

| 利益構造 | トレーダーの損失が業者の利益 | スプレッドや手数料のみが業者の利益 |

| 利益相反 | あり(業者とトレーダーの利害が対立) | なし(業者とトレーダーの利害が一致) |

| 透明性 | 低い(価格操作のリスクあり) | 高い(市場価格がそのまま反映) |

| ストップ狩り | リスクあり | リスク極めて低い |

📊 TradeViewのECN方式の特徴

TradeViewはこのNDD方式の中でも、特に透明性の高い「ECN方式(Electronic Communications Network)」を採用している。

ECN方式では、複数のリクイディティプロバイダー、銀行、ヘッジファンド、個人トレーダーなどの注文が電子取引ネットワーク上に集約され、最良の価格で自動的にマッチングされる。

TradeViewのILC口座とcTrader口座は、このECN環境に直結しており、業者による価格操作の余地がほぼ存在しない。

DD方式の業者では、トレーダーのストップロス(損切り注文)が集中している価格帯を意図的に狙い、一時的に不利な価格を提示してストップを発動させ、その後価格を戻すという「ストップ狩り」が問題視されてきた。

これは業者が価格提示権を持つDD方式だからこそ可能な行為だ。

ストップ狩りは、業者が価格を操作できる環境だからこそ発生する問題なんです。

TradeViewのECN方式では、価格は市場のLPが提示するものであり、TradeView自身が価格を操作する手段を持たない。

提示される価格は複数のLPからのリアルタイムの気配値であり、業者の裁量が介入する余地がない。

そのため、TradeViewがストップ狩りを行うことは構造的に不可能だ。

実際、TradeViewに関する口コミや評判を調査しても、ストップ狩りや不正な約定操作を指摘する声はほとんど見られない。

✅ TradeViewはA-Book業者

さらに、TradeViewは「A-Book業者」として知られている。

A-Bookとは、すべての顧客注文を実際の市場(LP)へカバーする業者を指し、顧客の損益が業者の収益に影響しない健全なビジネスモデルだ。

対してB-Book業者は、顧客の注文を市場へ流さず自社内で相殺し、顧客の損失を自社の利益とする。

TradeViewはA-Bookを公式に表明しており、全注文をLPへ直結させることで透明性を担保している。

- スキャルピング・EA・アービトラージなど、あらゆる取引スタイルに制限がない

- ストップ狩りや約定拒否、意図的なスリッページのリスクがない

- 純粋にテクニカル分析やファンダメンタルズ分析に集中できる

- トレード戦略が意図通り機能しやすく、長期的な収益性が向上

トレーダーにとって、この透明性がもたらす実践的なメリットは大きい。

まず、スキャルピングやEA(自動売買)など、あらゆる取引スタイルに制限がない。

DD方式の業者では、短期取引や高頻度取引を嫌い、規約で制限したりアカウント凍結を行うことがあるが、NDD方式のTradeViewではそうした心配が不要だ。

実際、TradeView公式サイトでもスキャルピング・EA・アービトラージなどの取引手法に制限がないことが明記されている。

スキャルピングトレーダーにとって、取引制限がないことは大きな安心材料ですね。

また、取引の公平性が保証されることで、トレード戦略が意図通り機能しやすくなる。

ストップ狩りや約定拒否、意図的なスリッページといったリスクを気にせず、純粋にテクニカル分析やファンダメンタルズ分析に集中できる環境は、長期的な収益性の向上につながる。

最も大きいのが、ボーナスやキャンペーンがほとんど提供されないことだ。

DD方式の業者は顧客の損失を利益源とするため、豪華なボーナスで顧客を集めることができるが、A-BookのNDD業者は薄利のため、そうした資金的余裕がない。

TradeViewもボーナスは一切提供しておらず、資金効率を重視するトレーダーにはデメリットとなる。

ボーナスがない分、純粋に取引環境の質で勝負しているのがNDD業者の特徴です。

もう一つの注意点は、NDD方式だからといってすべての業者が完全に透明というわけではないことだ。

一部の業者は「NDD」を謳いながら実際にはハイブリッド(A-BookとB-Bookの混在)を採用しており、顧客の勝敗によって注文の処理方法を変えているケースもある。

TradeViewに関しては、2004年からの長い運営実績、ケイマン諸島金融ライセンスの保有、そして利用者からの高い評価により、完全A-BookのNDD業者として信頼性が確立されている。

| 項目 | メリット | デメリット |

|---|---|---|

| NDD方式 | 透明性が高く、ストップ狩りのリスクが低い 取引制限がない 公平な約定環境 | ボーナスやキャンペーンがほとんどない スプレッドがやや広め 最低入金額が高め |

| DD方式 | 豪華なボーナスが提供される スプレッドが狭い場合が多い 少額から取引可能 | 利益相反構造あり ストップ狩りのリスク 取引制限がある場合も |

総合的に、TradeViewのNDD方式は、ストップ狩りや不正約定のリスクを構造的に排除し、トレーダーが安心してスキャルピングを含むあらゆる取引手法を実践できる透明な環境を提供している。

ボーナスがないことや最低入金額10万円というハードルはあるものの、公正な取引環境を最優先に考えるトレーダーにとって、TradeViewは最有力の選択肢の一つだ。

TradeView vs 主要3社|比較でわかる強みと弱み

TradeViewは2004年設立、ケイマン諸島金融庁(CIMA)のライセンスを保有する海外FX業者です。

「業界最狭水準のスプレッド」という評判で知られる一方、最低入金額10万円・ボーナスなしという参入障壁の高さから、中上級者向けの業者として位置づけられています。

編集部では、TradeViewを「取引コスト削減を最優先したい経験者向け業者」と評価しています。初心者よりも、年間取引量が多いアクティブトレーダーに向いている業者ですね。

本セクションでは、TradeViewと同じく低スプレッドを強みとするAXIORY・TitanFX・Exnessの3社を多角的に比較し、各業者の優劣を数値とサービス品質の両面から検証します。

スキャルピングやデイトレードを中心に取引する方、あるいは年間の取引コスト削減を重視する方にとって、この比較は業者選定の重要な判断材料となります。

- 業界最狭水準のスプレッド

- 最低入金額10万円(参入障壁あり)

- ボーナスキャンペーンなし

- 中上級者向けの取引環境

TradeViewの最大の強みは取引コストの低さですが、出金スピードやサポート体制、初期条件においては他社に劣る部分も存在します。

以下の3つの視点で詳細に比較していきます。

コスト比較|TradeView・AXIORY・TitanFX・Exness

スキャルピングやデイトレードで収益を最大化するには、スプレッドと取引手数料の合計である「実質コスト」が最も重要な指標となります。

ここでは4社の主要通貨ペアにおける平均スプレッド・取引手数料・実質コストを比較し、TradeViewのコスト競争力を数値で検証します。

主要通貨ペアの実質コスト比較表

| 業者名 | 口座タイプ | USD/JPY 実質コスト | EUR/USD 実質コスト | GBP/JPY 実質コスト | 取引手数料(往復) |

|---|---|---|---|---|---|

| TradeView | ILC口座 | 0.6pips | 0.6pips | 1.0pips | 5.0ドル/ロット |

| AXIORY | ナノスプレッド口座 | 0.7pips | 0.7pips | 1.2pips | 6.0ドル/ロット |

| TitanFX | ブレード口座 | 1.0pips | 0.9pips | 1.4pips | 7.0ドル/ロット |

| Exness | ロースプレッド口座 | 0.7pips | 0.7pips | 1.2pips | 7.0ドル/ロット |

TradeViewのILC口座は、主要通貨ペアのほぼ全てで4社中最も低い実質コストを実現しています。

USD/JPYでは実質0.6pips、EUR/USDでも0.6pipsと、AXIORYやExnessを0.1pips、TitanFXを0.3〜0.4pips下回ります。

取引手数料も往復5.0ドルと最安水準であり、高頻度取引を行うトレーダーにとって年間数十万円単位のコスト削減が期待できます。

高頻度取引をするトレーダーにとって、0.1pipsの差でも年間で大きな金額差になります。取引量が多いほどコスト優位性が効いてきますね。

TradeViewのILC口座はECN方式を採用しており、インターバンク市場の価格をほぼそのまま提示する仕組みです。

スプレッドの実測値はUSD/JPYで0.0〜0.2pips、EUR/USDで0.0〜0.1pipsと極めて狭く、指標発表時や早朝を除けばほぼ安定しています。

一方、X Leverage口座はスプレッドに手数料が含まれるSTP方式で、取引手数料はかかりませんがUSD/JPYのスプレッドは平均1.8pips程度となり、コスト面ではILC口座に劣ります。

AXIORYのナノスプレッド口座もECN方式で高い約定力を誇り、公式サイトでは約定率99.99%と公表されています。

実質コストはTradeViewに次ぐ低水準であり、出金スピードやサポート体制を重視する場合は有力な選択肢となります。

TitanFXとExnessは取引手数料が7.0ドルとやや高めですが、Exnessは無制限レバレッジ(条件付き)、TitanFXは最低入金額の制限なし(ブレード口座を除く)という独自の強みを持ちます。

📊 年間コスト削減効果のシミュレーション

年間100ロット以上取引する中上級者の場合、TradeViewとTitanFXの実質コスト差(USD/JPYで0.4pips)は年間約6万円の差額となります。

スキャルピング主体で年間500ロット以上取引するトレーダーであれば、TradeViewのコスト優位性はさらに顕著になり、年間30万円以上の削減効果も見込めます。

年間30万円の差は大きいですね!取引量が増えるほど、わずかなスプレッド差が収益に大きく影響することがわかります。

- TradeViewのILC口座が主要通貨ペアで最も低コスト(実質0.6pips~)

- 取引手数料も往復5.0ドルと4社中最安水準

- 年間500ロット取引で30万円以上のコスト削減効果

- AXIORYは実質コスト第2位でサポート体制も充実

- TitanFXとExnessはレバレッジや入金条件に独自の強み

サービス品質比較|出金スピード・サポート・レバレッジ

取引コストが低くても、出金トラブルやサポート対応の遅さがあれば実用性は大きく損なわれます。

ここでは出金処理速度・サポート対応時間・最大レバレッジという3つの重要指標で4社を比較し、TradeViewの弱点と他社の優位性を明らかにします。

サービス品質の比較表

| 業者名 | 出金処理時間 | 日本語サポート対応時間 | 最大レバレッジ | レバレッジ制限条件 |

|---|---|---|---|---|

| TradeView | 2〜5営業日 | 平日24時間(メール) | 500倍 | 残高1,000万円以上で100倍 |

| AXIORY | 1営業日以内 | 平日9:00〜24:00(チャット) | 400倍 | 有効証拠金合計で段階的に制限 |

| TitanFX | 1営業日以内 | 年中無休24時間(チャット) | 500倍 | 残高200万円以上で段階的に制限 |

| Exness | 即時〜1営業日 | 平日8:00〜24:00(チャット) | 無制限(条件付き) | 有効証拠金5,000ドル未満で無制限 |

出金処理スピードの比較

TradeViewの出金処理は2〜5営業日と、他の3社と比較してやや時間がかかります。

bitwalletを経由した場合でも、申請から着金までトータル4〜5日程度を見込む必要があり、急ぎの資金移動には不向きです。

一方、AXIORYとTitanFXは1営業日以内、Exnessは即時処理にも対応しており、出金スピードではTradeViewが明確に劣位にあります。

出金の速さを重視するなら、Exnessが最も優れた選択肢です。急な資金移動が必要な場合は、この点を考慮しましょう。

TradeViewの出金信頼性

ただし、TradeViewで悪質な出金拒否の報告はほぼ見られません。

運営実績20年以上、CIMA(ケイマン諸島金融庁)ライセンス保有という信頼性があり、規約違反や入出金ルール違反がない限り出金は確実に処理されます。

顧客資金は分別管理され、最大35,000ドルまでの補償制度も整備されています。

処理に時間はかかるものの、資金の安全性そのものに問題はありません。

日本語サポート体制の違い

日本語サポート体制では、TitanFXが年中無休24時間対応のライブチャットを提供しており、4社中最も手厚い体制です。

AXIORYとExnessも平日はライブチャット対応していますが、TradeViewはメールサポートが中心で返信まで1営業日程度かかります。

リアルタイムでの問題解決を重視するトレーダーにとって、TradeViewのサポート体制は物足りないと感じる可能性があります。

- TitanFX:年中無休24時間ライブチャット(最高水準)

- AXIORY・Exness:平日ライブチャット対応

- TradeView:メール中心、返信まで1営業日

最大レバレッジと制限条件

最大レバレッジでは、Exnessが有効証拠金5,000ドル(約75万円)未満の場合に無制限レバレッジ(実質21億倍)を提供しており、少額資金で大きなポジションを持ちたいトレーダーには圧倒的な優位性があります。

TradeViewとTitanFXは最大500倍、AXIORYは400倍ですが、いずれも残高や有効証拠金の増加に伴い段階的に制限されます。

TradeViewは残高1,000万円以上で100倍に制限されるため、大口トレーダーには不利な条件となります。

総合評価とトレーダータイプ別の推奨

総合的に見ると、TradeViewは取引コストでは優位ですが、出金スピード・サポート体制・レバレッジ柔軟性では他の3社に劣ります。

スキャルピングやデイトレードで年間取引量が多く、サポート対応や出金の即時性をそれほど重視しないトレーダーであればTradeViewの弱点は許容範囲内ですが、初心者や少額資金でのトレードを希望する方には、AXIORYやExnessの方が使いやすいと言えます。

📝 トレーダータイプ別の推奨業者

- 取引コスト重視・大口トレーダー:TradeView

- 出金スピード重視:Exness

- サポート重視・初心者:TitanFX

- 少額資金・高レバレッジ希望:Exness

初期条件比較|最低入金額・ボーナス・口座開設の難易度

海外FX業者を選ぶ際、最低入金額やボーナスの有無は初心者にとって大きな判断材料となります。

ここでは初期参入のハードルとなる条件を4社で比較し、TradeViewの参入障壁の高さを相対的に評価します。

初期条件の比較表

| 業者名 | 最低入金額 | 口座開設ボーナス | 入金ボーナス | 口座開設難易度 | 審査・承認時間 |

|---|---|---|---|---|---|

| TradeView | ILC口座:10万円 X Leverage口座:1万円 | なし | なし | やや高い | 1〜3営業日 |

| AXIORY | スタンダード口座:1万円 ナノスプレッド口座:5万円 | なし(期間限定で実施) | 期間限定で最大6万円 | 標準 | 1営業日以内 |

| TitanFX | スタンダード口座:制限なし ブレード口座:200ドル相当 | なし | なし(期間限定あり) | 標準 | 1営業日以内 |

| Exness | スタンダード口座:制限なし ロースプレッド口座:1,000ドル(約15万円) | なし | なし | 標準 | 即時〜数時間 |

- TradeView ILC口座:最低入金額10万円で4社中最高(X Leverage口座は1万円)

- AXIORY:ナノスプレッド口座5万円、期間限定で入金ボーナスあり

- TitanFX:スタンダード口座は最低入金額制限なしで初心者向け

- Exness:ロースプレッド口座は約15万円と最高額、即時開設可能

TradeViewの最大の参入障壁は、ILC口座の最低入金額10万円です。

この金額は4社の中で最も高く、海外FX初心者や少額から始めたいトレーダーにとっては心理的なハードルとなります。

ただし、X Leverage口座であれば最低入金額は1万円に下がるため、まずX Leverage口座で取引に慣れてから、資金が増えた段階でILC口座へ移行するという戦略も可能です。

💡 少額でトレードに慣れたい方は、X Leverage口座からスタートして徐々にステップアップする方法がおすすめです。

AXIORYのナノスプレッド口座は最低入金額5万円と、TradeViewより参入しやすい設定です。

スタンダード口座なら1万円から開始でき、取引に慣れてからナノスプレッド口座へアップグレードする選択肢もあります。

AXIORYは期間限定で入金ボーナス(最大6万円)を実施することがあり、2025年8月〜9月には100%入金ボーナスキャンペーンが行われました。

ボーナスを活用すれば実質的な初期資金を増やせるため、資金効率を重視する方にはメリットがあります。

TitanFXはスタンダード口座の最低入金額に制限がなく、数千円からでも取引を開始できます。

ブレード口座(ECN口座)も200ドル相当(約3万円)と比較的低いハードルです。

ただし、TitanFXは常設のボーナスを提供しておらず、期間限定のキャンペーン以外では追加資金のメリットはありません。

コスト面ではTradeViewやAXIORYに劣るため、少額から始めたい初心者向けという位置づけになります。

Exnessはスタンダード口座の最低入金額に制限がない一方、ロースプレッド口座は1,000ドル(約15万円)とTradeViewのILC口座よりさらに高額です。

無制限レバレッジという強力な武器があるため、少額資金で大きなポジションを持ちたいトレーダーには魅力的ですが、ボーナスは提供していません。

Exnessの口座開設は即時〜数時間と非常に速く、すぐに取引を始めたい方には適しています。

⚡ Exnessは口座開設スピードが圧倒的に速いのが特徴。急いでトレードを始めたい方に最適です。

📝 口座開設の難易度について

4社とも本人確認書類(運転免許証・パスポート等)と現住所確認書類(公共料金請求書・銀行取引明細等)の提出が必要です。

TradeViewはやや審査が厳格で承認まで1〜3営業日かかることがあり、書類に不備があると再提出を求められる場合があります。

AXIORY・TitanFX・Exnessは標準的な審査基準で、特に問題がなければ1営業日以内に口座が有効化されます。

TradeViewはボーナスを一切提供しない方針を明確にしており、口座開設ボーナスや入金ボーナスは今後も実施される見込みはありません。

この点は、XMやFXGTなど豪華なボーナスを提供する業者と比較すると明らかなデメリットです。

ただし、ボーナスを提供しない分、スプレッドを極限まで狭くするという方針を貫いており、年間取引量が多いトレーダーにとってはボーナス以上の価値があります。

💭 ボーナスか低スプレッドか、どちらを重視するかは取引スタイル次第。頻繁にトレードする方は低スプレッドの方が長期的にお得です。

TradeViewは参入障壁が高い分、中上級者向けの「本格的な取引環境」を提供する業者として位置づけられます。

TradeViewが向いている人・避けた方がいい人

TradeViewは2004年設立、20年以上の運営実績を持つ海外FX業者です。

ケイマン諸島金融庁(CIMA)のライセンス(番号:1383491)を保有し、NDD方式を採用した透明性の高い取引環境を提供しています。

しかし、最低入金額10万円・ボーナスなし・レバレッジ最大500倍という特徴から、すべてのトレーダーに適しているわけではありません。

ライセンスを保有している点は安心材料ですが、初期費用のハードルが高いのが気になるポイントですね

- 設立年:2004年(運営実績20年以上)

- ライセンス:ケイマン諸島金融庁(CIMA)

- 最低入金額:10万円($1,000)

- 最大レバレッジ:500倍

- ボーナス:なし

TradeViewの最大の強みは「業界最狭水準のスプレッド」と「高い約定力」です。

ILC口座ではUSD/JPYの平均スプレッドが0.1pips、EUR/USDが0.2pipsと極めて狭く、取引手数料を含めても実質コストは競合他社を下回ります。

約定率は99.6%と業界トップクラスで、スリッページやリクオートのリスクも低く抑えられています。

0.1pipsのスプレッドは圧倒的ですね!スキャルピングトレーダーにとっては大きなコスト削減になります

そのため、資金に余裕のない初心者や、ボーナスを活用してリスクを抑えたいトレーダーには不向きです。

また、VPS無料サービスもないため、EA運用者は別途VPSを用意する必要があります。

📝 TradeViewが不向きな人

- 資金10万円未満の初心者トレーダー

- ボーナスを活用してリスクを抑えたい人

- 無料VPSサービスを求めるEA運用者

本記事では、あなたの資金量・取引スタイル・経験レベルがTradeViewの条件に合致するかを具体的な判定基準で解説します。

スキャルピング中心で年間50万円以上のコスト削減を目指す中上級者には最適ですが、資金10万円未満の初心者やボーナス重視派は他社を優先すべきです。

最後まで読めば、TradeViewを選ぶべきか・避けるべきかが明確に判断できます。

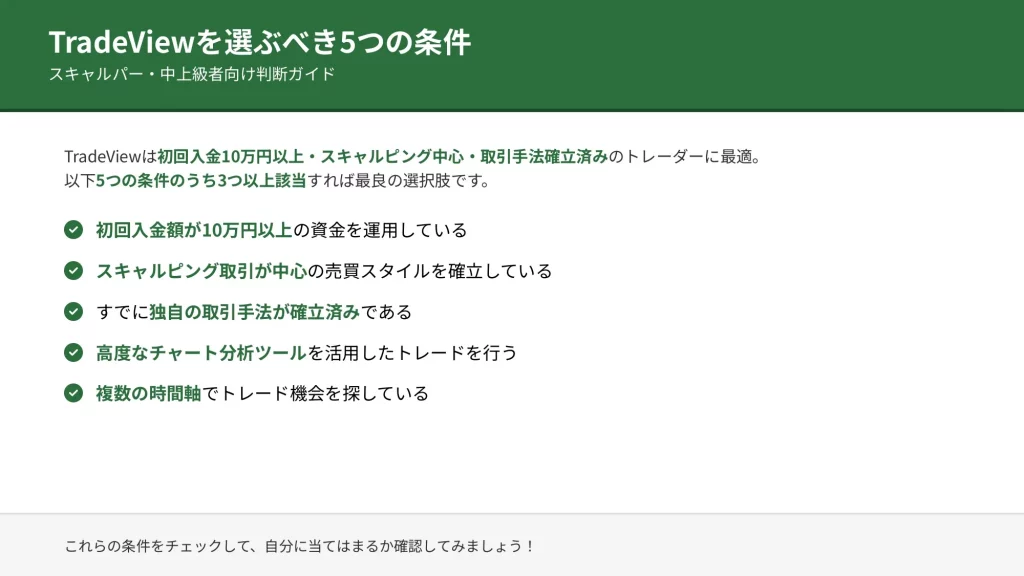

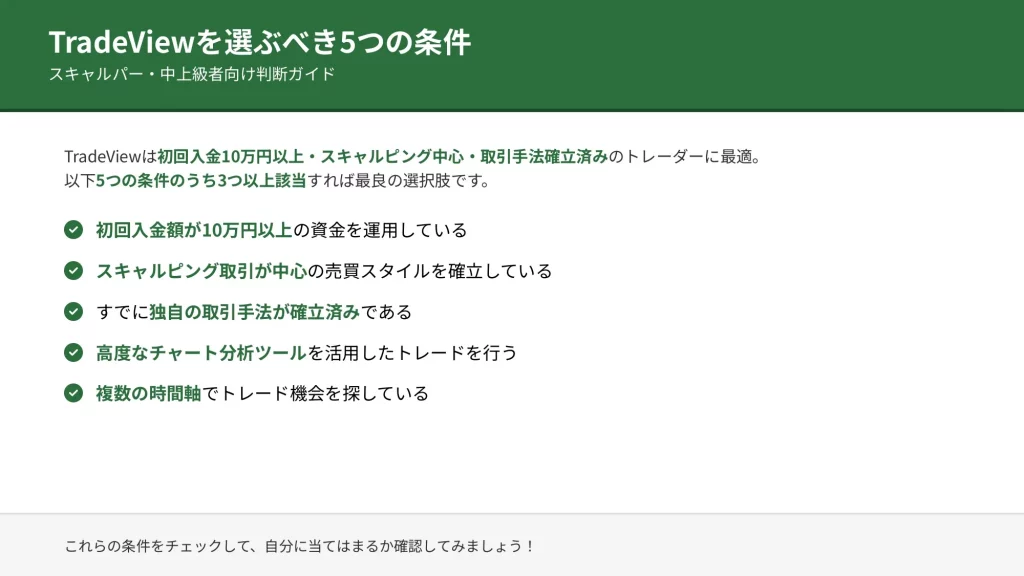

TradeViewを選んだ方がいい5つの条件|スキャルパー・中上級者向け

TradeViewを積極的に選ぶべきトレーダーには、明確な5つの条件があります。

以下のうち3つ以上に該当する場合、TradeViewは最適な選択肢となるでしょう。

これからご紹介する5つの条件をチェックして、自分に当てはまるか確認してみましょう!

条件1:初回入金で10万円以上を用意できる

TradeViewのILC口座・MT5口座・cTrader口座・Viking口座は、最低入金額が10万円($1,000)に設定されています。

この金額はXM(500円)やAXIORY(1,100円)と比べて約100倍高く、初心者には大きなハードルです。

しかし、10万円以上の資金を用意できるトレーダーにとっては、この条件は問題になりません。

むしろ、最低入金額の高さが参入障壁となり、質の高いトレーダーが集まりやすい環境が形成されています。

資金管理の観点からも、FX取引に10万円以上を投じられる段階に達していることは、中級者以上のスキルを持つ証と言えます。

最低入金額が高いことで、真剣なトレーダーが集まる環境が整っているんですね。

条件2:スキャルピングまたは高頻度取引が中心

TradeViewはスキャルピングを公式に許可しており、むしろ推奨している数少ない海外FXブローカーです。

ILC口座のUSD/JPYスプレッド0.1pips + 取引手数料往復$5.0(0.5pips相当)= 実質0.6pipsという低コストは、1日10~50回のスキャルピングを行うトレーダーにとって大きなアドバンテージとなります。

1日20回・月400回・年間4,800回の取引を行う場合:

- 他社と比べて年間50万円以上のコスト削減が可能

- 約定率99.6%・約定スピードの速さでスリッページも最小限

また、約定率99.6%・約定スピードの速さから、スリッページによる機会損失も最小限に抑えられます。

スキャルピングをメインにしているトレーダーにとって、この低コストは圧倒的なメリットですね!

条件3:ボーナスよりも取引環境の質を重視する

TradeViewは常時開催のボーナスキャンペーンを一切実施していません。

XMの口座開設ボーナス13,000円や入金ボーナス最大150万円と比較すると、初期資金面では不利に見えます。

しかし、ボーナスには「出金不可」「条件達成までの取引制限」などの制約が伴います。

対してTradeViewは、低スプレッド・高約定力・NDD方式の透明性という「恒久的なメリット」を提供します。

💡 長期的な視点で考える

ボーナス消化後も長期的に取引する予定があるトレーダー、特に年間100万円以上の取引コストが発生する中上級者にとっては、ボーナスよりも取引環境の質が重要です。

目先のボーナスよりも、長期的な取引コストの削減を重視する方に向いています。

条件4:透明性の高いNDD方式を求める

TradeViewはNDD(ノー・ディーリング・デスク)方式を採用しており、トレーダーの注文は業者を介さず直接インターバンク市場に流れます。

これにより、業者とトレーダーの間に利益相反が生じず、約定拒否や不利なレート操作のリスクが排除されます。

DD方式を採用する業者では、トレーダーが勝つと業者が損をする構造のため、意図的なスリッページや約定拒否が起こる可能性があります。

- 業者は取引手数料のみで収益を得る仕組み

- トレーダーの取引量が増えるほど業者も利益を得る「Win-Win」の関係

- 約定拒否や不利なレート操作のリスクが排除される

取引の透明性を最優先するトレーダーには最適です。

トレーダーと業者が対立しない透明な取引環境が、安心して取引できる理由なんですね。

条件5:中上級者で取引手法が確立している

TradeViewは教育コンテンツやデモ口座の充実度では他社に劣り、初心者向けのサポート体制は薄めです。

また、ボーナスがないため、リスクを抑えながら取引手法を試すことも難しくなります。

逆に、すでに勝てる手法を確立している中上級者にとっては、余計なサポートやボーナスよりも「低コストで自由に取引できる環境」の方が重要です。

自分の取引スタイル・リスク管理・資金管理が明確で、あとは「いかにコストを下げて利益を最大化するか」という段階に達しているトレーダーにとって、TradeViewは理想的な選択肢となります。

- 勝てる取引手法が確立している

- 取引スタイル・リスク管理・資金管理が明確

- コストを下げて利益を最大化したい段階にいる

初心者向けのサポートより、低コストで自由に取引できる環境を求める方にぴったりです!

TradeViewを避けた方がいい5つの条件|初心者・ボーナス重視派は注意

TradeViewには明確な「向き不向き」があり、以下の5つの条件のうち2つ以上に該当する場合は、他の海外FX業者を優先すべきです。

無理にTradeViewを選ぶと、資金を失うリスクや機会損失が大きくなります。

条件1:用意できる資金が10万円未満

TradeViewのILC口座・cTrader口座は最低入金額が10万円($1,000)です。

Standard口座(X Leverage口座)は1万円($100)から開設できますが、スプレッドが広く(USD/JPY平均1.8pips)、TradeViewを選ぶメリットがほとんどありません。

10万円未満の資金で海外FXを始めたい場合、XM(最低入金額500円・口座開設ボーナス13,000円)やExness(最低入金額1ドル)を選ぶべきです。

特にXMは口座開設ボーナス13,000円を元手にリスクゼロで取引を始められるため、初心者にとって圧倒的に有利ですね。

条件2:海外FX初心者または取引経験が1年未満

TradeViewは中上級者向けの業者であり、初心者向けの教育コンテンツやサポート体制は充実していません。

また、ボーナスがないため、初心者が「失敗しながら学ぶ」ためのクッションがありません。

海外FX初心者は、まずXMやAXIORYなどでボーナスを活用しながら取引の基礎を学び、年間100万円以上の取引を行うようになってからTradeViewに移行するのが賢明です。

📝 取引経験1年未満の段階で重要なこと

低スプレッドよりも「ロスカットされにくい高レバレッジ」や「ボーナスによるリスク軽減」の方が重要です。

TradeViewは「勝てる手法を持つ中上級者が、さらに利益を伸ばすための環境」。初心者が使いこなせる業者ではないことを理解しておきましょう。

条件3:ボーナスやキャンペーンを活用したい

TradeViewは常時開催のボーナスキャンペーンを一切実施していません。

口座開設ボーナス・入金ボーナス・キャッシュバックプログラムなどは存在せず、すべて自己資金での取引となります。

対してXMは最大150万円の入金ボーナス、Exnessは定期的なキャッシュバックキャンペーンを実施しており、実質的な取引コストを大幅に削減できます。

| 業者名 | ボーナス内容 |

|---|---|

| TradeView | ボーナスなし(完全自己資金) |

| XM | 最大150万円の入金ボーナス |

| Exness | 定期的なキャッシュバック |

ボーナス重視派は、XM・FXGT・Exnessなどを選ぶべきです。

条件4:レバレッジ1000倍以上で取引したい

TradeViewの最大レバレッジは500倍です。

XM(1000倍)・Exness(無制限)・FXGT(1000倍)と比べると低く、少額資金で大きなポジションを持ちたいトレーダーには不向きです。

💡 レバレッジの違いによる影響

資金10万円・レバレッジ1000倍なら最大1億円分のポジションを持てますが、レバレッジ500倍では5,000万円までに制限されます。

特に「ハイレバレッジで一攫千金を狙いたい」「少額資金で短期間に資金を増やしたい」というトレーダーには、TradeViewよりもExness(レバレッジ無制限)やXM(レバレッジ1000倍)が適しています。

ただし、TradeViewのレバレッジ500倍は「低スプレッドとの組み合わせで中上級者が安定的に利益を積み上げる」ために最適化されており、ギャンブル的な取引には向いていません。

条件5:スイングトレードやポジショントレードが中心

スイングトレード(数日~数週間保有)やポジショントレード(数週間~数ヶ月保有)では、取引回数が少ないため、低スプレッドのメリットを十分に享受できません。

例えば、月に5回しか取引しない場合、TradeViewとXMのスプレッド差(USD/JPYで約1.0pips)によるコスト削減額は月間5,000円程度にとどまります。

一方、XMの入金ボーナス最大150万円やロイヤルティプログラムを活用すれば、年間数十万円の実質的なメリットを得られます。

また、スイングトレードではスワップポイントが重要ですが、TradeViewは特別にスワップが有利というわけではありません(スワップフリー口座は宗教的理由のあるトレーダーのみ利用可)。

- TradeViewを避けるべき5つの条件

- 条件1:用意できる資金が10万円未満の場合の代替案

- 条件2:初心者や取引経験1年未満のトレーダーに向かない理由

- 条件3:ボーナス重視派にTradeViewが不向きな理由

- 条件4:ハイレバレッジ取引を希望する場合の適切な業者

- 条件5:スイングトレーダーが選ぶべき業者の基準

取引スタイル別の適性チェック|あなたに合うか5分で判定

自分の取引スタイルに該当する項目を読み、TradeViewが本当に合っているかを最終確認しましょう。

取引スタイルによって重視すべきポイントが全く異なるので、自分のスタイルをしっかり見極めることが大切です!

- スキャルピング:数秒~数分のポジション保有、高頻度取引

- デイトレード:数時間~1日以内のポジション保有

- スイングトレード:数日~数週間のポジション保有

- 自動売買(EA):24時間稼働で高頻度取引が中心

取引スタイルは「ポジション保有期間」と「取引回数」で分類されます。

それぞれのスタイルで重視すべきポイント(スプレッド・約定力・レバレッジ・ボーナス・VPS)が異なるため、一律に「TradeViewが良い」とは言えません。

スキャルピング|最適(低コスト×高約定力で年間50万円削減できる可能性)

年間コスト削減額の試算

以下の条件で、TradeView(ILC口座)と他社(XMスタンダード口座)のコスト差を比較します。

- 取引通貨ペア:USD/JPY

- 1回あたりの取引量:1ロット(10万通貨)

- 1日の取引回数:20回

- 月間取引日数:20日

- 年間取引回数:4,800回(20回×20日×12ヶ月)

| 比較項目 | TradeView ILC口座 | XMスタンダード口座 |

|---|---|---|

| スプレッド | 0.1pips | 1.6pips |

| 取引手数料 | 往復$5.0(0.5pips相当) | なし |

| 実質コスト | 0.6pips = 600円/ロット | 1.6pips = 1,600円/ロット |

| 年間コスト | 288万円 | 768万円 |

💰 年間コスト削減額

768万円 – 288万円 = 480万円

1日20回・年間4,800回のスキャルピングを行う場合、TradeViewに乗り換えるだけで年間約480万円(約50万円/月)のコスト削減が可能です。

これは「利益を増やす」のではなく、「無駄なコストを削減する」ことで実現できるため、確実性の高いメリットです。

スキャルピングは取引回数が多いからこそ、コストの差が大きく響きます。1回あたりわずか1pipsの差でも、年間では数百万円の違いになるんです。

低コスト×高約定力の相乗効果

TradeViewは低スプレッドだけでなく、約定率99.6%・約定スピードの速さという「高約定力」も兼ね備えています。

スキャルピングでは、1pipsのスリッページや約定拒否が致命的な損失につながります。

TradeViewのNDD方式では、注文が直接インターバンク市場に流れるため、業者による意図的な約定拒否やレート操作が起こりません。

これにより、「狙った価格で確実にエントリー・決済できる」という安心感が得られます。

どれだけスプレッドが狭くても、約定が遅かったり滑ったりしたら意味がありません。TradeViewは「低コスト」と「高約定力」の両方を実現しているのが強みです。

デイトレード|おすすめ(NDD方式で透明性の高い取引環境)

- 月間100~200回の取引で月間3~5万円のコスト削減

- 業者による約定操作がなく、テクニカル分析通りの取引が可能

- 経済指標発表時や市場急変時でも約定拒否が起こりにくい

デイトレードでは、数時間~1日以内にポジションを決済するため、スキャルピングほど取引回数は多くありませんが、それでも月間100~200回程度の取引を行います。

この規模になると、TradeViewの低スプレッドによるコスト削減額は月間3~5万円に達します。

また、デイトレードでは「狙ったタイミングで確実にエントリー・決済できるか」が勝敗を分けます。

TradeViewのNDD方式では、業者による約定操作がないため、テクニカル分析通りの取引が実現できます。

経済指標発表時など、ボラティリティが高い相場でもしっかり約定できるのは大きな安心材料ですね。チャンスを逃さず取引できる環境が整っています。

特に、経済指標発表時や市場急変時でも約定拒否が起こりにくく、チャンス相場を逃さずに取引できる点が大きなメリットです。

- 約定率99.6%と業界トップクラス

- 指値注文・逆指値注文が指定価格で正確に約定

- DD方式業者では得られない透明性と約定力

デイトレードでは、エントリー時に1~2pipsのスリッページが発生すると、その後の利益が大きく削られます。

TradeViewは約定率99.6%と業界トップクラスで、スリッページの発生頻度も低く抑えられています。

特に、指値注文・逆指値注文が「指定した価格で正確に約定する」という信頼性は、他のDD方式業者では得られない大きなアドバンテージです。

わずかなスリッページも積み重なると大きな損失になります。約定力の高さは、デイトレードで勝ち続けるための重要な要素です。

スイングトレード|他社優先(ボーナスなしが不利)

- ボーナスなしで証拠金維持率の余裕が作りにくい

- レバレッジ500倍の制約で資金効率が低下

- 取引回数が少ないため低スプレッドのメリットが限定的

📝 ボーナスなしが不利

スイングトレードでは、取引回数が月間5~20回程度と少ないため、低スプレッドによるコスト削減効果が限定的です。

例えば、月間10回・年間120回の取引の場合、TradeViewとXMのスプレッド差(USD/JPYで約1.0pips)によるコスト削減額は年間12万円程度にとどまります。

一方、XMの入金ボーナス最大150万円を活用すれば、実質的な証拠金が2倍以上に増えるため、ロスカットリスクを大幅に軽減できます。

スイングトレードでは数日~数週間ポジションを保有するため、証拠金維持率を高く保つことが特に重要です

また、スイングトレードでは数日~数週間ポジションを保有するため、証拠金維持率を高く保つことが重要です。

ボーナスによって証拠金が増えれば、急な相場変動にも耐えられる余裕が生まれます。

TradeViewではこのメリットが得られないため、スイングトレーダーにとってはXMやFXGTの方が有利です。

📝 レバレッジ500倍の制約

スイングトレードでは、少ない証拠金で大きなポジションを長期保有したい場面があります。

この場合、レバレッジ1000倍以上の業者(XM・Exness・FXGT)の方が資金効率が高くなります。

TradeViewのレバレッジ500倍は「スキャルピングで短期間に利益を積み上げる」スタイルには最適ですが、「大きなポジションを長期保有する」スイングトレードには不向きです。

資金10万円でレバレッジ500倍の場合、保有できるポジションサイズがレバレッジ1000倍の半分に制限されるため、機会損失が大きくなってしまいます

特に、資金10万円でレバレッジ500倍の場合、保有できるポジションサイズがレバレッジ1000倍の半分に制限されるため、機会損失が大きくなります。

自動売買(EA)|おすすめ(VPS割引とcTrader対応が強み)

- cTrader対応で高速約定・板情報の透明性を実現

- 低スプレッドによりEA運用時のコストを大幅削減

- NDD方式で約定の透明性が高くバックテスト通りの実現性

- スキャルピングEAやグリッド系EAで高パフォーマンス

VPS環境とcTrader対応

EA運用では、24時間安定稼働できるVPS環境が必須です。

TradeView自体は無料VPSサービスを提供していませんが、低スプレッド・高約定力という取引環境により、EA運用時のコストを大幅に削減できます。

また、TradeViewはcTrader口座に対応しており、cTraderの高速約定・板情報の透明性・高度なチャート機能を活用できます。

cTraderはMT4/MT5よりもEA運用に適したプラットフォームとされており、特にスキャルピングEAやグリッド系EAの運用で高いパフォーマンスを発揮します。

VPSは別途契約が必要ですが(月額2,000~3,000円程度)、低スプレッドによるコスト削減額がVPS費用を上回るため、結果的にトータルコストは削減されます。

低スプレッドによるEAの勝率向上

EAの多くは、小さな利幅を狙う高頻度取引を行います。

このため、スプレッドが0.1pips違うだけで、年間の収支が数十万円~数百万円変わることがあります。

また、NDD方式による約定の透明性により、EA稼働中に「意図的な約定拒否」や「不利なスリッページ」が発生しにくく、バックテスト通りのパフォーマンスを実現できる可能性が高まります。

EA専用口座としてTradeViewを開設し、裁量取引は別の業者(XMなど)で行うという「併用戦略」も有効です。

💡 EA運用のポイント

TradeViewの低スプレッド環境は、VPS費用を差し引いてもトータルコストで優位性があります。cTraderの高度な機能と組み合わせることで、EA本来のパフォーマンスを最大限に引き出せます。

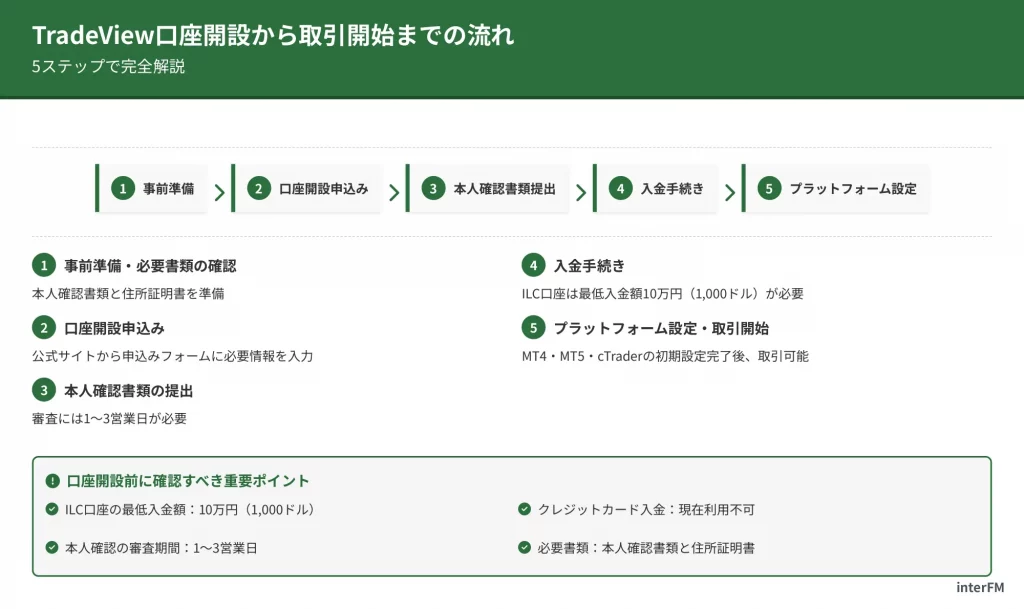

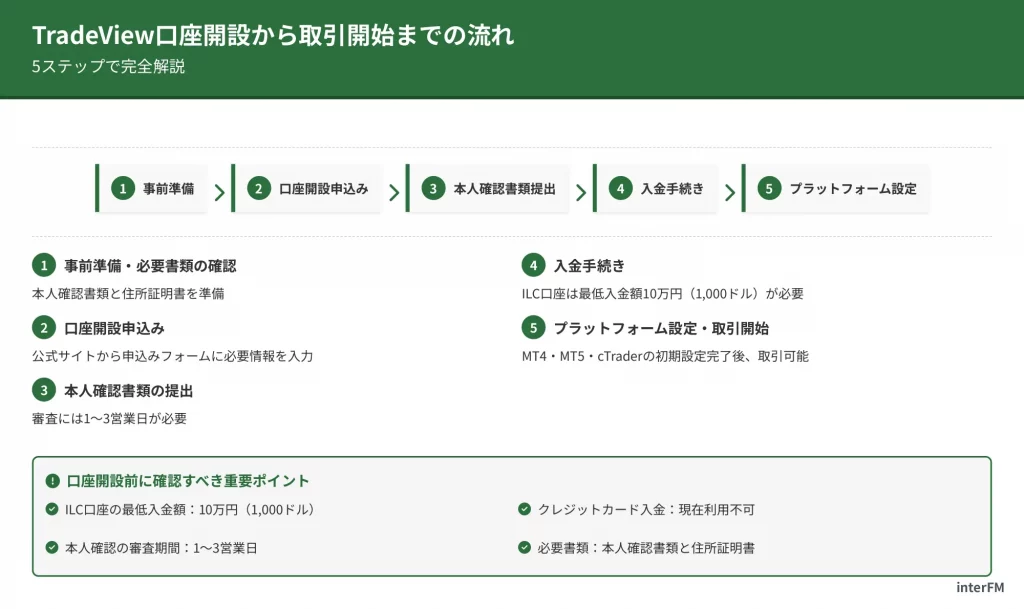

口座開設から取引開始までの流れ|5ステップで完全解説

TradeViewで取引を始めるには、口座開設申込みから本人確認、入金、プラットフォーム設定までの一連のステップを踏む必要があります。

このセクションでは、初めてTradeViewを利用する方でもスムーズに取引開始できるよう、各段階の具体的な手順と注意点を詳しく解説します。

TradeViewの口座開設は比較的シンプルですが、最低入金額や審査期間など、事前に知っておくべきポイントがいくつかあります。

TradeViewの口座開設プロセスは、他の海外FX業者と比較してもシンプルな構造ですが、ILC口座の最低入金額が10万円(1,000ドル)に設定されている点や、クレジットカード入金が現在利用できない点など、事前に把握しておくべき特徴があります。

- ILC口座の最低入金額:10万円(1,000ドル)

- クレジットカード入金:現在利用不可

- 本人確認の審査期間:1〜3営業日

- 必要書類:本人確認書類と住所証明書

以下では、口座開設の具体的な手順から入出金方法の選び方、MT4・MT5・cTraderの初期設定まで、実際の画面に沿って段階的に説明していきます。

各ステップで必要となる書類や情報、審査でつまずかないための注意点も併せて確認しましょう。

口座開設の手順|必要書類と審査期間の注意点

TradeViewの口座開設は、公式サイト(tradeviewforex.com)から申込みフォームに必要事項を入力し、本人確認書類をアップロードする流れで進行します。

申込み自体は10分程度で完了しますが、審査期間を含めると口座開設完了までに1〜3営業日を見込んでおく必要があります。

- TradeView公式サイトから「口座開設」ボタンをクリック

- 個人情報入力(氏名・生年月日・住所・電話番号・メールアドレス)

- 口座タイプ選択(X Leverage口座またはILC口座)

- 取引プラットフォーム選択(MT4・MT5・cTrader)

- 本人確認書類のアップロード

まず、TradeView公式サイトにアクセスし、「口座開設」または「新規登録」のボタンをクリックします。

次に、個人情報入力フォームで氏名(ローマ字)、生年月日、住所(英語表記)、電話番号、メールアドレスなどを入力します。

編集部としては、特にローマ字表記や英語住所の入力ミスが多いと感じています。書類をしっかり確認しながら入力しましょう。

口座タイプの選択では、X Leverage口座(最低入金額1万円)またはILC口座(最低入金額10万円)のいずれかを選びます。

低スプレッド取引を目的とする場合はILC口座が推奨されますが、初回は資金的なハードルが低いX Leverage口座で開設し、後から追加口座としてILC口座を開設する方法も検討できます。

また、取引プラットフォームはMT4・MT5・cTraderから選択可能ですが、開設後に追加口座として別プラットフォームの口座を開設することもできます。

【身分証明書】いずれか1点

- パスポート

- 運転免許証

- 写真付きマイナンバーカード

【住所証明書】発行日から3ヶ月以内、いずれか1点

- 住民票

- 公共料金明細書(電気・ガス・水道)

- クレジットカード会社の請求書

- 公的機関からの請求書類

身分証明書としては、パスポート、運転免許証、写真付きマイナンバーカードのいずれか1点が必要です。

いずれもカラーコピーまたはカラー撮影した画像で、顔写真・氏名・生年月日・有効期限が明瞭に確認できるものを用意します。

有効期限が切れていると審査で却下されるため、事前に確認しましょう。

住所証明書としては、発行日から3ヶ月以内の住民票、公共料金明細書(電気・ガス・水道)、クレジットカード会社の請求書、公的機関からの請求書類のいずれか1点が必要です。

住民票は役所で取得する際に「発行日」が記載されるため確実ですが、公共料金明細書を使用する場合は請求月・請求日が明記されているか確認してください。

公共料金明細書は発行日が分かりにくいケースがあります。不安な場合は住民票を取得するのが確実です。

⏰ 審査期間と注意点

TradeViewの本人確認審査は通常1営業日程度で完了しますが、書類の不備や内容確認が必要な場合は3営業日程度かかるケースもあります。

週末や祝日を挟む場合はさらに日数が延びるため、余裕を持って申請することが推奨されます。

- 申請フォームの入力内容と本人確認書類の情報を完全一致させる

- 書類画像の画質が十分であることを確認(ぼやけ・切れはNG)

- 有効期限内の書類を使用する

- 住所証明書は発行日から3ヶ月以内のものを用意

第一に、申請フォームの入力内容と本人確認書類の情報を完全一致させることです。

特に氏名のローマ字表記や住所の英語表記で不一致があると、審査が長引くか却下されます。

第二に、書類画像の画質が十分であることを確認します。

ぼやけた画像や一部が切れている画像は再提出を求められる原因となります。

第三に、有効期限内の書類を使用することです。

運転免許証やパスポートの有効期限が切れている、または住所証明書の発行日が3ヶ月を超えている場合は受理されません。

画像は少し大きめに撮影し、四隅がしっかり写っていることを確認してからアップロードするのがコツです。

申請後、TradeViewから口座開設完了のメールが届きます。

このメールには口座番号(ログインID)、取引サーバー情報、初期パスワードが記載されているため、大切に保管してください。

これらの情報は後述するMT4・MT5・cTraderへのログインに必要となります。

入金方法の選び方|bitwallet・銀行送金・クレカの比較

TradeViewへの入金方法は、主にbitwallet、国内銀行送金、海外銀行送金の3つです。

それぞれの手数料・反映時間・最低入金額を理解し、自身の資金状況や取引開始の緊急度に応じて最適な方法を選択することが重要です。

| 入金方法 | TradeView側手数料 | 実質コスト | 反映時間 | 最低入金額 |

|---|---|---|---|---|

| bitwallet | 無料 | 数百円程度 | 即時〜数時間 | 1万円/10万円 |

| 国内銀行送金 | 無料 | 数百円程度 | 即日〜1営業日 | 1万円/10万円 |

| 海外銀行送金 | 無料 | 3,000〜5,000円 | 3〜5営業日 | 1万円/10万円 |

※最低入金額はX Leverage口座1万円、ILC口座・cTrader口座10万円

💳 bitwallet(ビットウォレット)

TradeViewユーザーの間で最も利用されている入金方法です。

TradeView側の入金手数料は無料で、入金反映時間は即時〜数時間程度と非常にスピーディーです。

最低入金額は口座タイプにより異なり、X Leverage口座では1万円、ILC口座・cTrader口座では10万円から入金可能です。

bitwalletを利用する際の実質的なコストは、bitwalletアカウントへの入金時に発生する手数料のみです。

bitwalletへの入金方法は銀行振込やコンビニ入金など複数ありますが、銀行振込の場合は利用銀行の振込手数料(数百円程度)が発生します。

一方、bitwalletからTradeViewへの送金手数料は無料のため、トータルのコストは数百円程度に抑えられます。

bitwalletは手数料が安くて反映も早い!入出金の両方で使えるから、資金管理がとってもスムーズになるんです♪

- 入金スピードが速い(即時〜数時間)

- 手数料が安い(数百円程度)

- 出金時にも同じアカウントを利用可能

- 出金手数料も低額(TradeView側1ドル+bitwallet側の手数料)

- 出金の着金も24時間以内と迅速

🏦 国内銀行送金

bitwalletアカウントを持っていない場合や、直接銀行から送金したい場合に選択される方法です。

TradeViewは日本国内の提携銀行(三井住友銀行など)を指定しており、日本円での銀行振込が可能です。

TradeView側の入金手数料は無料ですが、利用銀行の振込手数料(数百円)が発生します。

入金反映時間は、銀行営業日の場合で即日〜1営業日程度です。

国内銀行送金のメリットは、既存の銀行口座から直接送金できるため、新たにオンラインウォレットのアカウントを開設する手間がかからない点です。

また、銀行の取引履歴に記録が残るため、確定申告時の証拠資料としても利用しやすい特徴があります。

ただし、銀行の営業時間外や週末に振込を行った場合、反映が翌営業日以降になる点に注意が必要です。

急いで取引を開始したい場合は、bitwalletの即時反映の方が有利です。

銀行送金は既存の口座から送金できて便利!確定申告の時も銀行の取引履歴がそのまま使えるのがいいですね。

🌐 海外銀行送金

大口の入金や外貨建てでの送金を行いたい場合に利用されます。

TradeView側の入金手数料は無料ですが、送金元銀行での海外送金手数料(数千円)や中継銀行手数料(リフティングチャージ)が発生するため、実質的なコストは3,000〜5,000円程度になります。

入金反映時間は3〜5営業日と長めです。

海外銀行送金は手数料が高く反映も遅いため、少額入金や初回入金には不向きです。

一方で、数百万円以上の大口入金を行う場合や、米ドルやユーロなどの外貨をそのまま送金したい場合には選択肢となります。

💳 クレジットカード・デビットカード

2023年7月末以降、TradeViewでは利用停止となっています(2025年11月19日時点)。

かつてはクレジットカードでの入金も可能でしたが、現在は利用できないため注意が必要です。

今後再開される可能性もありますが、公式サイトで最新情報を確認することが推奨されます。

- X Leverage口座:最低1万円(100ドル)

- ILC口座・cTrader口座・CURRENEX口座:最低10万円(1,000ドル)

ILC口座は低スプレッドが魅力ですが、初回入金額のハードルが高いため、資金に余裕がない場合はX Leverage口座から始め、資金が増えた段階でILC口座を追加開設する戦略も有効です。

最初は少額からスタートして、慣れてきたら低スプレッドのILC口座に移行する、という段階的なアプローチもおすすめです!

- 迅速に取引開始・手数料最小限 → bitwalletが最適

- bitwalletアカウントなし・銀行から直接送金 → 国内銀行送金を選択

- 大口入金・外貨建て送金 → 海外銀行送金を検討(コストと時間に注意)

出金方法と着金日数|1-2営業日で着金する手順

TradeViewからの出金は、入金方法と同じルートで行うのが基本原則です。

すなわち、bitwalletで入金した資金はbitwalletへ出金、銀行送金で入金した資金は銀行送金で出金する形となります。

出金申請の手順、各出金方法の手数料と着金日数、出金拒否を避けるためのポイントを把握しておきましょう。

📝 出金申請の基本手順

まず、TradeViewの会員ページ(マイページ)にログインします。

メニューから「入出金」または「資金管理」のセクションを選び、画面下部の「口座間資金移動やご出金はこちらから可能です」といったリンクをクリックします。

出金申請フォームで、出金方法(bitwallet・銀行送金など)、出金金額、出金先情報(bitwalletのメールアドレスまたは銀行口座情報)を入力し、申請を送信します。

TradeView側で出金申請の処理が行われた後、指定した方法で資金が送金されます。

出金申請は通常24時間以内に処理されますが、コンプライアンス確認が必要な場合や同月4回目以降の出金申請の場合は、追加の確認手続きが入ることがあります。

出金方法によって手数料と着金スピードが大きく変わるので、自分の出金額に合わせて選ぶのがポイントです!

💰 bitwalletでの出金

bitwalletでの出金は、最も迅速かつ低コストな方法です。

TradeView側の出金手数料は1ドル(約140円程度)で、これにbitwallet側の出金手数料(bitwalletから銀行口座への引き出し時に824円)を加えた合計が実質コストとなります。

着金日数は、TradeViewからbitwalletへの送金が24時間以内、bitwalletから銀行口座への引き出しが2〜3営業日程度のため、トータルで2〜4営業日程度です。

ただし、TradeViewからbitwalletアカウントへの反映自体は非常に早く、多くの場合1営業日以内に完了します。

- 手数料が他の方法より圧倒的に安い(約1,000円程度)

- 処理が迅速で1営業日以内に反映

- 頻繁な入出金や少額出金に最適

- 資金をプールして再入金も素早く対応可能

🏦 銀行送金(海外送金)での出金

銀行送金(海外送金)での出金は、TradeViewから日本の銀行口座へ直接送金する方法です。

TradeView側の出金手数料は35ドル(約5,000円相当)と高額で、これに加えて受取銀行側の手数料(被仕向送金手数料やリフティングチャージなど、合計2,000〜4,000円程度)も発生する可能性があります。

着金日数は3〜5営業日です。

週末を挟む場合はさらに延びるため、5〜7営業日を見込んでおく必要があります。

一方で、数十万円以上のまとまった金額を出金する場合や、bitwalletを経由せず直接銀行口座に資金を移したい場合には選択肢となります。

ただし、手数料の割合を考慮すると、最低でも50万円以上の出金時に利用するのが現実的です。

少額出金ならbitwallet、大口出金なら銀行送金と使い分けるのがコツですね。

| 出金方法 | 手数料 | 着金日数 | おすすめ金額 |

|---|---|---|---|

| bitwallet | 約1,000円 | 1〜2営業日 | 少額〜50万円 |

| 銀行送金 | 7,000〜9,000円 | 3〜7営業日 | 50万円以上 |

⚠️ 出金拒否を避けるポイント

第一に、出金先の名義は必ずTradeView口座名義人と同一でなければなりません。

他人名義の銀行口座やbitwalletアカウントへの出金は、犯罪収益移転防止法(e-Gov法令検索)に基づくマネーロンダリング防止の観点から拒否されます。

第二に、入金額以上の利益を出金する場合、入金時と同じ方法で入金額分を優先的に出金する必要があります。

例えば、bitwalletで10万円入金し、15万円に増えた場合、まず10万円はbitwalletへ出金し、残りの5万円(利益分)を別の方法で出金するといった形です。

第三に、本人確認手続きが完了していることを確認します。

TradeViewでは口座開設時に本人確認を行いますが、追加の書類提出を求められる場合もあります。

出金申請前に会員ページで認証ステータスを確認しておきましょう。

第四に、ボーナスやクレジットを利用した取引の場合、ボーナス規約に従った出金条件を満たしているか確認します。

(ただしTradeViewは基本的にボーナスを提供していないため、この点は他社からの乗り換え時に留意すべき内容です)

第五に、規約違反となる取引を行っていないか確認します。

TradeViewは裁定取引(アービトラージ)や複数口座間の両建てなど、一部の取引手法を禁止していませんが、システムの脆弱性を悪用した取引やサーバー負荷を意図的にかける行為は規約違反となる可能性があります。

通常のスキャルピングやEA使用は全く問題ありませんが、不正と見なされる行為があった場合、出金が保留されることがあります。

- 出金先名義と口座名義人が同一であること

- 入金額は入金時と同じ方法で優先出金すること

- 本人確認手続きが完了していること

- ボーナス規約の出金条件を満たしていること

- 規約違反の取引を行っていないこと

出金先の名義は特に重要!必ず本人名義の口座やアカウントを使いましょう。

🔄 同月4回目以降の出金について

同月4回目以降の出金については、コンプライアンスルールにより追加の確認手続きが入る場合があります。

頻繁に入出金を繰り返すと、処理に時間がかかることがあるため、可能であれば出金回数を月3回以内に抑える、またはまとまった金額を一度に出金する方が効率的です。

✅ 出金方法の選び方まとめ

迅速かつ低コストで出金したい場合はbitwalletが最適で、1-2営業日での着金が期待できます。

大口の出金で直接銀行口座に振り込みたい場合は銀行送金を選択しますが、手数料が高額なため50万円以上の出金時に限定するのが賢明です。

いずれの方法も、出金先名義が口座名義人と一致していることを必ず確認してから申請を行いましょう。

プラットフォーム設定|MT4・MT5・cTraderのダウンロードと初期設定

口座開設と入金が完了したら、取引プラットフォームをダウンロードして初期設定を行います。

TradeViewはMT4(MetaTrader 4)、MT5(MetaTrader 5)、cTraderの3つの主要プラットフォームに対応しており、それぞれ特徴が異なります。

自身の取引スタイルや好みに応じて選択し、適切に設定することで快適な取引環境を構築できます。

📊 MT4(MetaTrader 4)のダウンロードと設定

MT4は世界中のFXトレーダーに最も広く利用されているプラットフォームで、豊富なカスタムインジケーターやEA(自動売買プログラム)が利用可能です。

TradeViewのMT4をダウンロードするには、公式サイト(tradeviewforex.com)にログインし、「プラットフォーム」または「ダウンロード」のセクションからMT4を選択します。

Windows版・Mac版・スマートフォン版(iOS/Android)が用意されているため、使用するデバイスに応じたバージョンをダウンロードします。

ダウンロードしたインストーラーを実行し、画面の指示に従ってインストールを完了させます。

インストール後、MT4を起動すると、ログイン画面が表示されます。

ここで、TradeViewから送られてきた口座開設完了メールに記載されている「ログインID(口座番号)」「パスワード」「サーバー名」を入力します。

サーバーはドロップダウンメニューから「TradeView」を含む適切なサーバーを選択します(例:TradeView-Live、TradeView-Demo など)。

正しい情報を入力して「ログイン」をクリックすると、取引口座に接続されます。

MT4の画面左側の「気配値表示」ウィンドウで取引したい通貨ペアを右クリックし、「チャート表示」を選択すると、そのチャートが開きます。

チャートの時間足(1分足、5分足、1時間足、日足など)は上部のツールバーから変更可能です。

また、チャートのデザイン(背景色、ローソク足の色など)は、チャート上で右クリック→「プロパティ」から好みに応じてカスタマイズできます。

インジケーターの追加は、上部メニューの「挿入」→「インディケータ」から行います。

移動平均線、RSI、MACDなど、標準装備されているテクニカル指標を自由に追加できます。

また、カスタムインジケーターやEAを利用する場合は、ファイル→「データフォルダを開く」→「MQL4」フォルダ内の「Indicators」または「Experts」フォルダに該当ファイルをコピーし、MT4を再起動すれば利用可能になります。