ある日突然、引田法律事務所から支払い請求の通知が届き、不安になっていませんか?「昔の借金を忘れていた」「本当に支払わなければならないの?」と疑問を感じる方も多いでしょう。しかし、その請求が時効を迎えている場合、「時効援用」という手続きを行うことで、法的に支払いを拒否できる可能性があります。逆に、何もせず放置してしまうと、裁判を起こされるリスクもあるため注意が必要です。

この記事では、引田法律事務所からの請求に対する適切な対処法や、時効援用の具体的な手順について詳しく解説します。不安を解消し、適切な対応を取るために、ぜひ最後までご覧ください。

弁護士法人引田法律事務所から請求が届いたら

ある日突然、弁護士法人引田法律事務所から支払い請求の通知が届き、「なぜこの法律事務所から連絡が来たのか分からない」と戸惑っている方も多いのではないでしょうか? 実は、引田法律事務所は特定の債権回収会社や金融機関の代理人として請求を行っているケースがほとんどです。

そのため、引田法律事務所に心当たりがなくても、過去に借りたお金や未払いの債務が原因である可能性が高いのです。

引田法律事務所が代理を務める可能性のある会社

引田法律事務所が請求を行っているのは、主に以下の企業の代理人としてのケースが多いとされています。

- 日本保証(旧:日栄、ロプロ)

- パルティール債権回収

- アウロラ債権回収

- ワイジェイカード(旧ヤフーカード・旧ワイジェイカード)

- リベラルアセット

- PayPayカード(旧ヤフーカード・旧ワイジェイカード)

日本保証・パルティール・アウロラ債権回収の元の債権者とは?

引田法律事務所からの請求の背後には、過去に契約した金融機関が存在することが多いです。例えば、日本保証やパルティール債権回収、アウロラ債権回収が扱っている債権の元の債権者(最初の貸主)は以下のような金融機関である可能性があります。

- 日本保証

-

- 武富士

- パルティール債権回収

-

- 楽天カード

- アウロラ債権回収

-

- CFJ(旧ディックファイナンス)

- シティカードジャパン

- イオンクレジットサービス

- 東京スター銀行

- 東京スター・ビジネス・ファイナンス

- 三和ファイナンス

- タイヘイ

- マルフク

- ジュピター合同会社

- 合同会社エムシーフォー

- SKインベストメント

何年も前の未払い債務が、債権回収会社を経由して請求されている可能性があります。

請求がしつこい理由

弁護士法人引田法律事務所からの請求が「しつこい」と感じている方もいるでしょう。「何度も電話がかかってくる」「手紙が頻繁に届く」などの状況に困っている方も多いはずです。しかし、請求がしつこくなるのには理由があり、その背後には時効の成立阻止や裁判手続きが関係していることがあります。

時効が迫っているため、回収を急いでいる

借金には時効があります。一般的に、消費者金融やクレジットカードの借金は5年(商取引の場合)または10年(個人間取引の場合)で時効となります。

しかし、時効は債権者側が「時効の中断措置」を取らなければ、そのまま成立してしまいます。 そのため、時効が迫っている段階になると、回収を急ぐために請求が頻繁になるのです。

債権者側が時効を中断させる方法には、以下のようなものがあります。

- 支払いの意思を示させる(少額でも支払いをさせる、電話で「支払う」と言わせる)

- 裁判を起こす(訴訟を起こすことで時効がリセットされる)

- 債務承認書へのサインを求める(分割払いの同意書など)

請求がしつこい場合、時効が近いために債務承認をさせようとしている可能性が高いです。うっかり「支払います」と言ってしまうと、時効がリセットされてしまうので注意しましょう。

裁判を起こす準備を進めている

請求がしつこくなるもう一つの理由として、債権者が裁判を検討している可能性があります。特に、何度も無視を続けていると、相手側が「このままでは回収できない」と判断し、少額訴訟や支払督促などの法的手続きに踏み切る場合があります。

裁判を起こされると、以下のリスクが発生します。

- 裁判所から支払督促や訴状が届く

- 判決が確定すると給与や財産が差し押さえられる可能性がある

- 時効が成立する前に訴訟を起こされると、時効がリセットされる

請求が頻繁に届いている場合は、相手が裁判を検討しているサインかもしれません。 このまま放置するのではなく、時効援用が可能かどうかを早めに確認しましょう。

請求がしつこい場合、無視するのは危険です。相手側が裁判を起こす可能性もあるため、時効が成立しているなら時効援用を行い、必要に応じて専門家に相談することが重要です。

次の章では、時効援用の具体的な方法について詳しく解説していきます。

まずは時効援用を検討

引田法律事務所からの請求が届いたら、焦らずにまずは「時効援用」ができるかどうかを検討しましょう。過去の借入れが長期間支払われずに放置されていた場合、すでに時効が成立している可能性があるからです。

時効が成立しているにもかかわらず、請求に応じてしまうと、支払う必要がなかった債務を認めてしまうことになり、時効がリセットされてしまうこともあります。そのため、まずは冷静に状況を確認し、適切に時効援用の手続きを行うことが重要です。

時効援用とは

借金には消滅時効があり、以下の期間が経過すると、原則として支払い義務がなくなります。

- 消費者金融・クレジットカードの借金:最後の返済から 5年

- 銀行ローン・保証会社の借金:最後の返済から 5年または10年(契約による)

- 個人間の貸し借り:最後の返済から 10年

つまり、最後に返済してから5年以上経過している場合、時効援用によって支払いを拒否できる可能性があるということです。

ただし、時効が成立するだけでは自動的に借金が消えるわけではなく、債務者(借主)が「時効援用の意思」を正式に示す必要があるのです。これを行わない限り、債権者は請求を続けることができます。

そのため、時効の可能性がある場合は、適切に時効援用の手続きを取ることが大切です。

時効援用ができる条件

時効援用を行うためには、単に「5年以上経過しているから」というだけではなく、いくつかの条件を満たしている必要があります。

条件①最後の返済や借金の承認から5年以上経過していること

時効援用の基本条件は、最後の返済や借金の承認から一定期間が経過していることです。

- 消費者金融・クレジットカードの借金:最後の返済から 5年

- 銀行ローン・保証会社の借金:最後の返済から 5年または10年(契約による)

- 個人間の貸し借り:最後の返済から 10年

※ 時効のカウントは、最後に返済をした日、または借金を認める行為をした日からスタートします。そのため、たとえば3年前に「少額だけ支払った」という場合、時効のカウントがリセットされ、再び5年が必要になります。

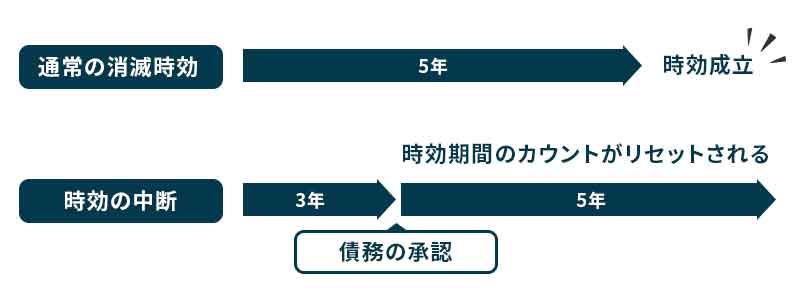

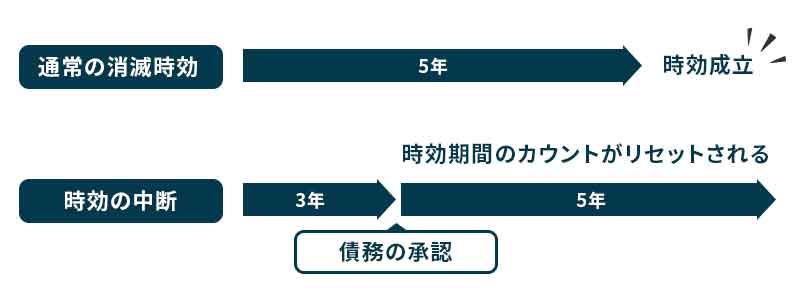

条件②債権者による時効の中断(リセット)がされていないこと

債権者は、時効が成立する前に「時効を中断(リセット)」する手段を持っています。以下のいずれかが行われると、それまでの時効の期間が無効となり、再び5年間のカウントが始まります。

時効が中断される主なケース

- 借金を認める発言や書面を交わした場合(「今度払います」などと伝えた)

- 1円でも支払いをしてしまった場合(分割払いの一部を支払うなど)

- 裁判を起こされた場合(支払督促・訴訟など)

特に注意すべきなのは、債権者が裁判を起こすケースです。訴訟によって裁判所の判決が確定すると、通常5年の時効期間が10年に延長されます。そのため、請求がしつこくなっている場合は、債権者が裁判を検討している可能性があるため、早めに対応を考えましょう。

条件③時効援用の手続きを正式に行うこと

そのため、時効が成立している場合でも、何もしなければ債権者は請求を続けることができます。

時効援用を確実に成立させるためには、「時効援用通知書」を内容証明郵便で送付する必要があります。これを正式に送ることで、債権者側は法的に請求を続けることができなくなります。

- 最後の返済から5年以上経過しているか?

- 途中で少しでも支払ったり、支払う意思を示したりしていないか?

- 裁判を起こされていないか?

- 時効援用の正式な手続きを行ったか?

これらの条件を満たしていれば、時効援用を行うことで、借金の支払い義務を法的に消滅させることができます。

時効援用の手続き方法

時効が成立している可能性がある場合、次に重要なのは正しく時効援用の手続きを行うことです。

時効援用を行う前に、まず自分の借金が時効に達しているかを確認する必要があります。

確認するべきポイント

- 最後の支払いから5年以上経過しているか?

- 途中で「支払う」と発言したり、一部支払いをしていないか?

- 裁判や支払督促を起こされていないか?

※「分からない」「昔のことなので記録がない」という場合は、信用情報機関(JICC・CIC)に開示請求を行うか、債権者に問い合わせる方法もあります。 ただし、問い合わせる際に「支払う意思がある」と誤解される発言をしないよう注意が必要です。

時効を主張するためには、正式な文書で債権者に対して「時効援用」を通知する必要があります。この文書を「時効援用通知書」といいます。

時効援用通知書に記載する内容の例

- 債務者(自分)の氏名・住所

- 債権者(請求している会社)の名称・住所

- 借入れの契約日や最終支払日(分かる範囲で記載)

- 時効援用を主張する旨の文言(例:「本件債務について消滅時効を援用します」)

- 通知日・署名

※ 書き方に自信がない場合は、弁護士や司法書士に依頼すると、正確な文書を作成してもらえます。

時効援用通知書が完成したら、「内容証明郵便」で債権者に送付します。

- 内容証明郵便とは?

-

内容証明郵便は、送付した文書の内容を日本郵便が証明してくれる特殊な郵便サービスです。これを利用することで、「いつ・誰に・どんな内容の通知を送ったか」の証拠を残すことができます。

- 郵送の流れ

-

- 時効援用通知書を3部作成(1部は債権者用、1部は郵便局保存用、1部は自分の控え)

- 最寄りの郵便局で「内容証明郵便+配達証明付き」で送付

- 配達証明が届いたら、時効援用の証拠として保管

※ 重要:普通郵便で送ると「届いていない」と言われる可能性があるため、必ず内容証明郵便で送ることが必要です。

時効援用通知を送付した後、債権者の反応を確認します。

- 時効援用が認められた場合

-

債権者からの請求が停止し、借金が正式に消滅します。信用情報(ブラックリスト)に影響が残る場合もありますが、一定期間後には削除されます。

- 債権者が時効を認めない場合

-

一部の債権者は、「時効が成立していない」と主張し、請求を続けることがあります。この場合、以下のような対応が考えられます。

- 時効の起算日が争点になる場合 → 追加で証拠を提示する

- 裁判を起こされる場合 → 弁護士に相談し、正式に時効を主張する

※ 債権者が時効を認めず裁判を起こした場合でも、時効期間が経過していれば、法廷で主張することで借金が免除される可能性が高いです。

時効援用に失敗するとどうなる?

時効援用は正しく手続きを行えば借金を法的に消滅させることができますが、手続きに失敗すると、請求が継続し、支払わなければならなくなるリスクがあります。

借金を支払わなければならなくなる

時効援用が認められないと、借金の消滅が認められず、引き続き支払いを求められることになります。 その場合、次のような状況に陥る可能性があります。

- 一括請求される → 債権者が「すぐに全額を支払え」と請求してくる

- 分割交渉を求められる → 返済が難しい場合、分割払いの提案をされる

- 延滞損害金(遅延損害金)が加算される → これまでの利息や損害金が増える

時効が成立している場合でも、適切な手続きを取らなかったために請求が続き、結局支払うことになってしまうケースも少なくありません。

裁判を起こされる可能性がある

時効援用が失敗し、債権者が支払いの意思を示さないと判断した場合、裁判を起こされるリスクがあります。

| 少額訴訟 | 簡易裁判所で手続きが進み、短期間で判決が下される |

| 通常訴訟 | 証拠や主張をもとに裁判が進み、支払い命令が出る可能性がある |

もし裁判で敗訴し、判決が確定してしまうと、次のようなリスクが発生します。

- 給与や銀行口座が差し押さえられる

- 強制執行により財産を回収される

- 時効がリセットされ、新たに10年間支払い義務が発生する

裁判を起こされる前に、時効援用が可能かどうかを確認し、適切な手続きを取ることが重要です。

時効のリセットで新たに返済義務が発生する

時効援用に失敗すると、次のような行為によって時効がリセットされ、また数年間支払わなければならなくなる場合があります。

- 債権者と話して「支払います」と言ってしまった

- 請求を無視し続けた結果、裁判を起こされて敗訴した

- 一部でも支払いをしてしまった(1円でも支払うと時効が中断する)

- 分割払いの交渉をしてしまった

債権者は、時効を阻止するために「支払う意思を引き出そうとする」ため、電話や書面で「今後どうしますか?」と尋ねてきます。ここで安易に「分割で払えます」「少しなら払います」と言ってしまうと、時効がリセットされ、改めて5年~10年間、支払い義務が発生するので注意しましょう。

取り立てが激しくなる可能性がある

時効援用に失敗した場合、債権者は「支払う可能性がある」と判断し、請求を強化するケースが多くなります。

取り立てが激しくなる主なケース

- 支払いの意思を少しでも示した → 「分割なら払えるかも…」と伝えてしまうと、頻繁に連絡が来る

- 時効を主張しなかった → 債権者が「時効援用しないなら支払う意思がある」と判断する

- 無視を続けた → 「応じないなら法的手続きを進める」と裁判を検討する

取り立てがエスカレートすると…

- 電話や郵送が頻繁に届くようになる

- 訪問による取り立ての可能性がある

- 親族や勤務先に連絡がいく可能性も(※違法行為にならない範囲で)

このように、時効援用に失敗すると、支払いを強制されるだけでなく、精神的なストレスも大きくなる可能性があるため、できるだけ正しく手続きを進めることが重要です。

時効援用に失敗しないためのポイント

時効援用が失敗すると、さまざまなリスクが発生します。以下のポイントを押さえて、失敗しないようにしましょう。

- 時効期間が過ぎているか慎重に確認する(最後の支払いから5年以上経過しているか)

- 一部でも支払いをしない(1円でも払うと時効がリセットされる)

- 「支払う」と言わない(債務承認にあたる発言を避ける)

- 内容証明郵便で正式に時効援用通知を送る

- 必要なら弁護士や司法書士に依頼する

時効援用は弁護士に依頼するのが安心

時効援用は自分で手続きを行うことも可能ですが、万が一失敗すると時効がリセットされ、借金を支払わなければならなくなるリスクがあります。 特に、時効期間の計算ミスや、債権者とのやり取りの失敗が命取りになるケースも少なくありません。そのため、確実に時効援用を成功させるためには、弁護士に依頼するのが最も安全な方法です。

弁護士に依頼するメリット

- 確実に時効援用を成功させられる

-

時効援用の手続きには、適切な文書の作成や債権者とのやり取りが重要です。弁護士に依頼すれば、時効が成立しているかどうかを正確に判断し、確実に手続きを進めることができます。

- 債権者とのやり取りを代行してくれる

-

債権者からの請求がしつこく、電話や手紙でのやり取りにストレスを感じている人も多いでしょう。弁護士に依頼すれば、債権者との交渉や書類のやり取りをすべて任せることができるため、安心して手続きを進められます。

- 裁判を起こされた場合も対応できる

-

もし時効援用をする前に裁判を起こされてしまった場合、自分で対応するのは非常に困難です。弁護士であれば、時効援用を裁判で主張し、支払いを免れるための法的な手続きを代行してくれます。

- 違法な取り立てを止められる

-

弁護士が代理人になった場合、債権者は直接連絡を取ることができなくなります。そのため、「しつこい取り立てをやめさせたい」という場合にも、弁護士に依頼するのは有効な手段です。

時効援用の弁護士費用はいくらかかる?

時効援用を弁護士に依頼する場合、かかる費用は事務所によって異なりますが、一般的な相場は以下の通りです。

弁護士費用の目安

| 相談料 | 無料〜5,000円(初回無料の弁護士事務所も多い) |

| 着手金(依頼時に支払う費用) | 30,000円〜50,000円 |

| 成功報酬(時効援用が成立した場合) | 無料〜50,000円 |

| 合計費用の目安 | 30,000円〜100,000円程度 |

- 無料相談を活用する → 初回相談無料の事務所を選ぶ

- 司法書士に依頼する → 140万円以下の債務なら司法書士に依頼でき、弁護士より費用が安い場合がある

- 分割払いが可能な事務所を選ぶ → 費用の負担を減らせる

また、「時効援用が成功しなかった場合は返金保証」という制度を設けている事務所もあるので、事前に確認するとよいでしょう。

どの弁護士を選ぶべきか?

時効援用の手続きを依頼する場合、「借金問題を専門に扱う弁護士」を選ぶことが重要です。弁護士にも得意分野があるため、一般的な法律事務所ではなく、債務整理や時効援用に強い弁護士を選びましょう。

弁護士選びのポイント

- 時効援用の実績が豊富な事務所を選ぶ

- 無料相談を実施している事務所を利用する

- 費用が明確に提示されている事務所を選ぶ(後から追加費用が発生しないように)

- 口コミや評判をチェックする

最近では、オンラインで相談できる法律事務所も増えているため、全国どこからでも依頼することが可能です。

引田法律事務所からの請求を無視しているとどうなる?

引田法律事務所からの請求通知を受け取ったものの、「覚えがない」「時効かもしれない」と思い、そのまま放置してしまう人も多いでしょう。 しかし、請求を無視し続けると、状況が悪化する可能性があります。特に、時効が成立していない場合や、債権者が法的措置を検討している場合には、大きなリスクが伴います。

自宅訪問に来ることがある

引田法律事務所を代理人として請求を行っている債権者(日本保証、パルティール債権回収、アウロラ債権回収など)は、債務者が無視を続ける場合、回収の手段として「自宅訪問」を行うことがあります。

- 自宅訪問は違法ではないのか?

-

債権者(または弁護士)は、法的に問題のない範囲で訪問することが認められています。 ただし、以下のような行為は違法となります。

- 何度も訪問を繰り返す(執拗な取り立て)

- 深夜・早朝の訪問

- 玄関を強引に開ける・侵入する

- 近隣住民に借金の話をする

もし、これらの違法な取り立てが行われた場合は、消費者金融法や貸金業法に違反する可能性があるため、証拠を残して警察や弁護士に相談することができます。

- 自宅訪問された場合の対処法

-

- ドアを開けずに対応する(インターホン越しで話す)

- 「書面で連絡してください」と伝える

- 会話を録音する(違法な発言を記録するため)

- 弁護士に相談し、時効援用の手続きを進める

無視を続けると、より強い手段(裁判など)に移行する可能性があるため、早めに適切な対応を考えることが重要です。

裁判に発展する可能性がある

特に、債権者が時効の成立を阻止したい場合や、回収を確実にしたい場合は、法的措置(訴訟や支払督促)を取るケースが多いです。

もし裁判を起こされると、次のような流れになります。

- 裁判の流れ

-

- 裁判所から「支払督促」や「訴状」が届く

- 一定期間内(通常2週間)に異議申し立てをしなければ判決が確定する

- 判決が確定すると、強制執行(差し押さえ)が可能になる

特に注意すべき点は、「裁判所からの通知を無視すると、一方的に敗訴が確定する」ことです。 つまり、反論しない限り、借金の支払い義務が確定し、給与や銀行口座の差し押さえに進む可能性があります。

- 裁判で敗訴するとどうなる?

-

- 給与や銀行口座の差し押さえ

- 時効がリセットされ、新たに10年間の支払い義務が発生

- 信用情報(ブラックリスト)に「法的手続きによる債務処理」の記録が残る

特に、判決が確定すると、債権者は法的に「強制執行(差し押さえ)」ができるようになります。

- 差し押さえ対象になるもの

-

- 給与の一部(最大4分の1)

- 銀行口座の残高

- 自動車・不動産などの財産

「借金を払いたくないから」と無視していると、最悪の場合、給与や財産を差し押さえられることになるため、注意が必要です。

ブラックリストに情報が載る

引田法律事務所からの請求を無視し続けると、信用情報機関(JICC・CIC・KSC)に「延滞情報(ブラックリスト)」が記録される可能性があります。 ブラックリストに載ると、将来的な金融取引に大きな影響を及ぼすため、注意が必要です。

ブラックリストとは?

「ブラックリスト」という言葉は正式な名称ではありませんが、一般的には信用情報機関に延滞や債務整理などの金融事故情報が登録されることを指します。

信用情報機関には、以下のような情報が登録されます。

- 延滞情報(61日以上の支払い遅延)

- 強制解約(カードやローンが強制的に解約された場合)

- 法的手続き(裁判・支払督促)

- 債務整理(自己破産・任意整理・時効援用)

もし、裁判で敗訴し、支払い命令が確定した場合、信用情報には「法的手続きによる強制回収」の記録が残ることになります。

ブラックリストに載るとどうなる?

ブラックリストに情報が登録されると、一定期間、金融機関の審査に通らなくなります。

- ブラックリストの影響

-

- クレジットカードが作れなくなる(新規発行や更新ができない)

- 住宅ローン・自動車ローンが組めなくなる

- 銀行のカードローンが利用できなくなる

- スマホの分割払いができなくなる

例えば、「数年後にマイホームを購入したい」と考えている場合でも、ブラックリストに登録されていると住宅ローンの審査に通らなくなってしまいます。

- ブラックリストの登録期間

-

- 延滞情報(61日以上の支払い遅延) → 5年間記録が残る

- 裁判による強制回収 → 5年~10年間記録が残る

- 自己破産・個人再生 → 5年~10年間記録が残る

- 時効援用成功時の記録 → 5年程度記録が残ることがある

【注意】債務の承認をしないように

引田法律事務所からの請求が届いたときに、安易に「支払います」や「少しだけでも払おうかな」と考えるのは危険です。 それは、「債務の承認」をしてしまうと、時効がリセットされ、再び支払い義務が発生してしまうからです。

時効援用を検討している場合は、債務の承認を避けることが重要です。

債務の承認とは?

債務の承認とは、借金の存在を認める行為のことを指します。債権者側は、時効が成立するのを阻止するために、債務者に「支払う意思」を示させようとすることがよくあります。

債務の承認をするとどうなる?

- 時効のカウントがリセットされ、再び5年~10年の支払い義務が発生する

- 債権者からの請求がさらに強まる(支払う意思があると判断される)

- 裁判を起こされるリスクが高くなる

このように、一度でも「承認」してしまうと、時効援用ができなくなり、借金を支払わなければならなくなる可能性が高くなるため、注意が必要です。

債務の承認に該当する行為とは?

以下のような行為をすると、債務の承認とみなされ、時効がリセットされる可能性があります。

- 「支払います」「分割で払えます」などと発言する

- 電話で債権者と話し、「検討します」「確認します」と言ってしまう

- 請求書に対して「和解」や「示談交渉」を持ちかける

- 債務の減額交渉をする(例:「金額を減らしてもらえませんか?」)

- 借金の一部でも支払ってしまう(1円でも払うと時効が中断される)

- 「債務承認書」にサインする(分割払いの合意など)

特に注意すべき点

- たとえ「今は払えない」と言っただけでも、債務の承認とみなされることがある

- 家族や代理人が支払いの意思を示しても、時効がリセットされることがある

- 相手からの「支払い方法について相談しませんか?」という誘導に注意

つまり、少しでも「支払いに関する意思」を見せてしまうと、時効が無効になるリスクがあるのです。

もし債務の承認をしてしまったら?

もし「時効がリセットされたかもしれない…」と感じたら、そのまま放置せず、早めに専門家に相談することが大切です。

本人が死亡している場合はどうなる?

引田法律事務所からの請求が届いたものの、請求対象者(債務者)がすでに亡くなっている場合、借金はどうなるのでしょうか? 「故人の借金を家族が支払わなければならないのか」と不安に思う方も多いでしょう。

結論から言うと、借金は原則として相続の対象となりますが、適切な手続きを行うことで支払いを回避できる場合があります。

借金は相続の対象になる

法律上、故人の借金(負債)は、財産とともに相続人に引き継がれることになります。

相続の基本ルール

プラスの財産(預貯金・不動産など)もマイナスの財産(借金)も相続対象

相続人は、故人の借金を引き継ぐかどうかを選択できる

ただし、必ずしも借金を支払わなければならないわけではありません。「相続放棄」や「限定承認」を利用することで、借金を相続せずに済む方法があります。

相続放棄をすれば支払い義務はなくなる

もし故人に借金があり、それを引き継ぎたくない場合は、「相続放棄」を行うことで借金を相続せずに済みます。

- 相続放棄とは?

-

相続放棄とは、「故人の財産(プラスの財産・マイナスの財産)をすべて放棄する手続き」のことです。相続放棄を行うと、借金の支払い義務がなくなります。

- 相続放棄のポイント

-

- 家庭裁判所で手続きを行う必要がある

- 相続の開始(=死亡を知った日)から3か月以内に手続きをしなければならない

- 相続放棄をすると、プラスの財産も受け取れなくなる

- 相続放棄の手続きの流れ

-

- 故人の財産・借金の有無を確認する(金融機関や信用情報機関に問い合わせ)

- 家庭裁判所に「相続放棄の申述」を提出する(弁護士に相談するのが安全)

- 裁判所の審査を経て、相続放棄が認められる

相続放棄をしないで放置してしまうと、借金を相続したとみなされ、支払い義務が生じる可能性があるため注意が必要です。

相続放棄の期限を過ぎた場合の対処法

相続放棄の期限(死亡を知った日から3か月)が過ぎてしまった場合でも、まだ借金の支払い義務を回避できる方法があります。

- 「限定承認」を利用する

-

限定承認とは、「故人の財産の範囲内でのみ借金を返済する」という方法です。つまり、プラスの財産が多い場合はその範囲で借金を返済し、それを超える負債は支払う必要がなくなるという制度です。

- 限定承認のポイント

-

- 相続財産の範囲内でのみ借金を返済する(プラスの財産を超える借金は支払わなくてよい)

- 相続人全員で手続きを行う必要がある

- 相続開始から3か月以内に手続きをする

ただし、限定承認は相続人全員が合意する必要があるため、手続きが難しい場合もあります。 相続放棄を検討している場合は、できるだけ早めに弁護士に相談しましょう。